«Русолово»: обзор компании и потенциал акций

- 30 Января 2023

Даты изменения прогноза:2

«Русолово» — интересная компания для российского рынка хотя бы потому, что единственная в России производит олово. 97,8% акций принадлежит золотодобывающей компании «Селигдар». Получается, что в свободном обращении находится только 2,2% акций, что делает компанию низколиквидной.

Помимо олова компания добывает вольфрам и с 2020 года медь. Все производство расположено в Хабаровском крае.

В 2022 году рост производства олово замедлилось из-за низкого содержания металла в руде. Но зато активизировались другие металлы. Добыча меди выросла почти в 3 раза, а вольфрама в 2 раза.

Олово

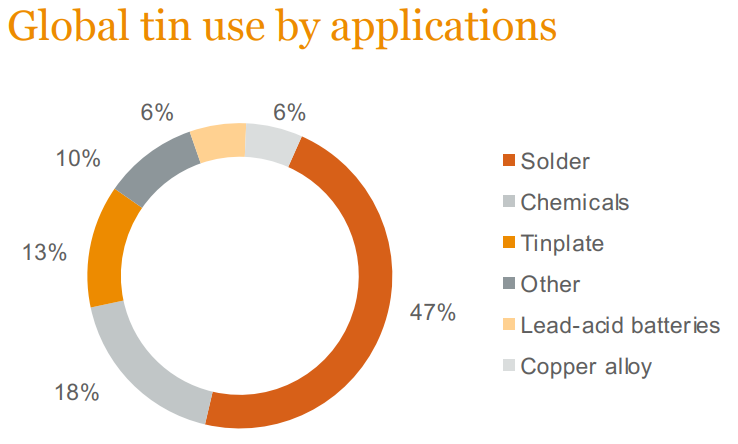

Рынок олова не такой большой, как у металлов, которые на слуху (алюминий, медь, МПГ). Основные области применения олова:

В качестве припоя для электронных устройств.

При изготовлении белой жести (сталь с покрытием из олова). Используется для производства консервных банок, строительных элементов и дорожных знаков.

Также олово используют в различных сплавах, таких как бронза, пьютер и т.д.

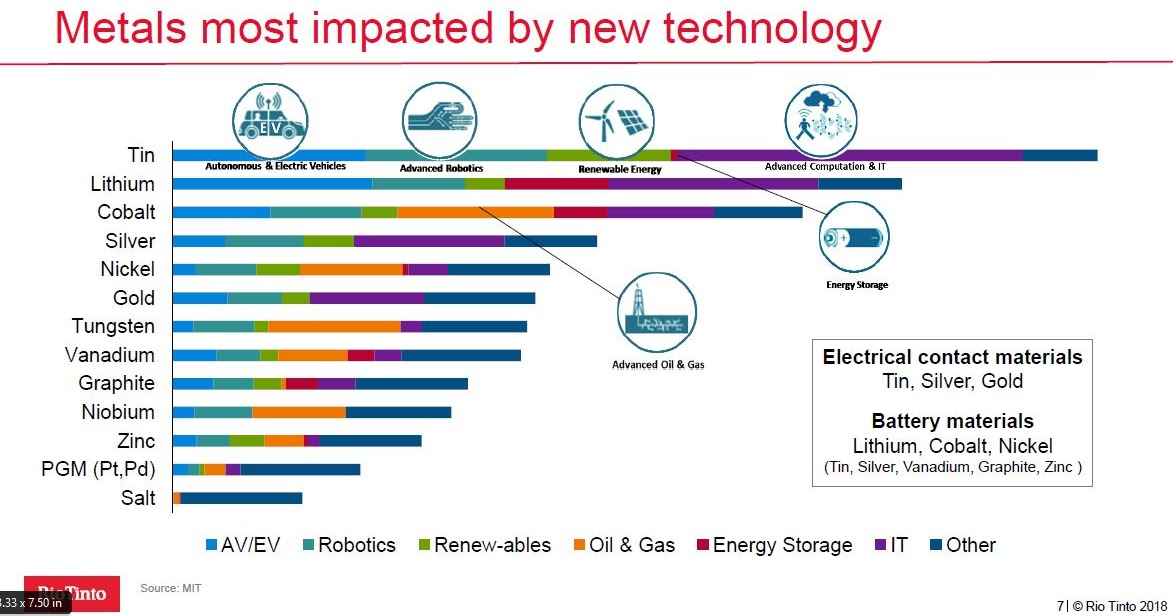

В 2018 году MIT (Массачусетский технологический институт) провел по просьбе Rio Tinto исследование, основной целью которого было найти перспективные металлы. Основные критерии отбора: влияние новых технологий на увеличение спроса на металл, размер рынка и наличие альтернатив.

К удивлению многих, олово оказалось на первом месте. На это есть несколько причин:

В будущем все больше вещей будет электрифицировано (электромобили, ВИЭ, робототехника и т.д.), а сплавы олова как раз используются в полупроводниковой технике и в качестве припоя.

Рынок олова относительно небольшой, рост спроса может сильно отразиться на цене металла.

Финансовые результаты

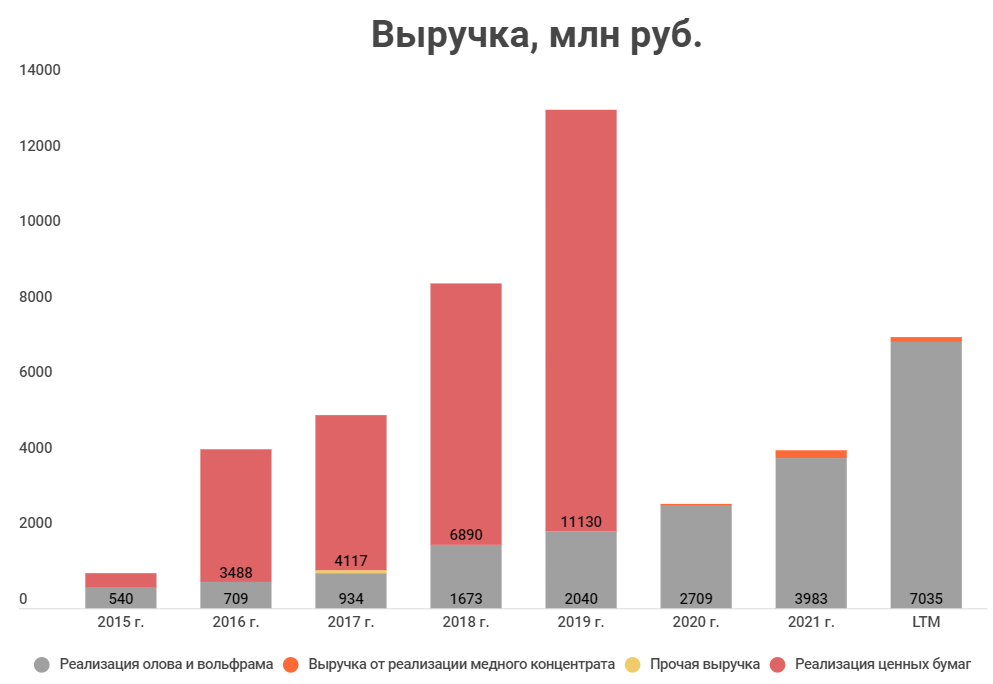

На протяжении многих лет «Русолово» основной доход получало от операций с ценными бумагами. Подробностей компания не раскрывает, но скорее всего это купля/продажа акций «Селигдара».

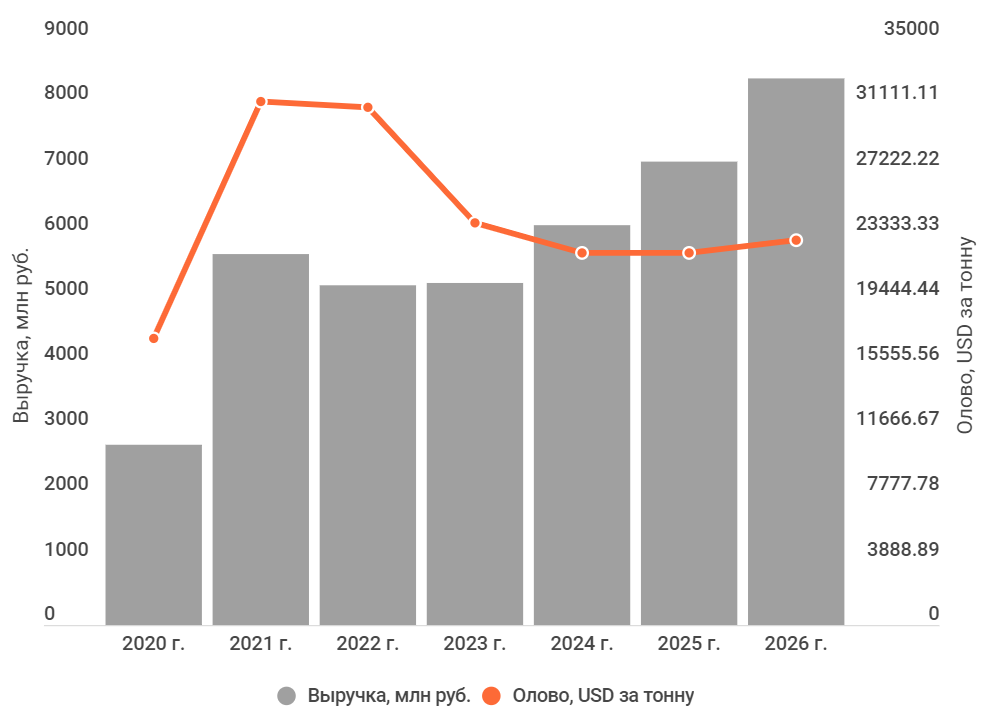

С 2020 года «Русолово» получает доход только от реализации металлов. Как можно заметить, она на протяжении 8 лет увеличивается. Этому способствовало как увеличение производства, так и рост цен на олово.

Первое полугодие 2022 года было удачным для компании, помогли высокие цены на олово. Несмотря на мощный рост производства меди, продажи металла упали. Возможно, нарастят во 2-м полугодии.

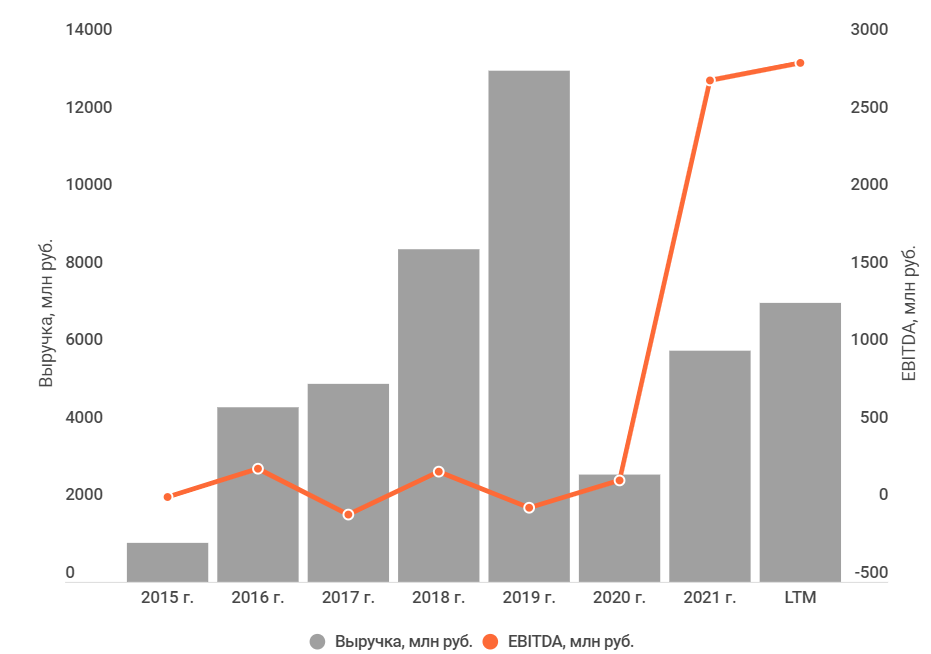

Операции с ценными бумагами обычно были убыточны. Да и в целом компания на протяжении 6 лет работала в ноль или в убыток.

В 2021 году все поменялось, когда стоимость олова выросла в 2 раза. Сейчас рентабельность EBITDA держится на уровне 40%.

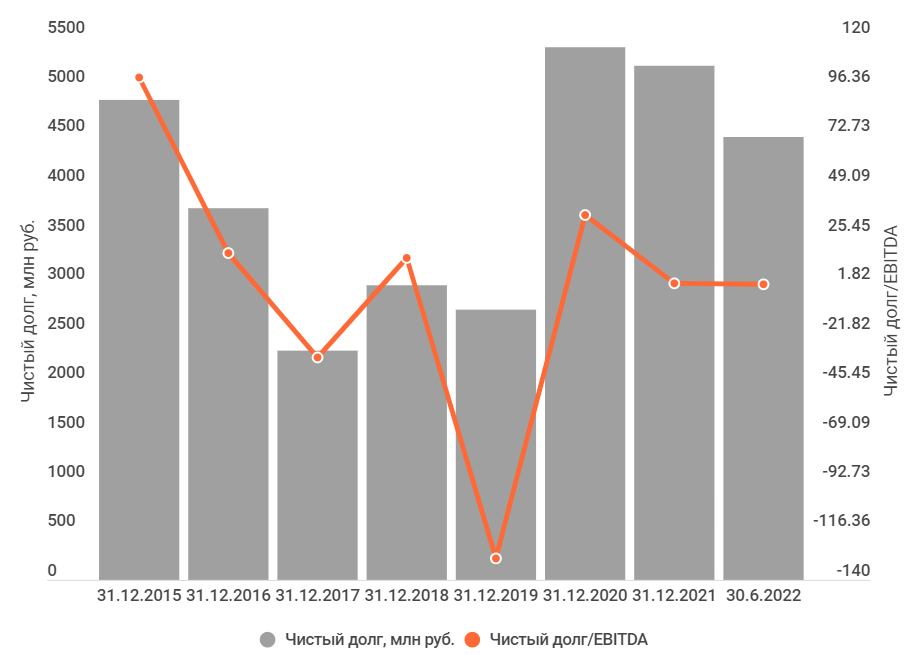

У компании была достаточно большая долговая нагрузка, это связано с объемными капитальными инвестициями. В 1-м полугодии 2022 года коэффициент Чистый долг/EBITDA пришел к адекватному значению и составил 1,6х. При этом у материнской компании долг активно растет.

Оценка

Компания прогнозировала значительный рост производства к 2024 году, до 6 тыс. тонн олова. Но на данный момент это выглядит нереалистично. Я считаю, что такой уровень производства можно достигнуть только у 2026-2027 году.

Основные драйверы роста производства — модернизация действующих активов: АО «Оловянная рудная компания» и ООО «Правоурмийское» и разработка перспективных месторождений Пыркакайские штокверки и «Октябрьское».

По прогнозу Всемирного банка цена на олово с 2022 года начнет корректироваться, но все равно будет выше допандемийных уровней.

Рост выручки будет стимулировать рост производства и ослабление рубля.

У компании достаточно большие капитальные затраты, так как вовсю реализуются новые проекты. После запланированного вывода на полную мощность Правоурмийского ГОКа, «Русолово» планирует начать разработку нового месторождения — Пыркакайские штокверки. По предварительным прогнозам производство начнется к 2028 году.

В итоге из-за больших капитальных затрат, несмотря на растущие финансовые результаты, компания переоценена по доходному подходу и ее стоимость составляет 0,78 руб. за акцию.

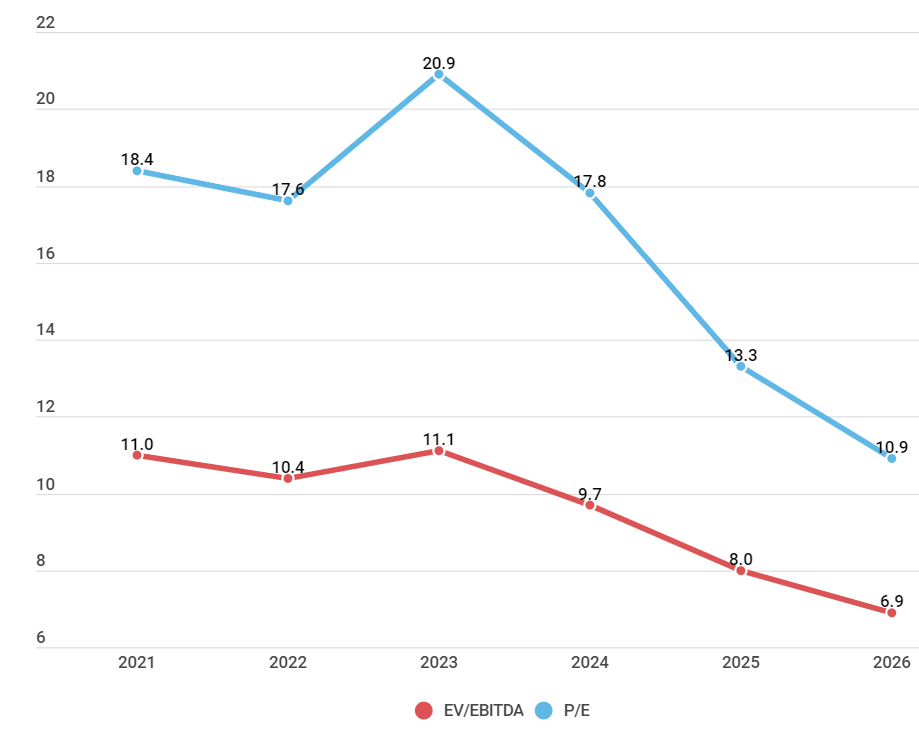

Если оценивать компанию по мультипликаторам, то ситуация будет похожая. Мультипликаторы «Русолова» выше, чем среднеотраслевые. В итоге на данный момент компанию можно оценить в 0,5 руб. на акцию.

Русолово | Alphamin Resources | Yunnan Tin Company | PT TIMAH | Среднеотраслевые | |

EV/EBITDA | 10,5 | 3,9 | 10,2 | 4,4 | 7,6 |

P/E | 13,7 | 9,1 | 10,8 | 5,3 | 9,5 |

P/S | 3,5 | 2,3 | 0,5 | 0,6 | 0,6 |

Рентабельность EBITDA | 39,6% | 57,8% | 7,0% | 17,1% | 10,9% |

Учитывая, что «Русолово» — это скорее компания роста, логично посчитать форвардные мультипликаторы.

Если оценивать компанию по EV/EBITDA за 2026 год, то оценка уже составит 0,97 руб. на акцию.

Подходы к оценке | Цена акции, руб. | Вес |

ДДП | 0,78 | 0,4 |

Текущие мультипликаторы | 0,5 | 0,2 |

Форвардные мультипликаторы | 0,97 | 0,4 |

Итого | 0,8 |

Вывод

«Русолово» — уникальная российская компания, которая позволяет инвесторам поучаствовать в росте рынка олова. Олово в перспективе должно стать более востребованным из-за спроса со стороны новых технологий.

Тем не менее, «Русолово» стоит очень дорого. Для сравнения, «Русолово» стоит как половина «Селигдара», при этом ее выручка составляет только четверть выручки материнской компании. Для такой оценки есть несколько причин: низкий free float, который позволяет спекулянтам разгонять акции, и оптимистичные прогнозы руководства.

Если есть желание приобрести оловодобывающий бизнес, лучше сделать это через «Селигдар». «Русолово» выглядит больше как спекулятивная история. Компании крайне не хватает ликвидности, из-за чего динамика акций непредсказуема.

Даты изменения прогноза:2

Текущая цена: 0.5398₽

Целевая цена: 0.8₽

Потенциал:48.2%

Резюме:Покупать