Определение цены акции методом DCF или дисконтированных денежных потоков

- 23 Мая 2022

Метод DCF или дисконтированных денежных потоков применяется в фундаментальном анализе для определения справедливой цены акции совместно с другими подходами: затратный подход и сравнительный анализ.

Аббревиатура DCF образована от английского названия метода Discounted Cash Flow, что переводится как Дисконтированные Денежные Потоки (ДДП). Для начала определимся с ключевыми понятиями из определения как денежный поток и процесс дисконтирования.

Денежный поток или FCF (free cash flow) — денежные средства, которые в итоге остались у компании после учета расходов на поддержание своей текущей операционной деятельности и капитальных расходов (CAPEX).

Дисконтирование — приведение денежных потоков, полученных в разные периоды времени к единому моменту для их сопоставления. Дисконтирование базируется на концепции стоимости денег с учетом фактора времени, согласно которой при равной сумме денежного потока, деньги имеющиеся сейчас ценятся больше, чем полученные в будущем.

Главная идея метода DCF базируется на том, что если основная задача компании формировать денежные потоки для своих инвесторов, то реальная справедливая стоимость компании будет состоять из суммы ее дисконтированных денежных потоков.

Процесс расчета справедливой цены акции с помощью метода DCF или дисконтированных денежных потоков состоит из следующих шагов:

Прогнозируется сумма денежных потоков компании за определенный период, чаще всего за 5 лет.

Определяем требуемую доходность от инвестиций или ставку дисконтирования.

Рассчитываем терминальную стоимость (Terminal Value) — все денежные потоки, полученные компанией после периода прогнозирования.

Дисконтируем и суммируем все полученные денежные потоки за прогнозный и постпрогнозный периоды.

На последнем этапе определяем прогнозную целевую цену акции и рассчитываем потенциал акции.

Вам понадобится финансовая отчетность компании и Google Sheets (Excel) для удобства проведения всех расчетов.

1. Расчет денежных потоков в прогнозный период

Для расчета прогнозируемого денежного потока компании за следующие 5 лет желательно знать о том, как определить FCF из данных финансовой отчетности компании за предыдущие периоды.

Есть несколько способов расчета FCF:

FCF = Чистое поступление денежных средств от операционной деятельности - Капитальные расходы.

FCF = EBITDA - Налог на прибыль - Капитальные расходы - Изменения в оборотном капитале.

FCF = Чистая прибыль + Процентные расходы + Амортизация - Капитальные расходы - Изменения в оборотном капитале.

EBITDA — прибыль до уплаты процентных расходов, налога на прибыль, износа и амортизации или просто рассчитывается как сумма операционной прибыли + амортизации.

Капитальные расходы (CAPEX) представлены в отчете о движении денежных средств в инвестиционной деятельности. Для расчета нужно вычесть из суммы, затраченной на приобретение основных средств, сумму, полученную от их продажи.

Оборотный капитал = Запасы + Дебиторская задолженность - Кредиторская задолженность.

Изменения оборотного капитала — это просто разница оборотного капитала по отношению к предыдущему году.

Расчет денежных потоков в прогнозный период — одна из основных трудоемких задач в методе DCF. Данный момент возможно более подробно будет рассмотрен в другой статье.

Допустим, что в результате прогноза основных показателей компании в следующие 5 лет вышли следующие результаты в млн руб.:

1 пр. год | 2 пр. год | 3 пр. год | 4 пр. год | 5 пр. год | |

Операционная прибыль | 100 | 102 | 104 | 106 | 108 |

- Налог на прибыль | 25 | 25.5 | 26 | 26.5 | 27 |

+ Амортизация | 50 | 51 | 52 | 53 | 54 |

- Капитальные затраты | 70 | 72 | 74 | 76 | 78 |

- Изменения оборотного капитала | 10 | 10 | 10 | 10 | 10 |

= Денежный поток | 45 | 45.5 | 46 | 46.5 | 47 |

2. Расчет ставки дисконтирования

Ставка дисконтирования представляет собой необходимую инвестором доходность от владения акциями этой компании.

CAPM

Она считается по модели CAPM (Capital Asset Pricing Model), которая учитывает рыночный риск владения активом. Формула для расчета выглядит следующим образом:

Rc = Rб + Rпр * β;

Rc — ставка дисконтирования;

Rб — безрисковая ставка доходности или доходность от вложения в инструменты с минимальным риском, для упрощения можно использовать доходность индекса ОФЗ сроком 5-10 лет, которую можно посмотреть на сайте Московской биржи. Например, на 19.05.2022 ставка составила 10,28%;

Rпр — премия за риск. Т.к. инвестиции в акции сопряжены с большим риском, чем вложения в облигации, то инвестор вправе ожидать большую доходность. Премия за риск при покупках на российском рынке акций представляет собой суверенный или страновой риск. Проще всего премию за риск можно рассчитать как разницу между среднерыночной доходностью рынка акций (индекс Московской биржи) и безрисковой ставки;

β — коэффициент бета, отражающий рыночный риск акции и представляет собой чувствительность изменения цены акции к изменению всего рынка (индекс Московской биржи). В статье Бета-коэффициент: для чего нужен и как его рассчитать наглядно продемонстрированы способы расчета данного значения.

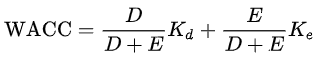

WACC

Для последующего расчета терминальной стоимости или суммы денежных потоков в бесконечный постпрогнозный период понадобится средневзвешенная стоимость капитала WACC (weighted average cost of capital), которая также может быть использована как ставка дисконтирования.

D — долговые обязательства, кредиты и займы компании;

E — собственный капитал компании или капитализация;

Kd — стоимость долга. Стоимость заемных средств в процентах годовых можно найти в примечаниях отчетности по МСФО в пункте Кредиты и займы;

Ke — стоимость собственного капитала, которая рассчитывается по модели CAPM.

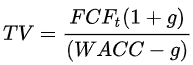

3. Расчет терминальной стоимости компании

Терминальная стоимость (Terminal Value) представляет собой стоимость денежных потоков компании в постпрогнозный период. Рассчитывается она по следующей формуле:

FCFt — денежный поток последнего прогнозного периода. В рассматриваемом примере, на пятый год;

g — ожидаемый неизменный темп роста денежного потока в постпрогнозный период. Можно считать как средний темп роста денежного потока в прогнозный период.

Например, в результате проведенных расчетов требуемая доходность WACC равна 15%. Теперь можно рассчитать терминальную стоимость компании исходя из денежных потоков за прогнозный период в 5 лет, которые были рассчитаны ранее в пункте 1.

FCFt = 47 млн руб.;

g = 1,1%;

WACC = 15%.

TV = 47 * (1 + 0,011) / (0,15 - 0,011) = 342 млн руб.

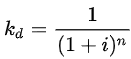

4. Дисконтирование денежных потоков и определение справедливой стоимости компании

Теперь нужно привести рассчитанные денежные потоки в прогнозном и постпрогнозном периодах к единому моменту времени, т.е. продисконтировать. Для этого потребуется умножить денежный поток на коэффициент дисконтирования.

Коэффициент дисконтирования определяется по следующей формуле:

i — ставка дисконтирования CAPM или WACC;

n — номер прогнозного года.

1 пр. год | 2 пр. год | 3 пр. год | 4 пр. год | 5 пр. год | Постпрогнозный период | |

Денежный поток | 45 | 45.5 | 46 | 46.5 | 47 | 342 |

Коэффициент дисконтирования | 1/(1+0,15)1 | 1/(1+0,15)2 | 1/(1+0,15)3 | 1/(1+0,15)4 | 1/(1+0,15)5 | 1/(1+0,15)5 |

Дисконтированный денежный поток | 39.1 | 34.4 | 30.2 | 26.6 | 23.4 | 170 |

Далее суммируем полученные денежные потоки в прогнозный и постпрогнозный периоды и получаем справедливую стоимость компании.

В приведенном примере стоимость компании методом DCF составит 323,8 млн руб.

Денежный поток в прогнозный период можно считать в Excel или Google Sheets с помощью формулы для расчета чистой приведенной стоимости:

=ЧПС(ставка_дисконтирования; денежный_поток1; [денежный_поток2; ...])

Или в английском варианте NPV. Например, =NPV(0.15;45;45.5;46;46.5;47).

5. Определение целевой цены акции

На последнем этапе нужно уменьшить полученную стоимость компании 323,8 млн руб. на сумму заемных средств в виде кредитов и займов и увеличить на сумму денежных средств и их эквивалентов, имеющихся на счетах компании.

Для вычисления целевой цены акции нужно этот полученный результат разделить на общее количество акций в обращении. Чтобы найти потенциал роста/падения акции, нужно разделить целевую цену акции (Цц) на текущую рыночную (Рц), вычесть единицу и выразить результат в процентах. Формула для расчета потенциала:

(Цц / Рц - 1) * 100%

Определение справедливой цены акции методом DCF онлайн

Существуют специальные онлайн-сервисы, которые значительно упрощают процесс расчета целевой цены акции методом дисконтированных денежных потоков. Например, можно воспользоваться бесплатным онлайн-калькулятором Calkoo на странице Stock valuation (with DCF model).

Источник: https://www.calkoo.com/en/dcf-model

Источник: https://www.calkoo.com/en/dcf-model

Нужно ввести следующие показатели:

EPS (Earnings Per Share — чистая прибыль на одну акцию) компании за последний год;

Требуемую доходность от инвестиций или ставку дисконтирования, рассчитанную по модели CAPM или WACC;

Ожидаемый темп роста прибыли в прогнозный период;

Прогнозный период;

Ожидаемый темп роста в постпрогнозный период.

Также на сайте представлены онлайн-калькуляторы для расчета CAPM, WACC.

Итоги: преимущества и недостатки метода DCF

Методика расчета справедливой стоимости компании методом DCF предполагает наличие определенного числа предположений и прогнозов на оценочных суждениях, что увеличивает субъективность оценки, требует определенного уровня квалификации инвестора и погружения в деятельность компании.

Присутствуют сложности в прогнозировании денежных потоков компании на длительный промежуток времени, что снижает точность прогнозов. Даже если вы будете досконально детализировать все составляющие денежного потока (операционная прибыль, амортизация, капитальные затраты и пр.). Также в данном методе используется предположение, что денежные потоки компании в постпрогнозный период будут изменяться с постоянным темпом роста, что вряд ли будет соответствовать действительности.

Еще одним недостатком является высокая чувствительность оценки стоимости компании к изменениям входных параметров: ставки дисконтирования, величины денежных потоков и прогнозных показателей, применяемых при расчете FCF.

Несмотря на некоторые недостатки и определенные сложности в расчетах, метод DCF имеет и некоторые преимущества. Например, данный подход учитывает непосредственно бизнес компании по генерированию денежных потоков и, в отличие от сравнительного анализа, не требует наличия сопоставимых компаний-конкурентов.

Метод DCF рекомендуется использовать совместно с другими подходами фундаментального анализа: затратным и сравнительным.