IPO «Мосгорломбард»: рост акций или рост долгов?

- 15 Августа 2023

АО «МГКЛ», которая владеет сетью ломбардов «Мосгорломбард», планирует провести IPO на Московской бирже до конца 2023 г.

«Мосгорломбард» — это одна из старейших сетей ломбардов в России, которая официально ведет свою историю с 1924 г. и считается родоначальником ломбардного бизнеса. На данный момент насчитывается 109 ломбардов по всей Москве.

До 2014 года компания была государственной, пока правительство Москвы не передало актив Банку Москвы. В 2018 году 100% акций было выкуплено текущими акционерами у ВТБ. Сумма сделки составила 160-240 млн руб. После этого новый менеджмент провел реинжиниринг бизнес-процессов с фокусом на автоматизацию с перспективой трансформации в цифровой финтех-проект.

Компания планирует разместить на бирже 10-20% акций с целью привлечь от 500 млн до 1 млрд руб. Привлеченные средства планируется направить на расширение сети и на создание онлайн-платформы по перепродаже вещей, которую планируется запустить в 2024 году.

Стоимость компании оценивается в 4,907 млрд руб.

В конце 2022 г. компания проводила pre-IPO на платформе ROUNDS при оценке в 2 млрд руб. с целью привлечь около 340 млн руб.

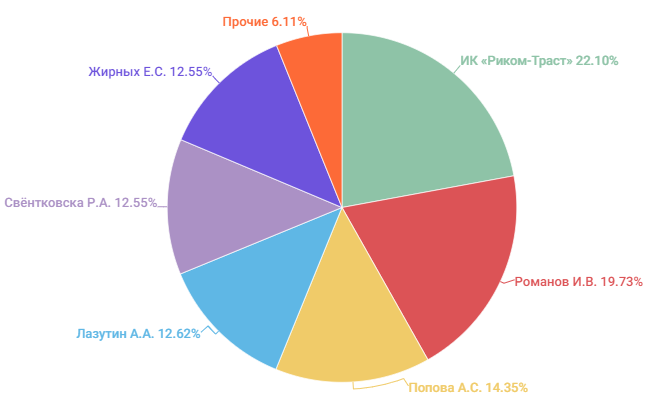

Структура акционерного капитала

На конец 2022 года уставный капитал компании состоит из 87 290 обыкновенных акций и 27 430 привилегированных акций.

Структура владельцев «Мосгорломбард» выглядит следующим образом:

Структура бизнеса

Бизнес «Мосгорломбард» включает в себя следующие виды деятельности:

предоставление займов под залог драгоценных металлов, ювелирных и меховых изделий, а также техники;

комиссионный магазин по перепродаже вещей;

покупка драгоценных металлов на вторичном рынке с целью дальнейшей переработки и перепродажи;

предоставление услуг шубохранилища.

Подавляющее большинство займов (более 90%), выданных ломбардом, обеспечены золотом. Стоимость залога составляет более 140% от суммы займа. Если заемщик не возвращает деньги, то залог реализуется через оптовых покупателей и розничные точки продаж. Полученный доход позволяет покрыть как сумму займа, так и проценты.

При приеме залога, стоимость золотых изделий оценивается на 10-15% ниже цены быстрой продажи, что существенно ниже их розничной стоимости. В этот момент также выполняется формальная проверка качества металла.

Процент случаев невозврата займа составляет лишь 7-15%. В случае невозврата займа ломбард имеет право продать залог через 60 дней после выдачи (обычно займ дают на 30 дней, а потом дается еще 30 дней, чтобы вернуть деньги).

На временном промежутке в 2 месяца цена на золото колеблется не так сильно, но даже при пиковых значениях снижения цены золота, ломбард получает всю сумму займа и проценты.

Поэтому бизнес-модель компании довольно устойчива.

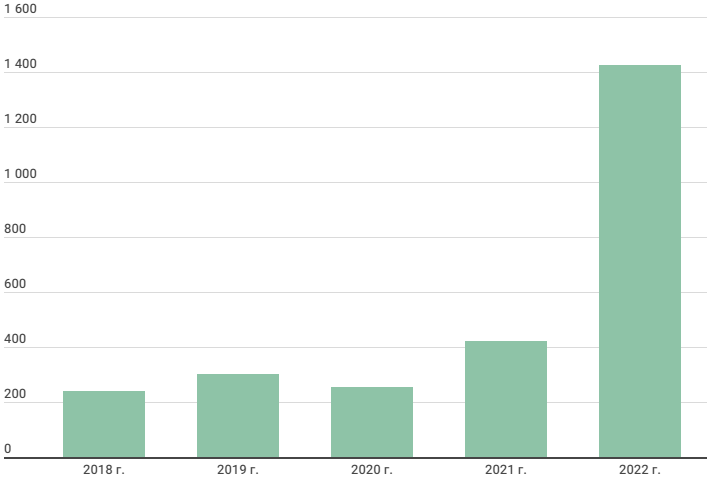

Финансовые показатели

Выручка, млн руб.

По итогам 2022 г. компании удалось более чем в 3 раза увеличить процентные доходы — до 1 427 млн руб.

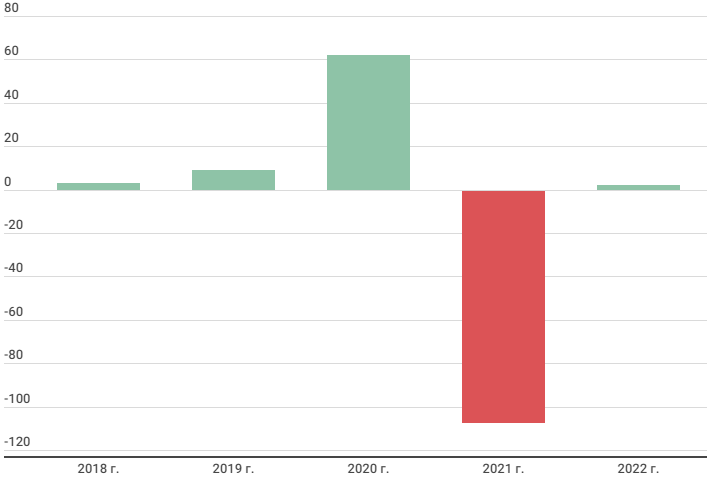

Чистая прибыль, млн руб.

Несмотря на стабильный рост процентных доходов, чистая прибыль компании очень волатильна: 62,15 млн руб. в 2020 г., убыток в 107,16 млн руб. в 2021 г. и 2,33 млн руб. в 2022 г.

Значительный убыток в 2021 г. объясняется ростом затрат на стремительно растущую сеть ломбардов. В период 2020-2021 гг. количество отделений выросло с 17 до 109.

Долговая нагрузка

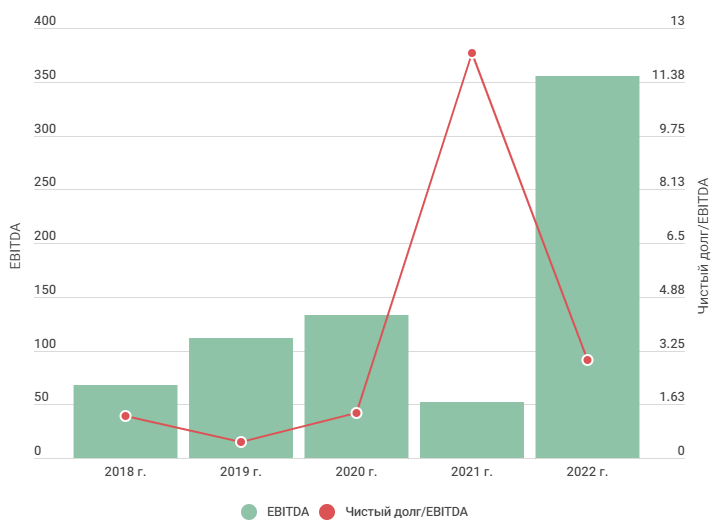

У компании довольно высокая долговая нагрузка: коэффициент чистый долг/EBITDA составляет почти 3, т.е. чистый долг 1 052 млн руб. в 3 раза превышает EBITDA 355 млн руб.

Чистый долг компании увеличивается стремительными темпами — 180 млн руб. в 2020 г., 636 млн руб. в 2021 г. и 1 052 млн руб. в 2022 г. Рост заимствований объясняется стремлением компании расширять свой бизнес.

Тем не менее в конце сентября 2022 г. «Эксперт РА» присвоил компании рейтинг ruB+ с позитивным прогнозом.

Дивиденды

Компания выплачивает гарантированные фиксированные дивиденды по привилегированным акциям в размере 1 446 руб. на акцию.

Облигации

Дата размещения | Дата погашения | Объем выпуска, млн руб. | Купон | |

|---|---|---|---|---|

Коммерческие облигации КО-1 | 27.03.2020 | 28.02.2023 | 200 | 16% |

Коммерческие облигации КО-2 | 26.01.2021 | 21.11.2024 | 50 | 14% |

Коммерческие облигации КО-3 | 27.04.2021 | 25.04.2026 | 600 | 14% |

Биржевые облигации | 05.07.2022 | 29.12.2026 | 150 | 16,5% |

Биржевые облигации | 27.12.2022 | 22.06.2027 | 150 | 16,5% |

На Московской бирже представлено 2 выпуска биржевых облигаций по 150 млн руб. с купоном 16,5%, которые были размещены начале июля и конце декабря 2022 г.

Также у компании есть коммерческие облигации по закрытой подписке на сумму 850 млн руб.

В итоге на конец 2022 г. сумма облигационных заимствований составляет 1 150 млн руб.

В конце февраля 2023 года коммерческие облигации КО-1 с объемом 200 млн руб. были погашены.

Итоги

«Мосгорломбард» — одна из старейших сетей ломбардов в России, которая позиционирует себя как стремительно растущую финтех-компанию роста, делая упор на цифровизацию и развитие онлайн-направлений своего бизнеса.

Компания оценивается в почти 5 млрд руб., что представляет собой 3,4 годовых выручек (P/S) и 13,8 EBITDA.

Для расширения сети, сделок слияния и поглощений (M&A) и создания онлайн-платформы по продаже вещей компания планирует провести IPO и привлечь от 500 млн до 1 млрд руб., что сопоставимо с годовыми процентными доходами компании.

Рынок ломбардов довольно устоявшийся и старый бизнес, что компания и сама подтверждает, т.к. работает на данном рынке почти 100 лет. Поэтому привлечение столь крупных по меркам самой компании средств в надежде на бурный рост — довольно амбициозная затея.

«Мосгорломбард» пытается внедрять интересные инновационные идеи, как, например, сеть вендинговых автоматов по купле-продаже золота (инвестиционные монеты, слитки) «Golden Exchange Robot».

Компания стремительно наращивала объем долговых обязательств, выпуская облигации. На конец 2022 г. объем заимствований почти в 3 раза превысил EBITDA.

Смогут ли растущие долги покрываться кратным ростом бизнеса в будущем? Это тот важный вопрос на который предстоит ответить инвесторам перед принятием решения об участии в будущем IPO компании «Мосгорломбард».