«Мать и дитя» — уникум на российском фондовом рынке

- 5 Апреля 2021

Даты изменения прогноза:2

МD Medical Group Investment, которая владеет клиниками «Мать и дитя», в начале ноября 2020 года разместила свои депозитарные расписки на Московской бирже.

Обзор компании

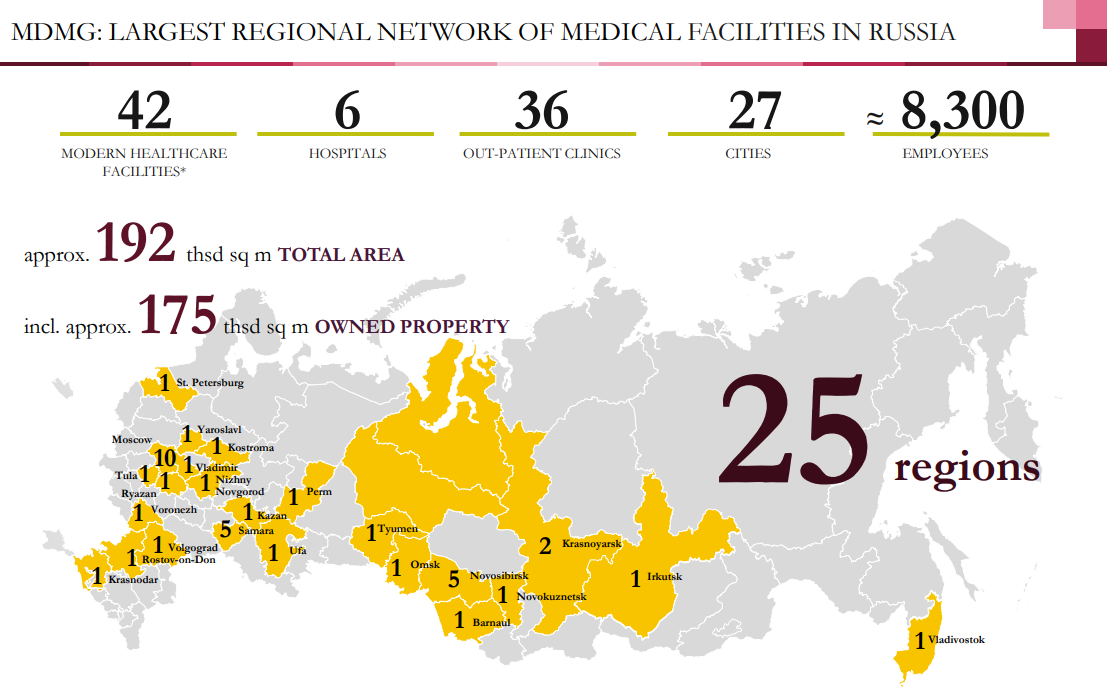

Компания оказывает частные медицинские услуги в 25 регионах России через 6 медицинских центров и 36 клиник. 67,9% акций принадлежит основателю и генеральному директору Марку Курцеру. Курцер — акушер-гинеколог, академик РАН, доктор медицинских наук СМИ называют его «главный акушер Москвы». Достаточно уникальная ситуация для российской компании, когда генеральный директор-владелец является еще и человеком из профессии.

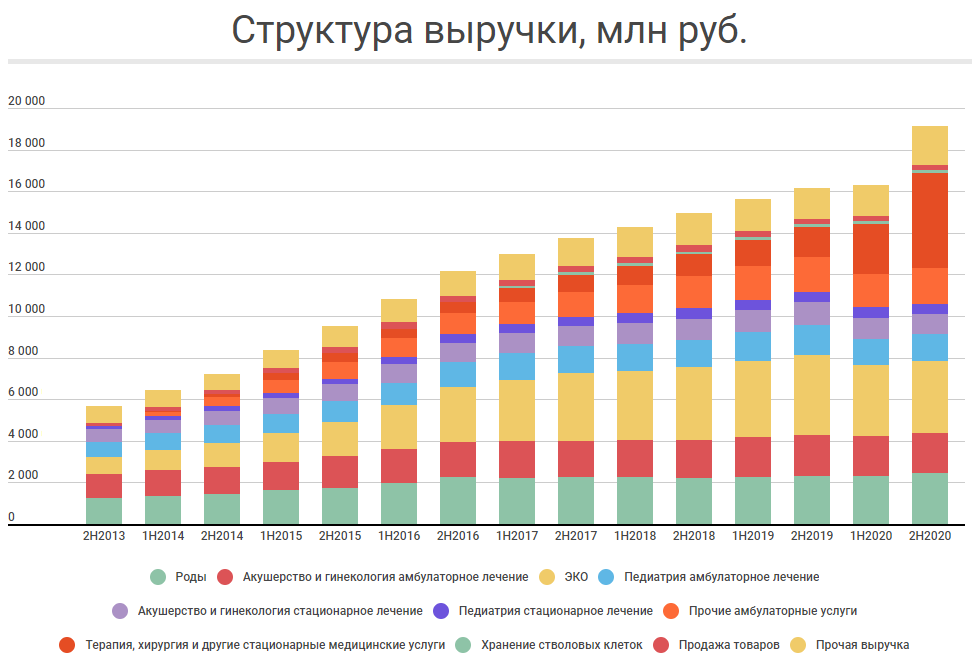

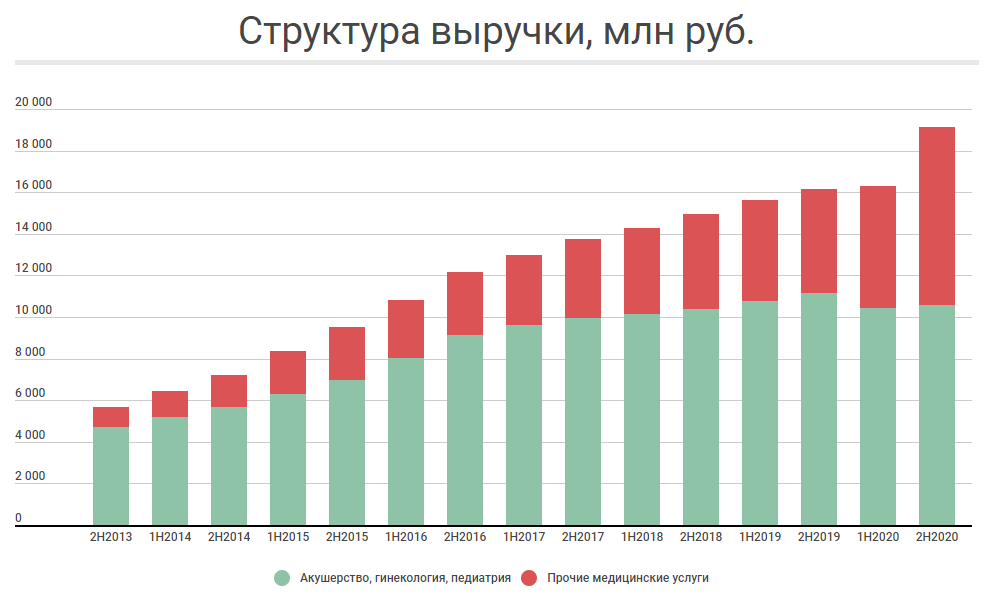

Профиль компании — акушерство и гинекология, больше половины выручки приходится на это направление, услуги предоставляются в верхнем ценовом сегменте.

Профиль компании — акушерство и гинекология, больше половины выручки приходится на это направление, услуги предоставляются в верхнем ценовом сегменте.

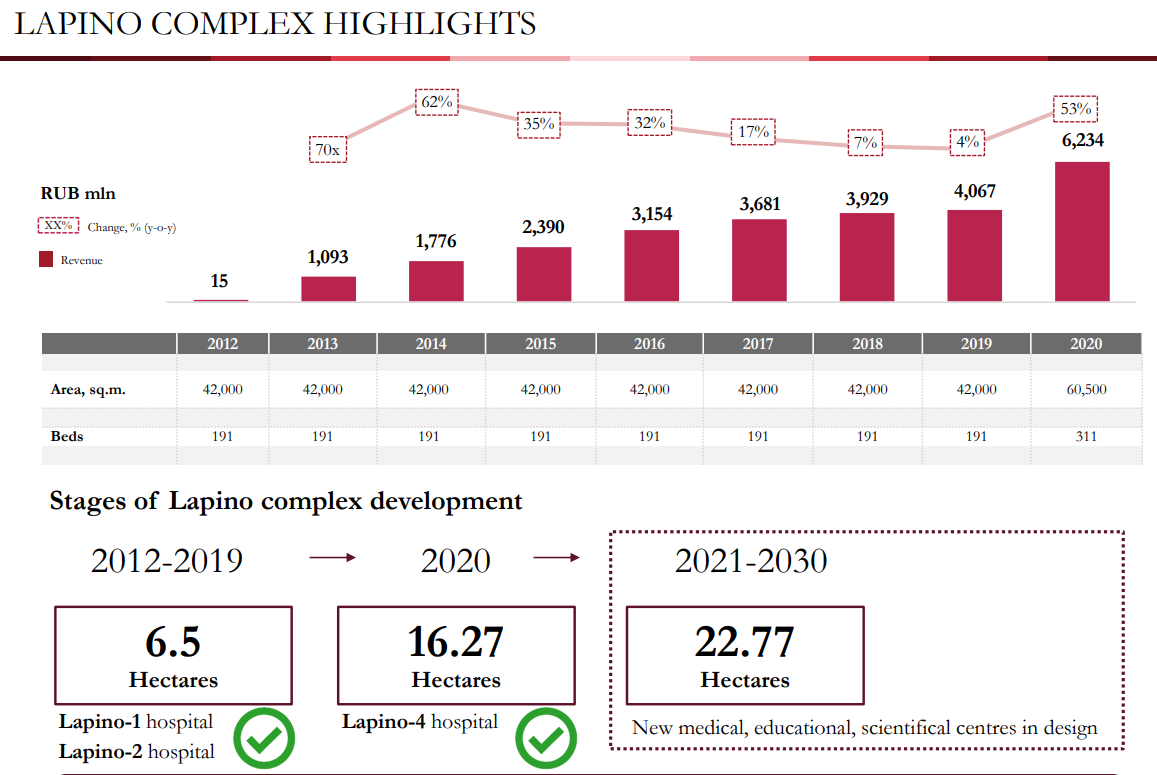

Компания перешла от узкой специализации в области женской медицины к более широкому спектру услуг. В 2020 году 44,6% выручки уже получено по другим направлениям, в 2019 году доля составляла 31%. Столь резкое изменение в последних результатах частично аномалия, так как компании пришлось переоборудовать один из медицинских центров «Лапино» в антиковидный центр. Вдобавок, с началом карантина действовала общая рекомендация врачей по переносу процедур экстракорпорального оплодотворения (ЭКО). Доходы от ЭКО имеют наибольшую долю в выручке. Во втором полугодии выручка этого направления начала восстанавливаться, но по году компания потеряла 10% в данном направлении. В будущем ситуация должна немного сгладиться, но компания однозначно перешла из статуса узкопрофильного медицинского учреждения. Не последнюю роль в этом сыграло также открытие «Лапино-2», в рамках которого функционирует онкологический центр, давший компании 1,3 млрд рублей выручки.

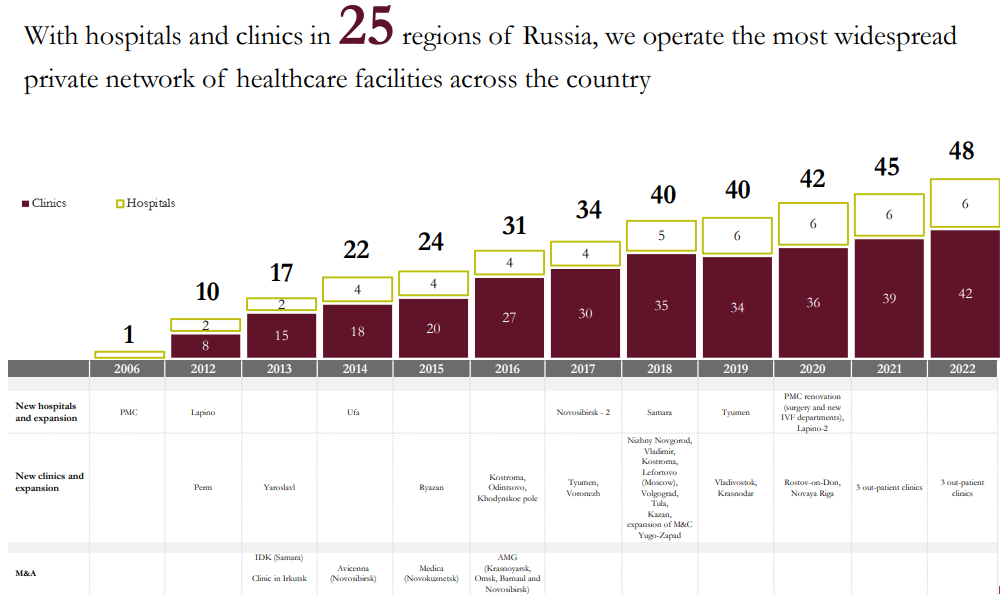

Главный драйвер роста выручки прошлых лет — рост по количеству медицинских учреждений. Cопоставимая выручка последние годы также растет выше инфляции, за 2020 года она выросла на 18%. На операционном уровне проблем у компании нет: средний чек растет, после снижения показателей посещений во 2-ом квартале, их количество полностью восстановилось и в итоге вышли в плюс.

Не последнюю роль в смене статуса узкопрофильного медицинского учреждения сыграло открытие хирургического центра Лапино-2 в сентябре 2020 года. В рамках Лапино-2, кроме хирургического направления, функционирует онкологический центр, давший компании 1,27 млрд рублей выручки. «Лапино-2» — один из ключевых проектов последних лет, на строительство которого потратили 4 млрд рублей. Группа наращивает количество региональных клиник через открытия с нуля или через покупку конкурентов. Компания достаточно логично ведет себя в рамках данной экспансии, открыв большой медицинский центр в Тюмени, компания закрыла клинику, так как ее рентабельность снизилась.

Финансовые результаты

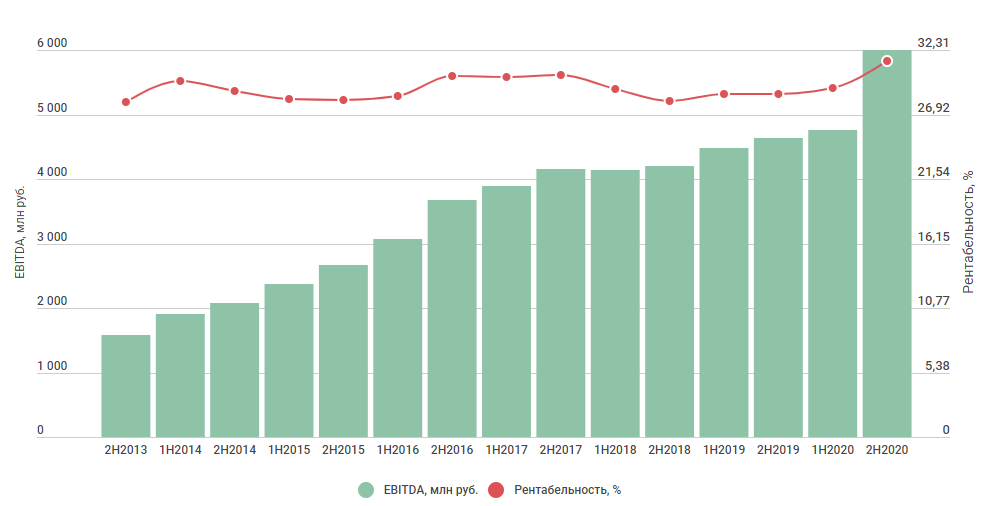

EBITDA компании растет вслед за выручкой, имея достаточно стабильный показатель рентабельности в 31.4%. Рост в 2020 году составил 30%, опасений за результаты середины 2020 года испарились.

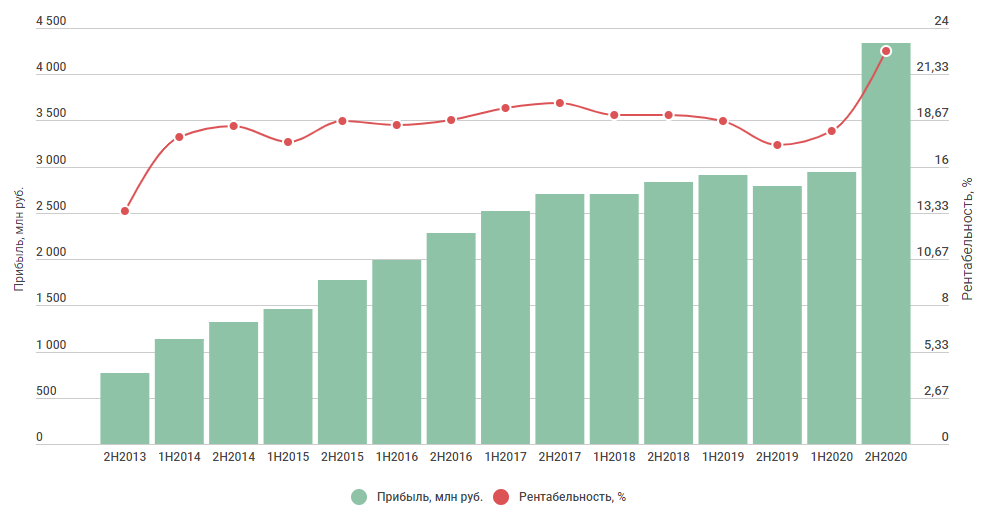

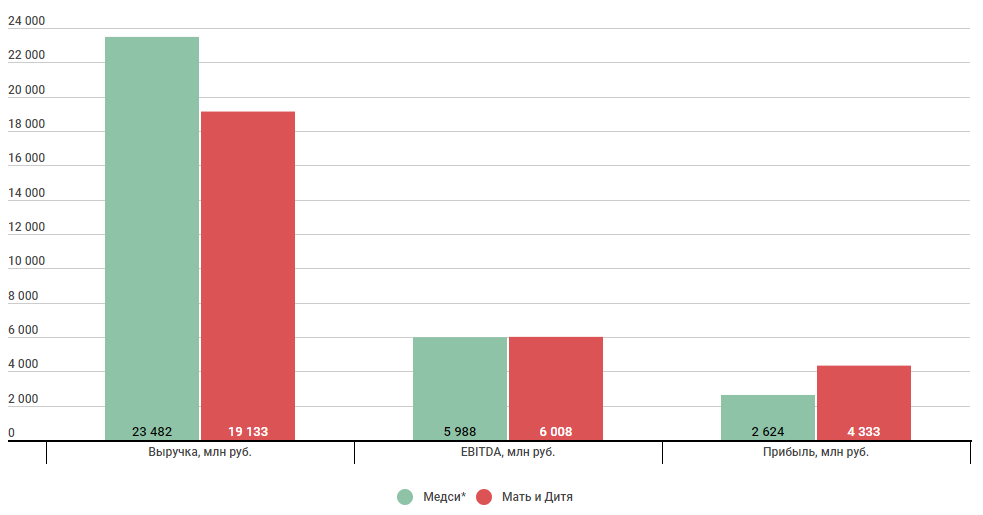

Прибыль также растет, имея рентабельность 22,6%, высокий показатель на российском рынке. Западные аналоги имеют рентабельность в среднем 6%, а основной конкурент на российском рынке «Медси» имеет рентабельность 11,2%. «Мать и дитя» - один из самых крупных и эффективных частных операторов медицинских услуг в России.

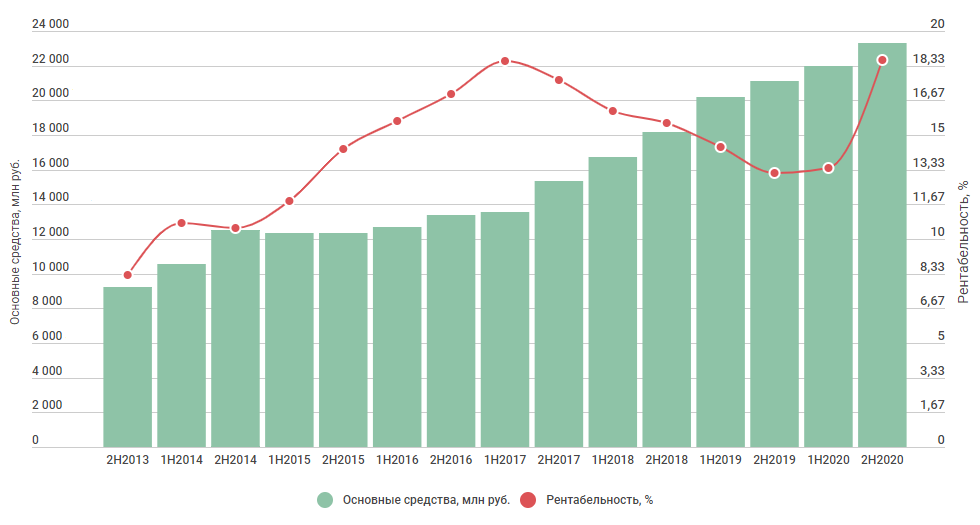

У компании достаточно капиталоемкий бизнес, 3/4 активов составляют основные средства. Рентабельность основных средств с 2017 года снизилась из-за расширения в регионах, группа осознано сделала этот шаг для наращивания доли рынка. 2020 год, безусловно, выделяется, так как основной рост прибыли случился как раз в Москве.

Высокая рентабельность обусловлена ограниченным количеством операционных расходов. 90% расходов приходится на 3 статьи.

Зарплаты, которые составляют 52%, половина зарплат приходится на врачей.

Материалы - 27,5%.

Амортизация - 9,7%.

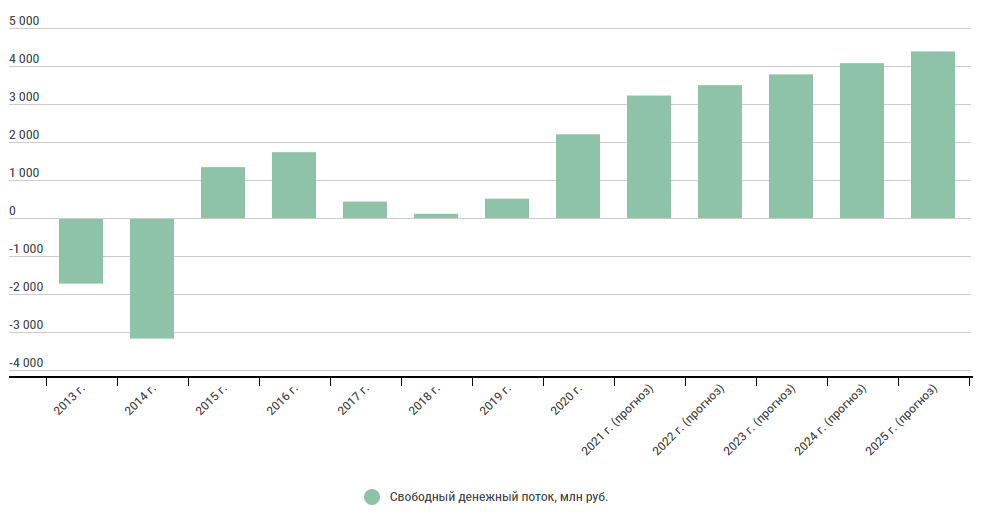

Свободный денежный поток компании в 2020 году заметно вырос.

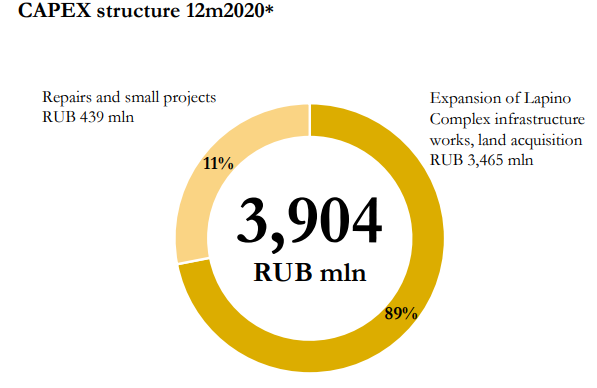

Большая часть капитальных затрат складываются из строительства больниц. «Лапино-2» достроили в этом году, соответственно в ближайшие годы у компании появятся свободные денежные средства, которые могут пойти на погашение долга, увеличение дивидендов или M&A.

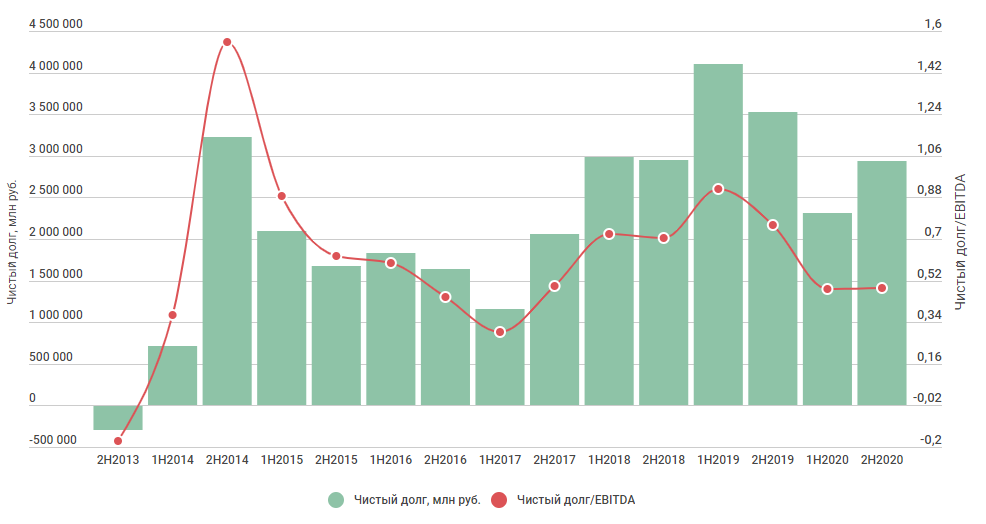

Проблем с долговой нагрузкой у компании нет, соотношение чистого долга к EBITDA составляет 0,5 - комфортный уровень для выплаты дивидендов или начала нового цикла капитальных затрат.

Разовость хороших результатов 2020 года

В показателях 2020 года есть часть выручки, которая актуальна для 2020 года. Например, тестирование на коронавирус и КТ, проведенные по ОМС. Но у компании также появились новые направления выручки, например онкология, которая фактически за один квартал заработала 1,3 млрд выручки. Кроме онкологии, хирургический центр «Лапино-2» также отработал лишь конец года. В феврале 2021 года открыли многопрофильный корпус «Лапино-4», по масштабу он уступает «Лапино-2», но влияние на результат окажет. Не стоит забывать и о потере квартала в крупнейшем сегменте ЭКО, который во второй половине восстановился и выручка 4 квартала год к году увеличилась на 10%. Я думаю, что влияние описанных факторов сполна покроет снижение. Более того, коронавирус никуда не испарился, люди тестируются на антитела/вирус и проходят КТ.

Центр «Лапино» становится ядром компании и генерирует большую часть выручки и прибыли, а сама компания продолжает надстраивать к нему дополнительные корпуса. В этом есть преимущество для привлечения клиентов. Концентрация компетенций, особенно в части хирургии важна, она снижает страхи пациентов, если возникнут форс-мажорные обстоятельства.

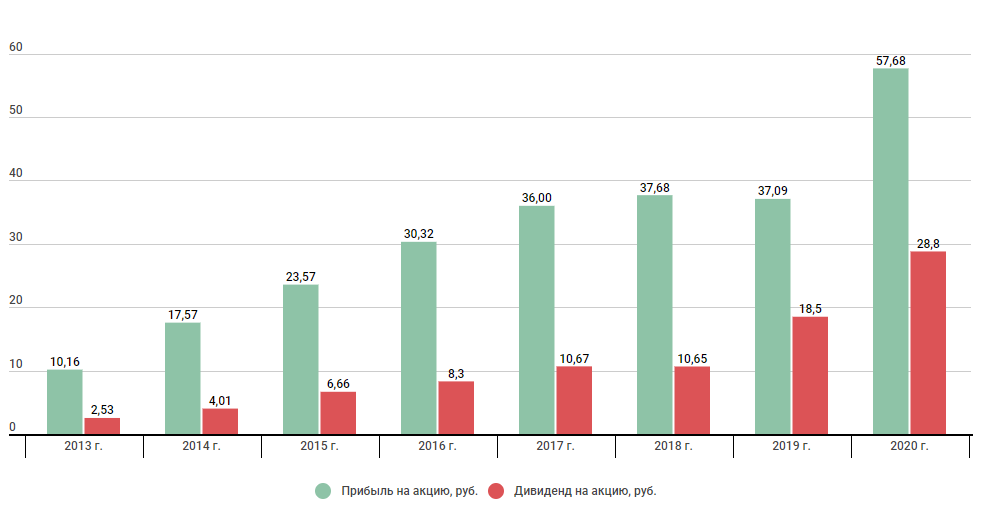

Дивиденды

У компании нет четкой дивидендной политики, в 2019 году группа выплатила половину прибыли или 18,5 рубля на акцию, в 2020 году за полугодие также выплатили половину прибыли, 9,8 рубля на акцию. В марте 2021 года компания дополнительно рекомендовала дивиденд в 19 рублей на акцию, что также составляет 50% от чистой прибыли. Компания стала более прозрачна в подходе к выплате и в годовом отчете подтвердила, что неофициальная дивидендная политика заключается в выплате 50%. Кроме этого, в презентации есть заявление о том, что в планах платить дважды в год.

Оценка

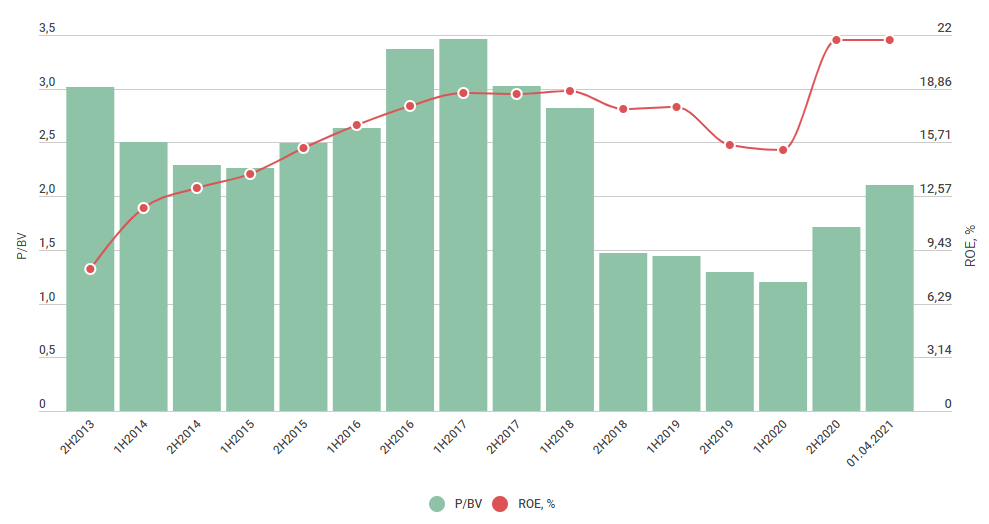

Затратный подход

Стоимость чистых активов на 31.12.2020 составляла 20 млрд рублей, или 265,6 рублей на акцию, при рыночной цене в 550 рублей (-48%). Рентабельность собственного капитала составляет 21,7%, это высокий показатель, поэтому собственный капитал может оцениваться с премией к рынку. Оценку в 265,6 рублей за акцию можно использовать как нижнюю границу в оценке эмитента.

Сравнительный подход

На российском рынке конкурентов у компании не так уж и много, публичных попросту нет. Основной конкурент — сеть клиник «Медси», которая принадлежит АФК «Система». По выручке «Медси» опережает «Мать и дитя», но рентабельность и чистая прибыль ниже. В основном это обусловлено форматом покупателей. У «Мать и дитя» клиенты приходят и платят напрямую (78%), у «Медси» клиенты приходят и платят через страховые компании, их доля в выручке составляет 70%, здесь возникает разрыв в рентабельности. Но, с увеличением количества услуг, доля продаж через ДМС и ОМС также растет и у «Мать и дитя», если в 2016 году доля страховых составляла 7%. «Медси» — непубличная компания, поэтому сравнить их по мультипликаторам не представляется возможным, но в 2015 году «Система» купила 25% акций за 6,1 млрд рублей, то есть вся компания оценивалась в 24,4 млрд рублей, выручка тогда составляла 8,2 млрд рублей, а EBITDA 0,5 млрд рублей. «Мать и дитя» летом 2020 года стоила столько же, сколько «Медси» в 2015 году, имея 16,3 млрд выручки и 3 млрд прибыли.

*Годовые показатели на 30.09.2020

*Годовые показатели на 30.09.2020

ОМС/ДМС и позиция крупных игроков

Марк Курцер заявлял, что ориентация на ДМС/ОМС — плохой путь. Причина в низкой рентабельности, эти доходы просто покрывают затраты и не генерируют добавленную стоимость. Глеб Михайлик, основатель клиник «Скандинавия», в интервью подтверждал данный тезис.

Сравнение с международными клиниками

Для оценки сравнительным подходом были подобраны иностранные компании-аналоги. Используя комбинацию мультипликаторов указанных ниже, группу можно оценить в 1000 рублей за акцию (+80%), большая премия относительно текущей цены, но по большинству показателей российская компания выглядит стабильней и рентабельней.

«Мать и дитя» | MEDNAX, Inc. | Tenet Healthcare Corporation | Community Health Systems, Inc. | HCA Healthcare, Inc. | Select Medical Holdings Corporation | Ramsay Health Care Limited | Apollo Hospitals Enterprise Limited | Netcare Limited | Dallah Healthcare Company | PT Mitra Keluarga Karyasehat Tbk | Dian Diagnostics Group Co.,Ltd. | Общая | |

Капитализация | 553,55 | 2 181,05 | 5 522,19 | 1 588,51 | 64 020,16 | 4 442,17 | 15 282,40 | 5 675,41 | 1 284,22 | 1 272,00 | 2 553,59 | 3 290,30 | 107 665,55 |

Долг | 53,18 | 618,74 | 13 273,00 | 10 540,00 | 29 211,00 | 2 824,96 | 15 282,40 | 393,17 | 436,94 | 369,07 | -159,27 | 210,00 | 73 053,19 |

ЕВ | 606,73 | 2 799,79 | 18 795,19 | 12 128,51 | 93 231,16 | 7 267,13 | 30 564,80 | 6 068,58 | 1 721,16 | 1 641,07 | 2 394,32 | 3 500,30 | 180 718,74 |

СЧА | 287,62 | 747,72 | 937,00 | -1 538,00 | 2 892,00 | 1 252,97 | 4 426,20 | 455,41 | 666,60 | 493,33 | 380,49 | 778,48 | 11 779,83 |

Активы | 461,21 | 3 347,95 | 27 106,00 | 16 006,00 | 47 490,00 | 7 655,40 | 17 397,20 | 1 546,43 | 1 764,90 | 1 063,20 | 439,47 | 1 628,79 | 125 906,53 |

Выручка | 275,81 | 2 232,39 | 17 640,00 | 11 789,00 | 51 533,00 | 5 531,71 | 12 683,00 | 1 438,59 | 1 281,84 | 351,47 | 235,82 | 1 472,12 | 106 464,75 |

ЕБИТДА | 86,61 | 151,89 | 1 670,00 | 2 121,00 | 7 954,00 | 500,16 | 1 816,60 | 153,44 | 197,89 | 58,13 | 84,66 | 243,03 | 15 037,42 |

Операционная прибыль | 64,93 | 113,75 | 1 989,00 | 1 126,00 | 7 255,00 | 567,66 | 861,70 | 69,67 | 63,47 | 33,60 | 72,53 | 211,36 | 12 428,67 |

Чистая прибыль | 62,47 | -777,78 | 399,00 | 511,00 | 3 754,00 | 344,61 | 271,80 | 27,52 | 30,34 | 25,87 | 58,05 | 135,61 | 4 842,47 |

P/BV | 1,92 | 2,92 | 5,89 | -1,03 | 22,14 | 3,55 | 3,45 | 12,46 | 1,93 | 2,58 | 6,71 | 4,23 | 9,14 |

P/E | 8,86 | -2,80 | 13,84 | 3,11 | 17,05 | 12,89 | 56,23 | 206,25 | 42,33 | 49,18 | 43,99 | 24,26 | 22,23 |

EV/EBITDA | 7,01 | 18,43 | 11,25 | 5,72 | 11,72 | 14,53 | 16,83 | 39,55 | 8,70 | 28,23 | 28,28 | 14,40 | 12,02 |

P/S | 2,01 | 0,98 | 0,31 | 0,13 | 1,24 | 0,80 | 1,20 | 3,95 | 1,00 | 3,62 | 10,83 | 2,24 | 1,01 |

ROE | 21,72 | -104,02 | 42,58 | -33,22 | 129,81 | 27,50 | 6,14 | 6,04 | 4,55 | 5,24 | 15,26 | 17,42 | 41,11 |

ROA | 13,54 | -23,23 | 1,47 | 3,19 | 7,90 | 4,50 | 1,56 | 1,78 | 1,72 | 2,43 | 13,21 | 8,33 | 3,85 |

Рентабельность EBITDA | 31,40 | 6,80 | 9,47 | 17,99 | 15,43 | 9,04 | 14,32 | 10,67 | 15,44 | 16,54 | 35,90 | 16,51 | 14,12 |

Рентабельность прибыли | 22,65 | -34,84 | 2,26 | 4,33 | 7,28 | 6,23 | 2,14 | 1,91 | 2,37 | 7,36 | 24,62 | 9,21 | 4,55 |

Доходный подход

Сегодня компания генерирует 6,5 млрд операционного денежного потока в год, без изменения оборотного капитала 6 млрд. Ближайшие 2 года у компании нет серьезных проектов, в планах лишь открыть несколько региональных клиник. Руководство говорит, что капзатраты в 2021 году составят 3,5 — 3,7 млрд рублей, но предположу, что без строительства крупного центра должно быть меньше.

Санкт-Петербург и M&A

До 2020-го года у компании был план по строительству крупного медицинского центра в Санкт-Петербурге, но в последних отчетах и презентации о нем ни слова. Есть только 85 млн рублей, потраченных согласно отчету МСФО. Здесь у меня есть предположение, что разговор про M&A не просто так, и что сделка произойдет именно в этом регионе. Компания практически не присутствует в Санкт-Петербурге, что странно, учитывая, что работа идет в высоком ценовом сегменте. И если проект собственной клиники заморожен, надо кого-то купить. Логичным вариантом была бы сеть «Скандинавия», которая принадлежит «Севергрупп» Мордашова, но вряд ли ее продадут за приемлемые деньги. Во-первых, Мордашов ее сам купил недавно, в 2017 году. Во-вторых, там рентабельность низкая, а у «Мать и Дитя» есть требования по ROIC в 20%. Данные по прибыли за 2019 год, а в 2020 году у «Скандинавии» открылись роддом и многопрофильная клиника, поэтому ситуация с рентабельностью могла измениться. Из списка крупнейших медицинских сетей 2019 года интересным вариантом кажется еще «Единый медицинский центр» с 1,2 млрд выручки и 700 млн прибыли. Это, конечно, гадание, но занять этот регион компании необходимо.

В ближайшие 2 года «Мать и дитя» сможет нарастить свободный денежный поток до 3-4 млрд рублей за счет снижения капитальных затрат, а «Лапино-2» начнет выходить на проектную мощность.

При сохранении долговой нагрузки на текущем уровне, а я не вижу причин ее роста без M&A, компания сможет поднять планку по уровню дивидендов выше 50% от чистой прибыли. Я предполагаю дивидендную доходность выше 10% от текущего уровня цен в 2022 году. Цикл больших капзатрат закончен, настало время получить максимум от своих вложений. При ставке дисконтирования в 10,3% оценка по доходному подходу проходит на уровне 820 рублей за акцию (+46%).

При сохранении долговой нагрузки на текущем уровне, а я не вижу причин ее роста без M&A, компания сможет поднять планку по уровню дивидендов выше 50% от чистой прибыли. Я предполагаю дивидендную доходность выше 10% от текущего уровня цен в 2022 году. Цикл больших капзатрат закончен, настало время получить максимум от своих вложений. При ставке дисконтирования в 10,3% оценка по доходному подходу проходит на уровне 820 рублей за акцию (+46%).

Резюме

Однозначный кандидат на включение в инвестиционный портфель по ряду причин.

Собственник является генеральным директором, с большими компетенциями в медицине.

Компания уникальна для российского фондового рынка.

Финансовые результаты растут, при этом высокая рентабельность.

Дивиденды выплачиваются без нагрузки на будущие проекты, при этом доходность составляет 6%.

У «Мать и дитя» комфортный уровень долга и последовательная политика по менеджменту: в Тюмени открыли больницу, у клиники ухудшились результаты — компания закрыла клинику.

Даты изменения прогноза:2

Текущая цена: 1400₽

Целевая цена: 820₽

Потенциал:-41.43%

Резюме:Продавать