Последние заседание ЦБ перед летними каникулами: 25/50

- 21 Июля 2020

В пятницу, 24 июля, состоится опорное заседания Банка России по вопросу монетарной политики. Согласно недавней риторике регулятора, вопрос дальнейшего смягчения монетарных условий является практически решенным, и главную интригу представляет скорее шаг, который будет выбран при снижении ставки. Медианная ставка составляет 4,13%, согласно рыночному консенсусу Bloomberg. Мы также считаем, что примерно с равной вероятностью ЦБ примет решение об уменьшении ставки на 25 б.п. либо на 50 б.п. Ниже наши доводы за каждое из этих решений. Следующее заседание пройдет не раньше 18 сентября, на котором в зависимости от рыночной ситуации мы не исключаем дальнейшего снижения на 25 б.п. , либо позже, на заседании 23 октября. Следовательно, согласно нашему базовому сценарию, ключевая ставка к концу году может опуститься до 3,75%.

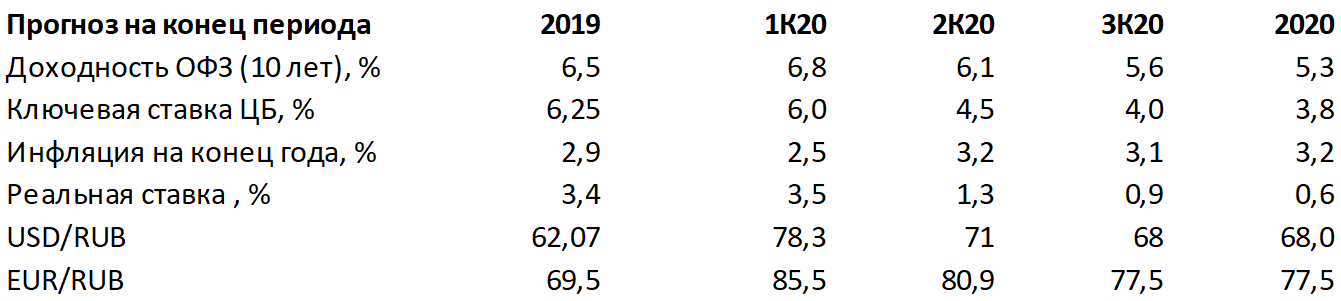

Таблица прогнозов

Оценка ITI Capital

Факторы в пользу более плавного снижения ключевой ставки до 4,25%:

1. Появление большей возможности для маневра в будущем на фоне неопределенности развития ситуации с коронавирусом

2. Самооценка эффективности принятых мер, поскольку экономика традиционно реагирует с лагом от трех до шести месяцев

3. Во втором полугодии (особенно в августе) рубль исторически подвержен большему давлению, а более резкое снижение ключевой ставки может его дополнительно усилить

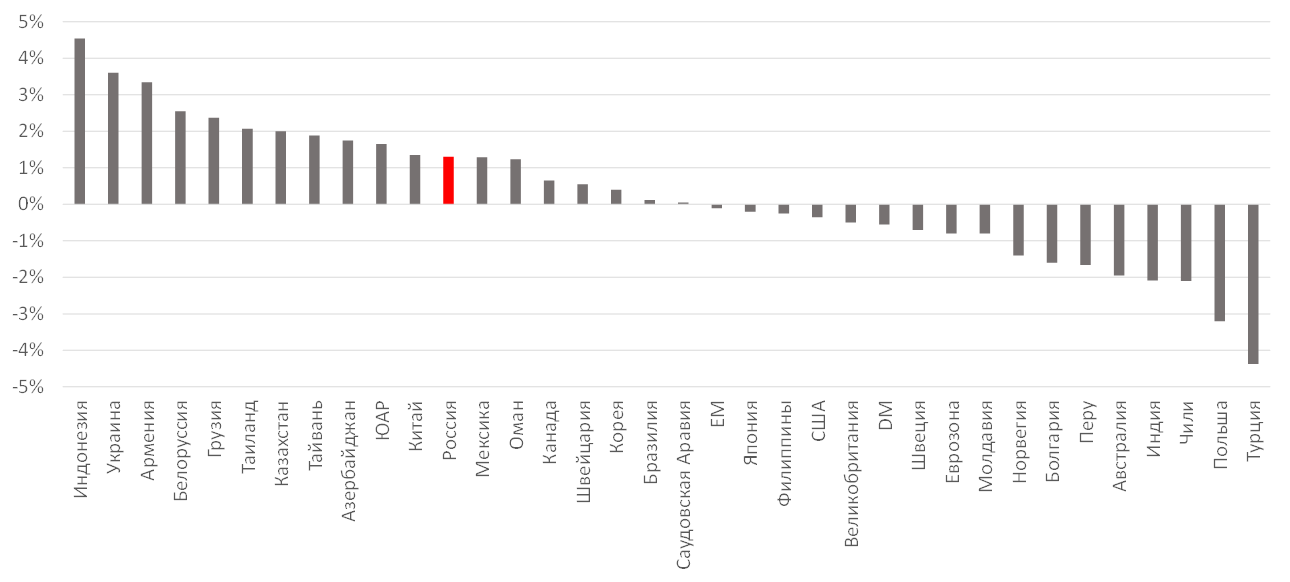

4. Резкое уменьшение дифференциала ставок с развитыми рынками может снизить привлекательность инвестиций для иностранных игроков, так как запас для снижения реальной ставки в отрицательную зону при средний годовой инфляции в 3% составляет всего 150 б.п.

Факторы в пользу более масштабного снижения – на 50 б.п. (до 4%):

1. Значительная нестабильность на глобальных рынках из-за роста числа выявляемых случаев инфицирования в США, Индии, Бразилии и Мексике

2. Ухудшение экономической конъюнктуры в мире и, как следствие, в России в июле и последующих месяцах после частичного восстановления в мае и июне вслед за экономическим дном в апреле

3. Активное снижение ставок по всему миру из-за рисков пандемии. С начала года снижение составило 2%, если учитывать все страны, и 2,5% – только развивающиеся. Даже Казахстан на этой неделе впервые с апреля 2020 г. снизил ключевую ставку на 50 б.п., до 9%

4. Продолжение снижение ожидаемой и фактической инфляции и возможное снижение прогнозов по инфляции российского ЦБ

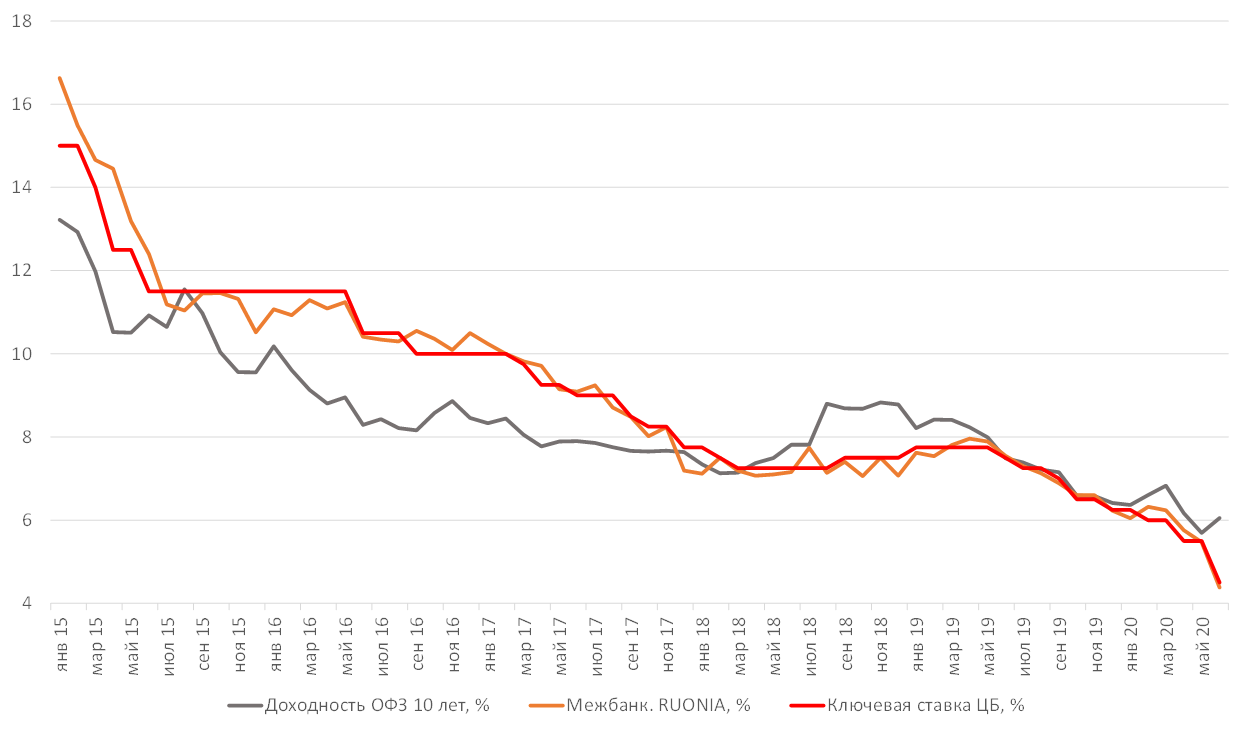

Динамика рынка и наши ожидания: С 19 июня, последнего заседания ЦБ, когда ключевая ставка была сразу снижена на 100 б.п., восходящий тренд рынка ОФЗ прервался. Несмотря на продолжающиеся словесные интервенции представителей регулятора, длинные выпуски потеряли до 5%, снизившись с достигнутых максимумов на фоне усилившихся геополитических рисков и неопределенности развития ситуации с коронавирусом. Позже, частично отыграв потери, гособлигации перешли в стадию консолидации в поисках новых движущих факторов.

Мы по-прежнему позитивно смотрим на ОФЗ и ждем продолжения ралли в дальнем и среднем сегментах кривой. Положительную реакцию рынка в ближайшее время может вызвать не только более значительное снижение ключевой ставки (доходность коротких ОФЗ подразумевает шаг в 25 б.п.), но и пересмотр нейтрального диапазона. Поскольку именно нейтральная ставка является ориентиром для длинных бумаг, ее снижение до 5% окажет поддержку этому участку кривой. При условии отсутствия серьезных внешних шоков мы сохраняем свой прогноз по росту цены длинных ОФЗ примерно на 10% до конца года.

Динамика ключевой ставки и межбанковской ставки, %

Источник: Bloomberg, ITI Capital

Реальные процентные ставки в мире

Источник: Bloomberg, ITI Capital

Авторы:

Искандер Луцко, главный инвестиционный стратег; Ольга Николаева, старший аналитик по инструментам с фиксированной доходностью.