Fix Price: под впечатлением от результатов

- 17 Февраля 2021

Fix Price - розничная сеть с одинаковой ценой внутри одной категории товаров. Все товары сети стоят ниже 250 рублей. Ритейлер объявил о планах провести IPO на Лондонской бирже, а также получить листинг и на Московской бирже.

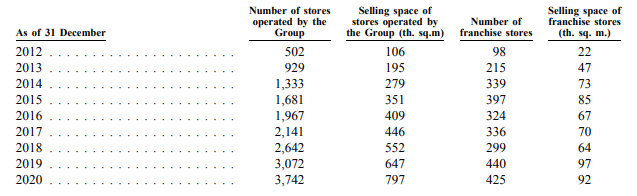

На конец 2020 года сеть компании составляла 3742 собственных магазина и 425 точек, работающих по франшизе.

Операционные и финансовые показатели

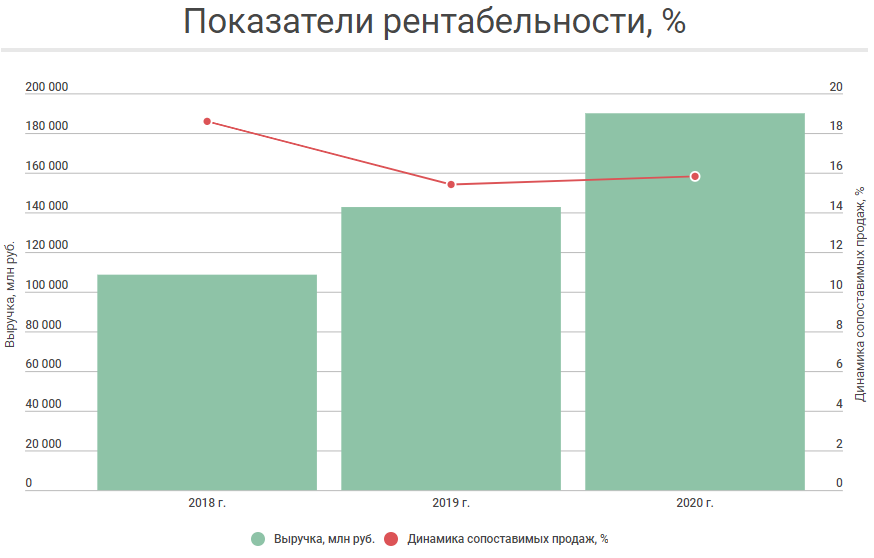

Отчетность компании в полном виде представлена лишь за 2018 - 2020 года, однако результаты впечатляют. Сопоставимые продажи растут двузначными темпами, выручка в 2020 году выросла на 33%, достигнув 190 млрд рублей, это больше выручки О'кея, например. Торговая сеть по показателям выручки входит в 10-ку крупнейших ритейлеров России.

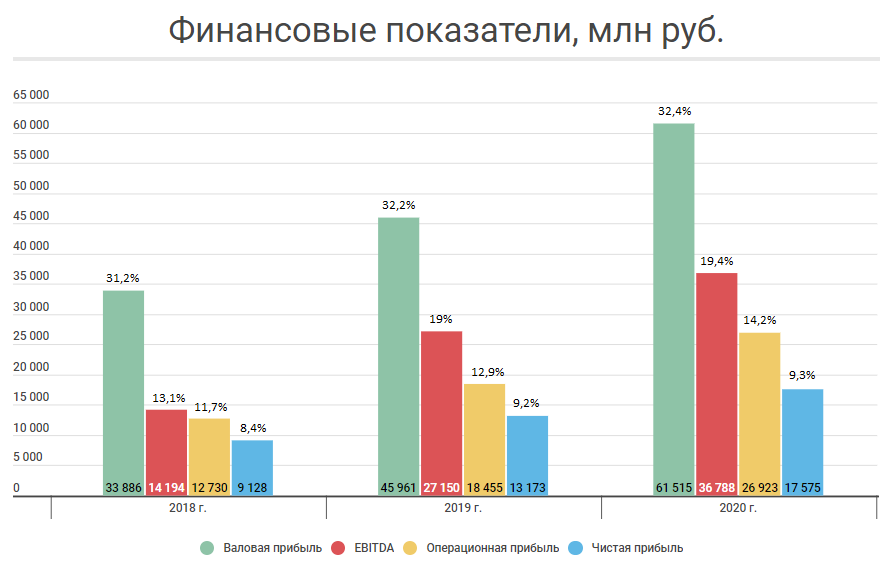

Финансовые результаты показывают высокую рентабельность, а также динамику, превышающую динамику выручки. Рентабельность по всем показателям с 2018 по 2020 год росла и, по меркам ритейлеров, огромна. Остается только один вопрос: как они это сделали? У Х5, сети с самой высокой рентабельностью EBITDA среди продуктовых ритейлеров, она составляет 12%. Рентабельность прибыли в 9% я не припомню ни у одной торговой сети ни в одном году.

Финансовые результаты показывают высокую рентабельность, а также динамику, превышающую динамику выручки. Рентабельность по всем показателям с 2018 по 2020 год росла и, по меркам ритейлеров, огромна. Остается только один вопрос: как они это сделали? У Х5, сети с самой высокой рентабельностью EBITDA среди продуктовых ритейлеров, она составляет 12%. Рентабельность прибыли в 9% я не припомню ни у одной торговой сети ни в одном году.

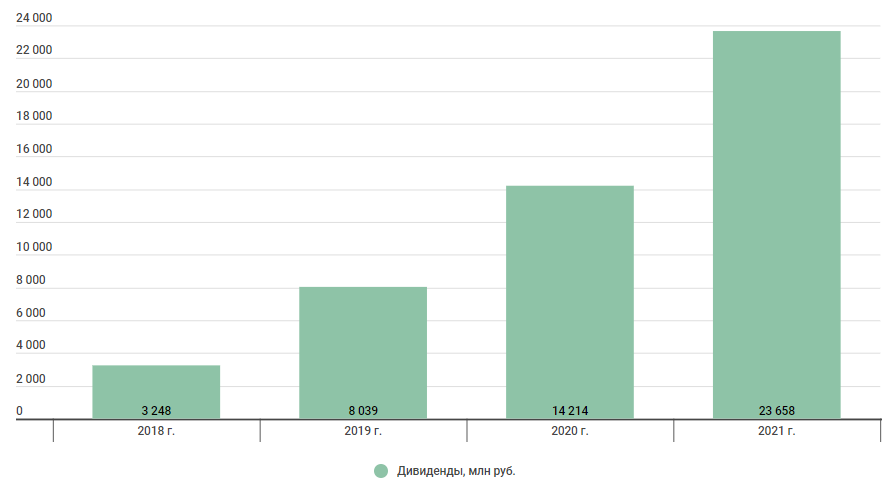

При этом у компании нет долга (количество денежных средств превышает долговые обязательства). Но есть один нюанс, видимо, перед размещением, компания вывела большую сумму денег через дивиденды. По факту, для акционеров, которые появятся после размещения, история компании начнется с нуля.

Перейдем к возможной оценке. Сама компания рассчитывает на оценку в 6 млрд долларов.

Перейдем к возможной оценке. Сама компания рассчитывает на оценку в 6 млрд долларов.

Сравнительный анализ

Сводная таблица результатов публичных ритейлеров. Долговые обязательства Fix Price состоят из обязательств по выплате дивидендов, которые компания объявила в конце 2020 года.

«Лента» | «Магнит» | X5 | O'key | «Детский Мир» | Fix Price | |

|---|---|---|---|---|---|---|

Капитализация | 125 784 | 517 848 | 723 742 | 16 144 | 106 416 | |

Чистый долг | 109 030 | 540 752 | 750 232 | 56 535 | 53 306 | 23 015 |

EV | 234 815 | 1 058 600 | 1 473 974 | 72 679 | 159 722 | |

Выручка | 444 278 | 1 553 777 | 1 976 357 | 172 738 | 142 900 | 190 059 |

EBITDA | 45 494 | 178 190 | 236 663 | 14 418 | 12 609 | 36 788 |

Прибыль | 10 946 | 32 993 | 17 968 | 3 306 | 3 639 | 17 575 |

Средний темп роста выручки с 2018 г., % | 3,6 | 12,1 | 13,6 | 3,5 | 13,5 | 32,2 |

Мультипликаторы

«Лента» | «Магнит» | X5 | O'key | «Детский Мир» | Средняя | |

|---|---|---|---|---|---|---|

P/E | 11,49 | 15,70 | 28,15 | 4,88 | 16,96 | 18,73 |

P/S | 0,28 | 0,33 | 0,37 | 0,09 | 0,74 | 0,35 |

EV/EBITDA | 5,16 | 5,94 | 6,23 | 5,04 | 12,67 | 6,09 |

PEG | 3,15 | 1,3 | 2,06 | 1,4 | 1,25 | 1,64 |

Используя веса для мультипликаторов P/E и EV/EBITDA в 0,3 и 0,2 для P/S и PEG, получается возможная оценка проходит на уровне 360 млрд рублей или 4,9 млрд долларов. Если игнорировать мультипликатор P/S, возможная оценка составляет 472 млрд рублей или 6,4 млрд долларов. То есть, если учитывать высокие темпы роста и высокую рентабельность, компания вполне может получить желаемую оценку.

Доходный подход

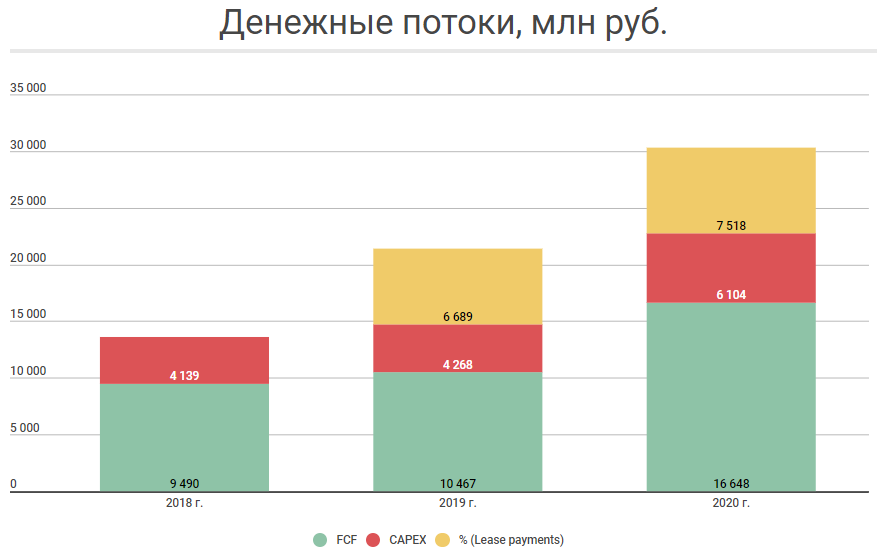

В 2020 году компания заработала 16,6 млрд рублей свободного денежного потока.

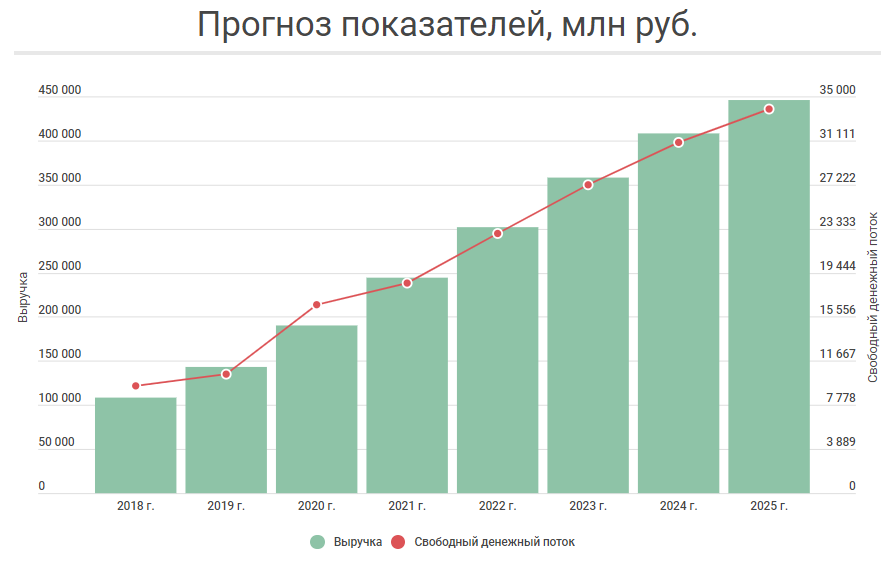

Если предполагать постепенное снижение выручки до темпов инфляции в 4% к 2025 году и использовать 10% ставку дисконтирования, возможная оценка проходит на уровне 445 млрд рублей или 6 млрд долларов.

Если предполагать постепенное снижение выручки до темпов инфляции в 4% к 2025 году и использовать 10% ставку дисконтирования, возможная оценка проходит на уровне 445 млрд рублей или 6 млрд долларов.

Выводы

Выводы

Жаль, что отчетность, которую можно детально рассмотреть, выпущена только за период с 2018 по 2020 год. Компания демонстрирует блестящие результаты по всем финансовым и операционным показателям. Хочется найти какой-то подвох, но кроме выплаты огромных дивидендов, я его не увидел. Компания ожидает оценку в 6 млрд долларов, что, на мой взгляд, реально, учитывая темпы роста показателей. Однако, оценка исходит из оптимистичных прогнозов, если темпы роста выручки снизятся ниже ожидаемых, оценка пройдет ниже, но даже в таком случае, я сомневаюсь что с такими результатами компания может быть оценена ниже 3,6 млрд долларов - оценка по сравнительному анализу на основании мультипликаторов P/E и EV/EBITDA.