IPO «Рольф»: возможная оценка компании

- 1 Марта 2021

«Рольф» — дилерский холдинг, компания продает новые автомобили, автомобили с пробегом, а также занимается сервисным обслуживанием кредитованием и страхованием. Компания принадлежит Сергею Петрову. В своих заявлениях последние пару лет компания несколько раз меняла свою позицию по смене собственника. После начала уголовного дела о выводе средств из компании, Сергей Петров заявил, что намерен продать компанию. В январе 2021 года руководство заявило об отказе от продажи, а через месяц, в рамках интервью с генеральным директором, было объявлено, что уже начата подготовительная работа по IPO. Планы и сроки выхода туманны.

Операционные и финансовые показатели

Компания — крупнейший российский дилер авто. В 2020 году продажи автомобилей в штуках сократились вместе с сервисными работами. Во времена карантина не до новых автомобилей.

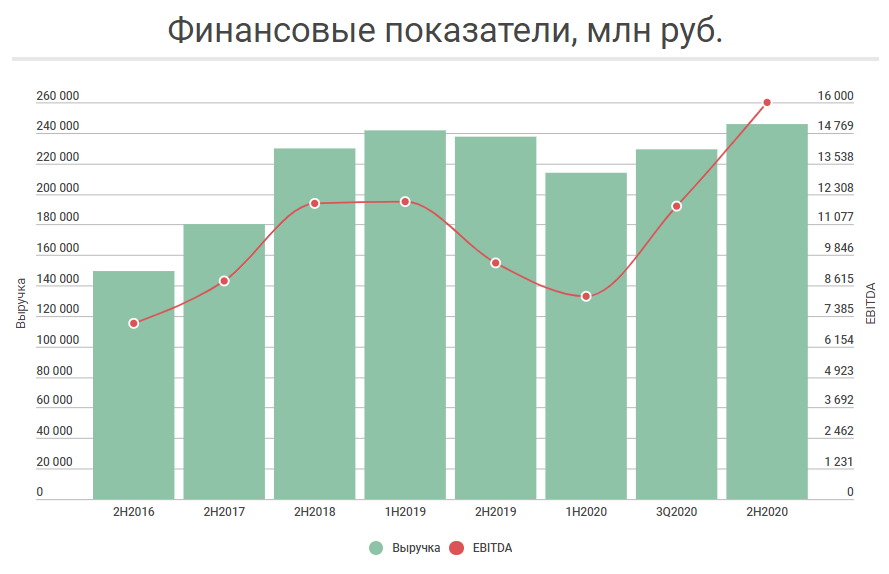

За 2020 год выручка составила 246,2 млрд рублей, превысив значение 2019 года на 8,7 млрд рублей (+3,6%). Хотя в 1-ом полугодии падение выручки составляло 20%, во втором полугодии продажи активизировались и по итогу превзошли результат 2019 года. Падение в натуральном количестве продаж компенсировалось ценой.

За 2020 год выручка составила 246,2 млрд рублей, превысив значение 2019 года на 8,7 млрд рублей (+3,6%). Хотя в 1-ом полугодии падение выручки составляло 20%, во втором полугодии продажи активизировались и по итогу превзошли результат 2019 года. Падение в натуральном количестве продаж компенсировалось ценой.

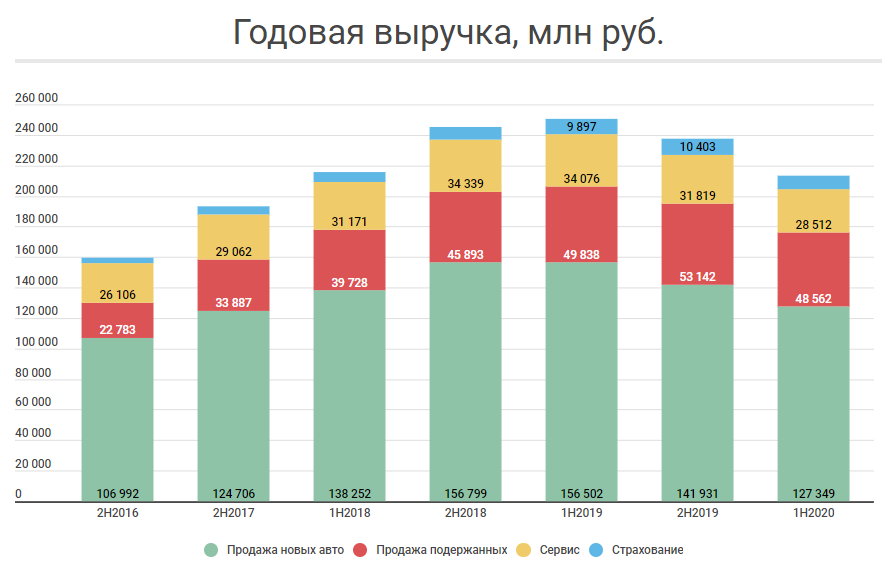

Разбивка выручки по сегментам выглядит следующим образом, годовая выручка компании составила 213,8 млрд рублей на 30.06.2020. Подробная разбивка по сегментам включается в аудированную годовую отчетность, которая появится в апреле 2021 года.

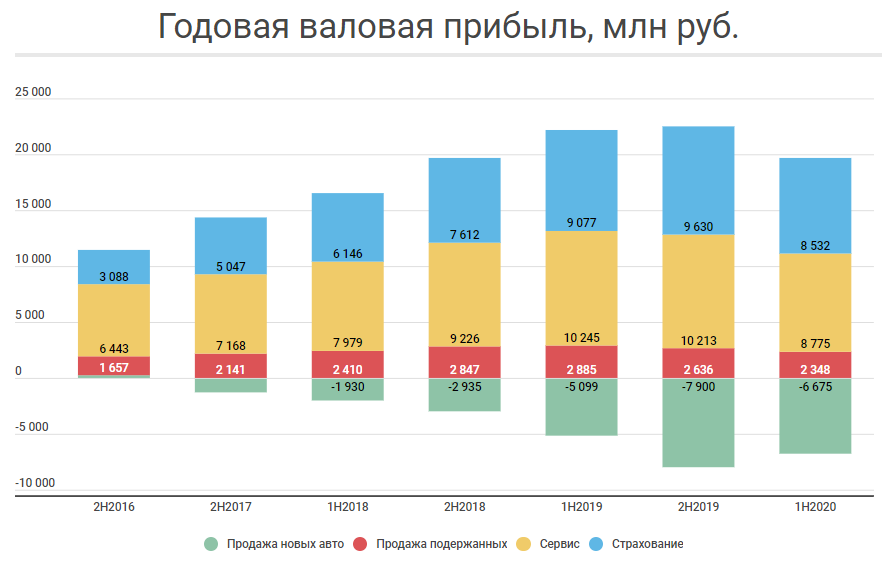

Любопытно распределение прибыли компании по сегментам. Продажа новых автомобилей занимает основную часть выручки, но продают их с весомым убытком. Зарабатывает компания на предоставлении дополнительных услуг по сервису и страхованию. Поэтому, при покупке нового автомобиля, дилеры готовы давать скидки за дополнительные услуги. Когда вы, например, купите через них КАСКО, компания заработает больше.

Любопытно распределение прибыли компании по сегментам. Продажа новых автомобилей занимает основную часть выручки, но продают их с весомым убытком. Зарабатывает компания на предоставлении дополнительных услуг по сервису и страхованию. Поэтому, при покупке нового автомобиля, дилеры готовы давать скидки за дополнительные услуги. Когда вы, например, купите через них КАСКО, компания заработает больше.

EBITDA в 2020 году за 1-ое полугодие сократилась на 26% до 3,8 млрд рублей. Годовая EBITDA на 30.06.2020 год составила 8,2 млрд рублей. Рентабельность также упала, основная причина — сокращение более рентабельной сервисной части выручки, которая сократилась сильнее продаж автомобилей.

EBITDA в 2020 году за 1-ое полугодие сократилась на 26% до 3,8 млрд рублей. Годовая EBITDA на 30.06.2020 год составила 8,2 млрд рублей. Рентабельность также упала, основная причина — сокращение более рентабельной сервисной части выручки, которая сократилась сильнее продаж автомобилей.

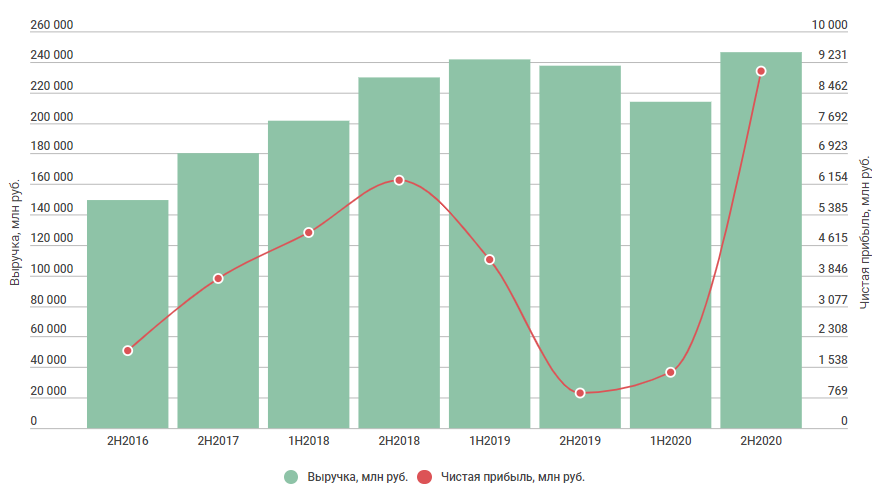

Во втором полугодии произошло серьезное ускорение, за 2020 год EBITDA составила 16,1 млрд рублей (+68,7%). Основная причина — сокращение расходов в части продаж автомобилей, сегмент стал менее убыточным. Само значение EBITDA на исторических максимумах. Кроме рекорда по EBITDA, у компании рекордная прибыль. Любопытно, что в 2019 году было доначисление налогов и пени в размере 2,9 млрд рублей, в 2020 году этих расходов уже не было, отсюда такой прирост. Есть подозрение, что появление дополнительных налоговых расходов — основная причина, почему компания поменяла риторику относительно смены собственника.

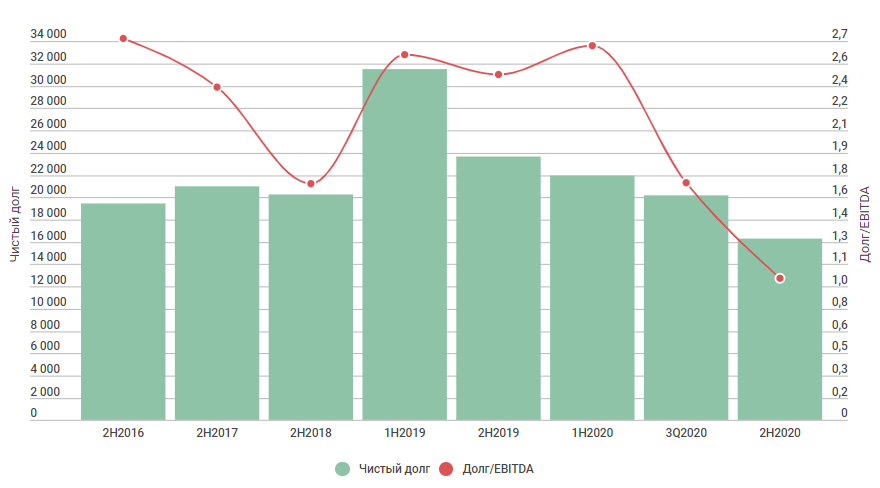

Кроме рекорда по EBITDA, у компании рекордная прибыль. Любопытно, что в 2019 году было доначисление налогов и пени в размере 2,9 млрд рублей, в 2020 году этих расходов уже не было, отсюда такой прирост. Есть подозрение, что появление дополнительных налоговых расходов — основная причина, почему компания поменяла риторику относительно смены собственника. Долг компании также сократился до значений одной годовой EBITDA, достаточно низкий уровень. Владельцы облигаций должны быть спокойны, с платежеспособностью, по всей видимости, проблем нет.

Долг компании также сократился до значений одной годовой EBITDA, достаточно низкий уровень. Владельцы облигаций должны быть спокойны, с платежеспособностью, по всей видимости, проблем нет.

Возможная оценка

Затратный подход

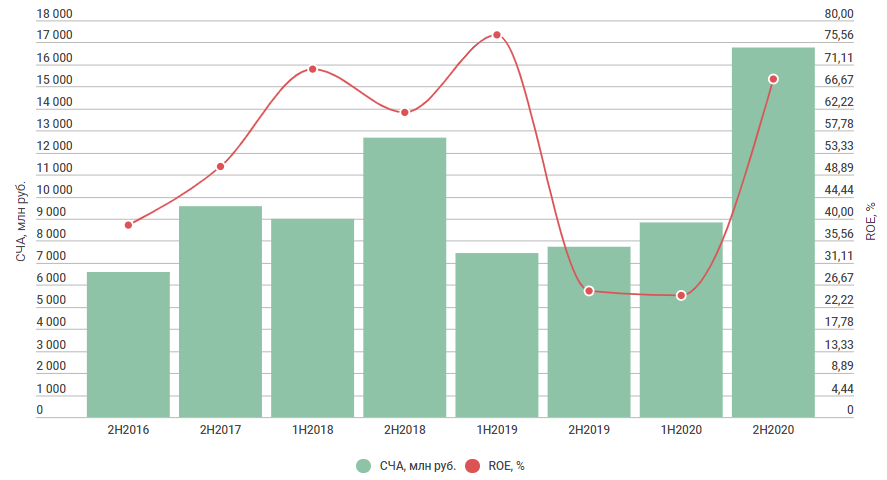

Стоимость чистых активов на 31.12.2020 составила 16,8 млрд рублей. Так как рентабельность собственного капитала превышает среднерыночное значение, оценка чистых активов должна проходить со значительной премией. Предположу, что справедливой оценкой будет 114 млрд рублей.

Сравнительный подход

На российском фондовом рынке аналогов компании нет. Предлагаю сравнить компанию с двумя западными дилерами: Lithia Motors и Sonic Automotive.

В млн долл. США, если не указано иное | Lithia Motors | Sonic Automotive | Сводная |

Капитализация | 9 880 | 1 861 | 11 741 |

Чистый долг | 3 534 | 1 886 | 5 420 |

EV | 13 414 | 3 747 | 17 161 |

BV | 2 662 | 815 | 3 476 |

Выручка | 13 124 | 9 767 | 22 891 |

Чистая прибыль | 470 | 217 | 687 |

EBITDA | 770 | 370 | 1 140 |

Рентабельность прибыли | 3,58 | 2,22 | 3,00 |

Рентабельность EBITDA | 5,87 | 3,79 | 4,98 |

ROE | 17,67 | 26,58 | 19,76 |

P/E | 21,01 | 8,59 | 17,09 |

P/S | 0,75 | 0,19 | 0,51 |

EV/EBITDA | 17,42 | 10,12 | 15,05 |

P/BV | 3,71 | 2,28 | 3,38 |

На основании сводных мультипликаторов оценка компании по сравнительному подходу проходит на уровне 150,2 млрд рублей.

Мультипликатор | Оценка | Вес |

P/E | 153 934 | 0,3 |

P/S | 126 274 | 0,2 |

EV/EBITDA | 224 953 | 0,3 |

P/BV | 56 582 | 0,2 |

Итого | 150 237 | - |

Доходный подход

В 2020 году компания заработала 6 млрд рублей свободного денежного потока, достаточно большая часть пошла на увеличение оборотного капитала, 4,3 млрд рублей. Если брать в расчет ставку дисконтирования в 10% и средний темп роста в 4%, то оценка может проходить на уровне 171,7 млрд рублей. То есть основное предположение в том, что будущие финансовые результаты и оборотный капитал компании останутся на уровне 2020 года.

(6+4,3)/(0,1-0,04) = 171,7 млрд

Резюме

Бизнес компании трансформируется, у компании все больше продаж подержанных автомобилей. Рентабельность по всем показателям превышает значения западных компаний. Для ритейлера рентабельность прибыли в 3,7% сегодня — хороший показатель. Отмечу, что конкретных сроков выхода на биржу нет, и компания вполне может сказать, что в этом нет необходимости через какое-то время.