РусГидро (HYDR)

- 18 Марта 2021

Компания РусГидро опубликовала консолидированную финансовую отчетность по МСФО за 2020 г.

Общая выручка компании выросла на 4,4% до 382,8 млрд руб. В посегментном разрезе выручка генерирующего сегмента показала рост на 14,2%, составив 126,7 млрд руб. на фоне увеличения выработки электроэнергии ГЭС на 8,7%. Рост объясняется притоком воды выше среднемноголетних значений в основные водохранилища ГЭС Волжско-Камского каскада. Кроме того, в рамках ДПМ началось производство электроэнергии и поставки мощности на Зарамагской ГЭС-1 в Северной Осетии.

Выручка сегмента «Энергокомпании ДФО» снизилась на 3,5%, составив 102,7 млрд руб. на фоне роста средней цены и объема реализации электроэнергии, а также увеличения полученной субсидии. В целом по компании государственные субсидии выросли на 16,9% до 46,8 млрд руб.

Доходы сбытового сегмента компании увеличились на 4,5% до 147,6 млрд руб., что было обусловлено заключением новых договоров энергоснабжения с покупателями и увеличением средней цены реализации электроэнергии, преимущественно в ПАО «ДЭК».

Операционные расходы выросли всего на 1,0%, составив 340,0 млрд руб. Умеренный темп роста расходов был связан с падением затрат на топливо в связи со снижением отпуска электроэнергии по АО «ДГК» и выбытия Приморской ГРЭС из периметра холдинга (67,8 млрд руб., -5,0%), а также отрицательной динамикой затрат на распределение электроэнергии (36,7 млрд руб., -0,5%). Отметим увеличение затрат на покупную электроэнергию и мощность, главным образом, в сегменте «Сбыт» по ПАО «ДЭК» в связи с увеличением объема приобретаемой электроэнергии (56,0 млрд руб., +21,0%) и увеличение амортизационных отчислений на фоне ввода новых мощностей (28,9 млрд руб., +12,5%). Расходы на налоги, кроме налога на прибыль выросли на 9,2 %, составив 13,2 млрд руб., в основном, за счет ввода в эксплуатацию Нижне-Бурейской ГЭС и Зарамагской ГЭС-1. Помимо этого, компания более чем в два раза сократила величину обесценения основных средств, составившую 26,6 млрд руб.

В итоге операционная прибыль выросла более чем в пять раз до 59,2 млрд руб.

Перейдем к финансовым статьям. Рост финансовых доходов более чем в два раза до 21,2 млрд руб. обусловлен получением прибыли от валютно-процентного свопа в сумме 3,8 млрд руб. против убытка 2,5 млрд руб. годом ранее. Кроме того, компания отразила прибыль от переоценки беспоставочного форварда на акции в размере 11,4 млрд руб. Финансовые расходы увеличились на 40,5% до 14,6 млрд руб. на фоне увеличения долговой нагрузки и роста стоимости обслуживания долга. Помимо этого в отчетном периоде компания отразила отрицательные курсовые разницы в размере 3,8 млрд руб.

В итоге чистая прибыль выросла в девять раз, составив 46,3 млрд руб.

Компания постепенно проходит период масштабных списаний стоимости основных средств, что должно в будущем обеспечить адекватное отражение собственного капитала и чистой прибыли в отчетности. В этой связи мы ожидаем закрепления чистой прибыли в диапазоне 60-75 млрд руб. в ближайшие годы. В качестве базового варианта использования зарабатываемых средств мы рассматриваем сохранение на высоком уровне капитальных вложений, а также сокращение долга. Дивидендные выплаты, как ожидается, останутся на уровне 50% чистой прибыли по МСФО.

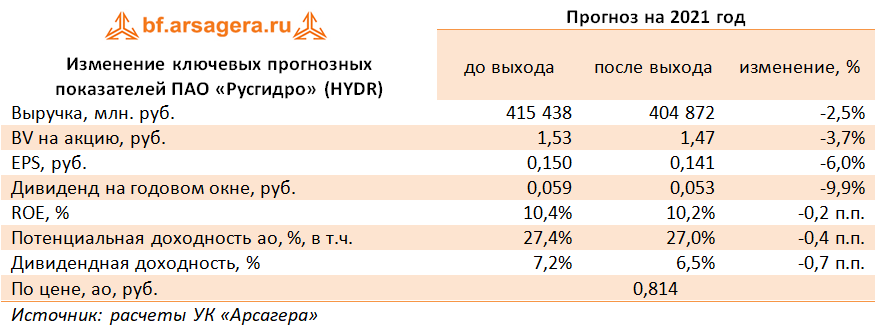

По итогам вышедшей отчетности, мы не стали вносить в модель компании существенных изменений, ограничившись корректировкой ожидаемых нами дивидендных выплат по итогам 2020 г.

Акции компании обращаются с P/E 2021 около 5,8 и P/BV 2021 около 0,55 и не входят в число наших приоритетов.

Текущая цена: 0.4438₽

Целевая цена: 0.814₽

Потенциал:83.42%

Резюме:Покупать