Московский кредитный банк (CBOM)

- 3 Июня 2021

Московский кредитный банк раскрыл консолидированную финансовую отчетность по МСФО за 1 кв 2021 года.

Процентные доходы банка остались на прошлогоднем уровне, составив 38,9 млрд руб., на фоне роста кредитного портфеля и снижения процентов по выданным ссудам. Процентные расходы показали снижение на 13% до 22,8 млрд руб. за счет дальнейшего удешевления стоимости фондирования. В итоге чистые процентные доходы в отчетном периоде составили 16,1 млрд руб., прибавив 26,9% относительно аналогичного периода прошлого года.

Чистый комиссионный доход увеличился на 15,6%, составив 3,1 млрд руб. в основном за счет развития транзакционного бизнеса, роста доходов по брокерским операциям и организации финансирования.

Помимо этого отметим, получение убытка от операций с ценными бумагами в размере 1,3 млрд руб.; судя по всему, причиной этого стало снижение стоимости портфеля облигаций (в основном ОФЗ).

Благоприятная операционная среда, а также высокое качество кредитного портфеля способствовали снижению макропоправкии оценки уровня дефолтности ряда клиентов, в результате чего произошло восстановление резервов в размере 1,1 млрд руб.

В итоге операционные доходы увеличились на 44,4% до 16,6 млрд руб.

Операционные расходы продемонстрировали увеличение на 21% до 6,2 млрд руб. в том числе в связи с увеличением расходов на вознаграждение сотрудников на 29,4% до 3,8 млрд руб., что было вызвано консолидацией ряда активов, приобретенных в прошлом году («Руснарбанк» и банк «Веста»). При этом соотношение операционных расходов и доходов C/I ratio составило 36,9% (+9,7 п.п.).

В итоге чистая прибыль банка составила 8,3 млрд руб., увеличившись на 60,6%.

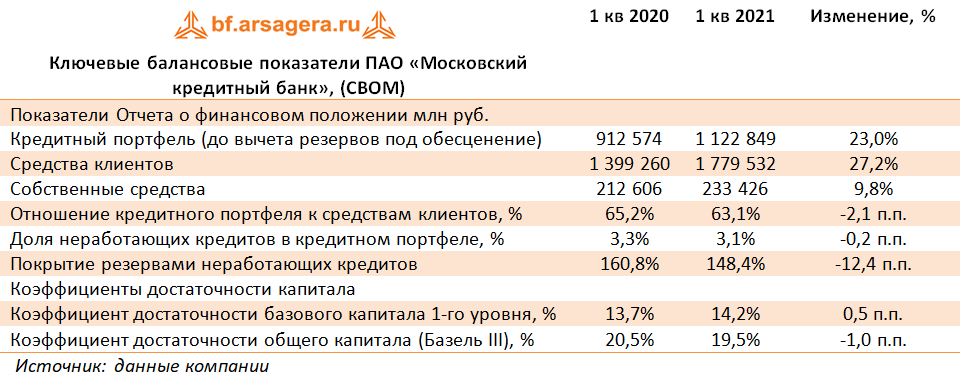

По линии балансовых показателей отметим рост кредитного портфеля на 23% до 1,1 млрд руб. Доля неработающих кредитов в кредитном портфеле в отчетном периоде сократилась на 0,2 п.п. до уровня 3,1%. Отношение созданных на балансе резервов под обесценение кредитного портфеля к объему неработающих кредитов составило 148,4%. Коэффициент достаточности базового капитала 1-го уровня за год вырос на 0,5 п.п. до 14,2%. Коэффициент достаточности общего капитала сократился на 1,0 п.п. до 19,5%.

По итогам 2020 года МКБ принял решение не выплачивать дивиденды по собственным акциям. Как ожидается, дивидендные выплаты начнутся в следующем году и составят не менее 25% чистой прибыли по МСФО.

Напомним также, что в мае текущего года банк разместил дополнительный выпуск акций на Московской бирже общим объемом 3,6 млрд штук по цене 6,3 руб. за акцию, что было учтено нами в рамках текущего обновления модели.

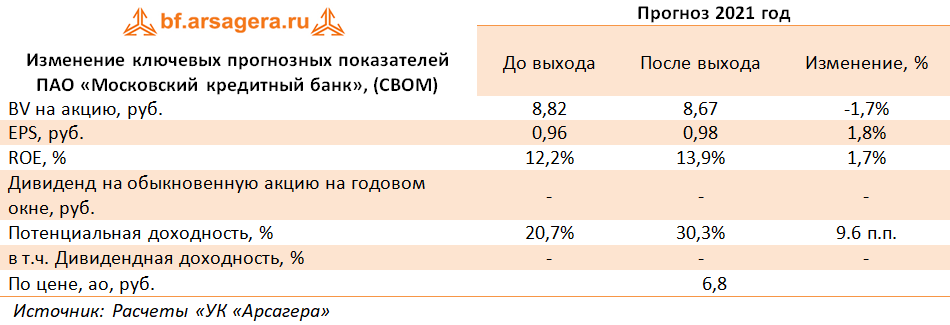

После итогам вышедшей отчетности мы повысили наши прогнозы по чистой прибыли Московского кредитного банка на 2022-2024 гг., следствием чего стало увеличение потенциальной доходности акций МКБ.

Акции банка торгуются исходя из P/E 2021 около 7 и P/BV 2021 около 0,8 и пока не входят в число наших приоритетов.

Текущая цена: 5.683₽

Целевая цена: 6.8₽

Потенциал:19.66%

Резюме:Покупать