«МРСК Урала»: перспективы и оценка акции

- 23 Июля 2021

«МРСК Урала» осуществляет деятельность по распределению электроэнергии в уральском регионе, территорией функционирования компании являются Челябинская, Пермская и Свердловская области.

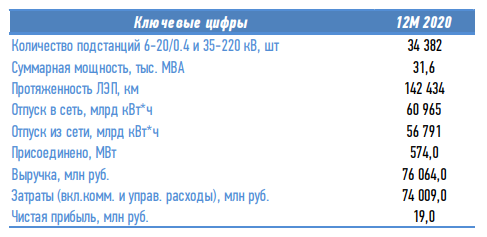

Источник: Статистическая информация о деятельности компании за 12 месяцев 2020 года

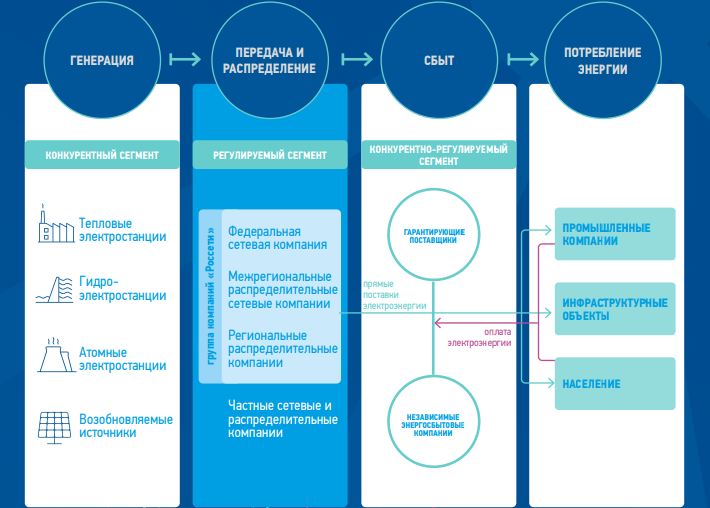

Основной деятельностью компании является передача электроэнергии по сетям среднего и низкого напряжения, а также технологическое присоединение новых потребителей к этим сетям. На уровне отдельных регионов деятельность осуществляют региональные распределительные компании, являющиеся филиалами МРСК.

Справка

Распределительная деятельность включает в себя непосредственную передачу электроэнергии от магистральных сетей к конечным потребителям. Магистральными сетями высокого напряжения владеет ПАО «ФСК ЕЭС», региональными сетями – распределительные компании регионов, которые передают электроэнергию конечным потребителям, как промышленным, так и частным. При этом непосредственно сбытом электроэнергии в конкретном регионе занимается сбытовая компания, которая получает от потребителей плату за электроэнергию, перечисляя, в свою очередь, плату сетевым компаниям за услуги по передаче электроэнергии. Подробнее о рынке сбыта электроэнергии можно прочитать в этой статье.

Источник: Из годового отчета компании «Россети» за 2019 год

Структура акционеров компании выглядит следующим образом

Компания относится к группе сетевых компаний с относительно низкой долей материнского холдинга, видимо поэтому компания до сих пор официально именуется ОАО «МРСК Урала», в то время как большая часть других дочерних компаний холдинга перешла на единое фирменное наименование. Для внесения изменений в устав необходимо 3/4 голосов.

Несмотря на сравнительно небольшое количество регионов функционирования и сравнительно небольшое население этих регионов, компанию можно отнести к крупным МРСК за счет мощной промышленности региона – основного потребителя электроэнергии.

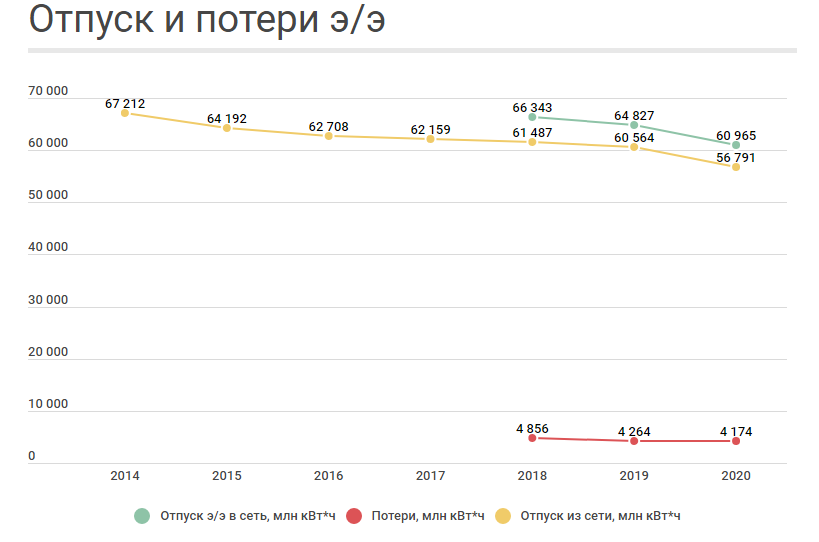

В динамике результаты деятельности компании выглядят следующим образом:

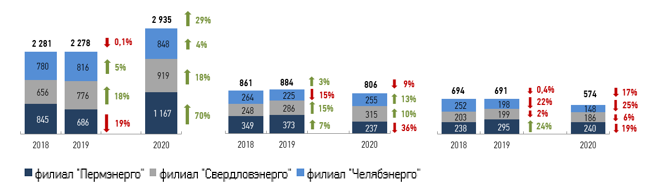

Данные за последний год в разрезе филиалов:

Отпуск в сеть, млн. кВт*ч | Отпуск из сети, млн. кВт*ч | Потери электрической энергии | ||

млн. кВт*ч | % | |||

Пермэнерго | 16 368 | 14 970 | 1 398 | 8,54% |

Свердловэнерго | 28 306 | 26 967 | 1 339 | 4,73% |

Челябэнерго | 16 291 | 14 854 | 1 437 | 8,82% |

МРСК Урала | 60 965 | 56 791 | 4 174 | 6,85% |

Источник: Годовой отчет компании за 2020 год

Согласно информации из годового отчета компании за 2020 год «Снижение энергопотребления из-за пандемии коронавирусной инфекции произошло, главным образом, из-за существенной корректировки объемов производства в металлургической промышленности и машиностроении, сокращения объемов железнодорожных перевозок, а также в связи с заключением сделки ОПЕК+».

Что касается исполнения обязательств по присоединению новых потребителей к электросетям, статистика последних лет выглядит следующим образом:

Количество, шт

Мощность, МВт

Источник: Годовой отчет компании за 2020 год

Финансовые результаты также показали снижение в последний год, и если прибыль – величина у компании нестабильная, то снижение выручки объяснить важнее. Оно обусловлено прекращением исполнения обязательств гарантирующего поставщика электроэнергии (выполнения сбытовых функций) на территории Челябинской и Свердловской областей (кроме Екатеринбурга).

2018 | 2019 | 2020 | ||

Выручка (РСБУ) | млн. руб. | 89 625,2 | 94 042,4 | 76 063,9 |

Себестоимость (РСБУ) | млн. руб. | 80 004,0 | 85 497,0 | 72 519,2 |

Прибыль от продаж (РСБУ) | млн. руб. | 7 460,2 | 6 041,9 | 2 054,1 |

Прибыль до налогообложения (РСБУ) | млн. руб. | 1 124,6 | 2 863,8 | -743,0 |

Чистая прибыль (РСБУ) | млн. руб. | 797,5 | 2 155,1 | 19,3 |

EBITDA (РСБУ) | млн. руб. | 7 314,9 | 9 556,7 | 6 959,0 |

Долг | млн. руб. | 14 126,9 | 15 901,1 | 18 804,7 |

Базовая прибыль на акцию | руб. | 0,0091 | 0,0246 | 0,0002 |

Выручка (МСФО) | млн. руб. | 100 302,7 | 106 148,6 | 88 621,0 |

Затраты (МСФО) | млн. руб. | -93 360,3 | -100 716,1 | -86 285,3 |

Прибыль/убыток за год | млн. руб. | 640,8 | 2 761,1 | 621,9 |

Исполнение сбытовых функций являлось достаточно высокомаржинальным направлением деятельности: снижению выручки от продажи э/э почти на 23 млрд рублей сопутствует снижение расходов на закупку на 13,5 млрд (все цифры по МСФО). Выручка от основной деятельности – передачи электроэнергии – существенно выросла, в основном за счет роста тарифов.

В динамике по годам финансовые результаты по МСФО выглядят следующим образом:

2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | ||

1–3 мес. | Выручка | - | - | - | - | - | 18 953 885 | 21 237 911 | 22 787 610 | 32 356 325 | 24 123 257 |

Чистая прибыль | - | - | - | - | - | 313 140 | 909 484 | 491 499 | 1 168 151 | 939 139 | |

1–6 мес. | Выручка | 31 618 413 | 30 247 201 | 30 391 600 | 34 757 215 | 33 060 024 | 35 466 572 | 39 707 363 | 43 162 750 | 59 770 871 | 43 210 611 |

Чистая прибыль | 2 664 079 | 205 947 | 143 084 | 682 277 | 484 955 | 873 006 | 2 990 354 | -1 205 135 | 1 870 588 | 424 889 | |

1–9 мес. | Выручка | - | - | - | - | - | 53 196 056 | 58 658 746 | 69 082 322 | 81 490 147 | 63 853 296 |

Чистая прибыль | - | - | - | - | - | 737 547 | 3 553 064 | 738 560 | 2 225 942 | 755 749 | |

1–12 мес. | Выручка | 62 000 160 | 59 430 818 | 65 523 246 | 68 975 197 | 69 671 656 | 74 725 582 | 81 162 309 | 100 302 694 | 106 148 635 | 88 620 965 |

Чистая прибыль | 3 270 951 | 264 961 | -1 099 879 | 832 101 | 1 477 781 | 1 331 958 | 4 155 371 | 640 826 | 2 761 123 | 621 910 |

Инвестиционная программа

Как и другие сетевые компании холдинга «Россети» «МРСК Урала» осуществляет крупную инвестиционную программу. С точки зрения инвестиций в компанию важно, что объем финансирования инвестпрограммы превышает амортизационные отчисления, то есть программа финансируется частично за счет прибыли. Параметры финансирования и исполнения инвестиционной программы в таблице ниже:

Наименование | 2018 | 2019 | 2020 | Изменение 2020/2019, % |

Объем финансирование, млн руб с НДС | 8 226 | 9 991 | 9 633 | 96% |

Объем освоения капитальных вложений, млн руб без НДС | 7 599 | 11 568 | 9 255 | 80% |

Ввод в состав основных средств, млн руб без НДС | 7 492 | 10 942 | 9 278 | 85% |

Ввод в состав основных средств трансформаторной мощности, МВА | 457 | 459 | 402 | 88% |

Ввод в состав основных средств линий электропередачи | 2 896 | 2 563 | 2 055 | 80% |

Источник: Годовой отчет компании за 2020 год

Инвестиционные расходы важны для сетевых компаний с точки зрения размера дивидендов: чем выше величина финансирования капитальных затрат за счет прибыли, тем меньше этой прибыли остается на дивиденды. Имеет значение главным образом динамика финансирования инвестиционной программы.

Наименование | 2021 | 2022 | 2023 | 2024 | 2025 |

Объем финансирование, млн руб с НДС | 11 520 | 10 555 | 9 245 | 8 506 | 9 751 |

Объем освоения капитальных вложений, млн руб без НДС | 11 147 | 7 660 | 6 480 | 6 295 | 6 623 |

Ввод в состав основных средств, млн руб без НДС | 10 753 | 7 567 | 6 227 | 7 884 | 6 598 |

Ввод в состав основных средств трансформаторной мощности, МВА | 266 | 267 | 352 | 281 | 227 |

Ввод в состав основных средств линий электропередачи | 1 535 | 1 114 | 984 | 931 | 1 010 |

Источник: Годовой отчет компании за 2020 год

Как видим, в ближайшие два года финансирование лишь увеличится.

Дивиденды

Перспектива выплаты дивидендов зависит, по очевидным причинам, от величины прибыли года. Первый квартал 2021 был чуть более успешным, нежели первый квартал 2020, однако разница получена главным образом за счет меньшего начисления резервов и прочих доходов. Статьи нестабильные и ненадежные. Кроме того, как уже отмечалось выше, финансирование инвестиционной программы в текущем и следующем годах будет несколько выше уровня предыдущих лет, рост амортизации разницу не покроет, а значит финансирование будет идти за счет прибыли или займов. По итогам 2020 года совет директоров рекомендовал не выплачивать дивиденды, есть вероятность, что и в текущем году ситуация повторится.

Оценка стоимости

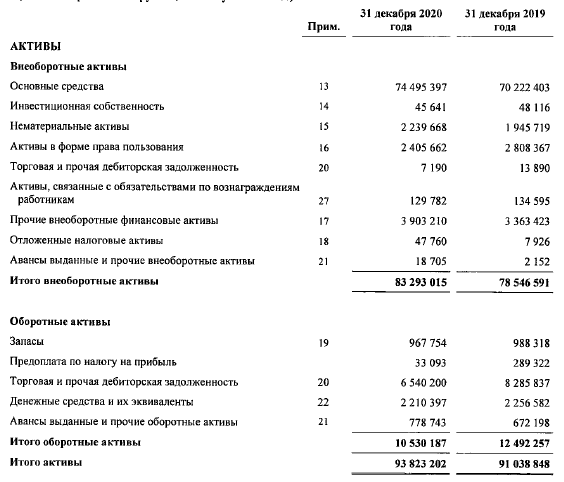

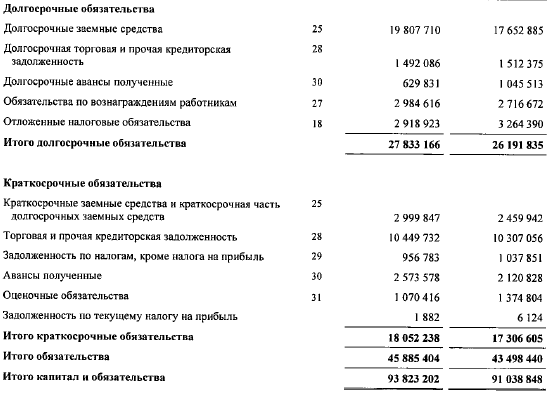

Затратный метод

Затратный метод нельзя считать релевантным при оценке стоимости сетевых компаний, поскольку активы МРСК представляют собой сложный и взаимосвязанный имущественный комплекс, балансовая оценка которого, не важно, являющейся исторической или переоцененная по справедливой стоимости, не может считаться объективной, а продажа этого имущественного комплекса по частям невозможна. Вероятность банкротства естественной монополии также крайне мала.

Стоимость чистых активов компании составляет 51,6 млрд рублей, что в пересчете на одну акцию составляет 0,59 рубля, с потенциалом роста от текущей цены 319%.

Сравнительный метод

Оценка по различным мультипликаторам приведена в таблице ниже.

АО | АП | Вес | |

EV/EBITDA | 0,2042908 | - | 0,2 |

EV/OCF | 0,2189912 | - | 0,1 |

P/FCF | -1,316836 | - | 0 |

P/E | 0,0737738 | - | 0,3 |

P/S | 0,3156248 | - | 0,1 |

P/BV | 0,2250059 | - | 0,2 |

EV/S | 0,4939058 | - | 0,1 |

Итог | 0,2108437 | 1 |

Согласно сравнительному методу справедливая стоимость акции составляет 0,21 рубля с потенциалом роста от текущей цены 35%.

Доходный метод

Ниже представлены параметры дисконтированного денежного потока (здесь и далее – в тыс. рублей).

2020 г. | 2021 г. | 2022 г. | 2023 г. | 2024 г. | 2025 г. | |

Операционная прибыль | 1751808 | 1759626,1 | 2044943,4 | 2331829,9 | 2619879,8 | 2908644,6 |

Налоги уплаченные | -167446 | -157509,9 | -212629,2 | -268042,9 | -323669,7 | -379419,6 |

Амортизация | 7649258 | 7611011,7 | 7572956,7 | 7535091,9 | 7497416,4 | 7459929,3 |

Капитальные затраты | 11117369 | 9981872,5 | 9145717,4 | 8010626 | 7370295,8 | 8449065,9 |

Изменение оборотного капитала | -1397420 | 82015,368 | 76198,725 | 85630,213 | 95607,016 | 106155,86 |

Денежный поток | -486329 | -850760 | 183354,73 | 1502622,6 | 2327723,7 | 1433932,6 |

Ставка дисконта | - | 0,921659 | 0,8494553 | 0,7829081 | 0,7215743 | 0,6650454 |

Дисконтированный денежный поток | -486329 | -784110,6 | 155751,64 | 1176415,4 | 1679625,6 | 953630,33 |

Суммарный ДДП | 3181312,405 | |||||

Терминальная стоимость:

Темпы роста | 3,5 |

Операционная прибыль | 3010447,175 |

Налоги уплаченные | -602089,4351 |

Амортизация | 7572390,573 |

Капитальные затраты | 7517701,712 |

Денежный поток | 2463046,602 |

Остаточная стоимость | 49260932,03 |

Коэффициент дисконтирования | 0,6650454233 |

Остаточная стоимость | 32760757,39 |

Итоговые расчеты и корректировки:

Суммарный ДДП | 3181312,405 |

Остаточная стоимость | 32760757,39 |

Денежные средства | 2210397 |

Кредиты и займы | 22807557 |

Суммарная дисконтированная стоимость | 15344909,8 |

Согласно модели дисконтированных денежных потоков внутренняя стоимость компании составляет 15,3 млрд рублей, что в пересчете на одну акцию составляет 0,176 рубля с потенциалом роста от текущей цены 25%.

Вывод

Несмотря на недооцененность компании по всем методам оценки, на текущий момент покупка не выглядит привлекательной, поскольку вероятность интересных дивидендов в текущем году невелика, не ясна перспектива роста прибыли и будущая динамика инвестиционной программы, финансирование которой скорее всего будет идти за счет чистой прибыли и увеличения долга, что негативно скажется на перспективах свободного денежного потока и дивидендов. Нельзя не отметить и общий макроэкономический фон: перспективы роста ставки оказывают давление на рынок в целом, компания с неопределенными перспективами не лучший выбор.

Текущая цена: 0.5306₽

Целевая цена: 0.176₽

Потенциал:-66.83%

Резюме:Продавать