Walt Disney: новый конкурент Netflix

- 13 Октября 2021

В конце 2019 года Disney запустил свой стриминговый сервис, а в 2020 году на фоне пандемии началось его активное развитие. Пока тематические парки и круизы страдают от локальных ограничений, Disney+ покоряет новые вершины, постепенно догоняя Netflix по количеству пользователей.

Общая информация

Walt Disney — глобальная диверсифицированная компания, которая работает в сфере развлечений. Пожалуй, все знакомы с его продукцией. Еще в детстве мы наслаждались прекрасными мультфильмами о Винни Пухе, Русалочке и других персонажах, некоторым даже удалось побывать в Диснейленде.

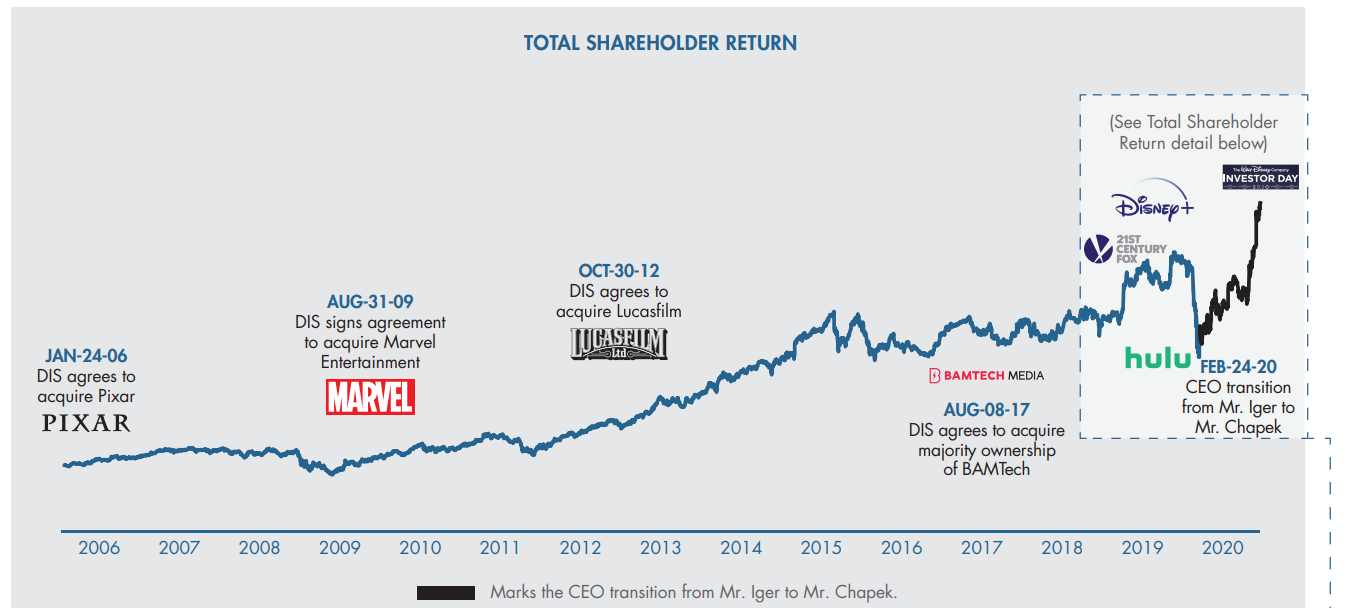

Disney растет вместе со зрителями. За последние 15 лет компания сделала 6 крупных приобретений, среди них киностудии 20th Century Studios и Pixar, а также стриминговый сервис Hulu.

Но Walt Disney — это не только создание фильмов и мультиков, это еще как минимум 3 направления деятельности.

Но Walt Disney — это не только создание фильмов и мультиков, это еще как минимум 3 направления деятельности.

Сегменты

1. Disney Media and Entertainment Distribution

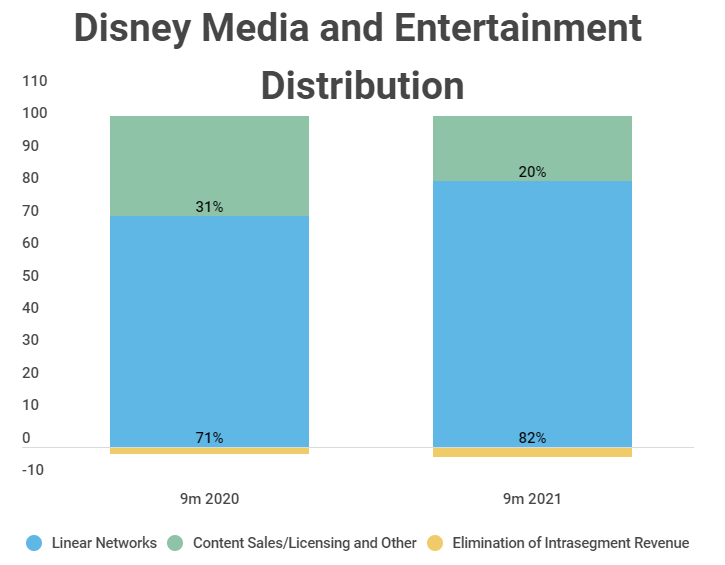

В последних отчетностях компания выделила в этот сегмент все, что связано с созданием контента и его распространением.

В первую очередь это, конечно, производство фильмов и сериалов студиями Walt Disney Pictures, Twentieth Century Studios, Marvel, Lucasfilm, Pixar и другими. Доход складывается от показа фильмов в кинотеатрах, по телевизору и на различных сервисах.

Также сюда входят Медиа-сети, которые включают в себя кабельные каналы и трансляции. Список каналов у компании достаточно большой: Disney, ESPN, Freeform, FX и National Geographic; вещательная телевизионная сеть ABC и восемь местных телевизионных станций. Доход в этом сегменте складывается из рекламы, партнерских сборов и продажи ТВ-программ.

В условиях карантина невозможно было заниматься производством фильмов, из-за чего все даты релизов были перенесены. Начиная с 4-го квартала 2020 года съемки возобновились, но периодически происходят перебои из-за локальных ограничений. Также множество спортивных событий, которые транслируют каналы, были перенесены.

Кинотеатры хоть и возобновили показы, но определенные ограничения остались. К тому спрос далек от доковидного периода. В связи с этим продажи билетов упали. Кабельное вещание показывает более стабильные результаты.

У Disney финансовый год заканчивается в октябре. То есть, когда в данной статье упоминается 2020 год, это значит, что рассматриваются результаты компании за период с 3 кв. 2019 г. по 3 кв. 2020 г.

У Disney финансовый год заканчивается в октябре. То есть, когда в данной статье упоминается 2020 год, это значит, что рассматриваются результаты компании за период с 3 кв. 2019 г. по 3 кв. 2020 г.

Eliminations (исключения) — это доходы от сделок внутри компании между сегментами.

Компания выделяет в данный сегмент еще и стриминговые сервисы, но я решил разобрать их отдельно.

2. Disney's Parks, Experiences and Products

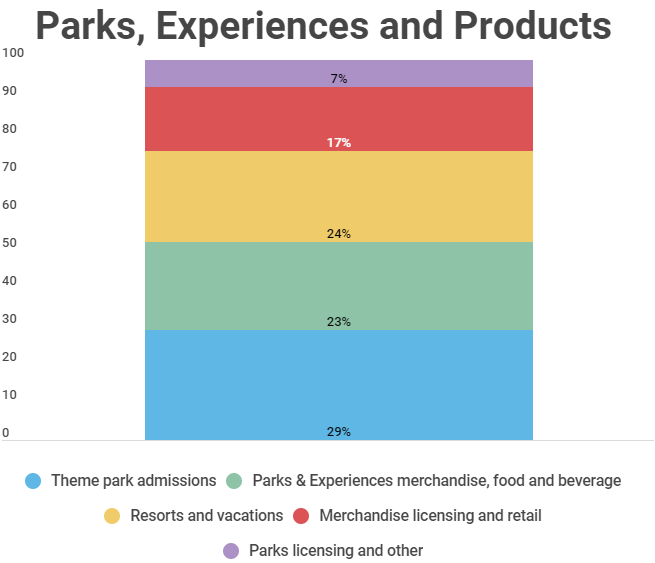

Это обширный сегмент, отвечающий за отдых. Часть дохода составляют продажи билетов в тематические парки — Диснейленды. Они находятся в Америке, Китае, Японии и в Париже. Также компания зарабатывает на продаже товаров, сувениров и еды в самих парках.

В этот сегмент еще входят туристические услуги, курорты, отели, SPA, круизные лайнеры. Немалый доход идет от продажи тематических игрушек, связанных с вселенной Disney.

На графике показано распределение доходов сектора за 2020 год. В новых отчетностях компания перестала так детально раскрывать информацию.

3. Direct-to-Consumer

Самый быстрорастущий сегмент Disney. Сюда входят международные каналы и стриминговые сервисы. Изначально был только ESPN+ — спортивный потоковый сервис, который дает возможность смотреть турниры UFC, футбольные, баскетбольные, хоккейные матчи и многое другое. В 2019 году Дисней купил Hulu — сервис Live-тв с большой библиотекой фильмов и сериалов. Также Hulu выпускает собственные сериалы.

В 2020 году, в разгар пандемии, когда часть бизнеса просто простаивает, Disney в ускоренном порядке начинает развивать стриминговый сервис Disney+. В нем хранятся фильмы, сериалы и шоу всех студий Disney. Отличительная черта сервиса в том, что там выходят и новинки. Например, одним из первых показали фильм «Мулан» одновременно с театральной премьерой, а не так давно прошла премьера «Черной вдовы» и «Круэллы». Основное преимущество такого показа в том, что компания не делится прибылью с кинотеатрами. Также на сервисе идет показ сериалов по мотивам «Звездных войн» и киновселенной «Марвел».

Сейчас компания, в зависимости от конкретного фильма, может пустить его сразу и в кинотеатрах, и на Disney+ за дополнительную плату сверх подписки. Некоторые картины сначала идут только в кинотеатре, а потом их можно посмотреть по подписке в сервисе.

На дне инвестора руководство компании заявило, что отныне приоритетным направлением деятельности станет именно онлайн-стриминг. Это связано с повышенным интересом потребителей к Disney+.

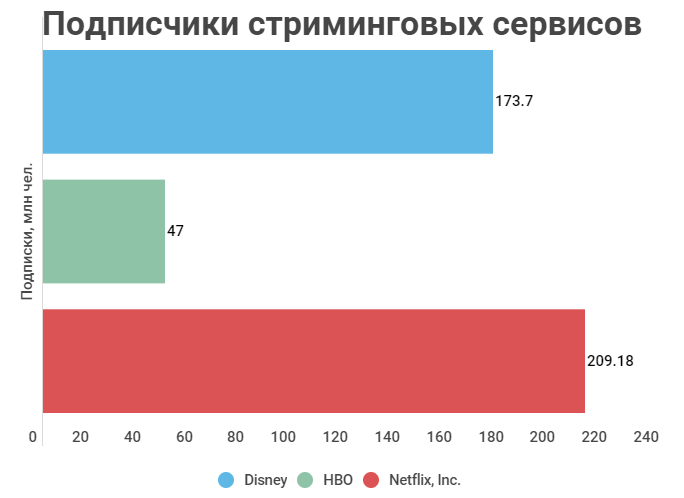

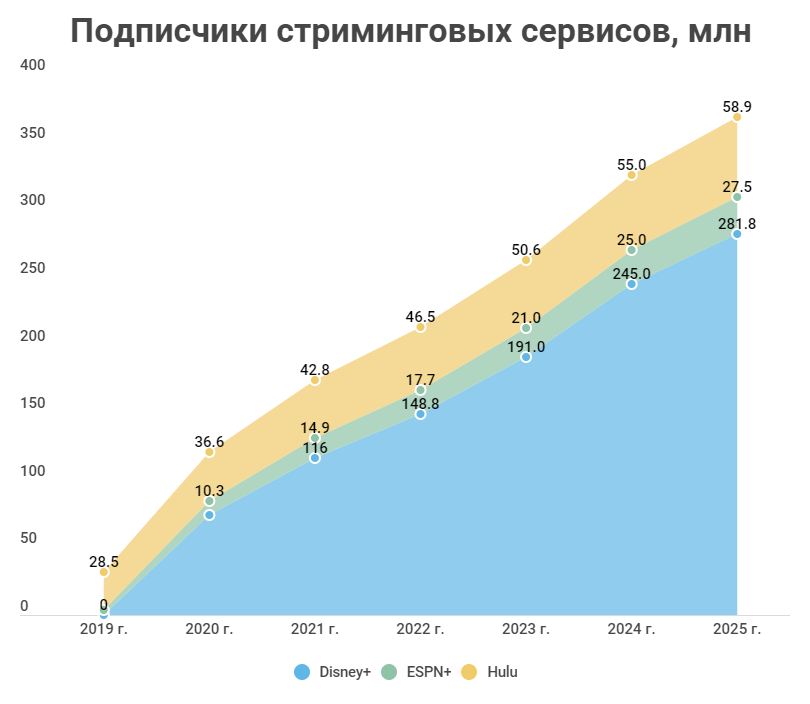

На графике ниже представлены инфографика с количеством подписчиков онлайн-сервисов Disney. За первый год количество пользователей Disney+ выросло до 74 млн. Сейчас эта цифра доходит до 116 млн чел. К тому же другие стриминговые платформы Disney тоже активно растут.

Несмотря на такой взрывной рост, у Disney есть серьезные конкуренты на рынке. Основной — это конечно же Netfllix. У него на второй квартал 2021 года 209 млн подписчиков. Но учитывая темпы роста сервисов Disney, компания скоро может обогнать своего главного конкурента.

Несмотря на такой взрывной рост, у Disney есть серьезные конкуренты на рынке. Основной — это конечно же Netfllix. У него на второй квартал 2021 года 209 млн подписчиков. Но учитывая темпы роста сервисов Disney, компания скоро может обогнать своего главного конкурента.

*В колонке Disney просуммированы подписчики сервисов Disney+, Hulu, ESPN+.

*В колонке Disney просуммированы подписчики сервисов Disney+, Hulu, ESPN+.

Финансовые результаты

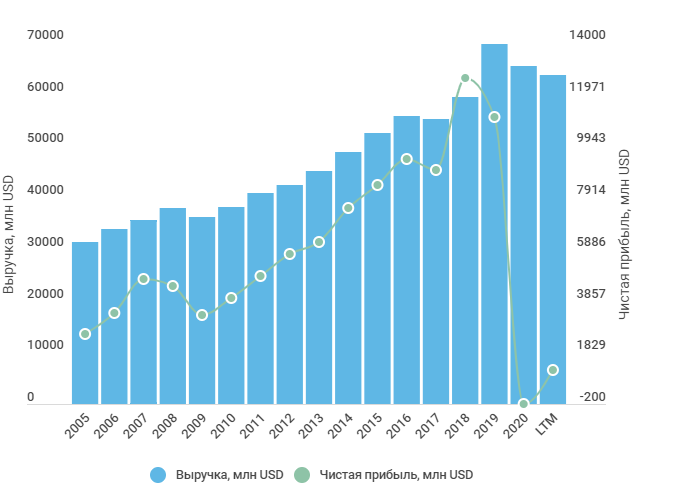

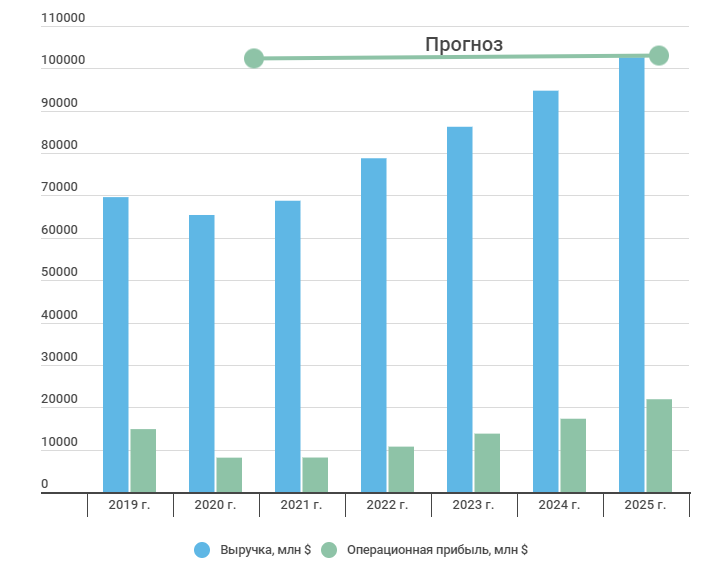

Disney крупная старинная компания со среднегодовым приростом выручки в 5%. На протяжении 15 лет компания оставалась прибыльной. Но, несмотря на все старания руководства по сокращению затрат, в 2020 году Disney получил убыток в 2,8 млрд USD. Как вы могли уже догадаться — из-за пандемии. За последние 12 месяцев компании удалось получить чистую прибыль.

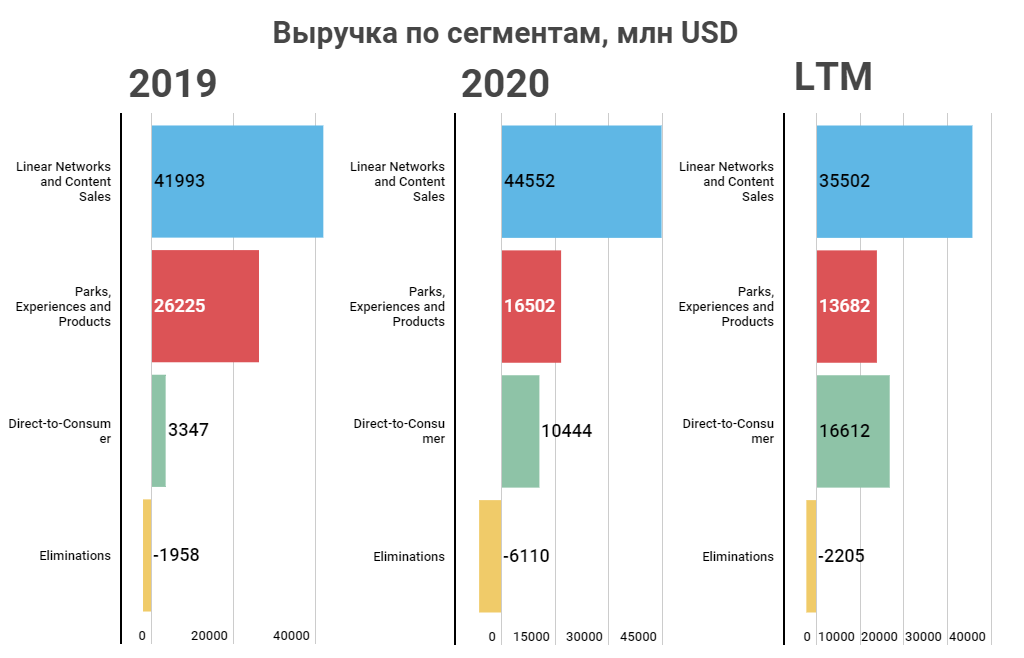

Для того, чтобы разобраться подробнее в причинах снижения рентабельности, давайте посмотрим на финансовые результаты по сегментам.

Для того, чтобы разобраться подробнее в причинах снижения рентабельности, давайте посмотрим на финансовые результаты по сегментам.

На следующем графике видно, как компания перестраивает бизнес в кризисные моменты, несмотря на свои размеры. Парки и курорты были закрыты на протяжении нескольких кварталов. В 2021 году ситуацию стала немного лучше. Но все равно периодически парки то открывают, то закрывают из-за новых волн заболеваемости. Во 2-м квартале заметен прогресс по дням работы. Игрушки тоже стали продаваться лучше за счет открытия магазинов.

В то же время Disney постарался переориентироваться на стриминговые сервисы из-за закрытия кинотеатров. Выручка от этого сегмента выросла в 5 раз.

Eliminations (исключения) — это доходы от сделок внутри компании между сегментами.

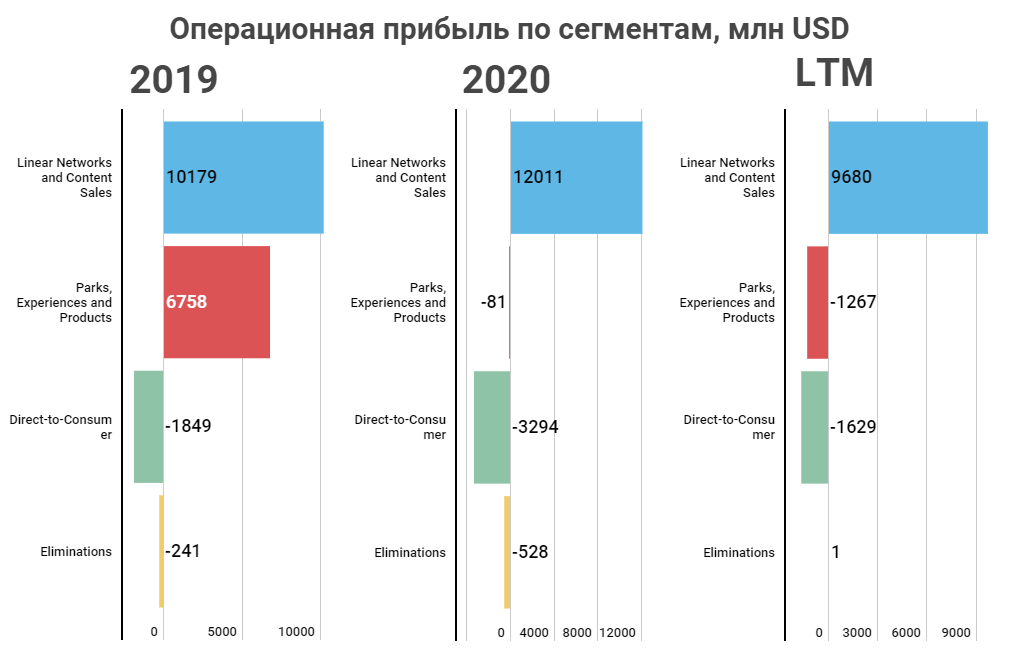

Что касается операционной прибыли, то сегмент «медиа» стабильно показывает высокую рентабельность, на уровне около 30%. Прибыль за последние 12 месяцев снизилась из-за увеличения затрат на маркетинг и программирование. Это произошло на фоне переноса ряда спортивных событий и Оскара. Ожидается, что рекламные доходы ESPN увеличатся на фоне возвращения спортивных событий, а также проведения Олимпийских игр.

Что касается операционной прибыли, то сегмент «медиа» стабильно показывает высокую рентабельность, на уровне около 30%. Прибыль за последние 12 месяцев снизилась из-за увеличения затрат на маркетинг и программирование. Это произошло на фоне переноса ряда спортивных событий и Оскара. Ожидается, что рекламные доходы ESPN увеличатся на фоне возвращения спортивных событий, а также проведения Олимпийских игр.

Парки, курорты и продукты в последнем квартале смогли показать минимальную прибыль, хотя в 2019 году показывали рентабельность в 25%.

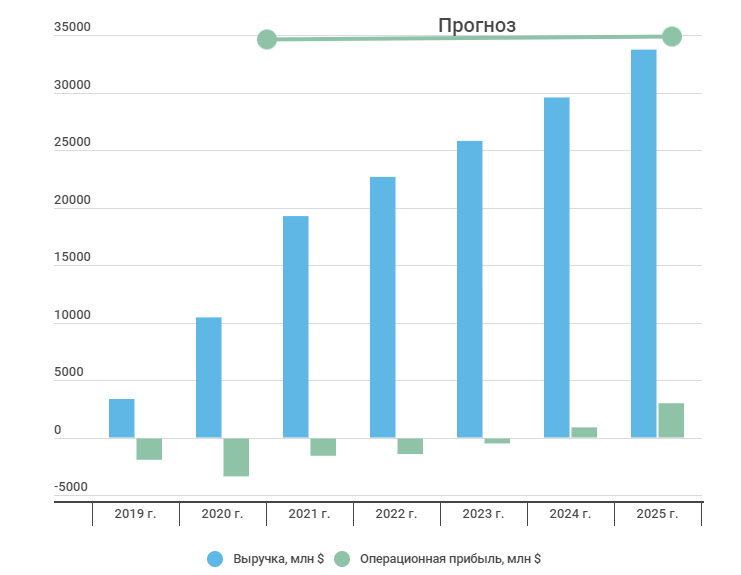

Стриминговые сервисы Disney пока убыточны, несмотря на сильный рост выручки. Это связано с тем, что сегмент сравнительно молодой и требует постоянных инвестиций.

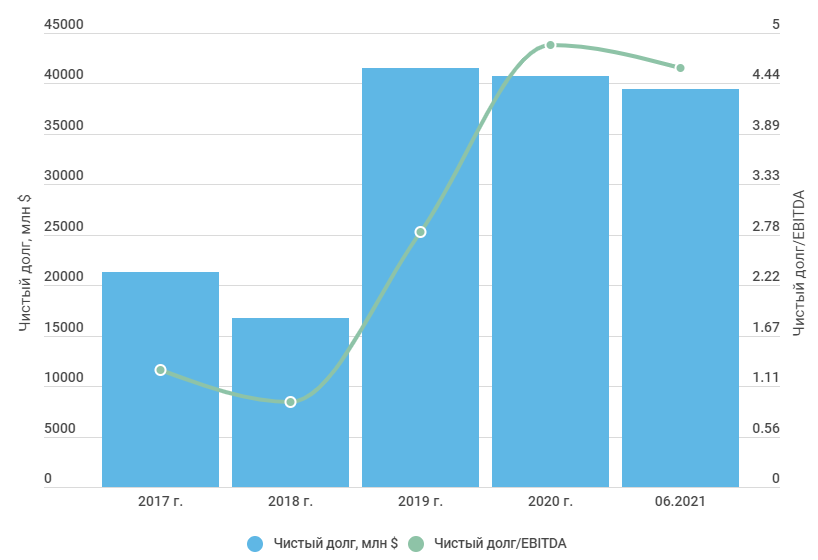

В 2019 году у Disney резко выросли долговые обязательства. Это связано с покупкой Twenty-First Century Fox и Hulu.

В 2019 году у Disney резко выросли долговые обязательства. Это связано с покупкой Twenty-First Century Fox и Hulu.

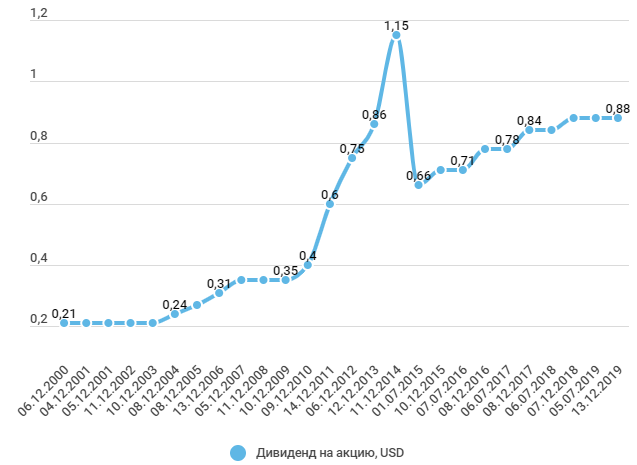

У Disney продолжительная история дивидендных выплат. Компания платит два раза в год и старается направлять все больше средств. Однако пока Disney приостановил выплаты в связи с нестабильными финансовыми результатами. Правление решило не объявлять и не выплачивать дивиденды за первую половину 2021 финансового года. В долгосрочной перспективе руководство ожидает, что как дивиденды, так и выкуп акций останутся частью стратегии распределения капитала компании.

У Disney продолжительная история дивидендных выплат. Компания платит два раза в год и старается направлять все больше средств. Однако пока Disney приостановил выплаты в связи с нестабильными финансовыми результатами. Правление решило не объявлять и не выплачивать дивиденды за первую половину 2021 финансового года. В долгосрочной перспективе руководство ожидает, что как дивиденды, так и выкуп акций останутся частью стратегии распределения капитала компании.

Доходный подход

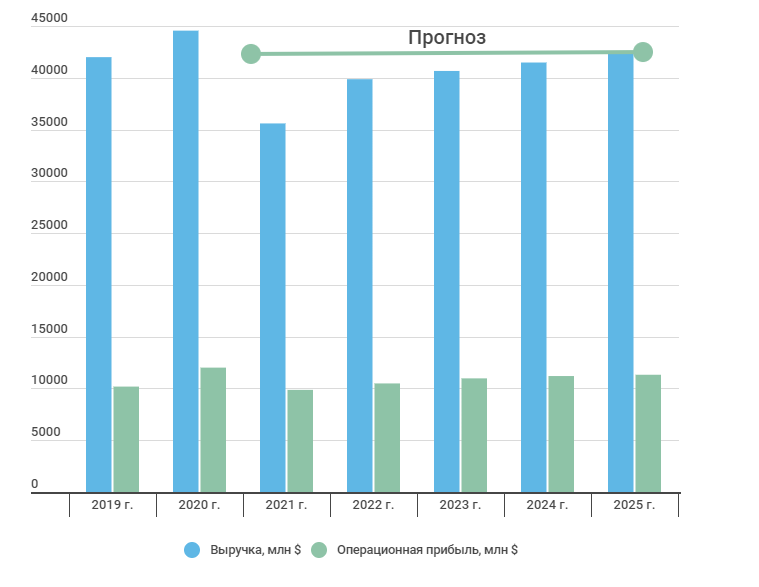

1. Disney Media and Entertainment Distribution

В 2022 году планируется выпустить много картин: 4 фильма от Marvel, новый “Индиана Джонс”, новые мультики от Pixar и тд. С этим у Disney проблем нет, контент штампуется регулярно.

В тоже время пока непонятно, как будет развиваться пандемия и как это отразится на кинотеатрах. Компания вряд ли начнет нова переносить свои премьеры. Как сказал CEO, сложно предугадать, как будет развиваться вирус и как это повлияет на мир. Такая большая компания, как Дисней, не настолько гибкая, чтоб менять планы каждый месяц.

Кабельные каналы и трансляции — достаточно стабильный сектор, но перспектив у него мало. Все больше людей переходят на стриминговые сервисы.

По моему прогнозу сегмент в 2022 году немного восстановится за счет громких премьер и ослабления влияния коронавируса. Затем какого-то серьезного роста ждать не стоит.

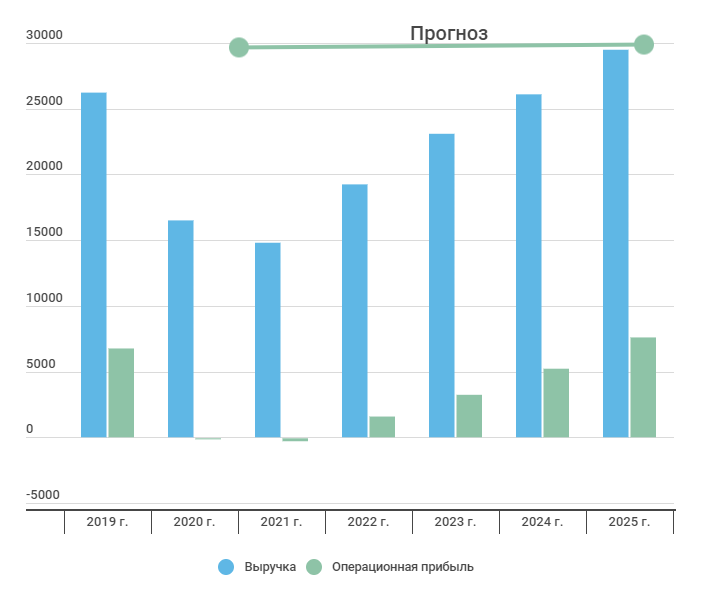

2. Disney's Parks, Experiences and Products

2. Disney's Parks, Experiences and Products

За время пандемии и остановки работы парков компания не сидела на месте и развивала сегмент.

В калифорнийском филиале открыли новый корпус, посвященный “Мстителям”. Также ввели новый формат оплаты — Magic key. Это годовой абонемент с возможность ходить в несколько парков и получать скидки на еду и продукцию. Пока новый формат действует только в США.

Также создали приложение Disney Genie, которое позволяет лучше ориентироваться в парках и планировать свой день. Оно дает подробную информацию об аттракционах, подбирает их на основе персональных предпочтений. С этого приложения компания может получить дополнительный заработок. Пользователь может заплатить за сервис Disney Genie+, который позволит пройти к аттракциону в рамках приоритетной очереди и послушать аудио-гида.

Что касается туристического направления, то сейчас начали работать круизы. Руководство говорит, что видит спрос со стороны потребителей за счет роста предзаказов.

Для данного сегмента ключевым фактором остается пандемия. Пока мы наблюдаем постепенное восстановление сектора развлечений и туризма, что дает надежду на улучшение финансовых показателей.

По моему прогноз сегмент должен выйти на прибыль в 2022 году. Ближе к 2024-2025 годам результаты вернутся на доковидный уровень.

3. Direct-to-Consumer

Дисней+ продолжает расти. Этому способствует запуск сервиса в новых странах и эксклюзивный контент.

Сервис недавно был запущен в Латинской Америке, а уже в концу 2021 года ожидается запуск в Японии, Южной Корее, Тайване и Гонконге. А это достаточно крупные и лояльные по отношению к продукции Disney рынки. Запуск Disney+ в Восточной Европе был перенесен с конца 2021 на лето 2022 года.

У компании есть много неохваченных рынков, ведь сервису всего 2 года. Руководству даже пришлось пересмотреть прогноз подписчиков в сторону увеличения. Теперь основная цель 230-260 млн чел. к 2024 году.

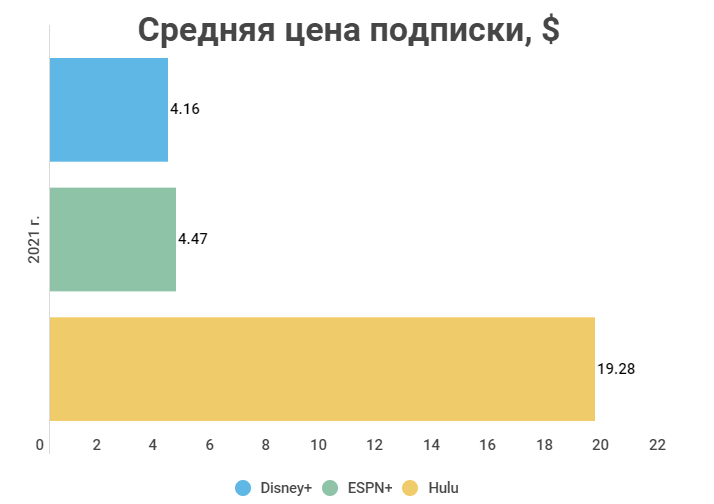

Основная проблема Disney+ в том, что он убыточный на данный момент. Это связано с большими затратами на продвижение, обновление, так как сервис появился недавно. Также стоимость подписки ниже среднего по США. Причем в той же Индии, которая занимает около 35% подписчиков, цены еще ниже. Это негативно влияет на рентабельность. Тем не менее, руководство прогнозирует, что Disney+ станет прибыльным к 2024 году.

Что касается других сервисов: ESPN+ и Hulu, то ожидается, что они получат прибыль к 2023 году.

ESPN+ достаточно нишевый продукт, ориентированный на спортивных фанатов. Тем не менее его популярность растет из года в год, хоть и не такими темпами как у Disney+.

Hulu пользуется большой популярностью у американцев, но за пределами страны он не запущен. Это снижает потенциальный прирост пользователей, но с другой стороны открывает дорогу Disney+. За счет достаточно дорогой средней подписки и высокой стоимости рекламы Hulu в 3-м фискальном квартале 2021 года стал прибыльным на операционном уровне. Но при этом руководство пока не спешит менять прогнозы, возможно это разовое явление.

Прогноз подписчиков построен на основе прогноза компании на 2024 год.

Цена за подписку в прогнозе выручки стабильная, так как менеджмент компании не раз указывал на то, что пользователей устраивает текущая цена. Это удерживает их от перехода на другие платформы. К тому же Disney+ будет запускаться во многих странах, где качество жизни хуже, чем в США и Европе, следовательно стоимость подписки будет ниже.

Цена за подписку в прогнозе выручки стабильная, так как менеджмент компании не раз указывал на то, что пользователей устраивает текущая цена. Это удерживает их от перехода на другие платформы. К тому же Disney+ будет запускаться во многих странах, где качество жизни хуже, чем в США и Европе, следовательно стоимость подписки будет ниже.

То есть основной фактор достижения прибыльности сегмента — его масштабируемость.

Итоговый прогноз финансовых результатов Disney представлен на графике ниже.

При ставке дисконтирования в 8% акции Disney можно оценить доходным подходом в 147$.

Сравнение с конкурентами

Так как бизнес Disney хорошо диверсифицирован, сложно найти компанию-аналог, которая будет полностью повторять бизнес-сегменты конкурента.

Поэтому я решил оценить отдельно каждый сегмент компании.

1. Disney Media and Entertainment Distribution

Для оценки данного сегмента были подобраны следующие компании:

Comcast Corporation — телекоммуникационная компания, которая предоставляет услуги кабельного ТВ, интернета, владеет несколькими телеканалами и киностудией Universal Pictures.

Warner Media — подразделение конгломерата AT&T, владеет журналом Time, киностудией Warner Bros., каналами CNN и HBO. Также компания недавно запустила стриминговый сервис HBO Max.

ViacomCBS — медиа-конгломерат, основные активы: киностудии Paramount Pictures, CBS Entertainment Group, а также множество телеканалов.

Для оценки будут использоваться мультипликаторы EV/Операционная прибыль и более привычный Цена/Выручка.

Media | Операционная прибыль, млн $ | Выручка, млн $ | MCAP, млн $ | EV, млн $ | EV\OP | P/S |

Disney | 9680 | 35502 | - | - | - | - |

Warner Media* | 10498 | 35259 | 85000 | 101640 | 9,7 | 2,4 |

ViacomCBS | 4740 | 26687 | 25440 | 42189 | 8,9 | 1,0 |

Comcast Corporation | 18540 | 108991 | 261156 | 353176 | 19,0 | 2,4 |

Суммарно | 33778 | 170937 | 371596 | 497005 | 14,7 | 2,2 |

*Не торгуется на бирже с 2018 года, капитализация была рассчитана исходя из суммы покупки компании

Если равномерно распределить вес по мультипликатором, то стоимость сегмента Disney Media and Entertainment Distribution равна 90100 млн $.

2. Disney's Parks, Experiences and Products

Для оценки данного сегмента были взяты компании, владеющие тематическими парками аттракционов — Six Flags и SeaWorld Entertainment. Хоть их размер и не сопоставим с Disney, они достаточно четко показывают тенденции отрасли.

Так как в основном компании из сферы массового развлечения сейчас убыточны, основное внимание уделяется мультипликатору P/S.

Парки | Операционная прибыль, млн $ | Выручка, млн $ | MCAP, млн $ | P/S |

Disney | -1267 | 13682 | - | - |

Six Flags | -63 | 777 | 3870 | 5,0 |

SeaWorld Entertainment | 67 | 872 | 4710 | 5,4 |

Суммарно | 4 | 1649 | 8580 | 5,2 |

Сегмент Disney's Parks, Experiences and Products можно оценить в 71190 млн $.

3. Direct-to-Consumer

Основной конкурент Disney в данном сегменте — Netflix.

Netflix — компания, которая предоставляет услуги стримингового сервиса и снимает фильмы, сериалы.

Для стриминговых сервисов очень важен показатель количества платных подписок, поэтому он будет использоваться в анализе.

Стриминг | Подписки, млн чел. | Выручка, млн $ | P/Подписки | P/S |

Disney | 173,7 | 16612 | - | - |

Netflix, Inc. | 209,18 | 27585 | 1352,2 | 10,3 |

Сегмент Direct-to-Consumer можно оценить в 202614 млн $.

Итоговая стоимость Disney, рассчитанная по сравнительному подходу — 200,3$ за акцию.

Стоимость, млн $ | |

Итого Парки | 71190 |

Итого Media | 90100 |

Итого Стриминг | 202614 |

Итого стоимость компании | 363903 |

Цена акции, $ | 200,28 |

Сейчас основные драйверы роста результатов — стриминговые сервисы и восстановление выручки от парков и курортов. Инвесторы больше реагируют на новости о Disney+, что не удивительно, учитывая перспективы этого направления.

Поводом для роста акций в ближайшее время вполне может стать Disney+ Day, который пройдет в ноябре. Возможно компания расскажет о планах запуска сервиса в новых локациях и новинках.

Также какие-то новости возможно будут оглашены на дне инвестора, который пройдет приблизительно в декабре. В прошлом году компания скорректировала прогнозы по количеству пользователей стриминга и акции отреагировали мощным ростом.

Текущая цена: 110.38$

Целевая цена: 173.5$

Потенциал:57.18%

Резюме:Покупать