«Россети Юг»: оценка компании

- 12 Ноября 2021

«Россети Юг» является одной из некрупных распределительных компаний и осуществляет свою деятельность в таких регионах юга России, как Ростовская, Волгоградская, Астраханская области, а также Республика Калмыкия.

Компания осуществляет деятельность по распределению электроэнергии и присоединению к электросетям новых потребителей.

Справка

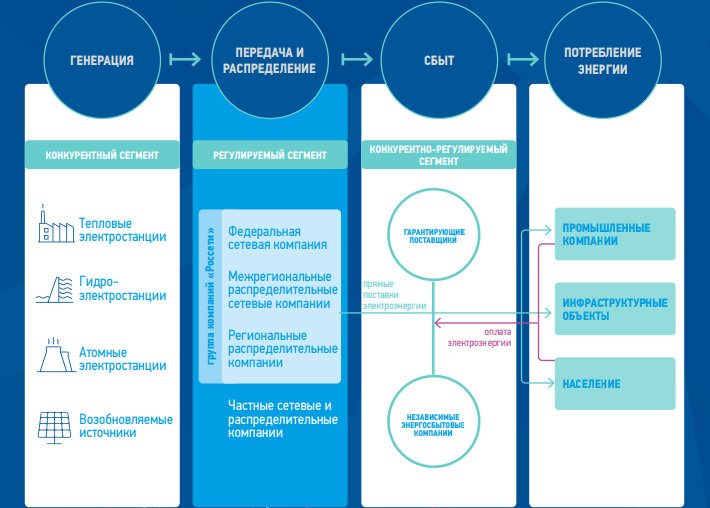

Распределительная деятельность включает в себя непосредственную передачу электроэнергии от магистральных сетей к конечным потребителям. Магистральными сетями высокого напряжения владеет ПАО «ФСК ЕЭС», региональными сетями – распределительные компании регионов, которые передают электроэнергию конечным потребителям, как промышленным, так и частным. Непосредственно сбытом электроэнергии в конкретном регионе занимается сбытовая компания, которая получает от потребителей плату за электроэнергию, перечисляя, в свою очередь, плату сетевым компаниям за услуги по передаче электроэнергии.

Источник: Из годового отчета компании «Россети» за 2019 год.

Подробнее про деятельность сетевых компаний можно прочитать в статье Как устроен рынок сбыта электроэнергии в России.

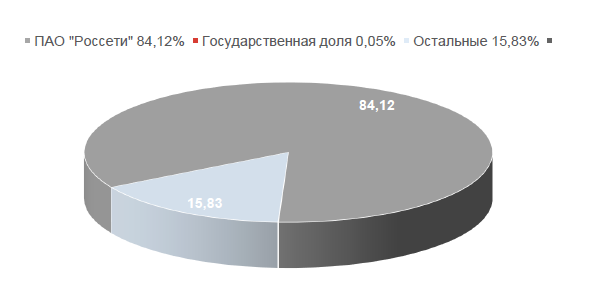

Структура акционерного капитала

Компания приводит следующую структуру капитала:

Источник: Информационный бюллютень компании за 2 кв. 2021 года

Среди крупных акционеров, помимо материнского холдинга, «Россети Юг» называют Группу компаний PROSPERITY и Московский Кредитный банк.

Мощности и показатели деятельности

Ниже приведены протяженность линий электропередачи и установленная мощность подстанций по регионам функционирования.

Регион | Протяженность ЛЭП, тыс. км | Мощность подстанций, МВА |

Волгоградская область | 44,993 | 8 424,18 |

Астраханская область | 21,603 | 3 385,41 |

Республика Калмыкия | 20,416 | 1 277,47 |

Ростовская область | 71,352 | 10 924,44 |

По протяженности ЛЭП компания не многим уступает таким существенно более крупным с точки зрения объемов отпуска компаниям как «Россети Урала» и «Россети Московский регион», значительно превосходя, например, «Россети Ленэнерго». То есть при меньшем отпуске компания обслуживает по меньшей мере не меньшую сеть. Конечно, сравнивать с кабельными или воздушными сетями в черте города такое обслуживание не совсем корректно, но цифры остаются цифрами.

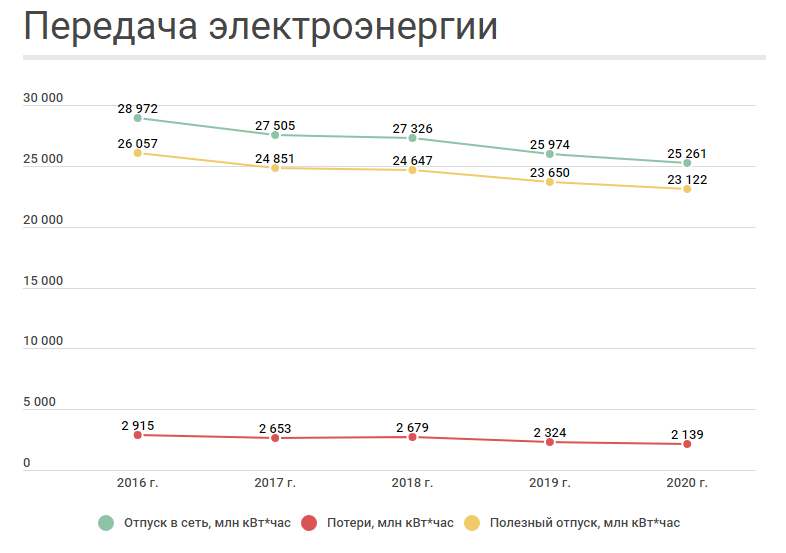

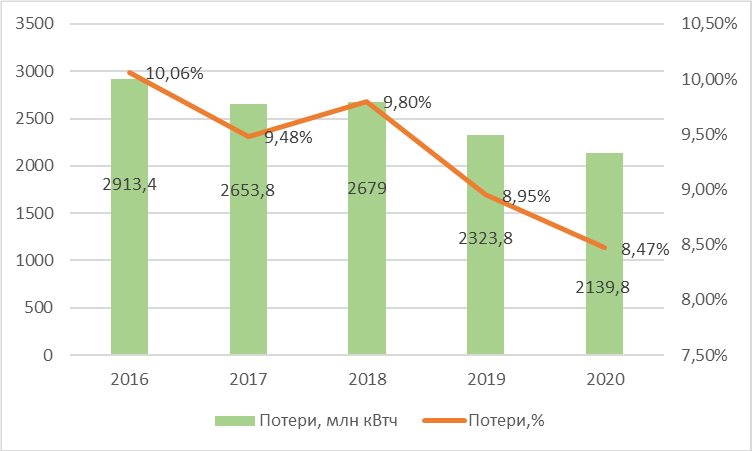

Отпуск электроэнергии от года к году снижается, в 2020 году компания объясняет снижение ухудшением конъюнктуры рынка, иными словами, пандемией. Что касается предыдущих лет – то здесь, видимо, долгосрочная тенденция, которую нельзя объяснить временными трудностями одного года или такими значимыми для некоторых сетевых компаний факторами, как отмена последней мили.

Стоит обратить внимание на довольно стабильное снижение уровня потерь при передаче, что не может не оказать положительного влияния на расходную часть за счет снижения расходов на компенсацию потерь.

Источник: Из годового отчета компании за 2020 год

Технологическое присоединение

2018 | 2019 | 2020 | |

Количество исполненных договоров, шт. | 13628 | 14037 | 10524 |

Подключенная мощность, МВТ | 575 | 492 | 894 |

Финансовые результаты

МСФО

Финансовые результаты компании нестабильны, последние годы компания терпла убытки. В текущем году дела пока обстоят лучше, однако худшие результаты, как правило, оказываются в четвертом квартале, так что ясности не будет до последнего. В отчетности по РСБУ за 9 месяцев прибыль 2 млрд против убытка годом ранее, что позволяет надеяться на прибыль по году.

2015 г. | 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | 2021 г. | ||

1–3 мес. | Выручка | - | 7 973 718 | 8 636 452 | 9 562 014 | 9 493 863 | 10 102 739 | 10 715 067 |

Чистая прибыль | - | 316 500 | -365 550 | 63 946 | 498 791 | 65 339 | 691 785 | |

1–6 мес. | Выручка | 14 452 643 | 15 072 479 | 16 640 259 | 17 835 790 | 18 186 311 | 18 745 858 | 20 834 031 |

Чистая прибыль | 702 235 | -278 061 | -117 556 | 560 085 | 541 177 | 588 683 | 1 407 039 | |

1–9 мес. | Выручка | - | 22 876 720 | 25 646 900 | 26 875 848 | 27 484 718 | 28 738 703 | |

Чистая прибыль | - | -6 954 | 1 460 699 | 925 926 | 1 081 062 | 109 907 | ||

1–12 мес. | Выручка | 30 656 888 | 31 565 799 | 35 303 117 | 36 544 975 | 38 017 251 | 41 094 227 | |

Чистая прибыль | 687 307 | -1 346 026 | 754 517 | 720 397 | -3 263 561 | -1 216 389 |

РСБУ

2015 г. | 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | 2021 г. | ||

1 кв. | Выручка | 7 587 576 | 7 955 202 | 8 617 942 | 9 530 943 | 9 481 704 | 9 609 007 | 10 237 592 |

Чистая прибыль | 116 457 | -113 254 | 22 723 | 441 680 | 1 017 659 | 261 732 | 607 478 | |

2 кв. | Выручка | 14 362 159 | 15 021 030 | 16 593 186 | 17 786 255 | 18 089 989 | 17 924 769 | 19 934 502 |

Чистая прибыль | 286 722 | -751 331 | 26 320 | 964 022 | 917 204 | -196 317 | 1 272 659 | |

3 кв. | Выручка | 21 935 769 | 22 766 781 | 25 538 213 | 26 763 858 | 26 934 502 | 27 366 604 | |

Чистая прибыль | 346 397 | -107 004 | 1 508 636 | 1 113 854 | 508 325 | -589 690 | ||

4 кв. | Выручка | 30 365 033 | 31 414 140 | 35 144 452 | 36 394 026 | 36 966 432 | 39 121 598 | |

Чистая прибыль | 149 575 | -1 011 268 | 511 438 | 1 121 711 | -3 198 460 | -209 442 |

Динамика EBITDA

2018 | 2019 | 2020 | |

EBITDA, млн руб. | 6 668 | 1 266 | 4 400 |

Рентабельность по EBITDA | 18,32% | 3,43% | 11,25% |

Судя по снижению показателя в 2019 году от каких-то резервов компания его все-таки не очищает, резервов в 2019 было создано аж на 5,5 млрд, что с учетом добавленной амортизации дало бы большую величину, если бы все они не учитывались.

Инвестиционная программа

Показатели | Ед. изм. | Период | |||

|---|---|---|---|---|---|

2018 | 2019 | 2020 | Изменение 2020 год/2019 год | ||

Объем финансирования | млн. руб. | 2112,2 | 2296,4 | 7587 | 330% |

Объем освоения капитальных вложений | млн. руб. | 2074,785 | 3154,625 | 9710,85 | 308% |

Ввод в состав основных средств | млн. руб. | 2218,932 | 2619,205 | 8876,237 | 339% |

Ввод в состав основных средств трансформаторной мощности, МВА | МВА | 51,676 | 214,962 | 223,543 | 104% |

Ввод в состав основных средств линий электропередачи | км | 545,038 | 794,264 | 781,295 | 98% |

Резкий рост финансирования капитальных вложений хоть и не продолжится в ближайшие годы согласно планам, уровень вложений в 2021-2023 будет существенно выше, чем в 2018-2019 годах, и существенно выше амортизации.

Показатели | Ед.изм. | 2021 | 2022 | 2023 |

|---|---|---|---|---|

Объем финансирования по годам | млн. | 5072,3 | 5476,9 | 5045,9 |

руб. | ||||

Объем освоения капитальных вложений по годам | млн. | 4813,1 | 3798,7 | 3678,4 |

руб. | ||||

Ввод в состав основных средств | млн. | 7067,1 | 3846,2 | 3544,3 |

руб. | ||||

Ввод в состав основных средств трансформаторной мощности | МВА | 611,413 | 104,749 | 68,14 |

Ввод в состав основных средств линий электропередачи | км | 522,785 | 594,931 | 583,194 |

Поскольку амортизация инвестиции не покрывает, финансироваться они будут из прибыли компании, которая в таком случае должна быть. Если компании все же удастся выйти на стабильные финансовые результаты, после снижения капитальных расходов в будущем что-то может перепасть и на дивиденды. Но это пока вопрос далекой перспективы.

Оценка стоимости

Затратный метод

АКТИВЫ | |||

Внеоборотные активы | |||

Основные средства | 29 352 450 | 1 | 29 352 450 |

Нематериальные активы | 198 949 | 1 | 198 949 |

Активы в форме права пользования | 981 015 | 1 | 981 015 |

Долгосрочная торговая и прочая дебиторская задолженность | 1 849 436 | 1 | 1 849 436 |

Инвестиции и финансовые активы | 8 289 | 1 | 8 289 |

Отложенные налоговые активы | 282 024 | 1 | 282 024 |

Итого внеоборотных активов | 32 672 163 | 1 | 32 672 163 |

Оборотные активы | |||

Запасы | 1 208 833 | 1 | 1 208 833 |

Дебиторская задолженность по налогу на прибыль | 414 226 | 1 | 414 226 |

Торговая и прочая дебиторская задолженность | 7 803 720 | 1 | 7 803 720 |

Денежные средства и их эквиваленты | 1 475 351 | 1 | 1 475 351 |

Итого оборотных активов | 10 902 130 | 1 | 10 902 130 |

Всего активов | 43 574 293 | 1 | 43 574 293 |

КАПИТАЛ И ОБЯЗАТЕЛЬСТВА | |||

Капитал | |||

Уставный капитал | 15 164 143 | 1 | 15 164 143 |

Капитальные резервы | -320 629 | 1 | -320 629 |

Нераспределенная прибыль | -10 557 637 | 1 | -10 557 637 |

Резерв под эмиссию акций | 0 | 1 | 0 |

Итого капитала | 4 285 877 | 1 | 4 285 877 |

Долгосрочные обязательства | |||

Кредиты и займы | 19 608 483 | 1 | 19 608 483 |

Долгосрочная торговая и прочая кредиторская задолженность | 3 648 789 | 1 | 3 648 789 |

Обязательства по вознаграждениям работникам | 285 824 | 1 | 285 824 |

Обязательства по финансовой аренде | 0 | 1 | 0 |

Отложенные налоговые обязательства | 0 | 1 | 0 |

Итого долгосрочных обязательств | 23 543 096 | 1 | 23 543 096 |

Краткосрочные обязательства | |||

Кредиты и займы | 3 764 335 | 1 | 3 764 335 |

Торговая и прочая кредиторская задолженность | 10 402 426 | 1 | 10 402 426 |

Обязательства по финансовой аренде | 0 | 1 | 0 |

Резервы | 1 578 362 | 1 | 1 578 362 |

Отложенные налоговые обязательства | 197 | 1 | 197 |

Итого краткосрочных обязательств | 15 745 320 | 1 | 15 745 320 |

Итого обязательств | 39 288 416 | 1 | 39 288 416 |

Всего капитала и обязательств | 43 574 293 | 1 | 43 574 293 |

СЧА | 4 285 877 | ||

Несмотря на то, что обычно о затратном методе я высказываюсь как о недостаточно релевантном в отношении сетевых компаний из-за, как правило, высоких внеоборотных активов, оценить которые по рыночной цене или согласится с балансовой стоимостью трудно. Здесь, даже несмотря на ту же трудность, результат не такой радужный, как часто бывает у других компаний отрасли. Виной всему огромные обязательства компании.

Стоимость чистых активов составляет 4 285 877 рублей, что в пересчете на одну акцию дает 0,0237 рубля и потенциал снижения 52%.

Доходный метод

Единственным существенным драйвером роста доходов и, как следствие, денежных потоков, выступают тарифы. Рост тарифов во многом будет зависеть от объемов финансирования инвестиционной программы, поэтому на чистый денежный поток едва ли повлияет. Разве что по завершении активной части инвестпрограммы по инерции сохранится прибыль.

2020 г. | 2021 г. | 2022 г. | 2023 г. | 2024 г. | 2025 г. | |

Операционная прибыль | 270 038 | 1 210 428 | 2 169 093 | 2 379 257 | 2 494 040 | 2 545 436 |

Налоги уплаченные | -261 631 | 0 | -183 936 | -223 470 | -243 902 | -251 633 |

Амортизация | 2 477 380 | 2 489 767 | 2 502 216 | 2 514 727 | 2 527 300 | 2 539 937 |

Капитальные затраты | 6 867 858 | 4 591 245 | 4 912 596 | 4 525 940 | 4 073 346 | 3 258 677 |

Изменение оборотного капитала | 20 544 | 198 618 | 139 633 | 151 505 | 171 265 | 188 814 |

Денежный поток | -4 402 615 | -1 089 669 | -564 856 | -6 930 | 532 827 | 1 386 250 |

Ставка дисконта | - | 0,917 | 0,842 | 0,772 | 0,708 | 0,650 |

Дисконтированный денежный поток | -4 402 615 | -999 696 | -475 428 | -5 351 | 377 468 | 900 967 |

Суммарный ДДП | -202 040 | |||||

Расчет терминальной стоимости:

Темпы роста | 4 |

Операционная прибыль | 2 647 253 |

Налоги уплаченные | -529 451 |

Амортизация | 2 819 330 |

Капитальные затраты | 2 835 049 |

Денежный поток | 2 102 084 |

Остаточная стоимость | 42 041 677 |

Коэффициент дисконтирования | 0,6499314 |

Остаточная стоимость | 27 324 205 |

Итоговые корректировки:

Суммарный ДДП | -202 040 |

Остаточная стоимость | 27 324 205 |

Денежные средства | 1 056 650 |

Кредиты и займы | 21 345 039 |

Суммарная дисконтированная стоимость | 6 833 776 |

В пересчете на одну акцию внутренняя стоимость составляет 0,038 рубля с потенциалом снижения -27%.

Сравнительный метод

Базовые мультипликаторы компании и отрасли приведены в таблице ниже:

«Россети Юг» | Отрасль | |

EV/EBITDA | 22,830 | 4,256 |

EV/OCF | 8,332 | 5,531 |

P/FCF | -3,170 | 158,200 |

P/E | 79,842 | 10,627 |

P/S | 0,305 | 0,400 |

P/BV | 3,089 | 0,524 |

EV/S | 1,011 | 0,788 |

Оценка по всем мультипликатором и взвешенное среднее приведены в таблице ниже:

«Россети Юг» | |||

АО | АП | Вес | |

EV/EBITDA | -0,0824 | - | 0 |

EV/OCF | -0,0055 | - | 0 |

P/FCF | -2,4252 | - | 0 |

P/E | 0,0065 | - | 0,4 |

P/S | 0,0636 | - | 0,4 |

P/BV | 0,0082 | - | 0,2 |

EV/S | 0,0130 | - | 0 |

Итог | 0,0297 | 1 | |

Сравнительная стоимость одной акции 0,0297 рубля с потенциалом снижения 39%.

Компания переоценена согласно всем методам оценки. Стоит отметить, что в действительности существенный рост тарифов может быстро улучшить финансовые результаты, что отразится на расчетной оценке. Другое дело, что рост тарифов сверх необходимой для покрытия роста затрат величины возможен только под инвестиционную программу, а перспективы дальнейшего снижения затрат на инвестиции пока туманны. При таком раскладе едва ли приходится ждать больших дивидендов, а в данной отрасли они – основной драйвер роста стоимости акций. Целесообразно присмотреться к другим компаниям отрасли.

Текущая цена: 0.0805₽

Целевая цена: 0.0297₽

Потенциал:-63.11%

Резюме:Продавать