Polymetal: прогноз дивидендов и оценка компании

- 27 Января 2023

Даты изменения прогноза:3

С прошлой статьи прошло 2,5 месяца, а цена уже достигла и перегнала таргет в 452 руб. Резкий рост акций в последние дни связан с выходом операционного отчета за 4 квартал. Но не менее важны были комментарии менеджмента относительно переезда «Полиметалла». В связи с этим я решил не ждать финансовую отчетность и обновить прогноз сейчас.

Производственный отчет

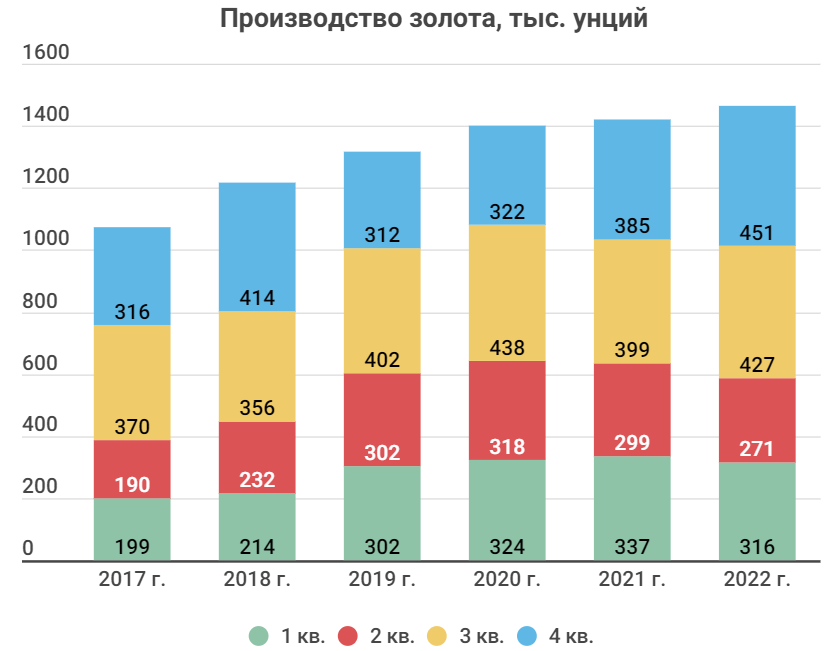

В 4-м квартале компания поставила рекорд по производству золота за последние годы. Это стало возможным за счет вклада Нежданинского месторождения, которое отработало первый год, и высокого содержания золота в руде на Кызыле.

По итогам года добыча выросла на 2%.

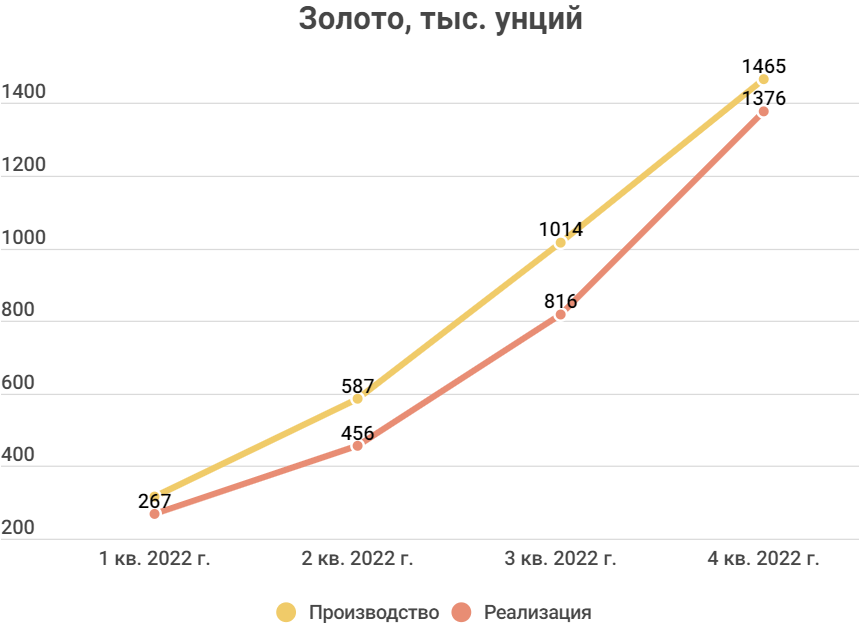

Самое главное — «Полиметалл» сократил разрыв между добычей и реализацией. Как и обещал менеджмент, в 4-м квартале продажи сильно выросли, на 46% год к году.

По итогам 2022 года продажи золота просели всего на 1%, а продажи серебра выросли на 6%.

Выручка в 4-м квартале выросла на 30%, а за весь год снизилась на 3%.

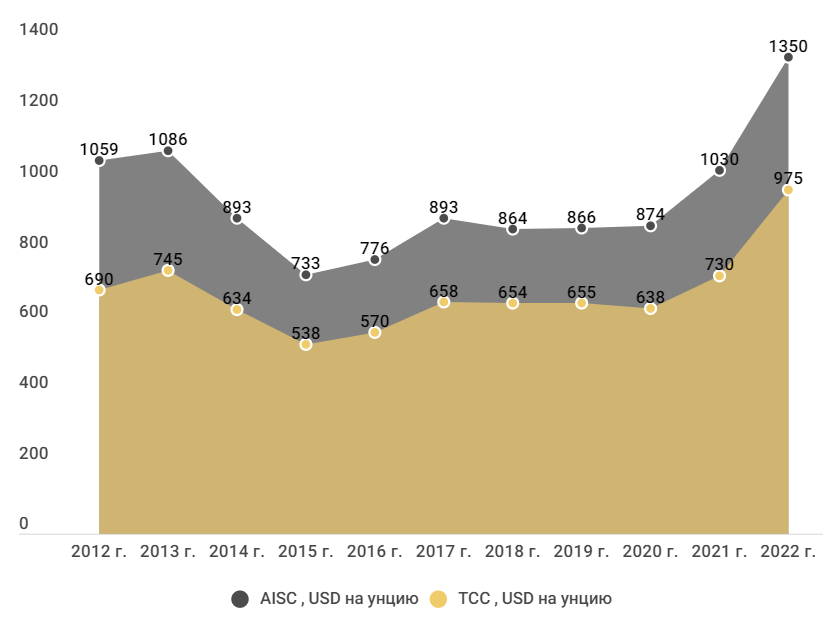

Судя по комментариям менеджмента затраты на производство во втором полугодии остались на том же высоком уровне. Тут сыграла роль инфляция, дополнительные затраты на оборудование и материалы, а также увеличение вскрышных работ на ряде месторождений.

AISC – общие затраты на добычу 1 тройской унции золота.

TCC — операционные затраты на добычу 1 тройской унции золота.

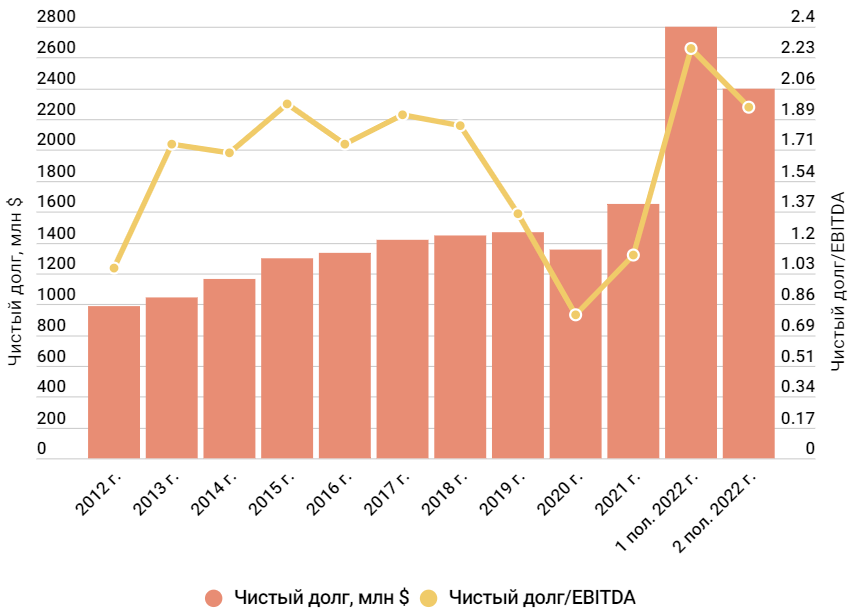

Относительно долга менеджмент также оказался прав. Во втором полугодии удалось снизить чистый долг на 14% за счет сильного денежного потока. Учитывая, что запасы продолжат высвобождаться, стоит ожидать дальнейшее снижение.

Разделение активов и юрисдикция

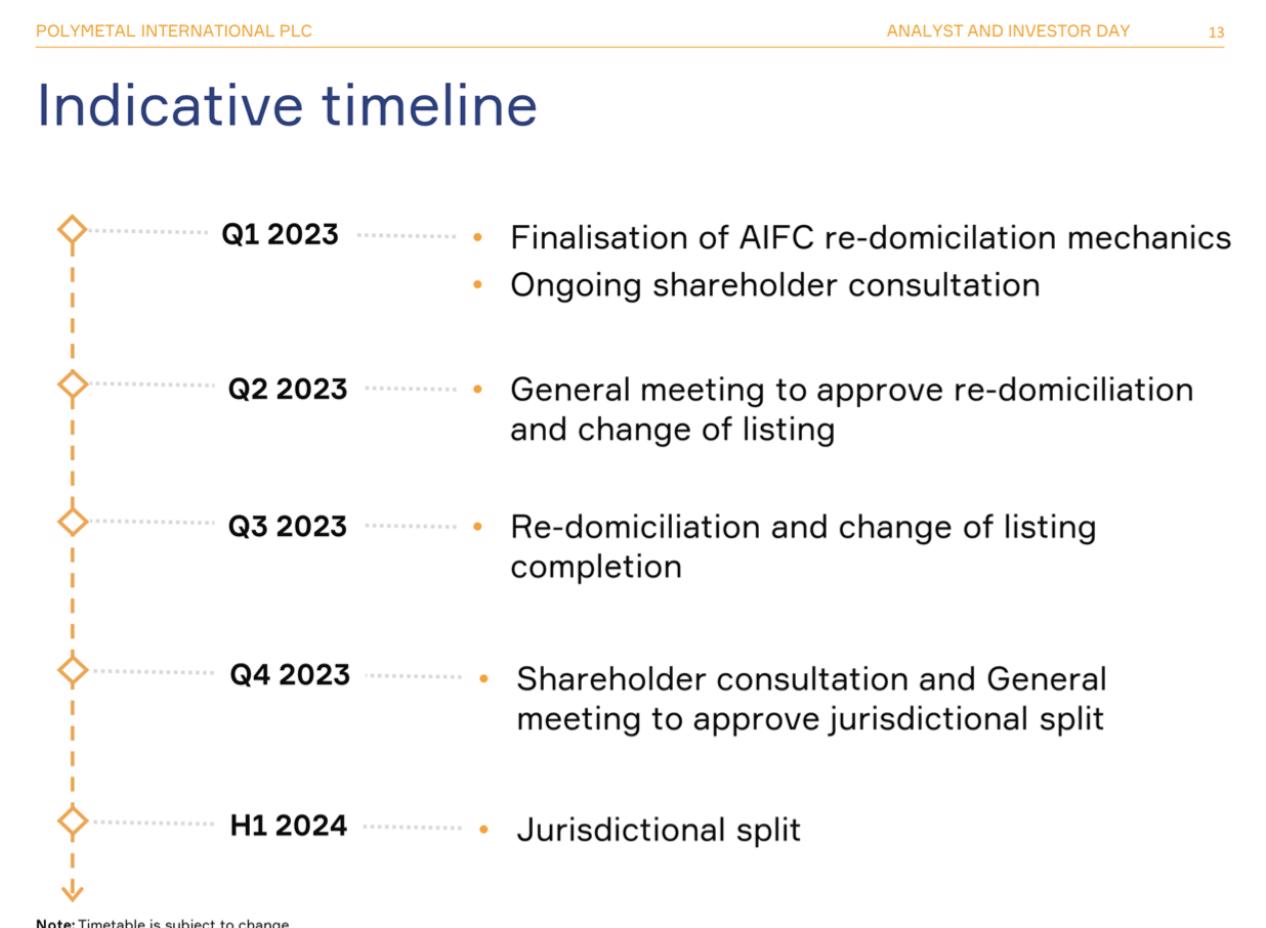

В ходе дня инвестора менеджмент поделился идеями по поводу редомициляции и дивидендов. Наконец-то вырисовывается реальный план действий с упоминанием сроков.

Из всех потенциальных стран для перерегистрации самый подходящий вариант — Казахстан. У «Полиметалла» там есть активы, там хорошее налогообложение и правовая система. По плану редомициляция произойдет в 3-м квартале 2023 года. Компания получила политическое одобрение на переезд, прочие одобрения носят в основном технический характер.

Вместе с юридическим переездом «Полиметалл» планирует перенести первичный листинг на биржу МФЦА (Казахстан). Там уже торгуются акции компании, а на Лондонской бирже в планах выпустить ГДР. Единственное, компания опасается, что на казахстанской бирже будет низкая ликвидность.

Компания разблокировала 88% акционерного капитала, осталось 12% — это акции на Мосбирже. После переезда в Казахстан все акционеры, в том числе и российские, смогут получать дивиденды. То есть можно рассчитывать на выплаты ближе к 3-4-му кварталу 2023 года.

После переезда компания все-таки собирается разделить российские и казахстанские активы. Это будет обсуждаться в конце 2023 года, а разделение намечено на первую половину 2024 года. В случае разделения, одна акция «Полиметалла» превратится в две: казахстанский бизнес и российский.

Менеджмент отметил, что оценка всего процесса предварительная. Нет 100% уверенности, что все пройдет именно так и вообще пройдет. Какие-то детали могут меняться по ходу. Но пока это самый реальный и оптимистичный для российских инвесторов сценарий.

Сравнение с конкурентами

Для оценки сравнительным подходом выбраны российские золотодобытчики.

Компания | ПАО «Полюс» | ПАО «Лензолото» | ПАО «Селигдар» | Polymetal International plc | ПАО «Бурятзолото» |

EV/EBITDA | 5,6 | 101,5 | 4,6 | 4,7 | 3,5 |

EV/OCF | 5,7 | 0,0 | 46,2 | 13,5 | 6,3 |

P/FCF | 12,8 | 0,0 | -2,3 | -17,3 | -12,5 |

P/E | 6,0 | 19,3 | 2,3 | 18,4 | 6,5 |

P/S | 3,3 | 117,0 | 1,1 | 1,1 | 1,3 |

P/BV | 3,1 | 3,2 | 1,1 | 0,9 | 0,4 |

EV/S | 3,7 | 78,8 | 2,4 | 2,2 | 1,2 |

Часть мультипликаторов «Полиметалла» выше среднеотраслевых, часть ниже. Основной вес в оценке у EV/EBITDA.

При сравнении с российскими золотодобытчиками акции «Полиметалла» можно оценить в 588 руб. за штуку.

Прогноз

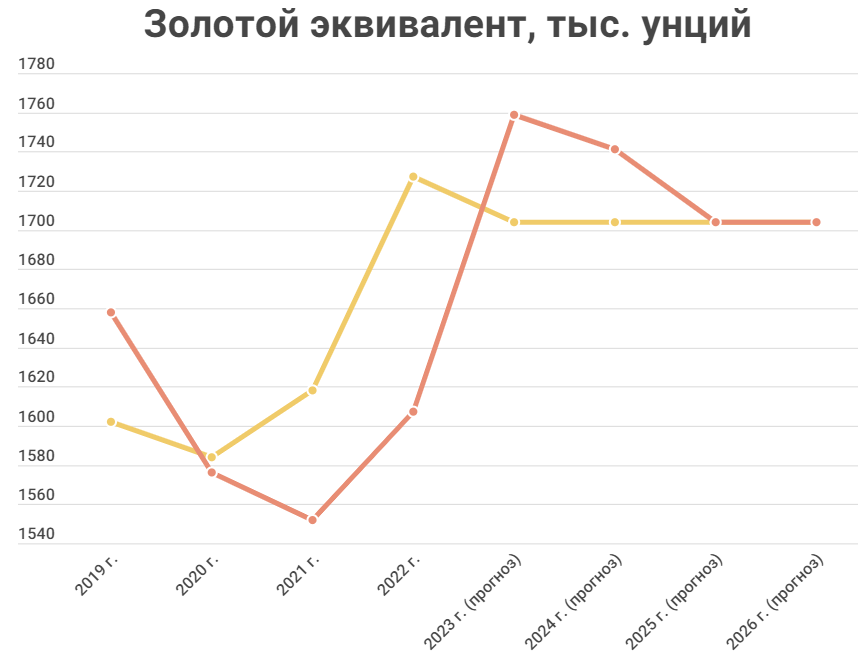

«Полиметалл» выполнил план по производству 1,7 тыс. унций в 2022 году. При этом в 2023-2024 годах планируется такой же объем. Несис на конференц-звонке сказал, что роста показателей не будет ближайшие 5 лет, пока не запустится Ведуга. В 1 квартале 2024 года компания планирует запустить АГМК-2, где будут обрабатывать упорные руды. Но при этом возможна продажа некоторых активов, тут без конкретики. Будем отталкиваться от названных 1,7 тыс. унций в год.

Часть оставшихся запасов компания продолжит реализовывать в 2033-2024 годах.

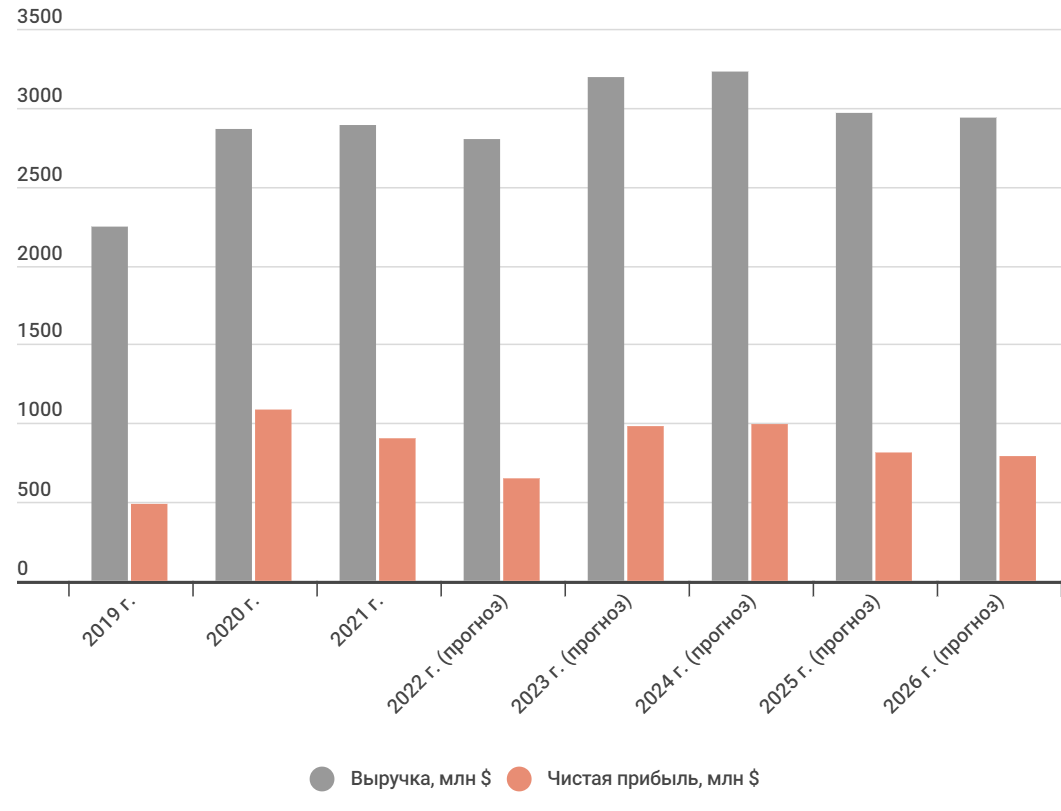

Я немного уточнил свой прогноз по золоту. Ранее я ожидал, что цена золота какое-то время еще будет падать на фоне повышение ставки ФРС, затем начнет восстанавливаться. Но последний отчет по инфляции убедил инвесторов в том, что ФРС скоро перейдет к смягчению ДКП. Это вызвало рост цены на золото.

Такими темпами средняя цена на золото в 2023-2024 году будет на уровне 1850-1900 долл. за унцию.

Рентабельность «Полиметалла» в ближайшее время не достигнет уровня 2020 года, так как затраты выросли и не будут снижаться из-за инфляции и сложностей в логистике.

Я ожидал, что Полиметалл сильно сократит капитальные затраты на ближайшие годы, но в 2022 году они уже составили примерно 750 млн $, а в 2023 будут на уровне 725 млн $. Это занизило итоговую оценку.

По методу дисконтированных денежных потоков «Полиметалл» можно оценить в 627 руб. за акцию.

Итоговая оценка компании будет складывать из средней оценки по подходам:

Подход | Оценка, руб. | Вес |

Сравнительный с российскими компаниями | 588 | 0,4 |

Доходный подход | 627 | 0,6 |

Итого | 611 | 1 |

Вывод

Следующая цель — 600-700 руб. за акцию. Если компания будет следовать плану, то переоценка неизбежна. Конечно, если не прилетит очередной «черный лебедь».

«Полиметалл» смог наладить поставки в Азию, продажи восстановились. Долг продолжит снижаться, так как денежный поток стабилизировался. Выросли затраты, что давит на рентабельность. Но пока цена на золото находится на таких уровнях, проблем быть не должно.

План с редомициляцией и первичным листингом в Казахстане мне нравится. Как минимум, инвесторы смогут получить дивиденды.

Основные риски:

укрепление рубля;

трудности с перерегистрацией;

новые санкции.

Даты изменения прогноза:3

Текущая цена: 0

Целевая цена: 611

Потенциал:undefined%

Резюме:Не торгуется