Основные темы 10 января — 21 января 2022 года

- 21 Января 2022

Внутри:

«Система».

Выкупы акций.

Экспорт газа.

Сделка ATVI.

Дефолт ОРГ.

Все падает.

«Система»

АФК «Система» может купить банк «Хоум Кредит», который был выставлен на продажу в октябре 2021 года. Актив выставлен на продажу из-за смерти владельца группы PPF group, которой принадлежит «ХКФ Банк». К «Системе» еще вернемся, PPF достаточно известный игрок на нашем фондовом рынке. Они продавали «Эльдорадо» Сафмару, у PPF была большая доля Polymetal. Polymetal постепенно распродался, осталось только 3,3%, что, впрочем, тоже не мало. Так что их могут также продать.

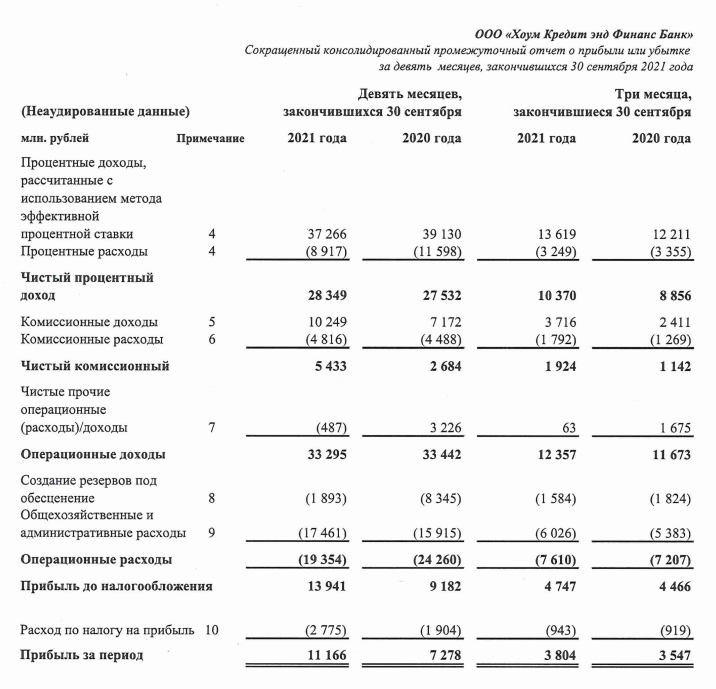

«ХКФ Банк» имеет весьма неплохие результаты, за 9 месяцев 11,2 млрд рублей прибыли, 91,3 млрд собственного капитала. Думаю, что сама «Система» участвует как посредник, который дальше перепродаст актив МТС. МТС может продать башни за 100+ млрд рублей, поэтому для него этот банк доступнее, чем для головной «Системы».

Для самой «Системы» напрямую покупать — не самая простая задача. Едва ли с такими результатами он стоит меньше 50 млрд рублей. А у «Системы» 223 млрд долгов, а кэш они пока больше тратят. Ситуация поменяется, когда публичным станут «Биннофарм», «Медси» и «Степь». Пока все идет к тому, что они выйдут с небольшим промежутком по времени относительно друг друга. Потенциально сделка и объединение весьма значительны для группы, так как ХКФ больше «МТС банка» по активам примерно на треть, а если каким-то образом объединятся — банк войдет в 20-ку по активам (сейчас оба за пределами 30). Смущает только то, что судя по заголовкам формат будет такой: «Система» покупает — «Система» продает дочке. Неужели дочки «Системы» такие не самостоятельные?

Акции торгуются на уровнях до IPO OZON, которое прошло по высокой цене. Правда «Система» также покупала эти акции. Зато МТС только недавно закрыли последний транш мизерного платежа (на фоне оценки IPO) за долю в OZON.

Выкупы акций

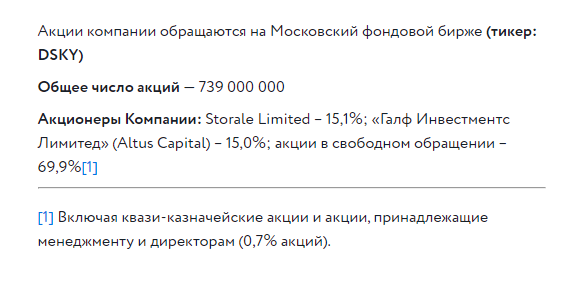

Новость относительно старая, но не могу не отметить хитрость основных акционеров «Детского мира», которые разделили один оффшор Gulf investment, который владел 29,9% акций. Было бы больше 30% — надо было бы выставлять оферту. Зато теперь два оффшора, которые в сумме имеют больше 30%. Бенефициары этих кипрских фондов — Павел Грачев, Михаил Стискин и Дмитрий Кленов. Основная причина вроде как оптимизация структуры владения. Но как же удобно теперь докупать акции.

ЛСР также не стоит в стороне и выкупает акции. «ЛСР. Управляющая компания» сейчас владеет 11,55% акций. Они за последний месяц увеличили долю с 4,6% (в этом году купили 1%). Основной акционер — Андрей Молчанов в конце прошлого года также купил около 8% (в два захода).

ЛСР также не стоит в стороне и выкупает акции. «ЛСР. Управляющая компания» сейчас владеет 11,55% акций. Они за последний месяц увеличили долю с 4,6% (в этом году купили 1%). Основной акционер — Андрей Молчанов в конце прошлого года также купил около 8% (в два захода).

Молчанов в 2019 году по ABB продал 9,7% по 580 рублей за акцию (дисконт к рынку тогда был около 10%), спустя почти 3 года выкупает обратно, когда 580 рублей — практически минимальная цена. Мотивы и причины той продажи так и остались загадкой, большей загадкой они становятся на фоне такого возврата своих акций по той же цене (в лучшем случае). На отличный трейд не похоже.

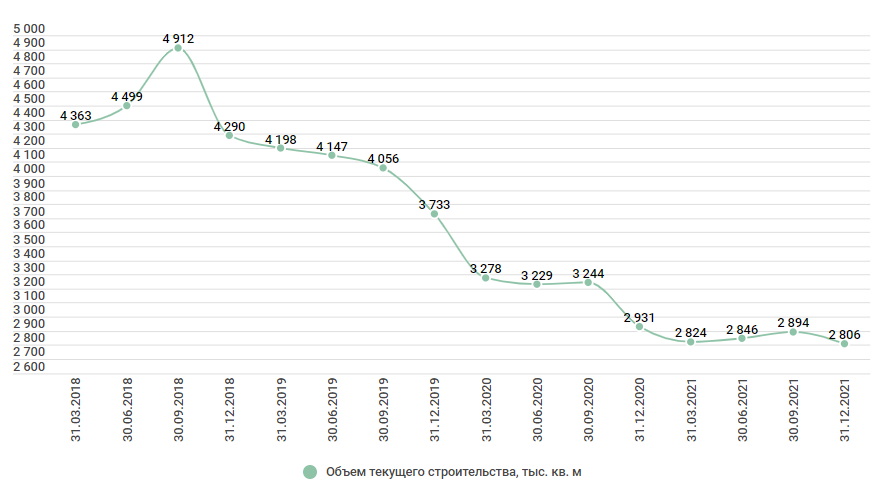

Про отличный трейд — у компании новый председатель совета директоров, Виктор Зубков. Тот самый председатель совета директоров «Газпрома», который несколько раз отлично покупал-продавал его акции. Продавал на максимумах, покупал на минимумах. Такая активность в районе этих цен говорит что для компании 580 — минимум, жаль что без особых новостей цена уже улетела на 700+. Потому что судя по статистике ЕРЗ у ЛСР в 2021 году:

1) Уменьшился объем строительства.

2) Меньше ввели в эксплуатацию.

Сбербанк

На фоне развития напряженности по линии Россия-НАТО, Сбер как обложка российского рынка с большой долей нерезидентов в акционерах стал стоить меньше одного собственного капитала.

Капитализация с префами 5,8 трлн рублей, на конец 3 квартала по РСБУ 5,1 трлн рублей собственных средств, по МСФО 5,48 трлн рублей. По отчетности РСБУ на 1 января 2022 года 5,35 трлн рублей. То есть по МСФО как раз должно быть около 1 капитализации. Исторически — это был хороший вариант для покупки, потому что в моменты «депрессий» он уходил на уровень 1 капитала, а затем на нормализации всех отношений возвращался к своим 1,3 капитала.

Сбербанк также объявил байбэк своих акций на 50 млрд рублей — скромно, 1% капитализации. Но его характер скорее успокоительный, после стремительного падения котировок, хотя и сказали, что этот выкуп для мотивации.

Газовый ликбез и тревоги

СМИ пишут, что цена на газ превысила/упала ниже 1000 долларов за тыс. кубических метров. Но нигде в котировках фьючерсов нет цены за кубический метр. Это связано с тем, что мерить деньгами просто кубический метр газа — вроде как понятно для обычного человека, но не совсем корректно с точки зрения производства и использования. Кубометр газа бывает разный, так как его используют для нагревания, а свойства разные, то и один кубометр газа от разных поставщиков может греть по-разному. Поэтому на биржах используют характеристики, связанные с возможностью дальнейшего использования.

В Европе множество газовых хабов, но основной — TTF в Нидерландах, у него есть индекс TTF, средневзвешенная по объему цена заключенных контрактов. Он измеряется мегаватт-часах, а значения указываются в евро. Практически на всех европейских площадках используют цену в евро за МВТ-ч. Исключение — британский NBP, Великобритания — не Европа, поэтому там цена указывается в фунтах (пенсы) за терм. 1 терм = 100 000 БТЕ (британская тепловая единица, в английской версии — BTU). На другой известной торговой точке, Henry Hub, также используются BTU. Это уже американская платформа для торговли на внутреннем рынке. Там ценообразование проходит в долларах за MMBTU. Для сопоставления с NBP надо умножить на 10 и на курс фунта к доллару. Ну а потом офигеть от разницы цен, NBP примерно в 6,5 раз больше. На самом деле цена Henry Hub всегда отличается от европейских в несколько раз, так как не включает все сопутствующие затраты (но такой разрыв — это атрибут современного европейского энергокризиса). Так как нам всем удобней мерить в долларах за тысячу куб. метров. вот параметры конвертации.

TTF — нужно умножить на 10,5 и на курс евро к доллару. Например, 17 января цена составила 77 евро за мвт-ч, это будет 77*10,5*1,14=921,7 долларов за тысячу кубометров.

NBP — нужно умножить на 36, поделить на 10, а затем умножить на курс фунта к доллару. Например, цена составила 204 пенса за терм, это будет 204*36/10*1,37=1006 долларов за тысячу кубометров.

Henry Hub — нужно умножить на 36, например цена составила 4,3 — это будет 4,3*36=154,8 долларов.

Ценник популярного Henry Hub для нас примерно полностью бесполезный, разве что динамика схожая. Основной покупатель нашего газа — Европа, поэтому их цены важнее.

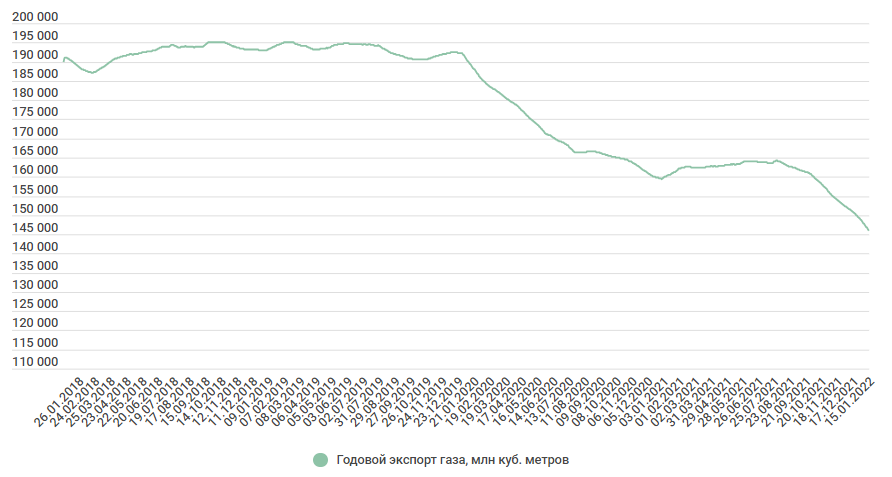

В конце 2021 года экспорт «Газпрома» значительно снизился. Начиная с осени поставки начали сокращаться, а в конце 2021 года снизились практически в 2 раза от прошлогодних значений. За последний месяц экспорт снизился на треть от аналогичного периода последних двух лет и на 44% от значений 2019 и 2018 года. При этом европейский импорт остался прежним — это как раз то самое влияние танкеров с СПГ, которые пошли в Европу.

Большой объем статистики по этому рынку обозревает канал Altora.

Большой объем статистики по этому рынку обозревает канал Altora.

«Текущая цена реализации уже не способна компенсировать выпадающие объёмы. Выручка от реализации в январе, учитывая текущие тенденции, будет меньше выручки, которую «Газпром» генерировал бы при цене реализации 300 $, но на объёмах 2019 года».

Новак про экспорт:

«Там каждый день ситуация разная. В первую очередь это действительно европейские потребители выбирают, как закупать газ. Это их политика — либо получать из трубы, либо выбирать из подземного газового хранилища. Потому что, видимо, для них экономически в какие-то моменты более целесообразно принимать соответствующие решения», — сказал вице-премьер.

С конца декабря остановилась транспортировка российского газа по газопроводу «Ямал-Европа». С начала января в два раза упал транзит через Украину. Вместе с тем, несмотря на теплую погоду, Европа активно отбирает газ из ПХГ.

Даже несмотря на все закупки СПГ, из ПХГ газ постепенно тает и сейчас его заполненность ниже 45% — это самое низкое значение для этого периода. С другой стороны, задача хранилища — это использовать его, когда цены тебя не устраивают.

ATVI и MSFT

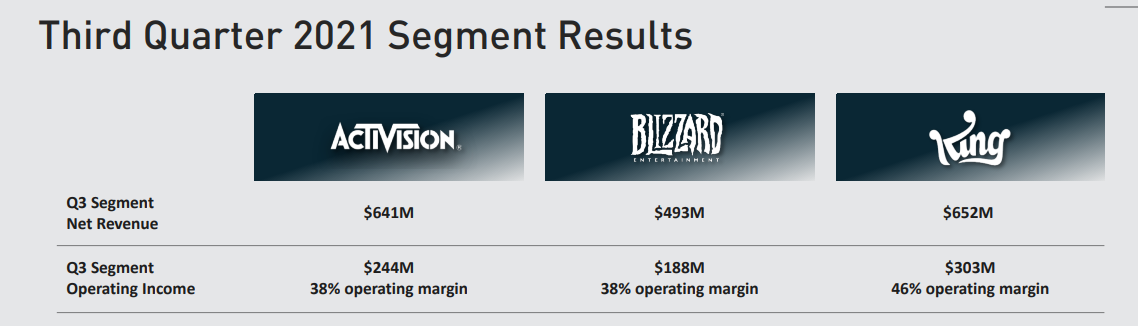

В момент объединения компаний в декабре 2007 года, когда возник Activision Blizzard, ее оценили в 18,9 млрд. Сейчас готовы отдать 68,7 млрд. За 14 лет компания подорожала в 3,6 раз. S&P500 с того момента вырос в 3,1 раза, а Nasdaq в 5,3 раза. Выручка выросла в 2,7 раз, прибыль в десятки раз (в 2008 был убыток, в 2009 году около сотни миллионов), сейчас зарабатывают 2,6 млрд в год. Но надо еще учитывать, что в 2016 году они купили разработчика мобильных игр King, который занимает около 30% текущей суммарной выручки и операционной прибыли. То есть результат на фоне сектора скорее средний.

Фанаты Blizzard не любят Бобби Котика, который стал CEO Activision Blizzard еще в момент объединения. У них нелюбовь пользовательская, но финансы это недовольство доказывают. Сегмент Blizzard в 2008 году зарабатывал около 700 млн долларов операционной прибыли, в 2021 году это все те же 700 млн долларов. Котик после объединения уходит, поэтому игроки смогут порадоваться.

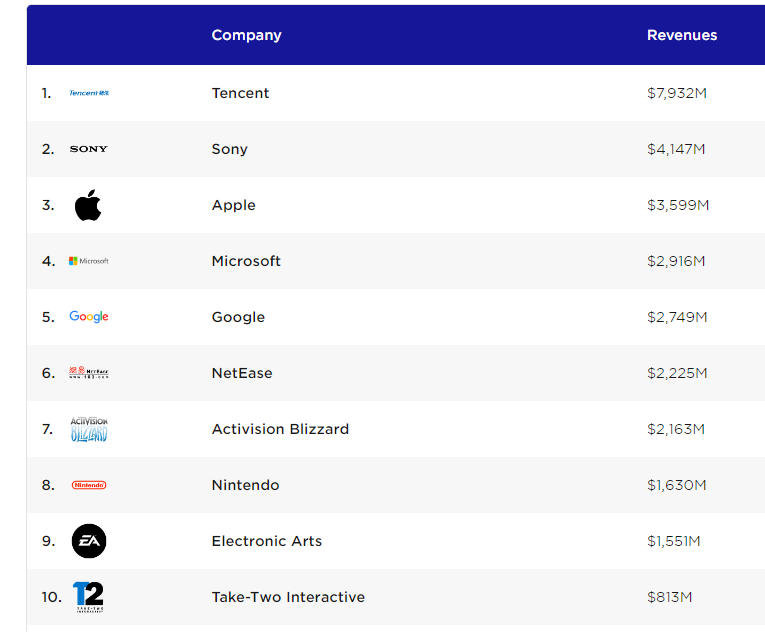

Microsoft же на этой сделке увеличивает свою выручку дополнительно на 5%, а их игровое направление прирастает в полтора раза и становится третьим по вкладу в выручку. Акции Sony на фоне этой сделки упали, так как конкурент получает дополнительный и эксклюзивный контент на свой x-box. Боюсь, что когда-нибудь Tencent (у них кстати было 5% ATVI) сделают свою приставку, и тогда дешеветь будут уже акции Microsoft.

Tencent на игровом рынке выглядит, пожалуй, самым успешным. Самая популярная MOBA игра (league of legends), имеют конкурента Overwatch командного шутера от первого лица Valorant, а также захватили рынок батл-роялей (40% Epic games с Fortnite, доля в PUBG для ПК и полностью PUBG Mobile), разве что появление Apex у Electronic Arts пошатнуло их позиции. Популярная мобильная игра Brawl Stars — тоже Tencent.

Ниже квартальная выручка компаний в играх, где у Sony и Microsoft из результатов вычли продажи приставок.

P.S. Котик больше похож на управляющего банка Гринготтс, чем на котика.

Ozon

Котировки стремительно погружаются, опускаясь и уже почти вдвое ниже чем на IPO и в 3,5 раза ниже максимумов. У Тимофея Мартынова выступал Максим Орловский, который сказал любопытную мысль, что компания даже не пытается экономить: офис в Москва-сити, высокие зарплаты. При этом они ежеквартально сжигают деньги инвесторов и даже не пытаются контактировать.

«Если компания роста с тобой не коммуницирует, что-то там не так. Кто-то занимает не то место. Если у тебя есть что-то хорошее, а ты так сильно сложился - приди, расскажи».

ОРГ дефолт

У ОРГ тех. дефолт по облигациям. Не смогли погасить 592 млн рублей — думаю, что это может стать началом конца.

Основное опасение — это ситуация в этом году с банками. У них были договоренности по смягчению ковенантов до 2022 года, а долгов перед банками у компании больше, чем облигаций, соответственно, если у компании не хватает денег погасить ближайший выпуск (а их еще 6, на сумму 4,7 млрд). Недавно у компании был диалог с инвесторами, Антону Титову снова пора рассказать про мягкие запасы, IPO «Арифметики» и про то как у них все хорошо. Хотя технический дефолт — не означает банкротства сейчас, но часто он к нему приводит.

Из статьи в «Коммерсанте»:

«Как уточнили „Ъ-Сибирь” в OR Group, почти 99% выпуска облигаций серии БО-7 приходится на одного крупного держателя. «Мы находимся в постоянном контакте с кредитором и в настоящий момент ведем переговоры по урегулированию ситуации с погашением облигаций. У нас уже достигнуто взаимопонимание по вариантам пролонгации задолженности, на текущий момент мы согласуем технические моменты», — отметили в компании. Гендиректор ИК «Иволга Капитал» Андрей Хохрин уточнил “Ъ”, что основным держателем выпуска является ПСБ. «В результате последних переговоров в конце декабря 2021 года достигнута договоренность о выкупе OR Group облигаций выпуска БО-07 в полном объеме в срок до 20 января», — сообщили в ПСБ. При выполнении договоренности банк был готов рассмотреть вопрос о пролонгации кредитов, однако этого не произошло. «В связи с этим банк вынужден приступить к стандартным мерам взыскания задолженности», — подчеркнули в ПСБ».

ПСБ еще входит в список основных кредиторов компании, поэтому возможно у ОРГ скоро появится новый владелец.

Компания выпустила пресс-релиз с разъяснением, который простым языком можно перефразировать: «Мы пытались привлечь новый долг для рефинансирования старого, не получилось».

Все падает

Последние две недели прошли в формате «квазидивидендный гэп без дивидендов». Надеюсь, что новостная лента ближайшее время прекратит пестрить политическими заголовками и будет больше новостей о результатах эмитентов. Пока имеем то что имеем, войну, санкции и в некоторых местах иррациональное поведение.

«Рынок может оставаться иррациональным дольше, чем вы сможете оставаться платежеспособным» - надо не забывать об этом, а то последние два года были наполнены оптимизмом, который за последний месяц стал каким-то сгустком негатива.

Банки продолжают выдавать кредиты и зарабатывать. Ритейл продолжает покупать что-то дешево и продавать что-то чуть дороже. Доменные печи раскалены, а шахты наполнены полезными ископаемыми. Курьеры все еще приносят заказы, а таксисты все еще перевозят пассажиров из точки А в точку Б. Только «Газпром» снизил экспорт, но и это тоже пройдет.