Денежная масса в России растет одиннадцатый месяц подряд

- 6 Февраля 2023

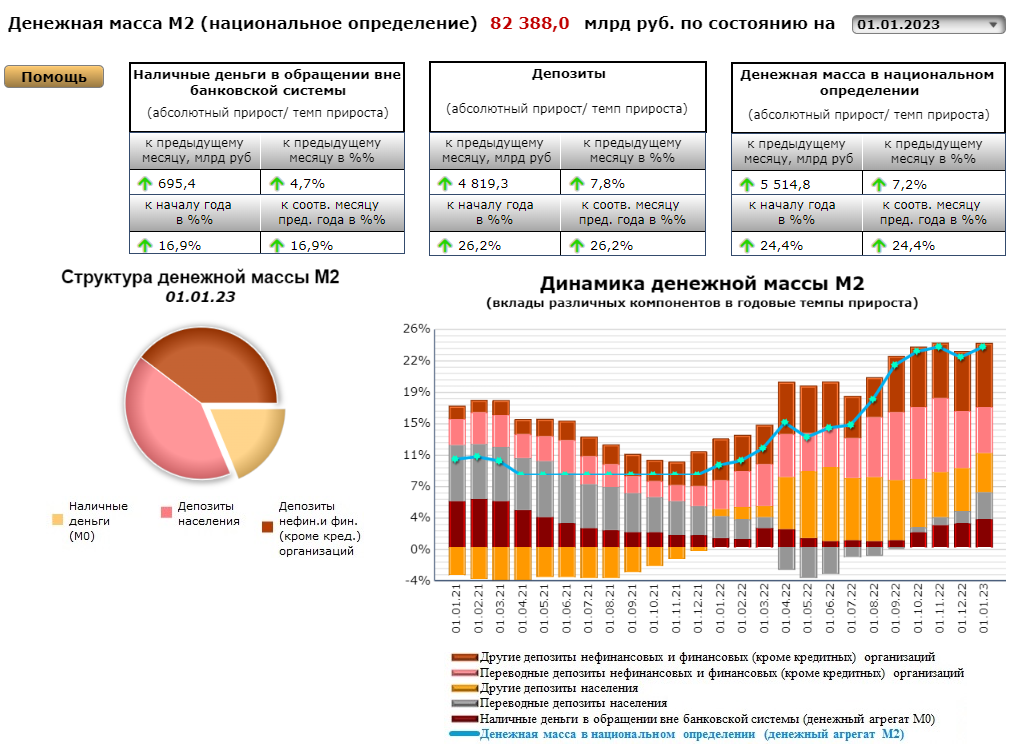

На прошлой неделе ЦБ России выпустил данные по величине денежной массы. Денежная масса М2 в национальном определении выросла до 82,4 трлн рублей, показав рост одиннадцатый месяц подряд. Рост относительно данных за декабрь прошлого года составил 5,5 трлн рублей, что является рекордным месячным приростом денежной массы.

Величина денежной массы интересна, прежде всего, с точки зрения уровня монетизации экономики. Так, от монетизации экономики, то есть от количества денег в обращении, зависит, в том числе, экономический рост, поскольку деньги нужны для расчетов между экономическими субъектами. Недостаток ликвидности в экономике ведет к замедлению темпов роста, избыток – к инфляции.

Прирост денежной массы сверх номинальных темпов роста экономики стимулирует этот самый рост. За прирост денежной массы в рыночной экономике отвечают банки во главе с ЦБ. За счет банковского мультипликатора наличные деньги посредством кредитных и депозитных операций мультиплицируются и превращаются в безналичные деньги. ЦБ печатает наличность, однако количество наличных денег, потребность в них достаточно ограничены. Поэтому второй важной составляющей является мультипликация денег в банковской системе за счет принятия наличных денег на депозиты и последующая выдача кредитов с дальнейшим повторением этого цикла.

Рост денежной массы означает рост количества наличных и безналичных денег (денежный агрегат М2). На самом деле номинальный рост денежной массы – явление нормальное и даже неизбежное, так как инфляция – процесс непрерывный, деньги постепенно обесцениваются, и чтобы сохранить достаточное количество ликвидности для обеспечения экономики (оплаты всех производимых товаров) необходим рост денежной массы.

Здесь можно поспорить, указав на то, что если бы новые деньги не печатались, то и инфляции было бы неоткуда взяться. Это не совсем так. В действительности банковский мультипликатор работает по-разному, создавая разное количество безналичных денег на определенное количество наличных. Меняется скорость обращения денег. За счет этого процесса избыток ликвидности и, как следствие, инфляция, могут возникать и при неизменном количестве наличных денег. Полностью контролировать этот процесс в рыночной экономике невозможно, поэтому на него приходится реагировать, чем и занимается по определенным правилам ЦБ. Но вернемся к росту денежной массы.

Поскольку номинальная величина денежной массы в долгосрочной перспективе всегда растет, и сама по себе ни о чем не говорит, принято ее с чем-то соотносить. Например, с объемом ВВП. Такое соотнесение носит достаточно условный характер, поскольку ВВП измеряется за год, а денежная масса – в моменте, тем не менее, сравнение имеет место быть и, как правило, именно отношением денежной массы М2 к годовому ВВП измеряют уровень монетизации экономики.

Прежде чем рассмотреть величину монетизации, стоит сразу оговориться, что сама по себе эта величина также мало значит, и куда интереснее она становится в динамике, то есть с учетом изменения за определенный период времени. Каких-то «правильных» или «нормальных» значений не существует.

В России в последние года данная величина держалась на уровне около 50%, то есть денежная масса М2 составляла около 50% от годового ВВП. Много это или мало в российских реалиях – судить сложно, для сравнения, в США уровень монетизации около 90%, а, например, в Японии – более 200%. С другой стороны, в Индии – менее 30%. Тут можно сделать предположение, что у развитых стран значение как правило выше, чем у развивающихся. Предположение эмпирически верное, однако стоит привести и исключение: в Китае уровень монетизации экономики также выше 200%. Как говорилось выше, рост денежной массы стимулирует рост экономики, однако удержать этот процесс под контролем, не скатившись в гиперинфляцию, под силу не каждой стране. Поэтому у развивающихся стран возможности стимулировать рост таким образом ограничены. Кроме того, не стоит забывать, что страны, обладающие резервными валютами, имеют больше возможностей безболезненно запускать «печатный станок». Излишки денежной массы расползутся по миру, снизив негативный проинфляционный эффект.

Возвращаясь к росту денежной массы в России. Необходимо помнить, что в марте-апреле инфляция в стране разогналась почти до 20% год к году, по итогам всего года значение существенно снизилось, тем не менее оставшись двухзначным. На рост цен ожидаемо отреагировала и денежная масса. Кроме того, необходимо помнить, что совокупный рост цен на товары и услуги внутри страны отражает не ИПЦ, а дефлятор ВВП, который по итогам 2022 года может быть выше инфляции, так как на снижение инфляции во втором и последующих кварталах существенное влияние оказало укрепление курса валюты, поскольку при расчете ИПЦ учитываются также импортные товары.

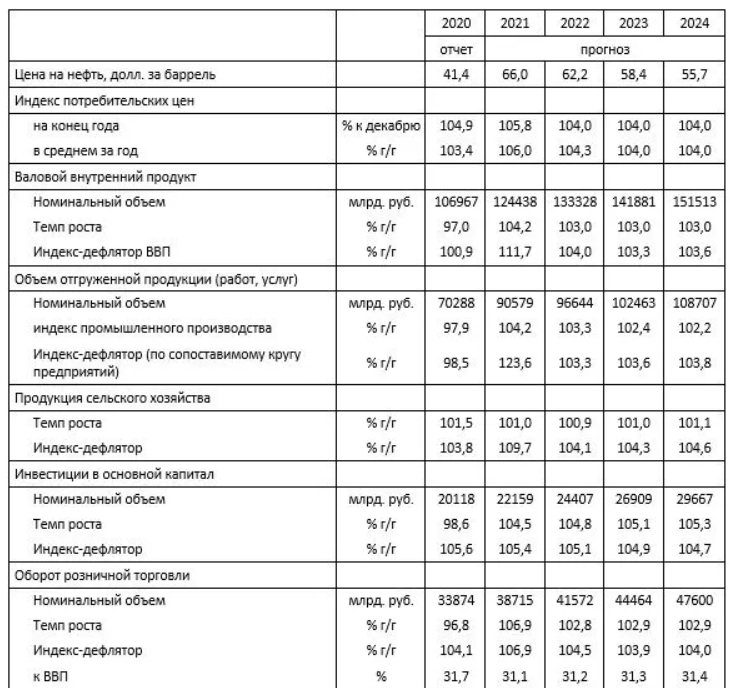

Тем не менее, если обратиться к среднесрочному прогнозу социально-экономического развития России на ближайшие годы, можно увидеть, что ВВП в 2023 году ожидается на уровне 142 трлн рублей.

Источник: данные Минэкономразвития

Таким образом, монетизация экономики относительно предполагаемого по итогам года ВВП уже составляет более 57%, что существенно превышает среднюю в последние годы величину. Возможно, именно этим объясняется внутренняя устойчивость экономики к внешним шокам.

Как рост денежной массы скажется на фондовом рынке?

На котировки фондового рынка влияет множество факторов, и уровень ликвидности в экономике – лишь один из них. Но один из самых важных. Доходность реальных активов в абсолютном выражении подвержена инфляции, а потому чем выше денежная масса – тем выше, при прочих равных, рост. При этом поскольку финансовые рынки абсорбируют избыток ликвидности, влияние ее на рост этих рынков зачастую выше, чем влияние на рост потребительских цен. Это дает возможность заработать на влиянии данного макроэкономического фактора. По сути, подобный рост ликвидности дает эффект, схожий со снижением ключевой ставки. Как долго он продлится не ясно, однако резко снижать уровень ликвидности вслед за ростом – значит душить и без того находящуюся под беспрецедентным давлением экономику. Поэтому вероятно, что более высокий уровень монетизации – новая реальность. Тем более, что инфляция пока реагирует на рост денежной массы довольно сдержанно. В любом случае, для фондового рынка это позитивный фактор. Остается лишь оценить все прочие факторы.