Госдолг США: история проблемы

- 16 Мая 2023

При появлении первых же кризисных явлений в экономике США первой темой, которая приходит на ум, является государственный долг. Вокруг этой темы сломано столько копий, что ломать еще одно не имеет смысла: оценка явления в своих крайностях различается от позиции, согласно которой госдолг для США вообще не является проблемой до позиции, согласно которой сдувание долгового пузыря приведет экономику или даже всю страну к неизбежному краху. Истина, видимо, где-то между этими крайностями, а где именно, покажет время. Мы же воздержимся от прямых оценок и попробуем рассмотреть вопрос с точки зрения истории его возникновения.

Что такое государственный долг

Когда речь заходит о государственном долге, принято путать три различных понятия – собственно, государственный долг, внешний долг и государственный внешний долг. Разграничим понятия.

Государственный долг – это долговые обязательства государства, то есть правительства страны в лице, как правило, Министерства Финансов.

Внешний долг – это долг всех резидентов страны и непосредственно самого государства перед иностранными кредиторами, номинированный в валюте.

Государственный внешний долг – это государственный долг перед иностранными кредиторами, номинированный в иностранной валюте.

Как не трудно заметить, в трактовке понятий есть тонкие моменты. Например, можно ли считать внешним долгом долги в валюте, но перед внутренними кредиторами? Или, наоборот, можно ли считать внешним долгом долг в национальной валюте перед иностранным кредитором? Обычно принято считать внешним долгом обязательства в иностранной валюте, в то время как обязательства в национальной валюте являются внутренним долгом.

Также нужно отметить, что государственный долг может быть как внешним, так и внутренним. Если государство занимает только в национальной валюте, то весь долг по сути является внутренним, даже если кредиторами выступают иностранные резиденты.

Из чего состоит государственный долг США

Государственный долг имеет различные формы, такие как:

Кредиты, выданные государству;

Долговые обязательства по ценным бумагам (преимущественно, облигациям);

Государственные гарантии.

В большинстве случаев государство берет в долг выпуская ценные бумаги, наиболее распространенным видом которых являются облигации. Что касается США, то там существует несколько разновидностей ценных бумаг в зависимости от периода погашения и способов выплаты вознаграждения, которые обобщенно называются «трежерис».

Векселя (Treasury Bills, T-Bills) – краткосрочные ценные бумаги, покупаемые кредиторами с дисконтом к цене и погашаемые по номинальной стоимости.

Казначейские ноты (Treasury Notes, T-Bills) – среднесрочные ценные бумаги с купонным доходом.

Облигации – долгосрочные ценные бумаги с купонным доходом.

Казначейские ценные бумаги с защитой от инфляции (Treasury Inflation-Protected Securities, TIPS) – ценные бумаги с индексируемым на уровень инфляции номиналом.

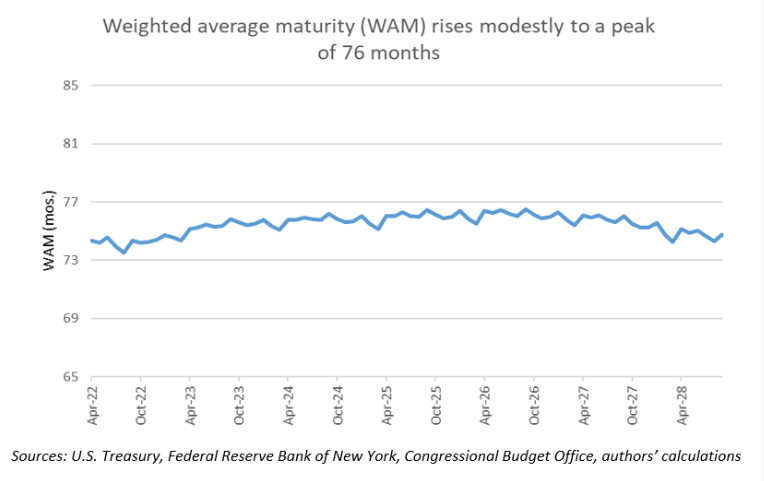

Средневзвешенный период погашения по всему долгу составлял в апреле 2022 года примерно 74 месяца, то есть более 6 лет.

То есть для большей части долга срок погашения, если не брать новые займы, наступит в течение семи лет.

Стоит отметить, что в общем случае под госдолгом США понимается долг федерального правительства, а не весь совокупный государственный долг, включающий также долги штатов. Если речь идет про госдолг США, имейте в виду, что скорее всего говорится про федеральный долг, размер которого на сегодня составляет 31,7 трлн долларов США.

Почему США берут в долг

Почему одна из богатейших стран мира вообще берет деньги в долг? Все дело в том, что американское правительство на протяжении уже достаточно продолжительного времени привыкло жить дефицитным бюджетом, в котором расходы превышают доходы и растут быстрее последних. В целом для государственного бюджета дефицит является нормальным явлением и может существовать на протяжении десятилетий при возможности осуществлять заимствования.

Беря в долг, правительство увеличивает размер долга в номинальном выражении, однако для государства значение имеет не столько номинальный размер долга, сколько его отношение к ВВП, поскольку именно этим отношением во многом определяется закредитованность страны. Если ВВП растет быстрее, чем долг – отношение долга к ВВП снижается. Поэтому непрерывно растущий на протяжении десятилетий долг США не является большой проблемой: ВВП рос быстрее.

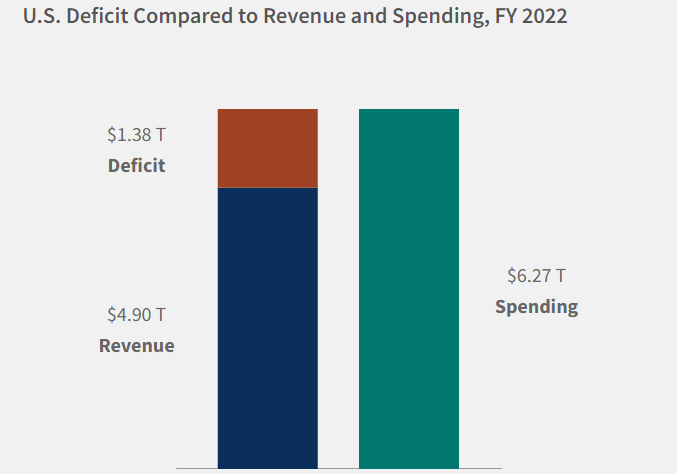

В 2022 финансовом году доходы и расходы бюджета выглядели следующим образом:

Источник: https://fiscaldata.treasury.gov

Источник: https://fiscaldata.treasury.gov

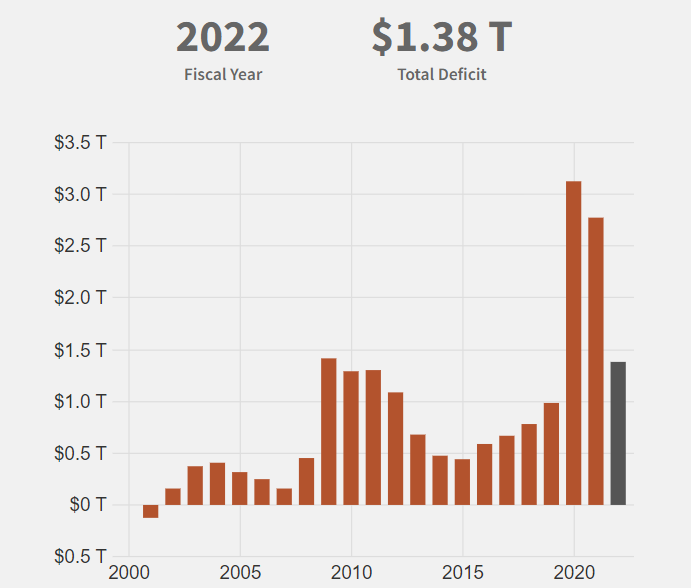

Дефицит составил 1,38 трлн долларов США. Это в несколько раз больше всего федерального бюджета России. И это не предел: в «пандемийном» 2020 дефицит превышал 3 трлн долларов.

На графике ниже приведен дефицит бюджета США за последние десятилетия.

Источник: https://fiscaldata.treasury.gov

Источник: https://fiscaldata.treasury.gov

Последний раз профицит фиксировался в 2001 году.

Устойчивый дефицит бюджета требует все новых заимствований, а пандемия и связанные с ней меры социальной поддержки лишь усугубили ситуацию. Стимулирование экономики также требует роста государственных расходов, который ведет к росту дефицита бюджета. В теории последующий рост экономики должен привести к росту налоговых поступлений и снижению дефицита. Как будет на практике – посмотрим.

Важно отметить, что сам по себе дефицит бюджета мало о чем говорит и часто также, как уровень долга, оценивается в процентах к ВВП страны. В 2022 финансовом году он составил 5,5% от ВВП, в пиковом 2020 году превышал 10%. Ранее столь высокие значения фиксировались только во время Второй Мировой войны.

История роста долга

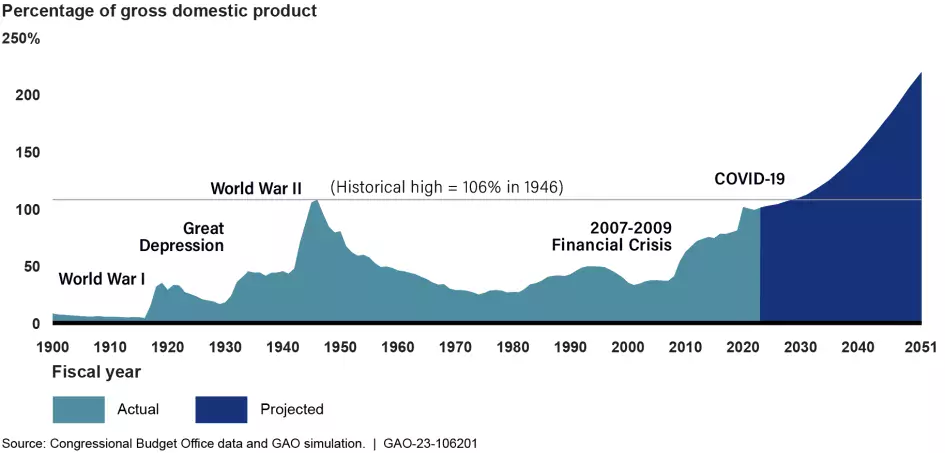

США ведут историю госдолга с 18 века. Скачкообразный рост обычно наблюдался в периоды значительных потрясений, будь то войны или кризисы. Например, серьезный скачок уровня государственного долга США произошел в период Первой Мировой войны, после чего в период до Великой Депрессии уровень долга снижался. Исторический пик был достигнут в конце Второй Мировой войны (если не считать текущего момента) и составил 106% от ВВП.

Как видим, после длительного периода снижения уровня долга к ВВП в период с конца 70-х годов долг начал расти, и рос до конца 90-х годов. Далее быстрый рост экономики в период до кризиса 2008-09 годов привел к снижению относительного уровня долга. Дальше расходы правительства, а сними и уровень долга, снова начали расти.

Более детально можно отследить тенденцию в таблице ниже.

Год | Госдолг, трлн. долл. | Год | ВВП, трлн. долл. | Долг к ВВП, % |

1980г. | 0,909 | 1980г. | 2,86 | 31,8% |

1981г. | 0,994 | 1981г. | 3,21 | 31,0% |

1982г. | 1,137 | 1982г. | 3,34 | 34,0% |

1983г. | 1,371 | 1983г. | 3,63 | 37,7% |

1984г. | 1,564 | 1984г. | 4,04 | 38,7% |

1985г. | 1,817 | 1985г. | 4,34 | 41,9% |

1986г. | 2,12 | 1986г. | 4,58 | 46,3% |

1987г. | 2,345 | 1987г. | 4,86 | 48,3% |

1988г. | 2,601 | 1988г. | 5,24 | 49,7% |

1989г. | 2,867 | 1989г. | 5,64 | 50,8% |

1990г. | 3,206 | 1990г. | 5,96 | 53,8% |

1991г. | 3,598 | 1991г. | 6,16 | 58,4% |

1992г. | 4,001 | 1992г. | 6,52 | 61,4% |

1993г. | 4,351 | 1993г. | 6,86 | 63,4% |

1994г. | 4,643 | 1994г. | 7,29 | 63,7% |

1995г. | 4,92 | 1995г. | 7,64 | 64,4% |

1996г. | 5,181 | 1996г. | 8,07 | 64,2% |

1997г. | 5,369 | 1997г. | 8,58 | 62,6% |

1998г. | 5,478 | 1998г. | 9,06 | 60,4% |

1999г. | 5,605 | 1999г. | 9,63 | 58,2% |

2000г. | 5,628 | 2000г. | 10,25 | 54,9% |

2001г. | 5,769 | 2001г. | 10,58 | 54,5% |

2002г. | 6,198 | 2002г. | 10,94 | 56,7% |

2003г. | 6,76 | 2003г. | 11,46 | 59,0% |

2004г. | 7,354 | 2004г. | 12,21 | 60,2% |

2005г. | 7,905 | 2005г. | 13,04 | 60,6% |

2006г. | 8,451 | 2006г. | 13,81 | 61,2% |

2007г. | 8,95 | 2007г. | 14,45 | 61,9% |

2008г. | 9,986 | 2008г. | 14,71 | 67,9% |

2009г. | 11,875 | 2009г. | 14,45 | 82,2% |

2010г. | 13,528 | 2010г. | 14,99 | 90,2% |

2011г. | 14,764 | 2011г. | 15,54 | 95,0% |

2012г. | 16,05 | 2012г. | 16,20 | 99,1% |

2013г. | 16,719 | 2013г. | 16,78 | 99,6% |

2014г. | 17,794 | 2014г. | 17,52 | 101,6% |

2015г. | 18,627 | 2015г. | 18,22 | 102,2% |

2016г. | 19,949 | 2016г. | 18,71 | 106,6% |

2017г. | 20,164 | 2017г. | 19,49 | 103,5% |

2018г. | 21,974 | 2018г. | 20,49 | 107,2% |

2019г. | 23,165 | 2019г. | 21,34 | 108,5% |

2020г. | 27,553 | 2020г. | 21,06 | 130,8% |

2021г. | 29,484 | 2021г. | 23,32 | 126,4% |

2022г. | 31,456 | 2022г. | 25,46 | 123,6% |

Источник: данные МВФ

Свежий пик пришелся на 2020 год, когда в разгар пандемии государство щедро раздавало «вертолетные» деньги своим гражданам.

Как видим, уровень долга уже начал снижаться. И причина не только в снижении дефицита бюджета, но и в высокой инфляции: номинальный ВВП растет быстрее, чем номинальный долг. В данной ситуации инфляция, до тех пор, пока она контролируемая, является в некотором роде благом для США, позволяя «сжечь» часть долга, точнее покупательную способность долларов, в которых он выражен.

Несмотря на прогнозируемое на рисунке выше увеличение отношения госдолга к ВВП, США вполне могут справиться с проблемой, если получится вернуть экономику на траекторию роста хотя бы на 2% в год (в реальном выражении). Другой вопрос, что даже при таком росте ВВП и умеренной инфляции (которая является, возможно, более угрожающей проблемой) отношение долга к ВВП останется на уровне выше 100%, и для возвращения к уровню ниже 100% потребуются годы или даже десятилетия. При другом сценарии инфляция продолжит сжигать долг и дальше, угрожая вместе с тем устойчивости всей финансовой системы страны.

Стоимость обслуживания долга

Одним из ключевых моментов в вопросе оценки государственного долга является стоимость его обслуживания. По долговым обязательствам нужно платить проценты, эти расходы повышают нагрузку на расходную часть бюджета, снижая возможности правительства расходовать средства на иные цели. Управление долгом предполагает соблюдение баланса: привлечение долга и те преимущества, которые оно дает сегодня, против расходов, которые необходимо будет нести по этому долгу и будущих расходов по возврату взятых займов.

Государственный долг, как правило, не предполагает возврата в полном смысле этого слова: чтобы вернуть долги, государство, и, в частности, США, берет новые долги, и так до бесконечности. Чтобы при этом не обанкротиться, то есть не привести страну к дефолту, необходимо, чтобы экономика росла по крайней мере не медленнее, чем растет уровень долга. В таком случае отношение этого долга к ВВП будет стабильным, а значит и доля расходов на обслуживание долга в бюджете, который сам по себе зависит от величины ВВП, будет относительно стабильной. В последнее время долг США рос быстрее ВВП, что привело к росту отношения долга к ВВП, но пока не привело к росту стоимости его обслуживания.

Стоимость обслуживания долга представляет собой средневзвешенную процентную ставку по всем долговым обязательствам федерального правительства. Поскольку в структуре долга есть как новые обязательства, привлекаемые, например, сегодня или месяц назад, так и более ранние, привлеченные, скажем, 10 лет назад, средневзвешенная стоимость обслуживания долга отличается от текущей стоимости заимствования и зависит от того, когда, в каких объемах и по каким ставкам привлекались долги.

Поскольку стоимость долгового финансирования в целом определяется ставкой ФРС (каким образом – тема отдельной статьи), ниже приведен график изменения ставки за последние 25 лет.

Стремительный рост долга в период президентства Обамы во многом объясняется низкой стоимостью заимствований в тот период. При минимальной ставке рост долга практически не увеличивал стоимость его обслуживания, что весьма соблазнительно для любого правительства. Другое дело, что потом эти долги придется рефинансировать, а делать это нужно будет по более высоким ставкам. Например, как сейчас.

Если переходить к номинальным цифрам, то финансирование госдолга в 2022 финансовом году обошлось США в 724 млрд долларов при средней ставке в 2,07%. К слову, за последние 10 лет средневзвешенная стоимость обслуживания долга по итогам года ни разу не превышала 2,5%. Учитывая, что текущая доходность 10-летних облигация США находится на уровне 3,46%, стоимость обслуживания долга будет расти по мере рефинансирования старых займов и, вполне вероятно, превысит 1 трлн долларов, что составит уже 20% доходной части бюджета. Отсюда опасность инфляции: несмотря на то, что она снижает относительный уровень долга за счет роста номинального ВВП, она же вынуждает ФРС держать ставку высокой, что ведет к росту стоимости обслуживания долга. И здесь крайне важно соблюсти баланс, что и пытается сделать Минфин США.

Кредиторы США

Учитывая астрономическую сумму долга США в 31 трлн долларов, интересно рассмотреть пул кредиторов. Вопреки расхожему мнению, что США занимают у всего мира и таким образом паразитируют на мировой экономике, большая часть средств привлечена у внутренних кредиторов.

Госдолг США делится на внутригосударственный долг и публичный долг.

Внутригосударственный долг – это долг перед различными государственными структурами, например, государственными пенсионными фондами.

Публичный долг – это долг перед частными структурами, физическими лицами и иностранными государствами.

Предваряя возможные вопросы: то, что часть долга является внутригосударственной, не означает, что этот долг можно не отдавать или по нему не нужно платить проценты. Этим долгом обеспечены обязательства государства, невыполнение которых также может повлечь серьезные последствия для экономической и социальной стабильности.

Стоит отметить, что одним из держателей публичного долга является Федеральная Резервная Система, активно скупавшая активы в период политики «количественного смягчения» и накопившая на балансе существенный объем государственного долга. Строго говоря, такая скупка активов является эмиссией, списание этого долга означало бы, что ФРС профинансировала Министерство Финансов США посредством эмиссии, что конечно же является недопустимым. Впрочем, в текущем исполнении механизм все равно опасный.

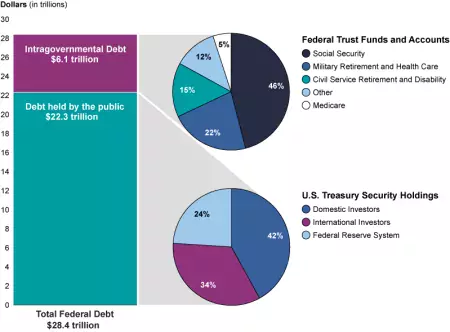

В 2021 году структура долга выглядела так.

Источник: www.gao.gov

Источник: www.gao.gov

Как видим, 42% публичного долга принадлежало внутренним инвесторам, в то время как 34% — внешним. 24%, принадлежащие ФРС, можно также отнести к внутреннему долгу. Кроме того, если вернуться к началу статьи и определению внешнего долга, стоит отметить, что весь государственный долг США номинирован в долларах США, то есть в национальной валюте. В общей сложности долю принадлежащего внутренним инвесторам долга можно оценить в более чем 70%. Так что формально долговое финансирование государства является преимущественно внутренним.

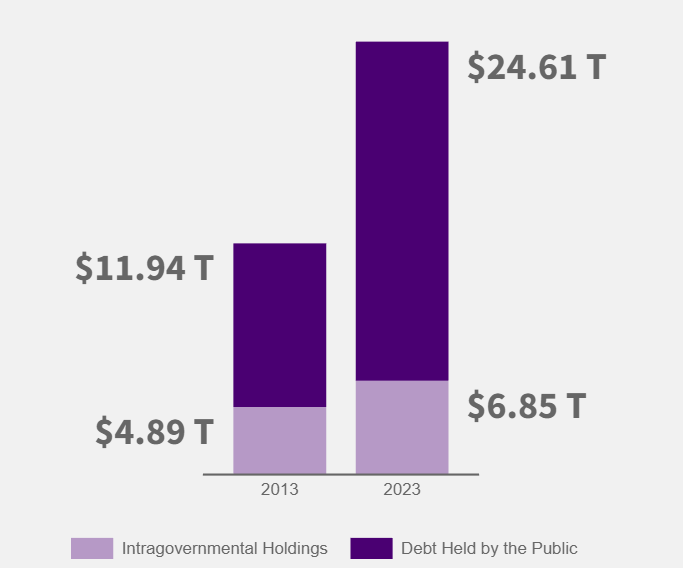

Актуальное соотношение публичного (темно-фиолетовый) и внутригосударственного долга показано на изображении ниже:

Источник: https://fiscaldata.treasury.gov

Источник: https://fiscaldata.treasury.gov

Публичный долг в последние годы существенно обгонял по темпам роста внутригосударственный долг.

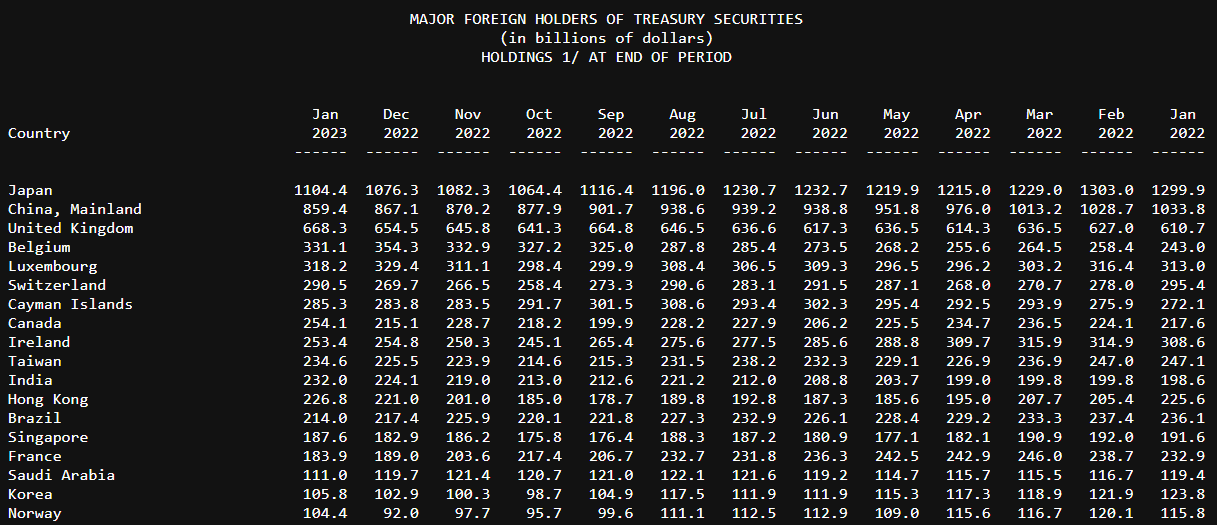

Крупнейшими внешними держателями государственных ценных бумаг США являются иностранные государства, среди которых выделяются Япония и Китай, на пару владеющие почти двумя трлн долларов долга. Наиболее заметные иностранные кредиторы приведены на изображении ниже:

Источник: Минфин США

Источник: Минфин США

Когда-то в числе крупных кредиторов значилась и Россия, но после введения санкций объем вложений сильно сократился.

Возможен ли дефолт США

Вопрос исчерпания лимита госдолга возникает в США каждый раз, когда его величина в очередной раз приближается к условно обозначенному законодательно пределу – так называемому «потолку», свыше которого без принятия нового более высокого потолка осуществлять заимствования нельзя. Очередного потолка госдолга США достигнут уже в июне этого года.

Процесс согласования нового потолка обычно сопровождается торгом между двумя политическими силами законодательной власти США – демократами и республиканцами, и заканчивается неизменным хэппи-эндом. Новый потолок принимается и на какое-то время о проблеме забывают. При этом в процессе торга одна сторона предлагает увеличить потолок без всяких условий, другая – при условии сокращения государственных расходов.

В текущем году, вероятно, процесс также закончится увеличением потолка и, возможно, формальным урезанием части расходов. Дефолт скорее всего не наступит.

Поскольку, как упоминалось выше, госдолг США номинирован в долларах, уместнее говорить о техническом дефолте – отсутствии у Минфина США возможности платить по долгам. Реально же, конечно, заплатить по долгам в долларах США могут всегда, поскольку являются эмитентом этой валюты.

Если смотреть на проблему шире, то дефолтом страны-эмитента резервной валюты, в которой номинирован ее долг, можно считать обесценивание этой валюты. При такой интерпретации затяжная инфляция существенно снижает покупательную способность номинированных в долларах резервов и является своего рода дефолтом. Однако в строгом смысле понятия таковым, конечно, не является.