ПАО «Росбанк»: разбор компании и потенциал акций

- 6 Июня 2023

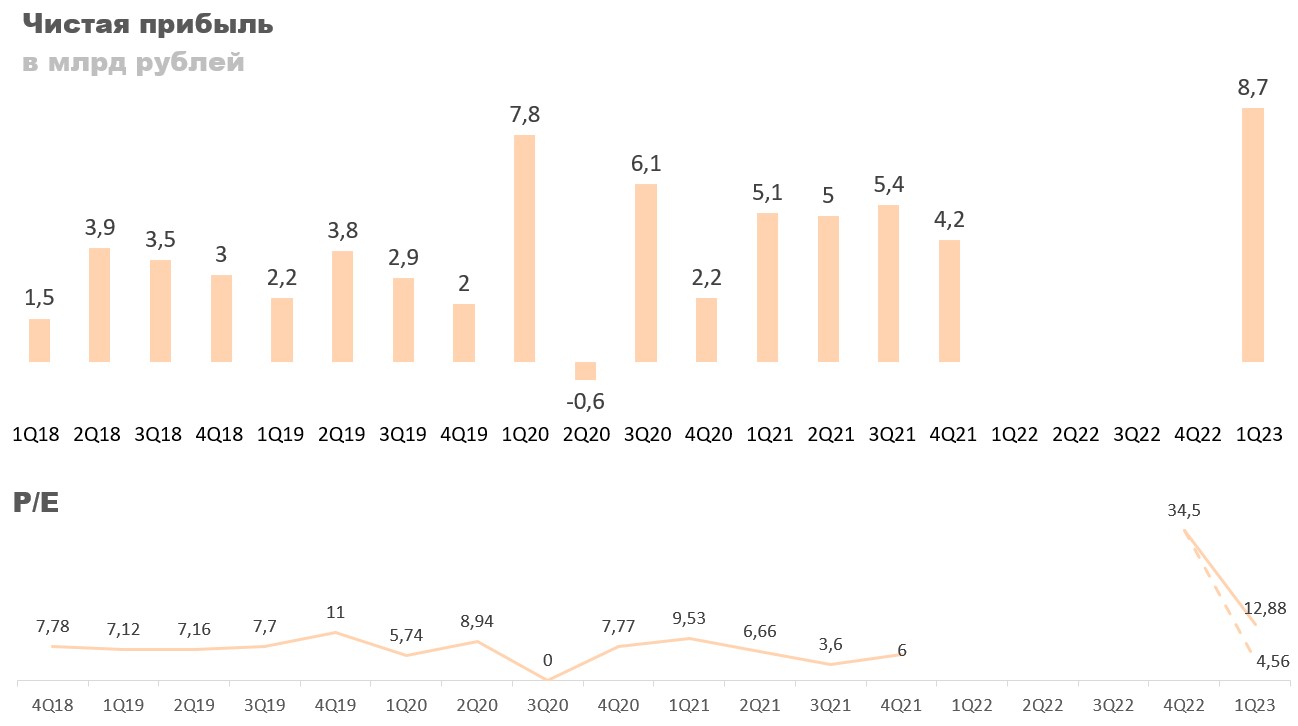

«Росбанк» раскрыл отчет за первый квартал 2023 года, в котором показал 8,7 млрд прибыли при капитализации в 158 млрд (форвардный P/E 4.52). В связи с этим решил разобрать компанию. В статье поговорим о перспективах ее деятельности, дивидендах и о том, есть ли у акций шанс вернуться на уровни пампа февраля этого года, 230-250 рублей.

Риски

Начну сразу с самого важного, чтоб не тратить ваше время. Основным акционером «Росбанка» является «Интеррос» Владимира Потанина, которому принадлежит 99,97% всех акций, остальное находится в свободном обращении. То есть, ликвидность акций «Росбанка» очень низкая, что позволяет спекулянтам вытворять чудеса на виражах. В дополнение к этому мажоритарий всегда может выжить остальных акционеров путем принудительного выкупа. Такую операцию не так давно проводил «МосОблБанк» они вообще все оставшиеся акции выкупили за один рубль.

Если вы к там рискам не готовы, то лучше в компанию не лезть. Для остальных дальше разбор деятельности, которая у банка достаточно успешная.

Анализ отчетности

Как и все остальные банки компания не раскрывала отчетность за первые три квартала 2022 года. Поэтому дальше на многих графиках будут пропуски, но в целом данной информации достаточно, чтоб понять текущее положение банка.

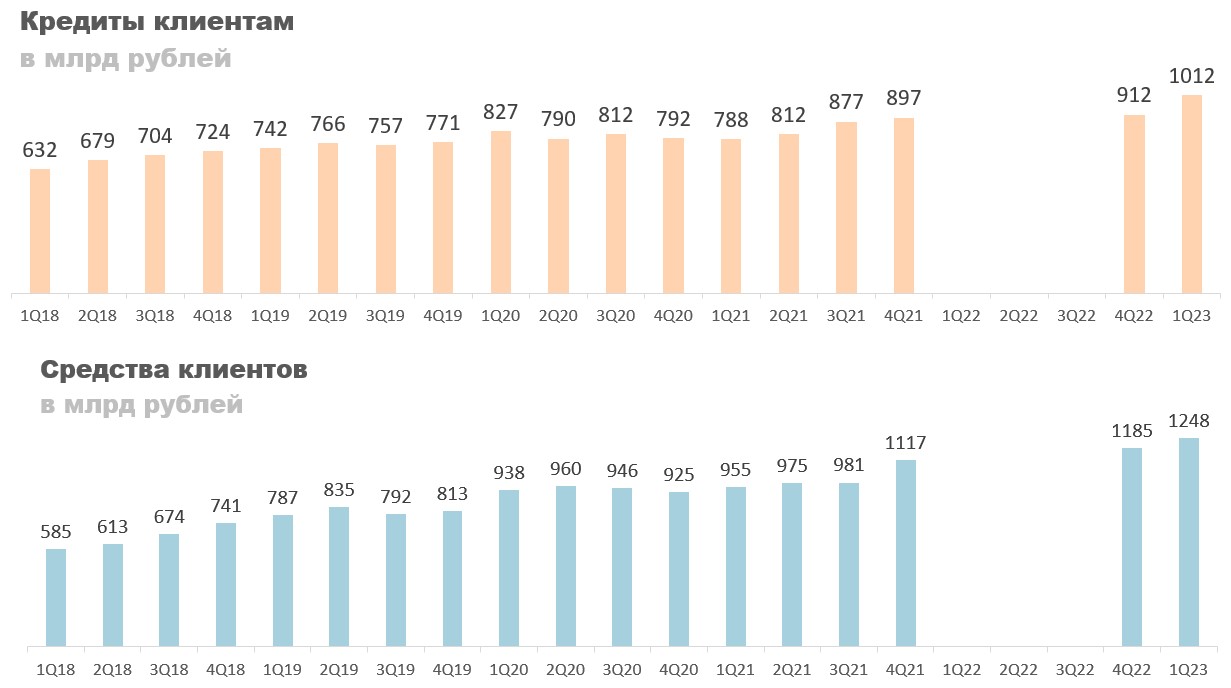

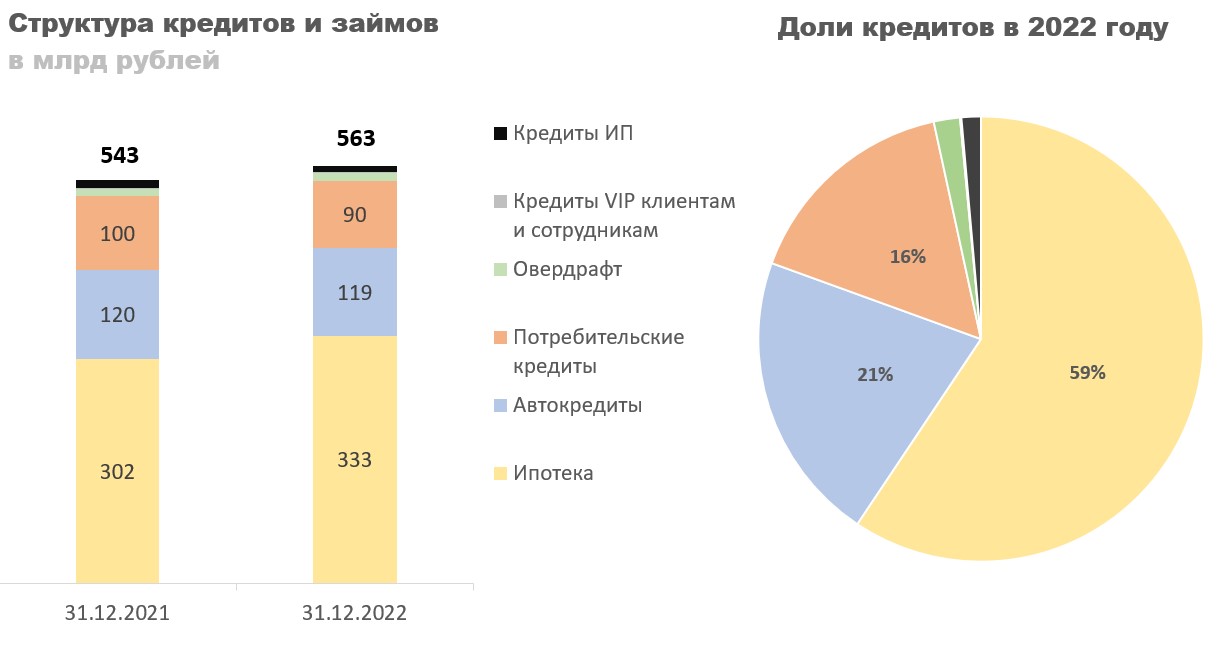

Начнем с разбора кредитного портфеля. Он в первом квартале вырос на 10,9% кв/кв., до 1 012 млрд рублей. За счет чего произошел такой скачок не раскрывается, но учитывая структуру портфеля, я бы предположил, что большой вклад внесла ипотека. Плюс статистика ЦБ на это указывает.

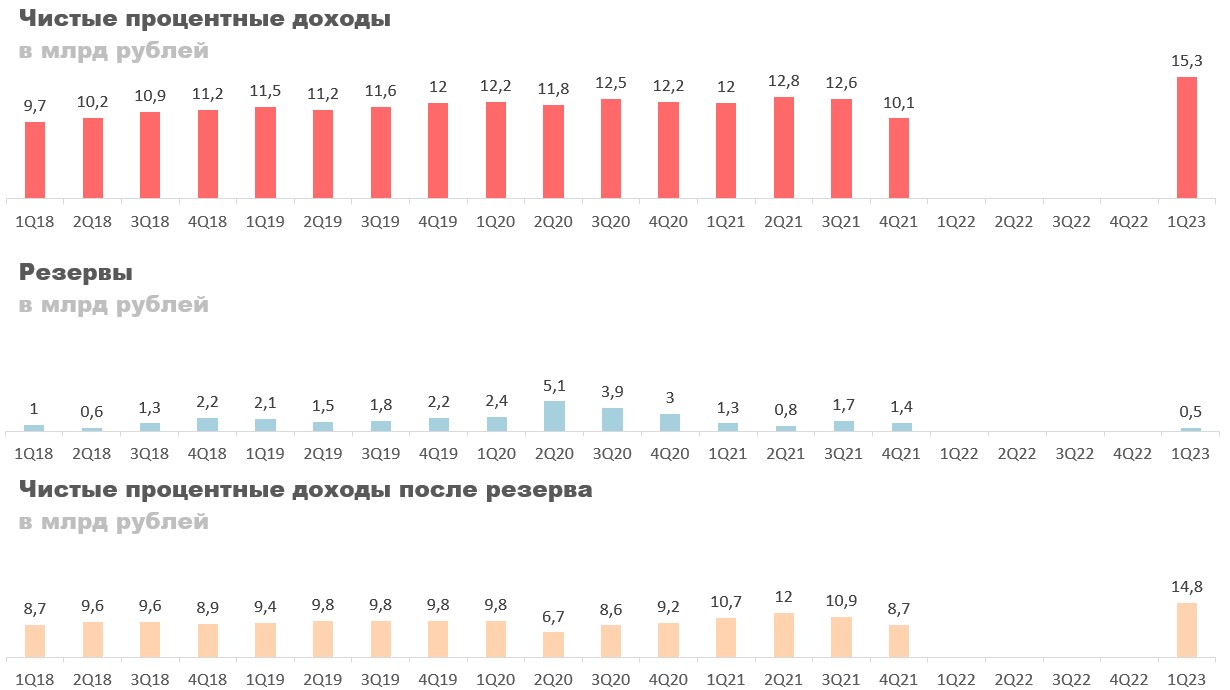

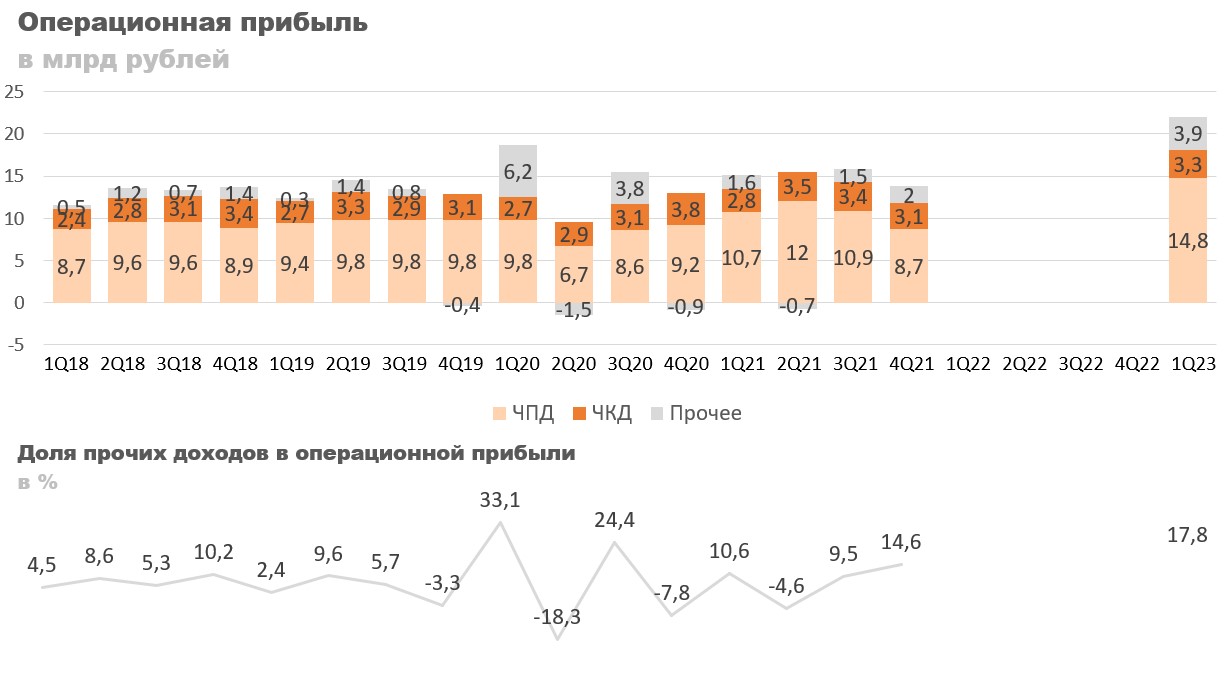

Как следствие, процентные доходы значительно выросли, но к сожалению тут нет возможности сравнить с прошлым кварталом. Процентные расходы тоже увеличились, но их доля сократилась по сравнению с концом 2021 года до 50,3%, что все еще много по историческим меркам. Значит у банка здесь есть еще потенциал для роста.

За счет роста процентных доходов и снижения процентных расходов банк поставил рекордный результат по чистым процентным доходам (ЧПД) в размере 15,3 млрд рублей - на 19,5% больше прошлого рекорда. Вполне вероятно показатель и дальше продолжит расти за счет улучшение маржинальности и роста кредитного портфеля.

Резервы у «Росбанка» в первом квартале составили всего 0,5 млрд рублей. Это может указывать на отсутствие проблем с качеством кредитного портфеля и резервами. Дальше можно ожидать стабилизации резервов на уровне 1-2 млрд в квартал.

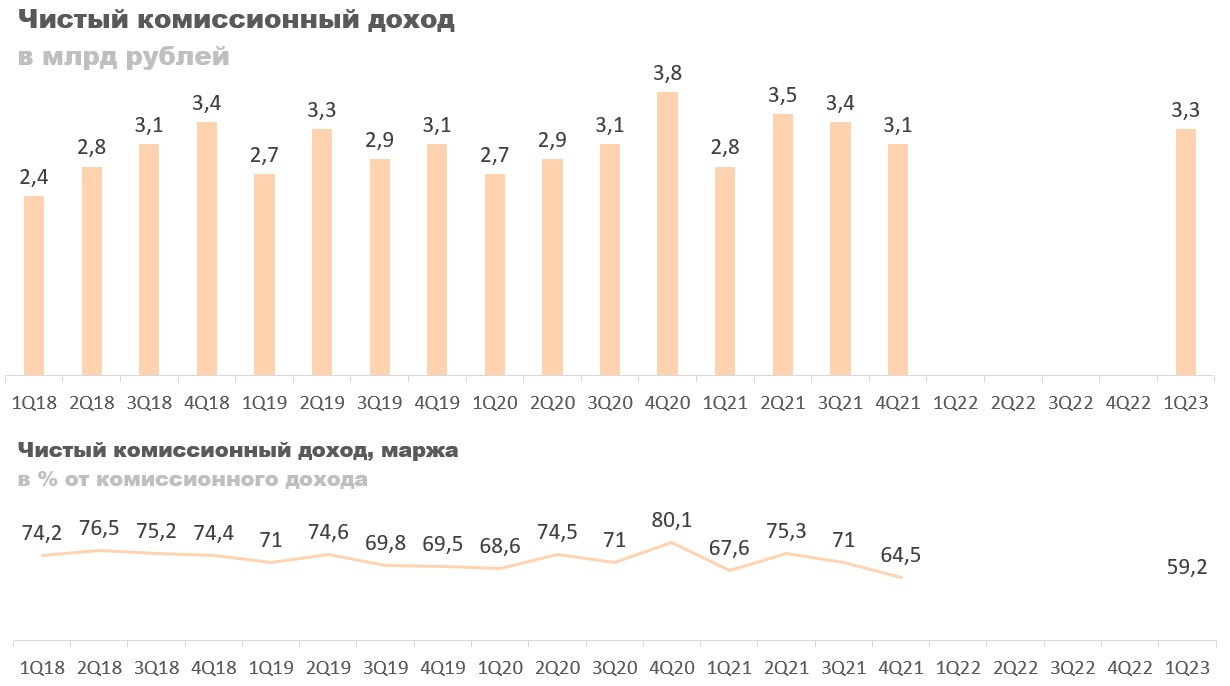

К сожалению структура комиссионных доходов и расходов за первый квартал не раскрывается, поэтому остается только смотреть на их динамику. Из графика ниже видно, что комиссионные доходы все это время продолжали увеличиваться, но рост комиссионных расходов свел все улучшения на нет.

Из отчета за 2022 года можно сделать вывод, что рост комиссионных расходов связан с ростом трат по расчетным операциям. Однако, почему они выросли у «Росбанка», когда у других банков сократились, сказать не могу.

Все проблемы с комиссиями хорошо видны на графике чистых комиссионных доходов (ЧКД). Хотя они и держаться в абсолютных цифрах на уровне прошлых лет, их маржа покорила очередной исторический минимум — 59,2%.

С высокой вероятность банк и дальше продолжит зарабатывать в этом диапазоне, каких-то рычагов для улучшения ситуации не наблюдается.

Прочие доходы и расходы нет особого смысла разбирать, так как они составляют несущественную часть операционной прибыли, около 8-10%, плюс жутко нестабильны, это можно увидеть из динамики их доли.

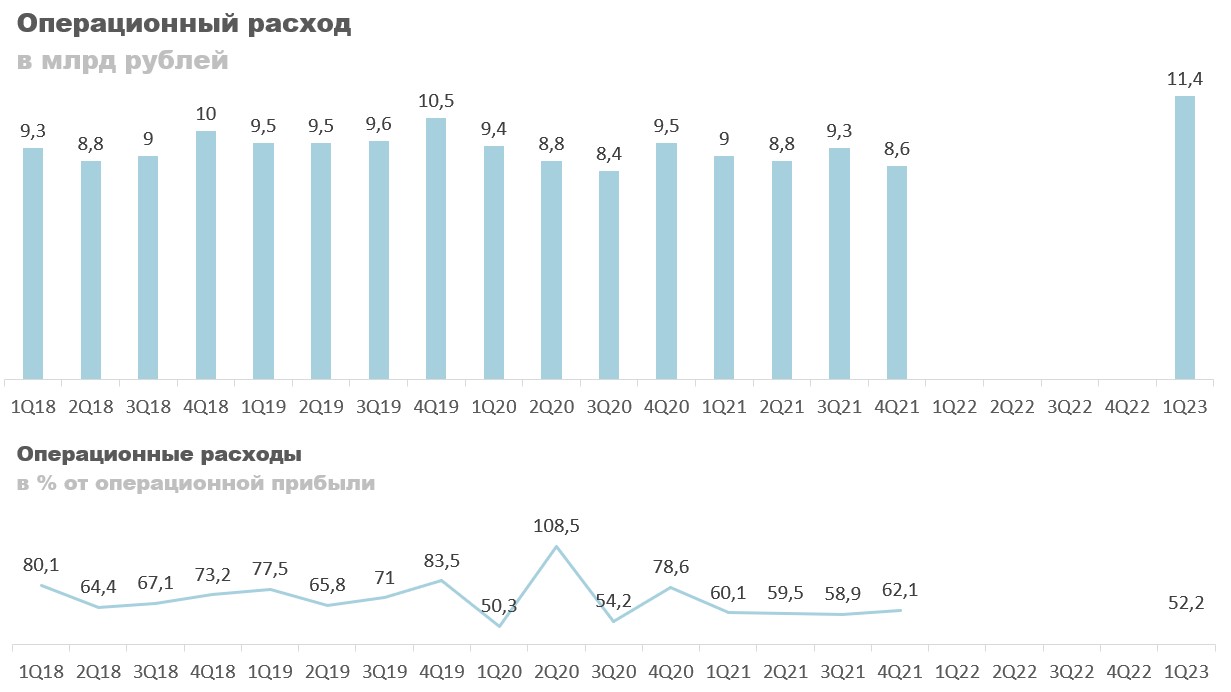

Операционные расходы, наоборот, очень даже стабильны, каких-то сюрпризов здесь ждать не стоит.

Операционные расходы, наоборот, очень даже стабильны, каких-то сюрпризов здесь ждать не стоит.

В первом квартале 2023 года банк заработал 8,7 млрд рублей прибыли. Если предположить, что банк и в три следующих квартала будет столько же зарабатывать, то форвардный P/E составит 4,56 — почти в два раза ниже средних значений за последние пять лет. Причин почему банк и дальше будет столько же зарабатывать много:

Стабилизация ситуация в банковском секторе и в экономике в целом.

Резкий рост кредитного портфеля, который еще до конца не отразился в результатах компании.

Улучшение процентной маржи.

Отсутствие проблем с резервами и т.д.

То есть, по результатам года можно ожидать около 34 млрд рублей прибыли. С ними справедливая цена акций составит 175 рублей (P/E 8).

Однако, учитывая риски упомянутые в начале статьи, инвестировать в компанию из-за общей недооцененности я бы не стал.

P/E 4,56 рассчитано как прибыль 1 квартала 2023 года умноженная на 4

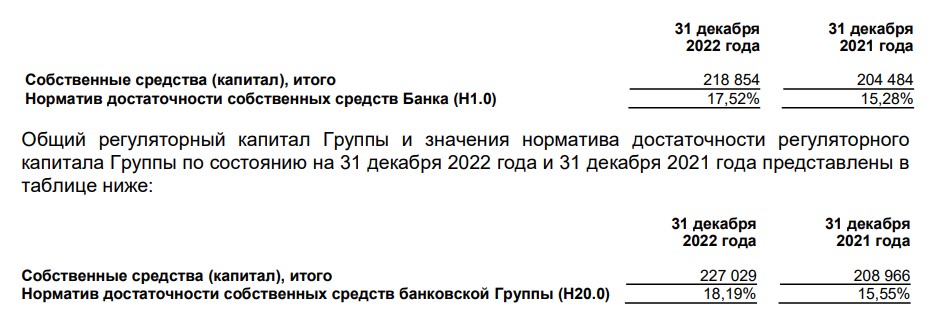

Дивиденды могли бы исправить ситуацию, но «Росбанк» платит их очень не стабильно. Да, и див. политики нормальной нет. Тем не менее достаточность капитала на конец года была очень высокая, 18,19%. Это даже выше, чем у Сбера. Учитывая хорошие результаты первого квартала, банк мог бы заплатить 50% прогнозируемой ЧП за 2023 года, 11 рублей на акцию. При текущей цене это дает 10,5% дивидендной доходности. Опять же Сбер выигрывает в этом плане, поэтому я не понимаю зачем рисковать и влазить в Росбанк.

Единственной причиной могла бы быть выплата дивидендов из нераспределенной прибыли плюс прибыли этого года. Достаточность капитала позволяет разово заплатить 20 рублей на акцию, но даже так я бы не рисковал.

Заключение

«Росбанк» показывает стабильно хорошие результаты, из которых выходит, что банк сейчас сильно недооценен. Однако, низкое количество акций в свободном обращении и отсутствие нормальной дивидендной политики перевешивают преимущества инвестиций в компанию. По этой причине я бы никому не рекомендовал заходить в эту бумагу.

Конечно, если вам в жизни не хватает адреналина или просто хочется в казино, то можно прикупить их с целью в 175 рублей за акцию, но есть варианты гораздо лучше.

Мой телеграмм: https://t.me/sergei_ryzhkov

Текущая цена: 0

Целевая цена: 175

Потенциал:undefined%

Резюме:Не торгуется