«Полиметалл»: оценка российских активов

- 5 Сентября 2023

В последней статье про «Полиметалл» мы разобрали ситуацию с продажей российских активов компании: почему, зачем и т.д. Важный момент заключается в том, что часть средств от продажи распределят в виде дивидендов. Поэтому наша задача сегодня — определить сколько могут стоить российские активы «Полиметалла» и сколько могут получить акционеры.

Для начала давайте просто посмотрим, что у компании есть в России. На данный момент есть 8 действующих активов, среди них как одиночные месторождения, так и хабы, объединяющие несколько месторождений и фабрики.

Также есть 3 проекта развития.

Действующие проекты | Описание | Местонахождение | Металл | Добыча в 2022 г., тыс. унций в з.э. |

Предприятия Дуката | Хаб | Магаданская область | Серебро | 292 |

Албазино/Амурск | Добыча и переработка | Хабаровский край | Золото | 230 |

Майское | Добыча и переработка | Чукотский АО | Золото | 120 |

Предприятия Омолона | Хаб | Магаданская область | Золото | 199 |

Воронцовское | Добыча и переработка | Свердловская область | Золото | 93 |

Светлое | Добыча и переработка | Хабаровский край | Золото | 104 |

Нежданинское | Добыча и переработка | Якутия | Золото | 133 |

АГМК | Переработка | Хабаровский край | Золото | - |

Проекты развития | ||||

Прогноз | Проект в стадии реализации | Якутия | Серебро | - |

АГМК 2 | Проект в стадии реализации | Хабаровский край | Золото | - |

Ведуга | Проект в стадии оценки | Красноярский край | Золото | - |

Для начала можно оценить активы достаточно грубым методом, сравнив с другими сделками в золотодобывающей отрасли. Выборка небольшая, так как я рассматривал только 2022-2023 годы. Много сделок проходило с дисконтом, особенно если продавец — иностранная компания. В целом, ситуация с «Полиметаллом» подходит. Также менеджмент называет достаточно сжатые сроки — 6-9 мес.

Я нашел всего 5 крупных сделок за это время, при этом одна не состоялась.

Активным покупателем оказалась УГМК. Компания развивает свой золотодобывающий сегмент и также претендует на активы «Полиметалла».

В начале 2022 года УГМК хотела купить «Высочайший», но в итоге стороны не договорились в цене. УГМК предлагала 500 млн $, а акционеры «Высочайшего» хотели 1000 млн $. После этого УГМК купила «Сусуманзолото». Сумма сделки не разглашается, но из-за схожих размеров с «Высочайшим» были предположения, что это те же 500 млн $.

Затем УГМК купила активы Petropavlovsk за 390 млн $, хотя изначальная оценка была выше. Но стоит учесть, что Petropavlovsk тогда был в безвыходном положении.

Продавец | Покупатель | Дата | Сумма, млн $ | Актив | Комментарий | Добыча, тыс. унций | Запасы, тыс. унций | Добыча/ Сумма | Запасы/ Сумма |

Kinross Gold | Highland Gold Mining | 15.06.2022 | 340 | Российские активы Kinross Gold | - | 481 | 4149 | 0,7 | 0,08 |

Highland Gold Mining | Полюс | 20.06.2022 | 140 | Чульбаткан | - | 0 | 2964 | - | 0,05 |

Акционеры Сусуманзолото | УГМК | 03.08.2022 | 500? | Сусуманзолото | Точная сумма неизвестна | 214,4 | 1434 | 2,3 | 0,35 |

Petropavlovsk | УГМК | 12.09.2022 | 391,9 | Албынскый рудник, Покровский рудник, Маломырский рудник, Эльга | Изначальна оценка была на уровне 460-620 млн $ | 390 | 7160 | 1,0 | 0,05 |

Акционеры Высочайший | УГМК | 2022 | 500 | Высочайший | Сделка не состоялась | 276 | 4415 | 1,8 | 0,11 |

Для того, чтобы максимально точно оценить стоимость активов сравнительным методом, надо тщательно разобраться во всех тонкостях и геологии месторождений. Я же остановился на двух параметрах: текущая добыча и запасы. Повторюсь, метод грубый.

У российских активов «Полиметалла»:

Добыча за 2022 г. — 1171 тыс. унций.

Запасы (подтвержденные и вероятные) — 11647 тыс. унций.

Исходя из прошлых сделок, активы можно оценить в 1714 млн $ по добыче и в 1504 млн $ по запасам, то есть в среднем 1609 млн $.

Текущая капитализация «Полиметалла» на Мосбирже равна 2780 млн $. То есть оценка выходит больше половины стоимости компании, а именно 58%. С учетом, что на РФ активы приходится 67% добычи + есть проекты развития, звучит логично.

Следующий способ — дисконтированные денежные потоки.

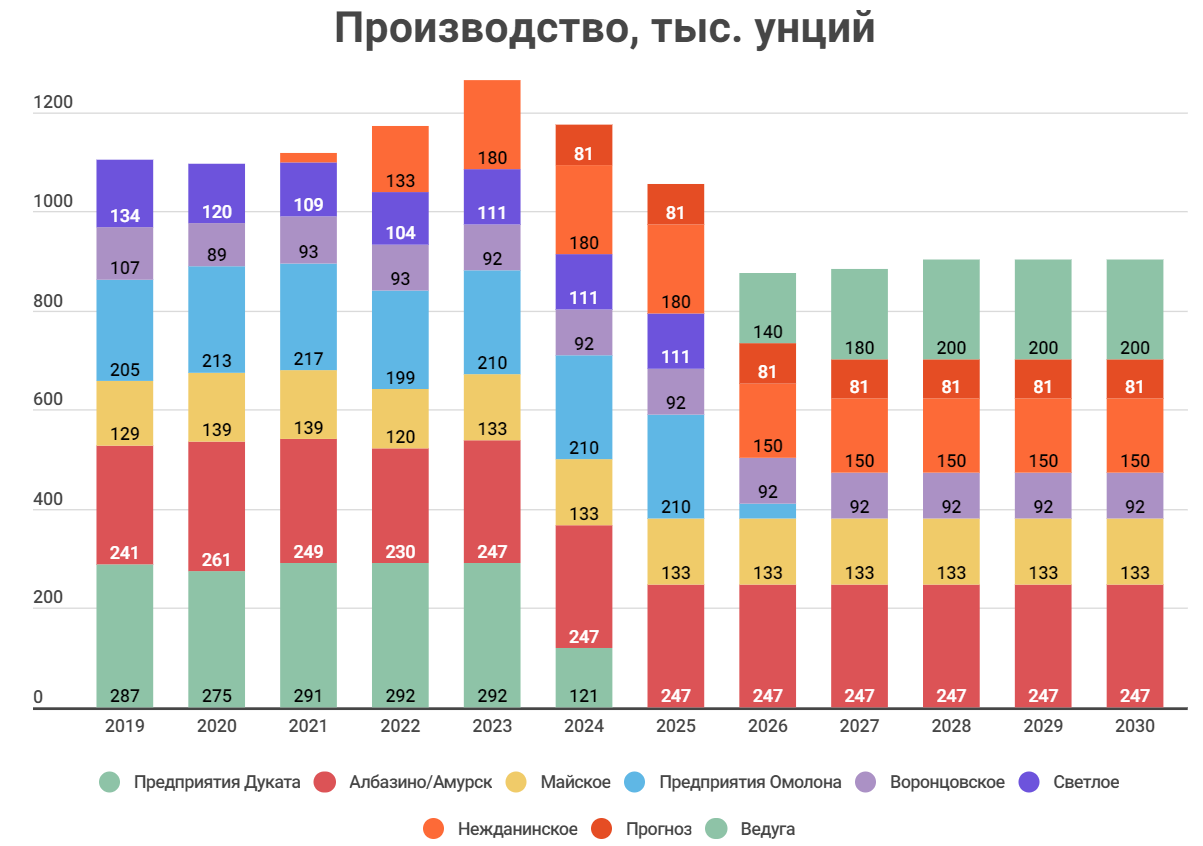

Для этого нам надо спрогнозировать добычу на активах. Я решил сделать модель до 2030 года.

Тут важно учесть, что у некоторых месторождений заканчиваются запасы. С учетом текущего производства я посчитал их «срок жизни». Конечно, если провести дополнительную георазведку, то срок использования в теории можно увеличить, но насколько, не предскажешь.

Есть запасы и есть минеральные ресурсы. Запасы лучше изучены и их экономически целесообразно добывать. Ресурсы необходимо дополнительно исследовать и только после этого их можно переклассифицировать в запасы. При этом не факт, что в том же объеме, в каком они были оценены в начале. Поэтому для оценки я использовал только запасы.

Запасы, тыс. унций | Лет работы | |

Предприятия Дуката | 413 | 1,4 |

Албазино/Амурск | 1991 | 8,7 |

Майское | 1753 | 14,6 |

Предприятия Омолона | 661 | 3,3 |

Воронцовское | 1683 | 18,1 |

Светлое | 328 | 3,2 |

Нежданинское | 4818 | 36,2 |

Прогноз должен стартовать уже в следующем году, как и АГМК-2. Запуск Ведуги был отложен после начала СВО, сейчас примерный год выхода на производственную мощность — 2027. «Полиметалл» любезно в своих презентациях указал потенциальную добычу на этих месторождениях.

Проекты развития | Содержание | Выход на производственную мощность | Производственная мощность, тыс. унций | Капекс, млн $ | Запасы, тыс. унций | AISC |

Прогноз | 560 | 2024 | 6500 | 105 | 142000 | 13,8 |

АГМК 2 | - | 2024 | 600 | 431 | - | - |

Ведуга | 3,9 | 2027 | 200 | 447 | 4000 | 850 |

Добыча действующих активов берется на уровне 2022 года. Нежданинское месторождение только недавно запустилось и в 2023 году выйдет на производственную мощность в 180 тыс. унций, через 3 года добыча снизится до 150 тыс. унций.

Производство АГМК тут не учитывается, так как они созданы для того, чтобы перерабатывать упорные руды. Эти руды поставляются с российских активов и с казахстанского Кызыла. Скорее всего «Полиметалл» будет заключать какое-то соглашение, по которому покупатель обязуется закупать упорную руду Кызыла для автоклава. Сложно предположить на каких условиях это произойдет. Обработка упорных руд с российских активов учтена в прогнозе.

Показатели Дуката и Прогноза переведены в золотой эквивалент.

Для прогноза выручки я исходил из нескольких предположений:

Все произведенное будет продано. Сейчас у золотодобытчиков нет особых проблем со сбытом.

Цена золота и серебра фиксированная — 1930$ и 24$. Взял текущие цены. У каждой компании, которая претендует на покупку, скорее всего свои прогнозы, которые узнать нереально.

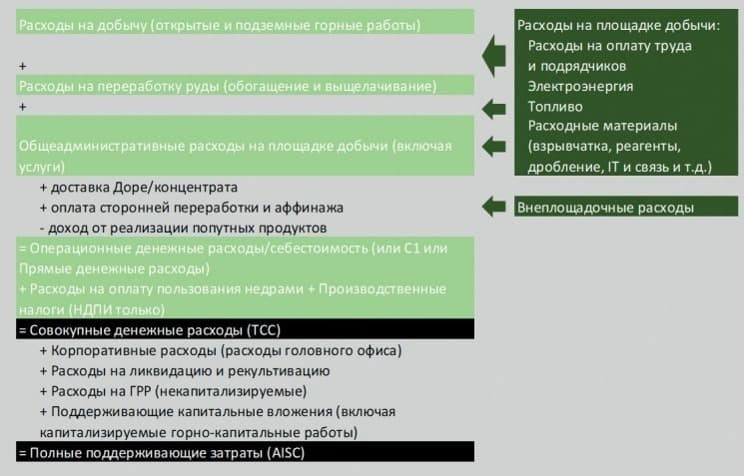

Затраты я посчитал исходя из AISC месторождений. Этот показатель аккумулирует затраты на добычу, транспортировку, разведку и поддерживающие капитальные затраты.

Источник: https://journal.open-broker.ru/investments/pokazateli-tcc-i-aisc/

Источник: https://journal.open-broker.ru/investments/pokazateli-tcc-i-aisc/

В целом, тут есть все, кроме капитальных затрат на развитие, налога на прибыль и финансовых расходов.

Для расчета затрат я взял средний AISC за 2 последние года. В 2022 году был сильный рост по многим причинам. Сейчас затраты нормализуются, это видно по отчету «Полюса». Также слабый рубль будет способствовать снижению AISC, так как большая часть затрат именно в рублях.

AISC, долл./унция | 2019 | 2020 | 2021 | 2022 |

Предприятия Дуката | 10 | 9,8 | 13,6 | 15,8 |

Албазино/Амурск | 734 | 719 | 1097 | 1461 |

Майское | 1 072 | 819 | 1287 | 1743 |

Предприятия Омолона | 749 | 560 | 1053 | 1279 |

Воронцовское | 383 | 487 | 925 | 1282 |

Светлое | 310 | 375 | 656 | 1091 |

Нежданинское | 1758 |

У российского дивизиона есть чистый долг размером в 2389 млн $, проценты от него я учел, налог на прибыль взял стандартный — 20%.

Капитальные затраты на развитие закончатся к 2026 году, если следовать плану «Полиметалла». Поддерживающие затраты были учтены в AISC. Как мы видим, российские активы могут генерировать хороший денежный поток при текущей цене на золото.

Для дисконтирования денежных потоков я взял ставку WACC = 14.5%.

За вычетом чистого долга стоимость компании — 1801 млн $.

Стоимость компании | млн $ |

- | |

Суммарный ДДП | 2926 |

Дисконтированная остаточная стоимость | 1264 |

Чистый долг | 2389 |

Суммарная дисконтированная стоимость | 1801 |

По сравнительному подходу мы получили оценку в 1600 млн $, по доходному в 1800 млн $, среднее — 1700 млн $.

Это 60% от текущей капитализации «Полиметалла» на Московской бирже. Конечно, все эти деньги акционерам не выплатят. Компания планирует часть средств направить на развитие бизнеса в Казахстане. Точную цифру мы узнаем только от менеджмента. Можно предположить, что это будет половина от вырученных средств. Тогда на дивиденды останется 900 млн $, что равняется 30% доходности.

Если верить недавнему заявлению менеджмента, то инвесторы на Мосбирже смогут получить эти дивиденды, в этом направлении ведется работа. Лучше, конечно, покупать «Полиметалл» на бирже Астаны, там его цена около 400 рублей и дивиденды дойдут точно.

Несмотря на эти расчеты, остается много неопределенностей:

Сжатые сроки продажи могут привести к большему дисконту при продаже активов.

Активы могут распродавать по отдельности, а не целым дивизионом. Тогда оценка может сильно поменяться.

Компания решит выплатить больше/меньше 50% от полученных средств в виде дивидендов.

Продажа активов требует согласования с департаментами России и США. Механизм выплаты дивидендов также надо согласовывать с множеством органов. Если что-то пойдет не так, то весь процесс затянется.

Что у нас в итоге?

Потенциальная 30% дивидендная доходность через 6 мес. и компания с активами в Казахстане. Кстати, в конце 2023 года компания также планирует заплатить дивиденды, там может выйти еще 8-10% доходности, итого потенциально 40% доходности за год. Продажа российского подразделения сильно ударит как по текущим результатам «Полиметалла», так и по будущему развитию. Будут средства для развития бизнеса в Казахстане, но эффект от их применения будет не моментальный. Фабрики надо строить, месторождения разрабатывать.

С другой стороны, «Полиметалл» полностью уйдет за черту РФ и обезопасит себя от санкций и геополитической нестабильности. На это сразу обратят внимание иностранные инвесторы, главное, чтоб у них был доступ к казахстанской бирже. Учитывая, что цена «Полиметалла» в Астане сейчас на уровне 4,2$, а пару лет назад он торговался выше 20$, апсайд возможен.

Если интересы российских акционеров будут учтены, то бумаги на Мосбирже будут следовать той же тенденции.

На мой взгляд, инвесторам на Мосбирже пока стоит подождать конца 2023 года. К этому моменту компания планирует выплатить дивиденды (не связанные с продажей активов). Если все нормально дойдет до российских акционеров, то это определенно будет позитив. Возможно к этому времени будет больше информации о покупателях российского дивизиона и предполагаемой сумме.

Если очень хочется купить «Полиметалл» сейчас, то лучше сделать это в Казахстане, так дивиденды точно дойдут.