БСПБ: отчет за 3 квартал 2023 года

- 29 Ноября 2023

Банк «Санкт-Петербург» выпустил отчетность за 3 квартал 2023 года.

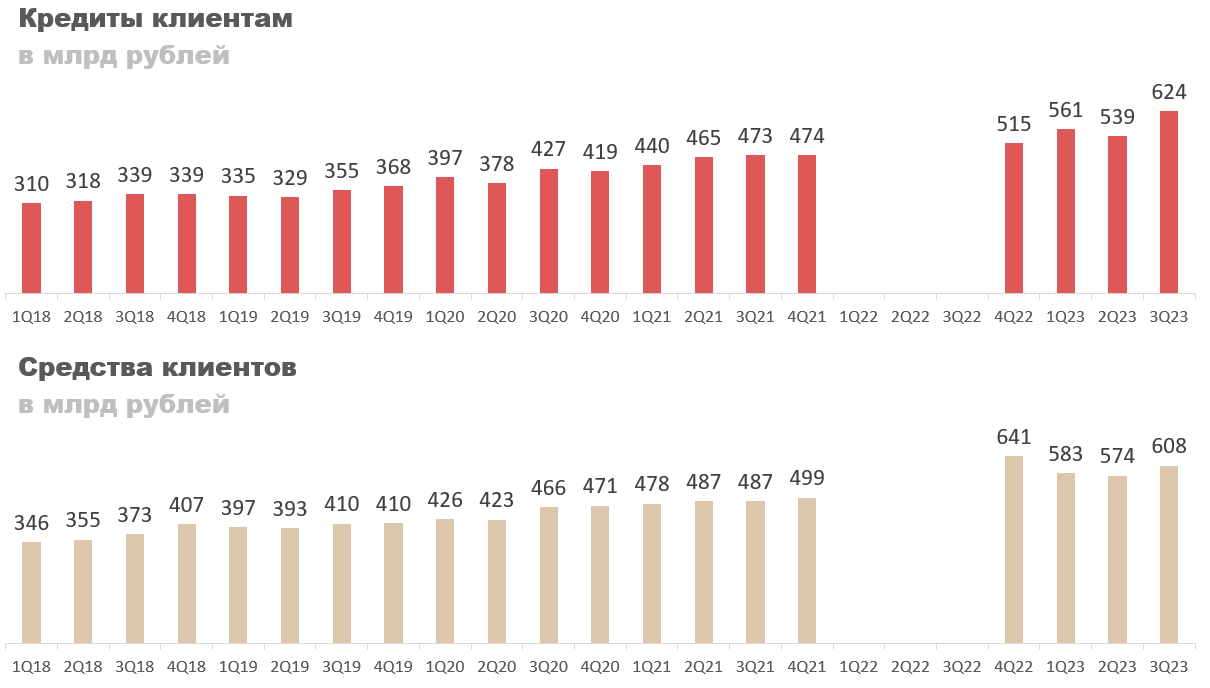

Кредитный портфель вырос на 21% с начала года, до 624 млрд рублей. Основной вклад в прирост в третьем квартале внесло кредитование физ. лиц, этот сегмент прибавил 18,9% за квартал или 78,6 млрд рублей.

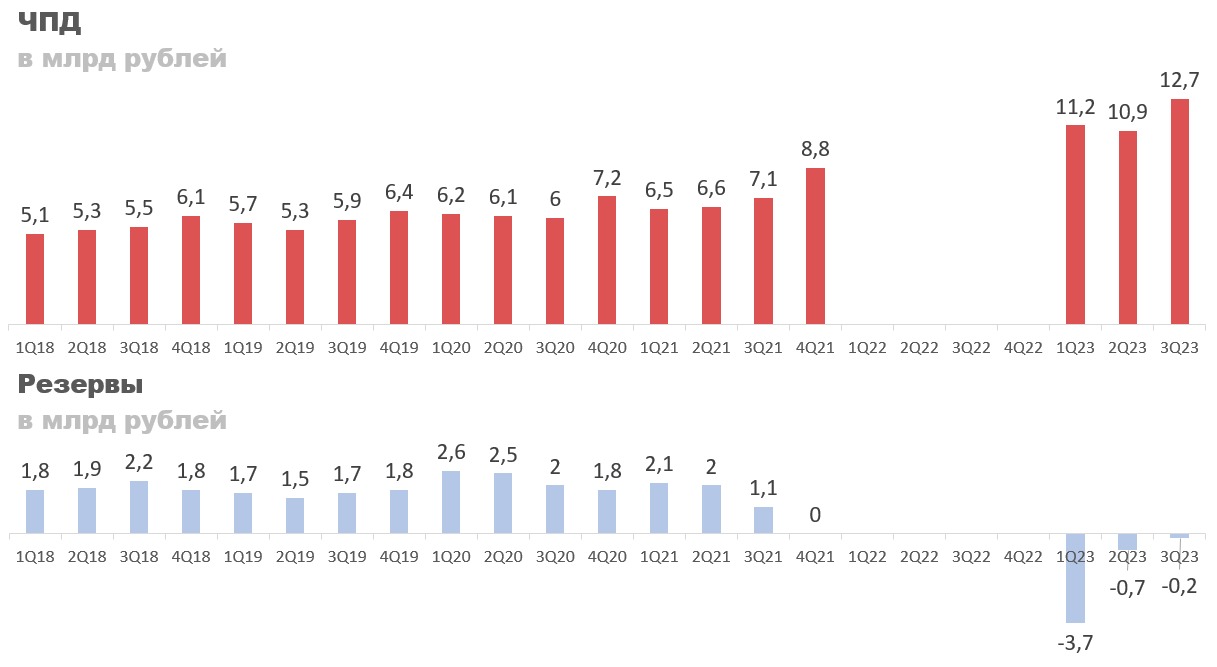

За счет хорошей динамики кредитного портфеля процентные доходы выросли на 17,3% квартал к кварталу, до 20,4 млрд рублей. Доля процентных расходов выросла с 37% во втором квартале до 38% в третьем, но учитывая изменения ключевой ставки, маржа все еще очень хорошая.

Чистые процентные доходы составили 12,7 млрд рублей, +16,3% квартал к кварталу. Объем резервирования по-прежнему отрицательный, -0,2 млрд рублей.

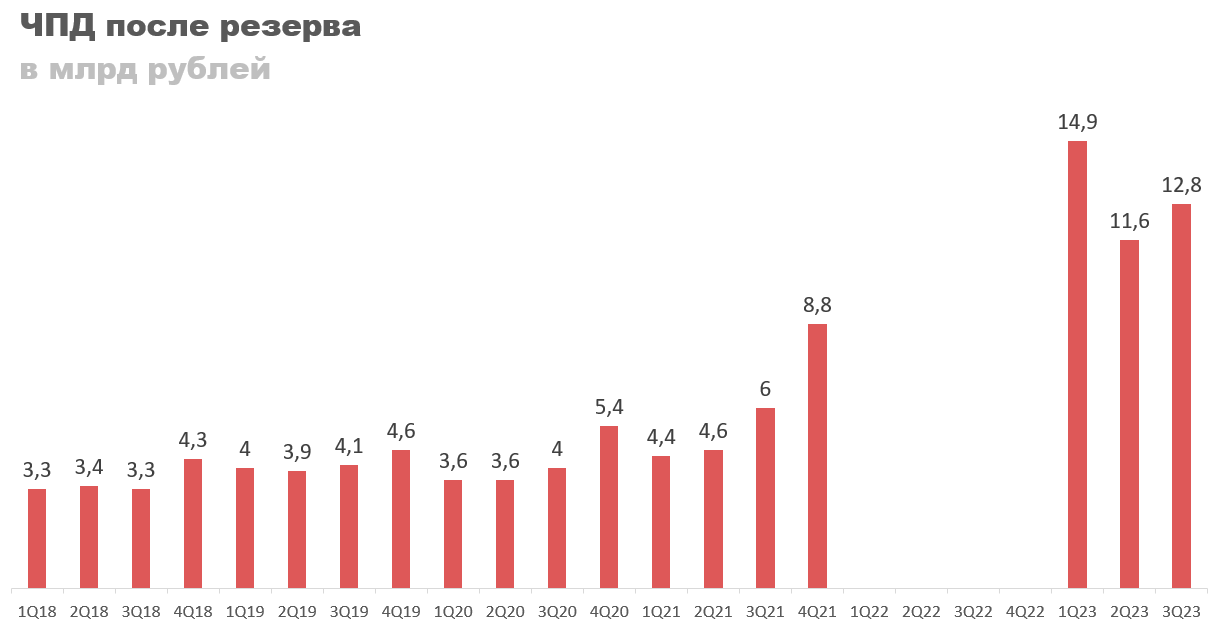

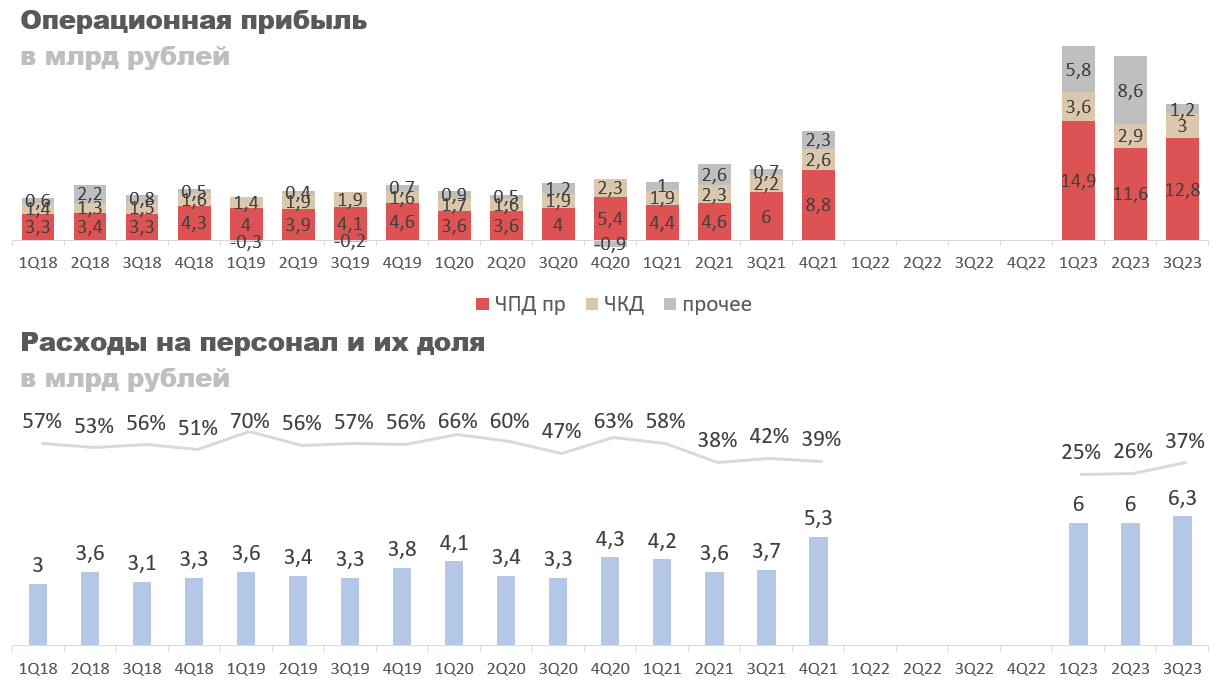

Как итог, ЧПД после резерва выросли до 12,8 млрд рублей, +10,7% квартал к кварталу. В целом динамика хорошая.

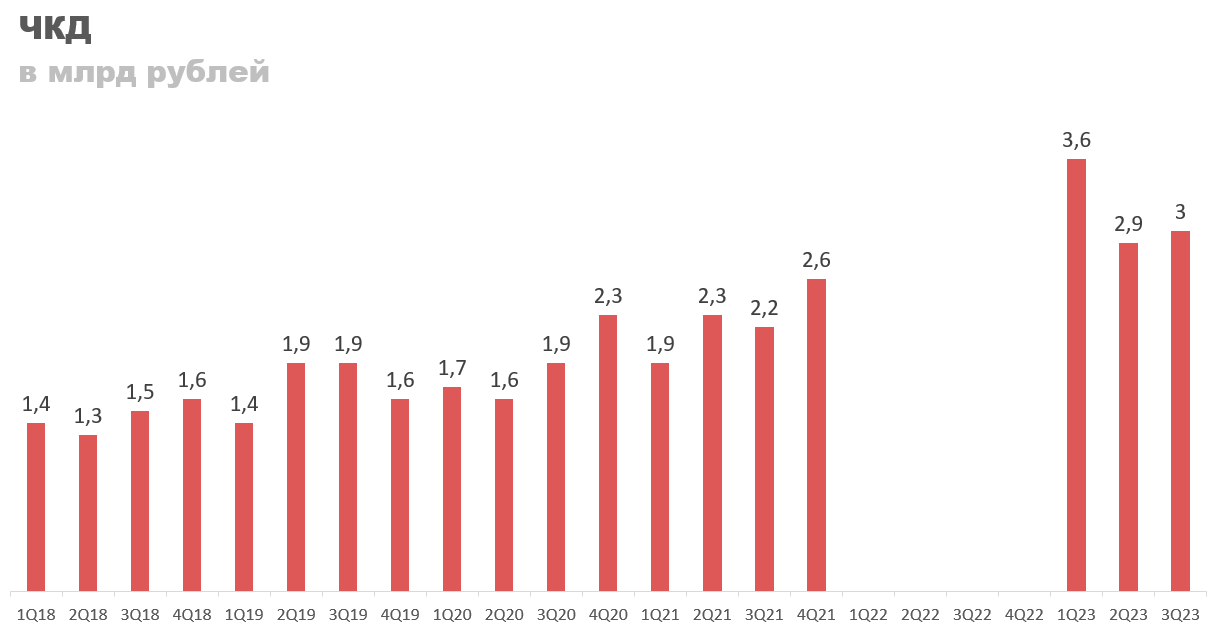

Комиссионные доходы выросли на 3,7% квартал к кварталу, с 3,6 до 3,7 млрд рублей. Доля комиссионных расходов выросла до 20%, но маржа остается хорошей.

В результате чистые комиссионные доходы выросли на 2,8% квартал к кварталу, до 3 млрд рублей.

Операционная прибыль упала на 26% квартал к кварталу, с 23 до 17 млрд рублей, за счет сокращения поступлений от прочих статей. Падение ожидаемо и ничего страшного в нем нет. В этом плане результаты третьего квартала образцовые, по ним можно прогнозировать доходы компании без нестабильных переменных.

Операционные расходы выросли 6,3% квартал к кварталу, с 6 до 6,3 млрд рублей. Их доля в операционной прибыли увеличилась до 37%, но по историческим меркам маржинальность все еще хорошая.

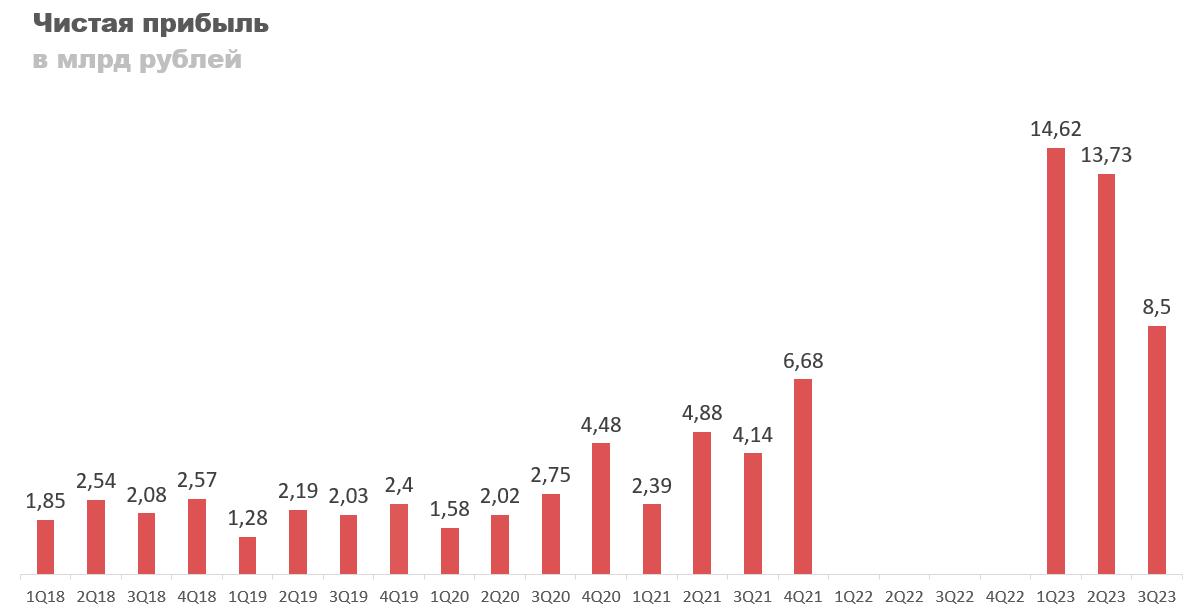

Прибыль сократилась с 13,73 млрд во втором квартале до 8,5 млрд в третьей, -37,9%. По итогам года можно ожидать значения в районе 44-48 млрд рублей, что при капитализации в 122 млрд дает форвардное P/E в районе 2,5-2,8.

Достаточность капитала сократилась до 22,1%, но все еще остается одной из самых высоких в секторе, поэтому вероятность продолжения дивидендных выплат высокая.

Заключение

Банк демонстрирует рост по всем основным направлениям и стабильно высокую маржу. Сокращение операционной прибыли и, как следствие, чистой прибыли связано исключительно с исчерпанием эффекта разовых статей. По P/E банк стоит очень дешево, но по большому счету из-за дивидендной политики, которая предусматривает выплату в 20-30% от ЧП. Если пересмотрят ее в большую сторону, то потенциал роста у банка еще есть, но при текущих котировках и ключевой ставке акции БСПБ скорее оценены справедливо.

Мой ТГ: https://t.me/sergei_ryzhkov