IPO Segezha group: возможная оценка компании

- 26 Января 2021

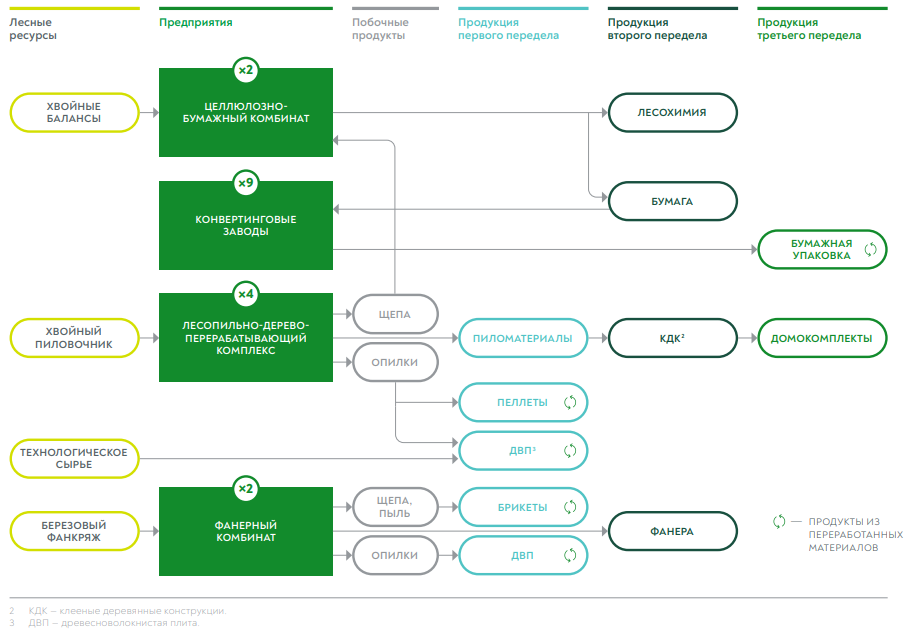

После успешного выхода на биржу дочки «Системы» - Ozon, ближайшим кандидатом на публичность является другая ее дочерняя компания, «Сегежа». Segezha Group - это вертикально интегрированный лесопромышленный холдинг. Лесной фонд составляет 7,4 млн гектар. Бизнес-модель компании представлена на диаграмме ниже.

Показатели деятельности

Финансовые результаты

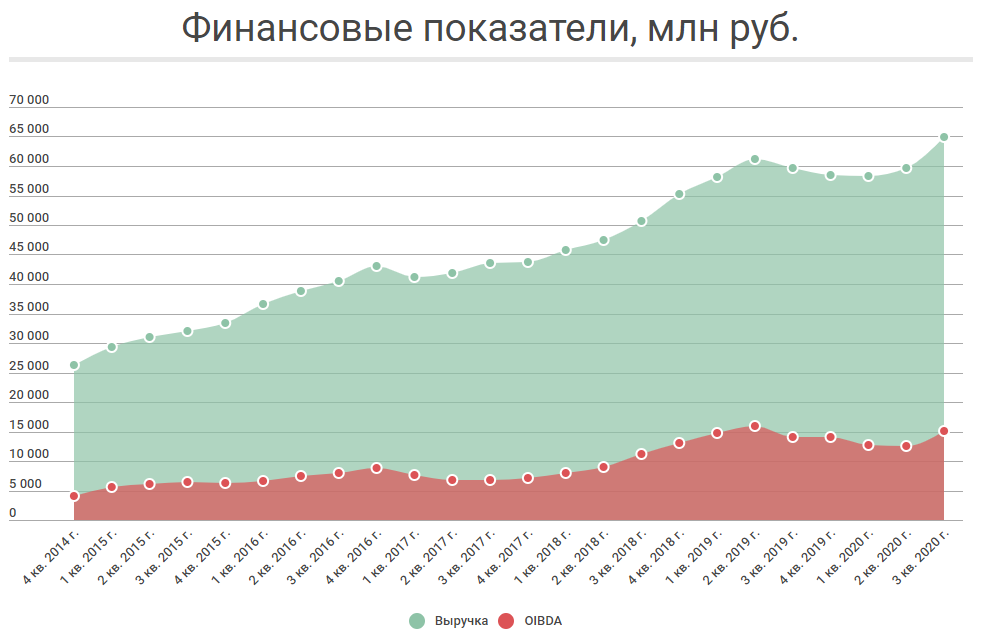

Более 70% выручки приходится на экспортные направления, то есть компания получает сверхдоходы от ослабления рубля. В начале 2020 года у компании упали продажи, но во второй половине пошло восстановление экономики и «Сегежа» заработала рекордную выручку.

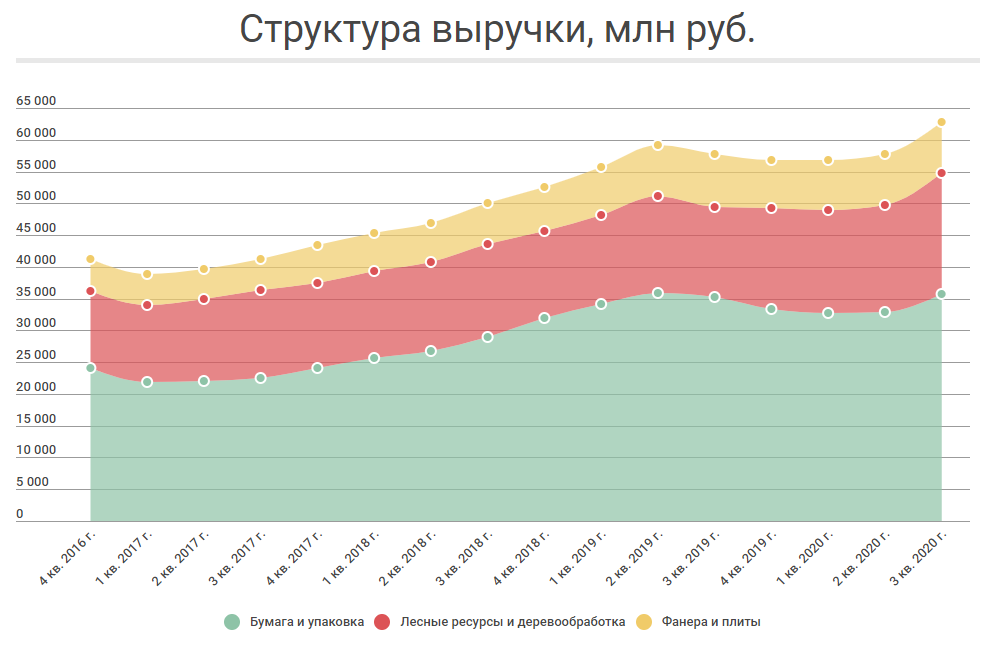

57% выручки приходится на сегмент упаковки, 30% продажи пиломатериалов и лесных ресурсов, оставшиеся 13% приходятся на продажи продуктов конечной обработки древесины.

В натуральных показателях у компании все достаточно оптимистично, продажи практически по всем направлениям на своих исторических максимумах, это отражено в рекордной выручке компании.

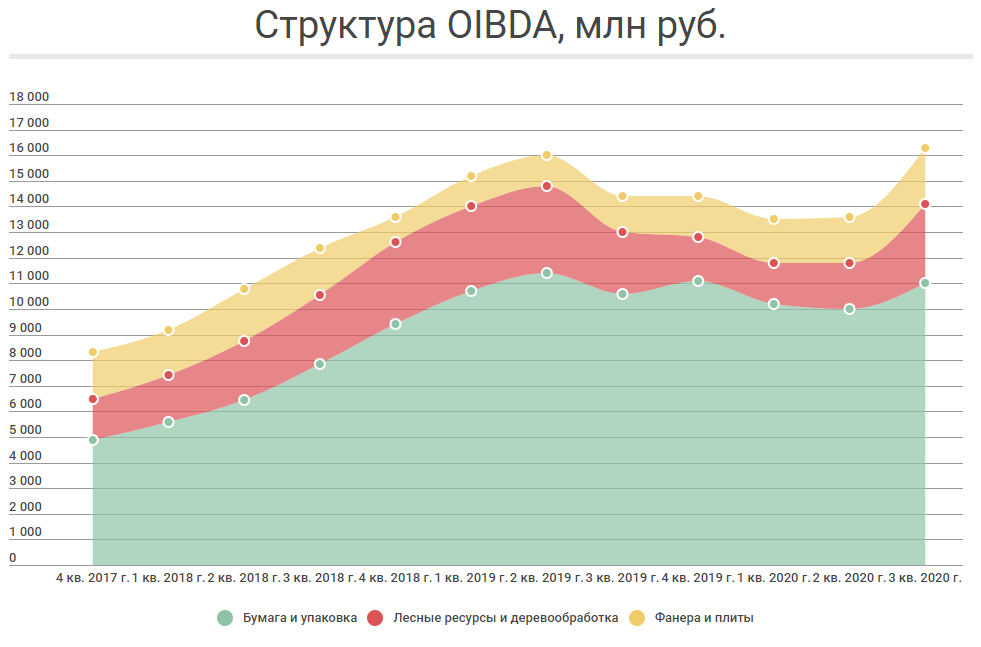

По OIBDA влияние сегмента бумага и упаковка еще сильней, он дает 67% суммарной OIBDA. Пиломатериалы, фанеры и плиты дают по 19% и 13% OIBDA соответственно.

По OIBDA влияние сегмента бумага и упаковка еще сильней, он дает 67% суммарной OIBDA. Пиломатериалы, фанеры и плиты дают по 19% и 13% OIBDA соответственно.

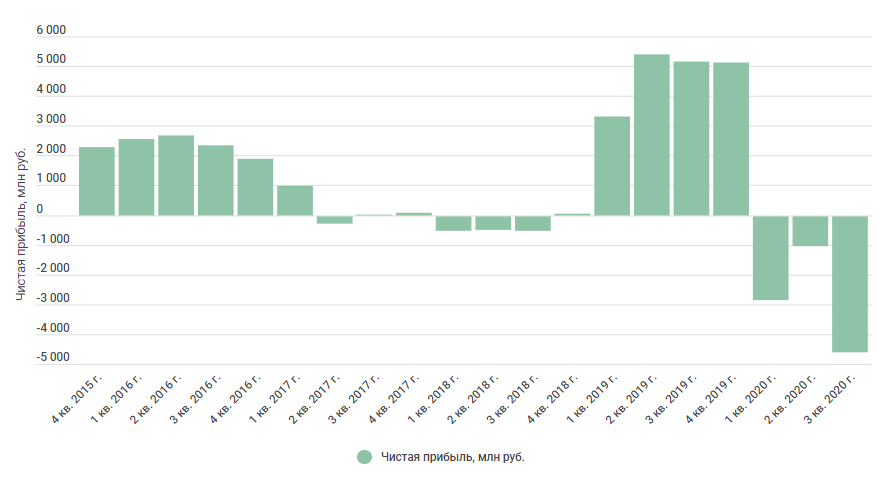

Отсутствие чистой прибыли

Несмотря на позитивные показатели OIBDA и натуральных продаж, у компании годовой убыток, а стабильной прибыли на протяжении всей истории компании не было. «Сегежа» получила убыток из-за двух крупных статей неоперационных расходов: финансовые расходы и курсовые разницы.

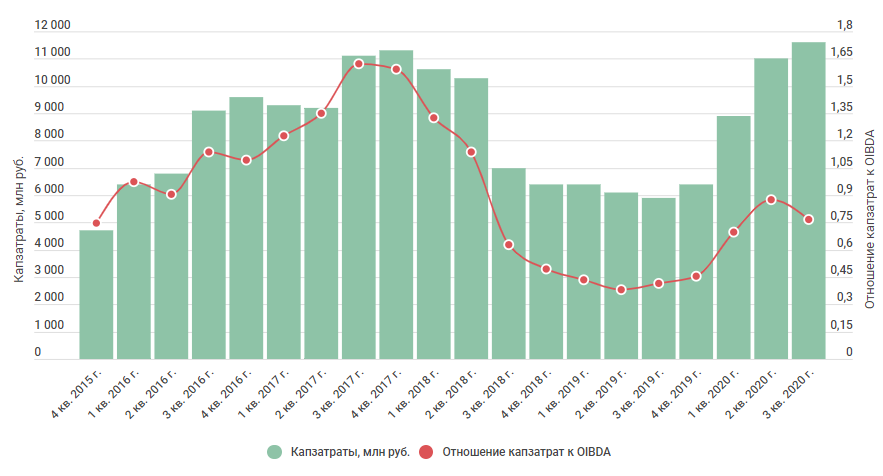

Высокая долговая нагрузка

Компания с 2016 по 2018 год вкладывала денег больше чем зарабатывала, соответственно капзатраты осуществлялись за счет кредитных средств. Сегодня capex составляет около 75% OIBDA, что также достаточно высоко, так как нельзя значительно сократить объем долга. Больше половины операционной прибыли «съедают» финансовые расходы.

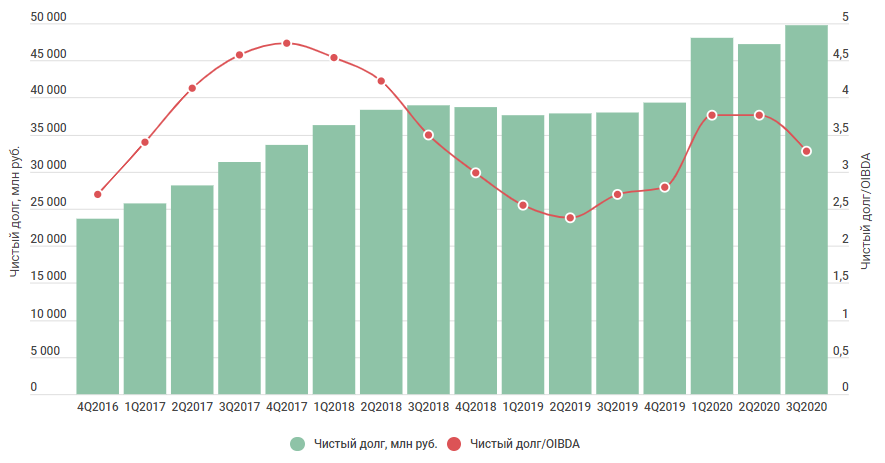

Отношение чистого долга к OIBDA на уровне 3,5 даже с низкими процентными ставками является высоким, поэтому в случае повышения ставок у компании могут начаться трудные времена. Половина долга номинирована в иностранной валюте, поэтому когда курс доллара вырос, компания получила 3,2 млрд убытка по курсовым разницам в первом полугодии.

Отношение чистого долга к OIBDA на уровне 3,5 даже с низкими процентными ставками является высоким, поэтому в случае повышения ставок у компании могут начаться трудные времена. Половина долга номинирована в иностранной валюте, поэтому когда курс доллара вырос, компания получила 3,2 млрд убытка по курсовым разницам в первом полугодии.

Возможная оценка

Помимо стандартных наборов оценок по затратному, сравнительному и доходному подходу, стоит отметить, что в 2019 году у компании была сделка по продаже доли внутри. Руководитель Михаил Шамолин приобрел 1,45% акций за 130,8 млн рублей, что говорит о общей оценке компании в 9 млрд рублей.

Затратный подход

На 30.06.2020 у компании было 12,2 млрд чистых активов. Эту цифру можно воспринимать как минимальную границу в возможной оценке.

Сравнительный подход

Публичных конкурентов и аналогов в России у «Сегежи» нет, поэтому для сравнения были рассмотрены иностранные компании, Mondi и WestRock, которые производят упаковку и бумагу, а также UPM - финская деревообрабатывающая компания.

В млн долл. США | Segezha | Mondi | WestRock | UPM | Итого |

|---|---|---|---|---|---|

Капитализация | - | 9 616 | 12 081 | 20 411 | 42 109 |

Чистый долг | 624 | 2 380 | 9 180 | 104 | 11 664 |

EV | - | 11 997 | 21 261 | 20 515 | 53 773 |

BV | 153 | 5 207 | 10 648 | 11 066 | 26 920 |

Выручка | 941 | 7 790 | 17 579 | 9 909 | 35 277 |

Чистая прибыль | 19 | 781 | 647 | 719 | 2 147 |

EBITDA | 220 | 1 597 | 2 812 | 1 671 | 6 081 |

P/S | - | 1,23 | 0,69 | 2,06 | 1,19 |

P/E | - | 12,31 | 18,67 | 28,41 | 19,61 |

P/BV | - | 1,85 | 1,13 | 1,84 | 1,56 |

EV/EBITDA | - | 7,51 | 7,56 | 12,27 | 8,84 |

По рентабельности EBITDA Segezha превосходит своих конкурентов, но долговая нагрузка нивелирует это преимущество. Рентабельность чистой прибыли сопоставима с компанией WestRock, у которой также значительный объем долговых обязательств.

Оценка | Вес | |

P/S | 1 123 | 0,1 |

P/E | 381 | 0,4 |

P/BV | 240 | 0,2 |

EV/EBITDA | 1 318 | 0,3 |

Итоговая оценка в долларах | 708 | - |

Курс доллара | 75 | - |

Оценка в рублях | 53 101 | - |

Принимая во внимание все мультипликаторы, оценка компании относительно иностранных конкурентов проходит на уровне 53 млрд рублей.

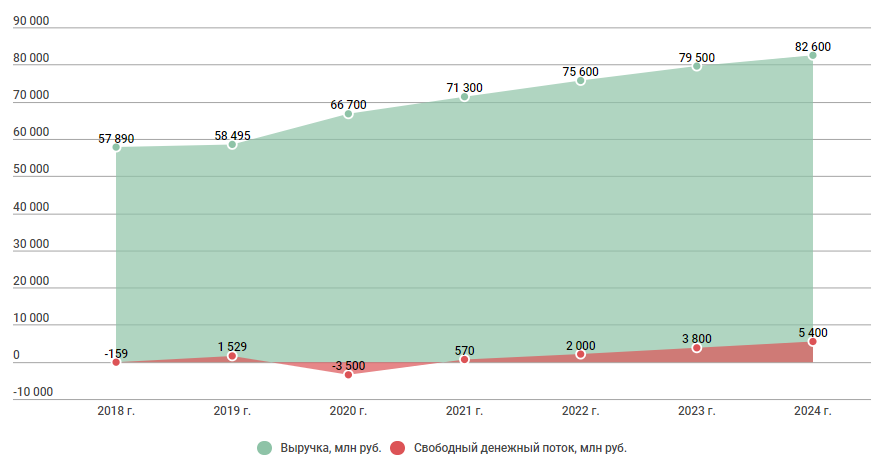

Доходный подход

При снижении капзатрат часть денежного потока начнет высвобождаться, это позволит компании начать снижать долговую нагрузку. При использовании ставки дисконта в 9,5% мы можем получить оценку в 64 млрд рублей, что близко к оценке относительно конкурентов.

Выводы

Когда случится первичное размещение, на рынке появится уникальный актив с огромной ресурсной базой. 7,4 млн гектаров леса превышает в полтора раза суммарную площадь Москвы и Московской области. У компании есть ряд признаков, которые характерны для дочерней компании АФК «Система», например, высокая долговая нагрузка. Компания активно расширялась последние года, а инвестиции еще не принесли нужного результата, так что долг не является серьезной проблемой, тем более что на рынке сейчас низкие ставки. Предполагаю, что оценка на размещении будет проходить между 53 и 64 млрд рублей, время покажет, какой она будет на самом деле.