Хедж-фонды, GameStop и Ревущий котёнок в драме «Биржевые игры»

- 3 Февраля 2021

Примерно так будет называться фильм, если Гай Ричи или какой-нибудь другой режиссёр возьмётся за съемку фильма по этим событиям спустя много лет, что бы показать как группа обыкновенных инвесторов, сплотившись, могут обанкротить крупных игроков в лице хедж фонда.

История с акциями компании GameStop, возможно войдёт в инвестиционные учебники, как самый безумный кейс, с запредельной доходностью которая по факту ничем не была обоснована. И так, для начала разберём чем занимается компания GameStop.

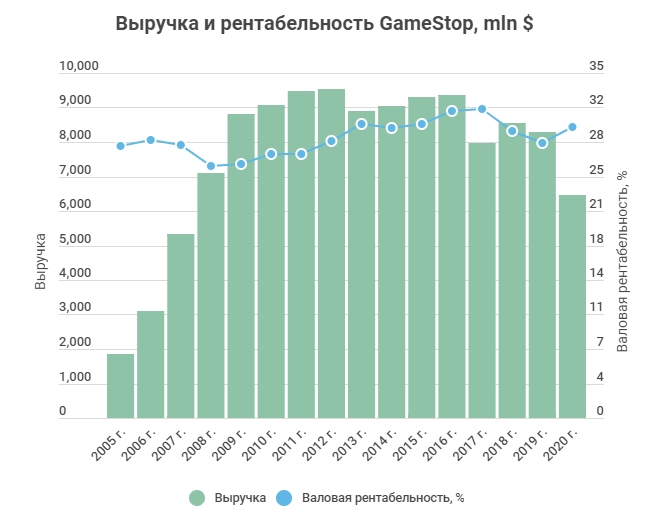

GameStop — огромная сеть розничных магазинов по продаже игровых приставок, видеоигр и игровых аксессуаров. Компания размещает свои магазины на территории США. С цифровизацией всех процессов и появление крупных онлайн-ретейлеров, ситуация с финансовыми показателями у компании ежегодно ухудшалась. От своих максимумов в 2014 году стоимость акции снизилась с 55,3$ до 4,05 $ к июлю 2020 года. Оно и понятно, так как падение выручки и снижение прибыли продолжались все это время, а пандемия усугубила ситуацию, так что оффлайн-продажи достигли исторических минимумов.

*Финансовый год считается по 31 января

*Финансовый год считается по 31 января

В целом, валовая рентабельность всегда оставалась на приемлемом для данной отрасли уровне, но выручка с 2015 года снижалась, так как компании приходилось постоянно закрывать часть своих магазинов, в связи с их убыточностью. Часть покупателей за последние 6 лет перетянулись в онлайн и уже не хотят тратить время на поход в магазин. К тому же, появилось много онлайн-ретейлеров, которые не просто захватили рынок игровой индустрии, но и предлагают низкие цены.

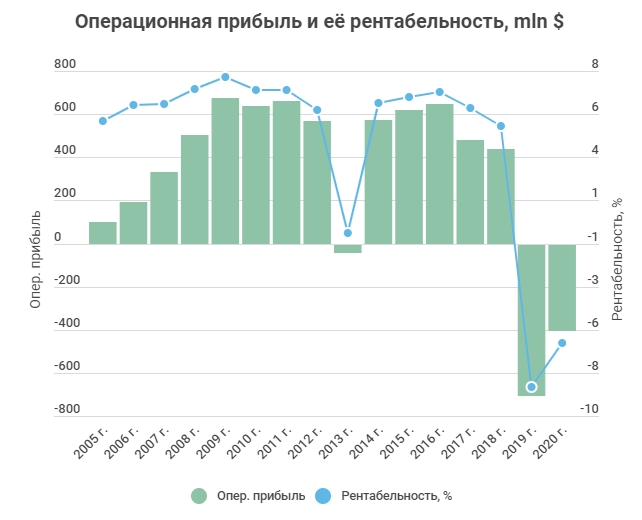

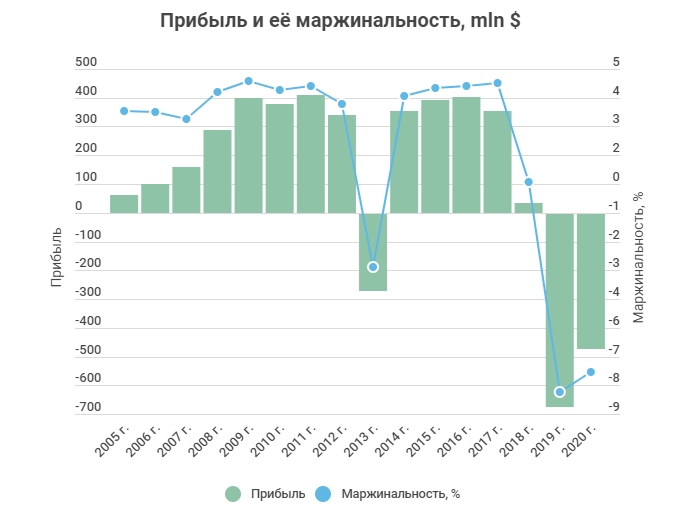

Операционная рентабельность низкая только из-за огромного количества нерентабельных магазинов. С 2018 года компания сокращает штат сотрудников и количество торговых точек. С одной стороны, это приводит к общему снижению выручки, с другой, позволяет компании оставаться на плаву. Это заметно по прибыли и маржинальности бизнеса.

Операционная рентабельность низкая только из-за огромного количества нерентабельных магазинов. С 2018 года компания сокращает штат сотрудников и количество торговых точек. С одной стороны, это приводит к общему снижению выручки, с другой, позволяет компании оставаться на плаву. Это заметно по прибыли и маржинальности бизнеса.

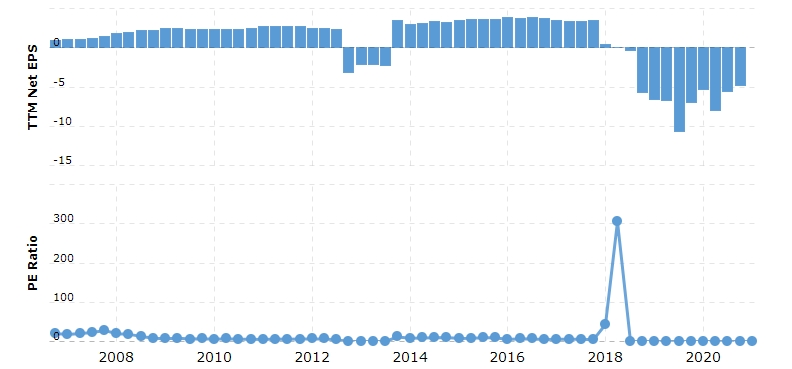

Нагляднее всего рыночные коэффициенты компании. Прибыль на акцию с 2018 года отрицательная и даже сравнивать её с конкурентами не имеет смысла.

Нагляднее всего рыночные коэффициенты компании. Прибыль на акцию с 2018 года отрицательная и даже сравнивать её с конкурентами не имеет смысла.

Компания в среднесрочной перспективе была угасающей и каких либо перспектив не предвиделось. Но дальнейшее развитие ситуации даёт ей некоторую надежду.

Reddit против Уолл-Стрит

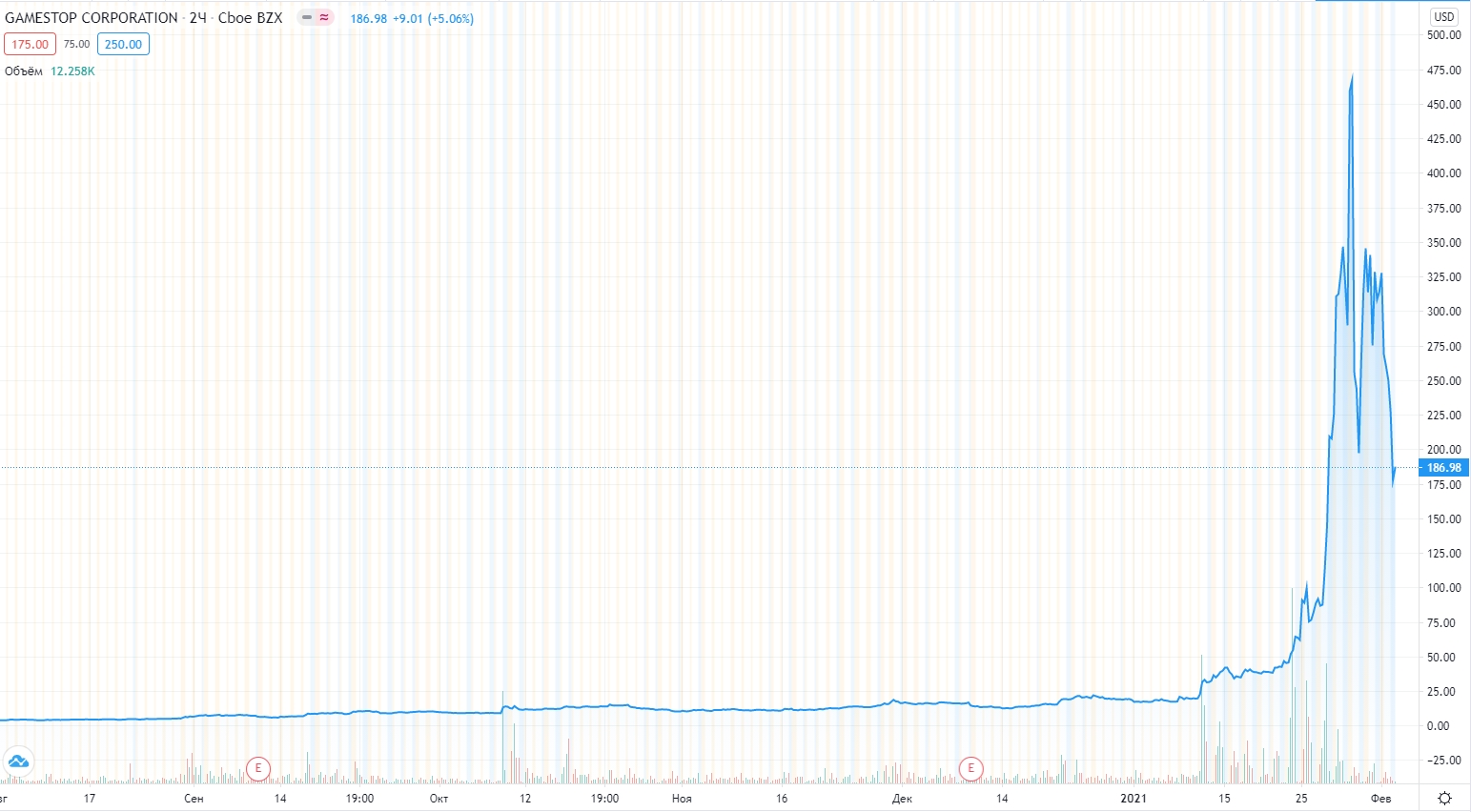

Учитывая состояние компании, возникает вопрос, как столь бесперспективная компания смогла показать рост акций с 4 $ до 475$, да ещё и за столь короткий период в полгода.

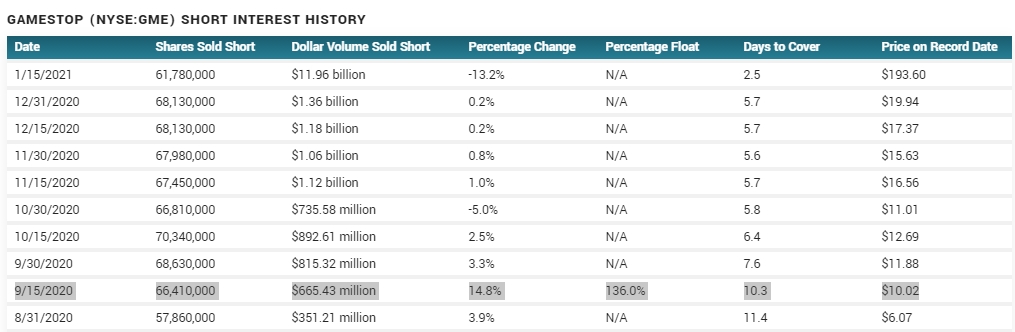

Всё дело в слаженной «атаке» частных инвесторов против хедж-фондов. На протяжении очень долго времени акции GameStop были самыми зашортованными хедж фондами на всём биржевом рынке. Суммарная доля шорт позиции от FreeFloat на сентябрь составляла 136% по данным marketbeats.com.

На текущий момент известно, что координатором атаки с форума Reddit, был никто иной как Кит Гилл, он же «Roaring Kitty», финансовый советник который ведёт свой youtube-канал, на котором и рассказывает об акциях GameStop. Дата выхода первого видео коррелирует с минимальной ценой акций GameStop, словно всё, что он изначально собирался делать — это постепенно воздействуя на массы манипулировать частными инвесторами. А как известно, за такие выходки можно и в тюрьму сесть, но это уже будет решать регулятор США и их судебная система.

На текущий момент известно, что координатором атаки с форума Reddit, был никто иной как Кит Гилл, он же «Roaring Kitty», финансовый советник который ведёт свой youtube-канал, на котором и рассказывает об акциях GameStop. Дата выхода первого видео коррелирует с минимальной ценой акций GameStop, словно всё, что он изначально собирался делать — это постепенно воздействуя на массы манипулировать частными инвесторами. А как известно, за такие выходки можно и в тюрьму сесть, но это уже будет решать регулятор США и их судебная система.

Так как же так вышло, что частные инвесторы смогли переиграть институциональных инвесторов? Всё дело в таких составляющих рынка, как:

Margin Call;

Short Squeeze;

Gamma Squeeze.

Что бы сложить всё в единую картину, разберём по порядку.

Брокер это юридическое лицо, которое выступает посредником между покупателем и продавцом. В основном, когда говорят об инвестициях, все представляют лишь одну модель сделки, а именно «купи дешевле, продай дороже». Однако бывают и обратные ситуации, когда инвестор предполагает, что цена активов снизится. В таком случае, вы можете взять у брокера акций взаймы (встать в шорт), за определённую комиссию.

Для примера, вы берёте взаймы акции GameStop у брокера и обещаете вернуть. Брокеру без разницы, для чего они вам, но он устанавливает годовую комиссию за ежедневное пользование, а также устанавливает минимальное обеспечение на ваш счет. Обеспечение нужно для того, что бы в случае резкого роста цены, вы смогли бы оплатить свой долг, ведь брокер не хочет попасть в ситуацию, когда вы не сможете расплатиться, так как посчитали, что сможете их откупить дешевле, чем они стоили на тот момент.

Margin call

Предположим, что всё пошло не по плану, и цены пошли вверх, хотя вы предполагали, что они будут ниже, чем в день займа. Тогда брокер начинает переживать, а сможете ли вы расплатиться. С каждым % роста цены необходимо увеличивать размер обеспечения на счёте, что бы ваша шорт позиция была не закрыта принудительно брокером. Другими словами, максимальная маржинальная позиция не должна превышать сумму обеспечения.

Short Squeeze

Простым языком, Шорт-Сквиз — это редкое явление на биржевом рынке, когда цена активов может многократно вырасти за короткий промежуток времени. Случается это из-за высоких объёмов коротких позиций. И когда инвесторы с Reddit стали массово скупать акции GameStop, брокеры начали мгновенно предъявлять маржин-коллы по коротким позициям. А учитывая, что доля шорт позиции от Free Float составляла 136%, деньги на дообеспечение позиций были не у всех, и шорт позиции закрывались автоматически. По итогу, закрытие автоматических шорт-позиций, приводит к откупу акций по текущей цене, а так как доля шорт была больше чем весь свободный free float, это привело к огромному скачку в цене.

Gamma Squeeze

Так как все акции находящиеся в свободном обращение были заёмные, а именно это и заметили инвесторы с Reddit, то всё, что им оставалось — это сломать последовательность, начиная с Margin Call. Покупать просто акции требует огромного капитала и такая стратегия не сработала бы против крупных многомиллиардных хедж-фондов, поэтому Redditоры решили покупать Call-опционы.

Преимущество Call-опционов позволяет купить акции компании по определённой цене, при этом ты платишь брокеру определённый % от стоимости позиции прямо сейчас. Если цена вырастет больше опциона, то вы сможете рассчитаться с брокером и заработать. Суть в том, что чем выше цена акции по опциону, тем больше вероятных убытков понесёт брокер. Когда акции начали расти, брокеры сами стали откупать акции для держателей опционов, что бы не попасть на огромные убытки, тем самым сбивая позиции шортовиков.

Резюме

Как итог, мы имеем плохую с точки зрения инвестиций компанию, которая стала стоить в 100 раз больше за полгода, образуя пузырь который скоро лопнет. Кит Гилл, частный инвестор который устроил этот «крестовый поход» против хедж-фондов, в данный момент заявляет, что фиксировать свою сверхприбыль не собирается, поэтому американская комиссия по ценным бумагам не начала разбирательство, а лишь наблюдает. Хедж-фонды ставившие против акций GameStop, вероятнее всего обанкротятся. А стоимость акций вернется к привычным для неё ценам, которые были хоть как-то фундаментально обоснованы.