Акции «Ростелеком». Справедливая цена и потенциал роста.

- 24 Июня 2020

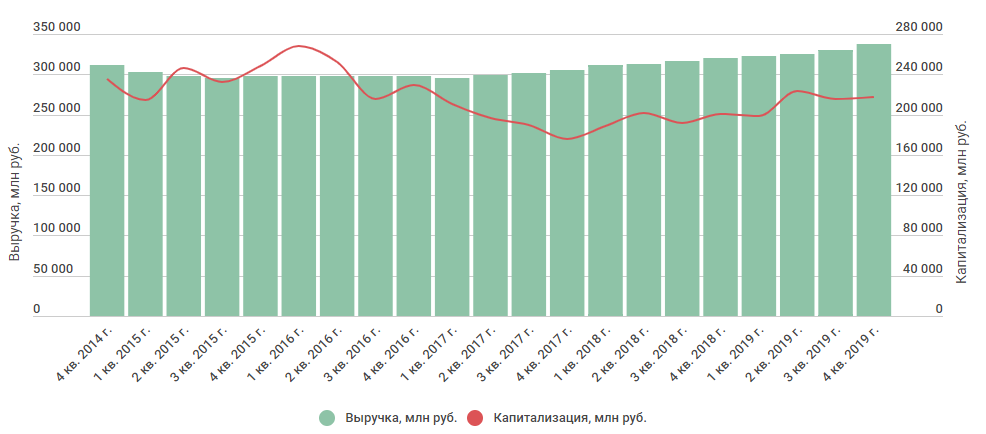

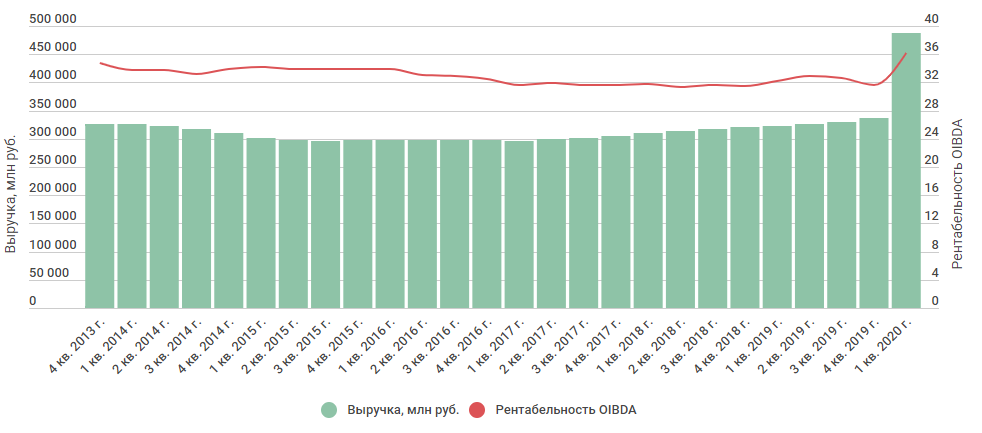

Ростелеком – крупнейший российский провайдер цифровых услуг и сервисов. Многие инвесторы воспринимают эту компанию исключительно как государственного поставщика телефонной и интернет связи. Результаты компании не менялись годами, что отражалось на графике капитализации. У компании стагнировало все: выручка, прибыль, OIBDA, долг. Одним словом – стабильность.

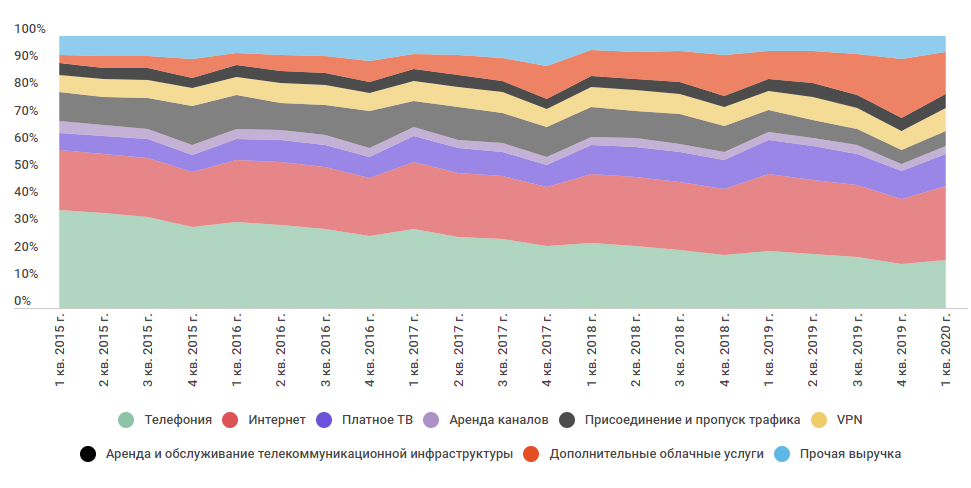

Но если рассмотреть результаты по сегментам, то мы увидим, что телефония уже давно не занимает 1-ую строчку по вкладу в выручку. Результаты по этому направлению ежегодно сокращаются на 10%. То есть госкомпания с умирающим бизнесом не так неэффективна, как многим могло показаться, так как итоговый финансовый результат удалось сохранить.

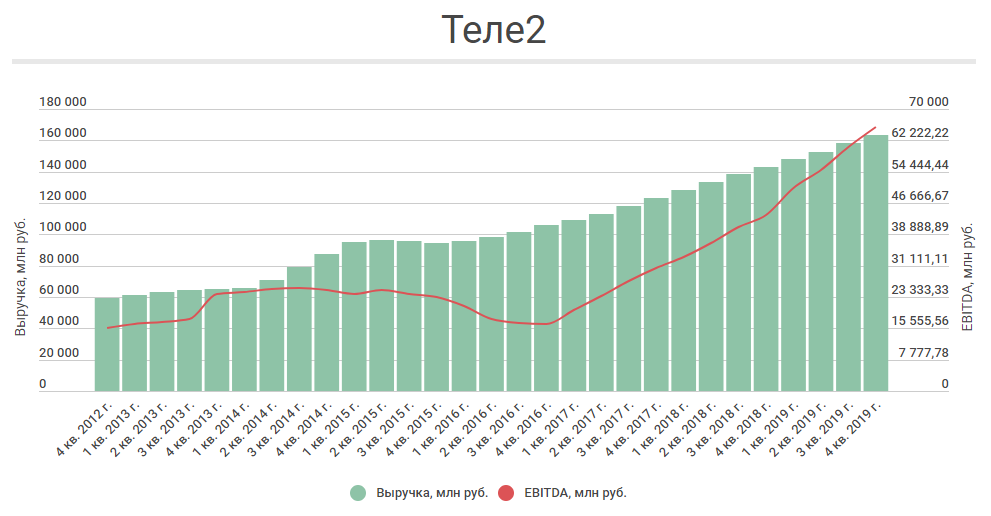

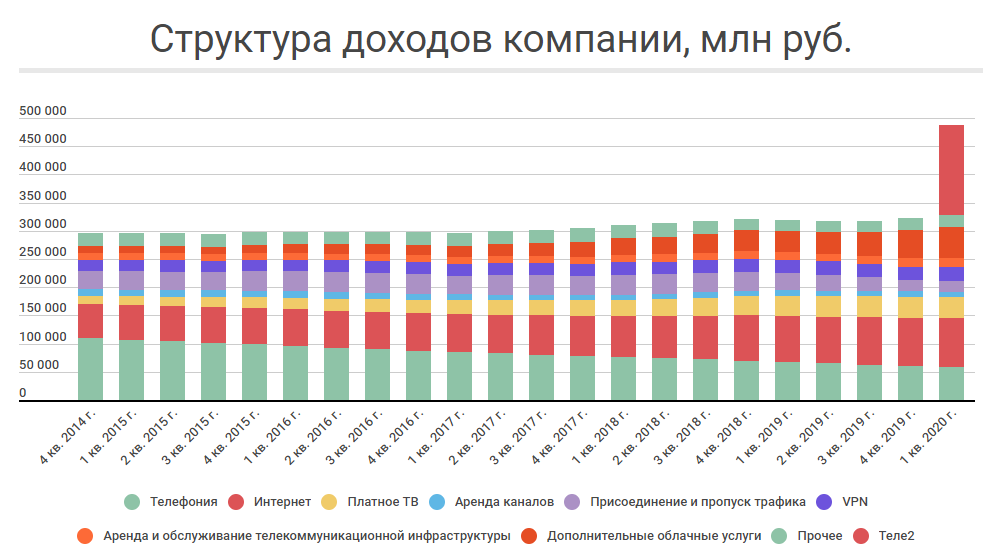

В отличие от МТС, Мегафон, Билайн, Яндекс (да-да), у Ростелекома наиболее широкая диверсификация выручки. А с 1-ого квартала, закрыв сделку по приобретению Теле2, он стал также полноправным конкурентом операторов связи, которые проигрывают приобретенной компании по важному показателю для фондового рынка – темпам роста финансовых результатов.

Теле2, теперь занимает 1-ое место по вкладу в выручку компании, при этом общая рентабельность Ростелекома по OIBDA также выросла с 32% до 36%.

Сделка по приобретению Теле2 была достаточно сложно структурирована. У Ростелекома изначально было 45% акций, оставшиеся 55% находились у компании, которая принадлежала группе ВТБ, Алексею Мордашову, банку «Россия». Оценка Теле2 проходила по высокому значению, вся компания оценивалась как весь Ростелеком, в 240 млрд рублей. На приобретение 55% необходимо было найти 132 млрд рублей. Так как долг компании находился не на самых низких значениях, компания использовала различные источники финансирования. 66 млрд рублей компания привлекла через эмиссию дополнительных акций в пользу ВТБ, в обмен на 27,5% акций Теле2. 10% казначейских акций Ростелекома были обменены на 10% акций Теле2, что соответствует 24 млрд рублей. И 42 млрд рублей были потрачены напрямую компанией за 17,5% акций. Мультипликатор EV/EBITDA у Теле2 составил 5,5, у МТС – 4,1, VEON - 3,4. Нельзя однозначно утверждать, что Ростелеком переплатил, так как выручка и абонентская база у МТС стагнирует, а у Veon она еще и падает, отсюда идет разрыв в оценке по мультипликаторам.

Перейдем к возможной оценке Ростелекома.

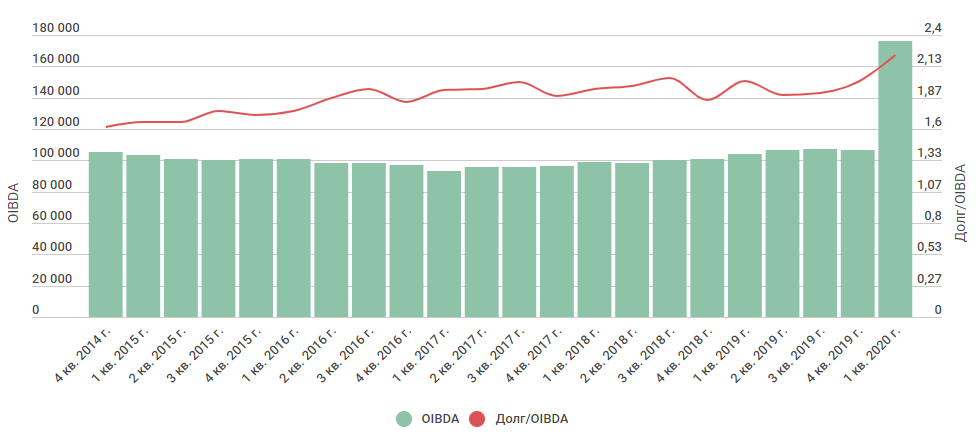

По затратному подходу у компании все выглядит неплохо, несмотря на увеличение долговой нагрузки, отношение консолидированного долга к OIBDA составляет 2,2 – высоко, но не критично. Имея дивидендную политику с минимальным дивидендом в 5 рублей, компании должно хватить денег, чтобы привести отношение долга к OIBDA в стандартное значение последних нескольких лет (2). При этом в условиях низких процентных ставок даже 2,2 не является высоким соотношением.

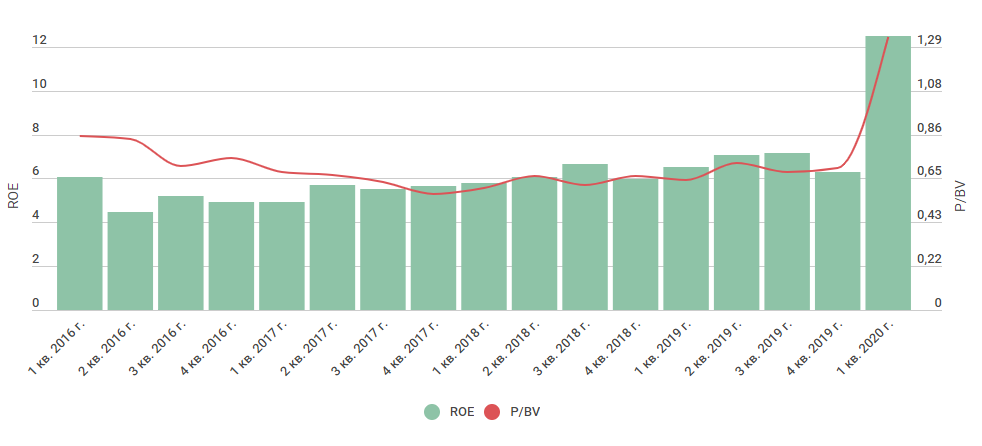

Консолидированный собственный капитал Ростелекома снизился в 1-ом квартале на 30% так как у Теле2 на балансе была большая сумма накопленного чистого убытка, однако рентабельность собственного капитала выросла в 2 раза, с 6,3% до 12,5%. Говоря о затратном подходе, оценка компании может проходить на уровне 54,8 рублей за акцию. Эту цену можно интерпретировать как нижнюю границу в оценке.

Рассмотрим результаты в сравнении с конкурентами. Как видим по масштабам компании достаточно схожи. Отмечу, что компания VEON международная, и российская часть бизнеса компании составляет половину финансовых результатов. У Мегафона использовалась капитализация по цене, которую основной акционер предлагал на выкупе акций.

Выручка | Чистая прибыль | OIBDA | FCF | СЧА | MCAP | Чистый долг | EV | |

|---|---|---|---|---|---|---|---|---|

Мегафон | 348 385 | 11 202 | 152 405 | -868 | 212 375 | 283 642 | 329 295 | 612 937 |

МТС | 494 865 | 64 167 | 211 137 | 104 259 | 57 559 | 579 729 | 284 819 | 864 548 |

VEON | 572 328 | 17 868 | 248 549 | 64 737 | 115 977 | 210 152 | 601 727 | 811 879 |

Ростелеком | 487 140 | 22 702 | 176 010 | 43 091 | 181 363 | 285 515 | 392 821 | 678 336 |

Итого | 1 902 718 | 115 939 | 788 101 | 211 219 | 567 274 | 1 359 038 | 1 608 662 | 2 967 700 |

Мультипликаторы компаний также схожи. Выделяется МТС низким значением собственного капитала, так как компания всю прибыль направляет на дивиденды. У Мегафона проблемы с рентабельностью и свободным денежным потоком, из-за чего мультипликатор P/E выглядит дорогим, а P/FCF отрицательный. Самыми дешевыми мультипликаторами обладает VEON, основная причина в том, что финансовые показатели ежегодно снижаются. Ростелеком по мультипликаторам выглядит не лучше, но и не хуже остальных компания.

P/S | P/E | P/FCF | EV/EBITDA | P/BV | |

|---|---|---|---|---|---|

Мегафон | 0,81 | 25,32 | -326,78 | 4,02 | 1,34 |

МТС | 1,17 | 9,03 | 5,56 | 4,09 | 10,07 |

VEON | 0,37 | 11,76 | 3,25 | 3,27 | 1,81 |

Ростелеком | 0,59 | 12,58 | 6,63 | 3,85 | 1,57 |

Итого | 0,71 | 11,72 | 6,43 | 3,77 | 2,40 |

Возможная оценка при использовании всех мультипликаторов проходит на уровне 295 млрд рублей, что соответствует текущей рыночной цене.

Учитывать, что умирающее направление телефонии занимает все меньшую долю в общей выручки, то темпы роста выручки могут ускориться ближайшие годы до двузначных значений за счет цифровых сервисов и роста выручки Теле2. В этом случае оценка по доходному подходу выглядит оптимистичной, ведь в прошлых финансовых результатах наблюдалась некая стабильность и рентабельность оставалась на уровне 32%.

На конец первого квартала 2020 года годовой свободный денежный поток составил 43 млрд рублей, из них 13 млрд рублей – это движение оборотного капитала. То есть сейчас компания способна генерировать 30 млрд денег в год. Предположив, что через 5 лет компания увеличит эту сумму до 40 млрд, компанию можно оценить в 550 млрд рублей (160 рублей за акцию), при ставке дисконта 10% и постпрогнозными темпами роста в 4%.

Текущая цена: 60.5₽

Целевая цена: 160₽

Потенциал:164.46%

Резюме:Покупать