Коронавирус и прогноз дивидендов ВТБ в 2020 году

- 27 Июля 2020

В текущий момент на рынке сложилась весьма неоднозначная ситуация. Несмотря на полное отсутствие новостей со стороны ВТБ, цена акций выросла почти на 9% за 2 дня. В свою очередь, это спровоцировало волну слухов касательно выплаты дивидендов, из-за чего данный вопрос стал особенно актуальным.

По итогам 2019 года банк заработал 201,2 млрд рублей, из которых, до ситуации с коронавирусом, должен был направить 50% на дивиденды. Однако, совет директоров отложил данное решение до августа 2020 года. Согласно объявленной информации, если показатели достаточности капитала (H1.1, H1.2, H1.0) будут в норме, то ВТБ произведет выплаты обещанных дивидендов. По моим подсчетам, они должны составлять порядка 0.003869 рублей на акцию, что при цене в 0.038 рублей дает 10% годовых.

Но все-таки, какова вероятность того, что ВТБ решит выплатить дивиденды? Давайте разберемся.

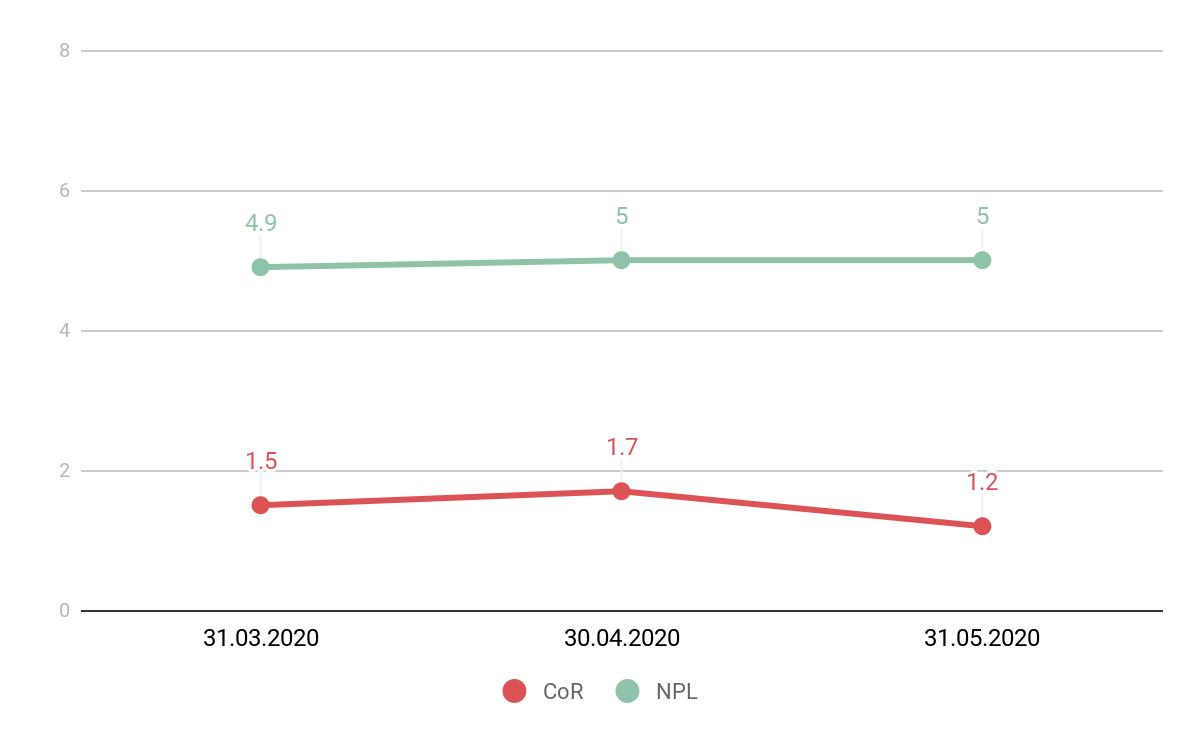

Как уже было сказано ранее, решение принимается на основе показателей достаточности капитала. Упрощенно, они представляют собой определенные статьи капитала деленные на активы взвешенные по риску. Чем выше значение данных активов, тем более низкий показатель мы получаем. Что в нашем случае, не есть хорошо. Также для нас важны показатели стоимости риска (CoR) и процента неработающих кредитов (NPL). NPL - это кредиты по которым не платили более 90 дней.

На графике ниже видно что стоимость риска очень сильно выросла в апреле, однако потом упала ниже мартовских значений. Количество неработающих кредитов осталось примерно прежним, что логично, ведь основной удар по экономике пришелся на начало апреля, соответственно, насколько он был сильным мы увидим только в отчетности за июнь.

Примечание: данные взяты из неаудированной отчетности по МСФО на 31.05 и 30.04

Примечание: данные взяты из неаудированной отчетности по МСФО на 31.05 и 30.04

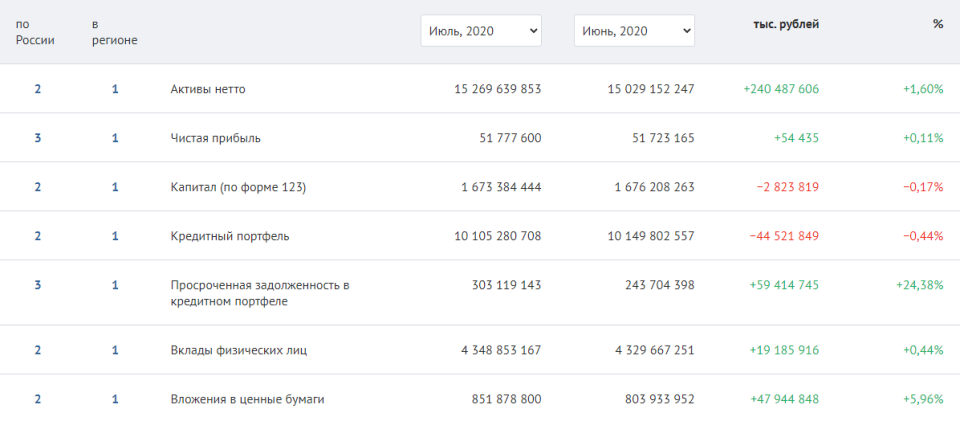

По данным «Банки.ру» за июнь видно, что дела у ВТБ идут не так хорошо. Просроченная задолженность у банка выросла на 24,38% за один только июнь. До это она росла примерно на 3-4% в месяц. Активы выросли на 1.6%, капитал слегка просел (на 0,17%).

Все вышеперечисленные факторы говорят о том, что выплата дивидендов для ВТБ в этом году нежелательна, но возможна, так как созданные резервы покрывают текущую просрочку. Однако, как говорилось раннее, основной удар по банковскому сектору будет виден лишь спустя 3 месяца после начала периода самоизоляции.

Режим самоизоляции в РФ был введен 24 марта. Предположим, что был небольшой лаг реакции на это событие в 2-3 недели. Тогда основную просадку по банковскому сектору мы будем наблюдать в отчетах за июль и август. У ВТБ же данное ухудшение активов можно увидеть уже в отчетах за июнь. Есть основания предполагать, что дальнейшие результаты будут только хуже.

Таким образом, покупка ВТБ под еще неутвержденные дивиденды является крайне рискованной офертой, присутствует очень большой шанс их отмены. Рассчитывать на давление государства, как на дополнительную мотивацию для их выплаты, я бы тоже не стал. Да и доходность в 10% не такая уж и большая, чтоб идти на этот риск.