Ашинский металлургический завод: потенциал роста акции

- 4 Мая 2021

Цены на сталь покоряют новые вершины, акции крупнейших металлургов на исторических максимумах. Все настолько хорошо, что даже государство решило присоединиться к пиру. Самое время обратить внимание на металлургические компании третьего эшелона. Сегодня мы поговорим об Ашинском металлургическом заводе.

«Ашинский Метзавод» — градообразующие предприятие в Челябинской области, которое занимается производством стального проката и товаров народного потребления.

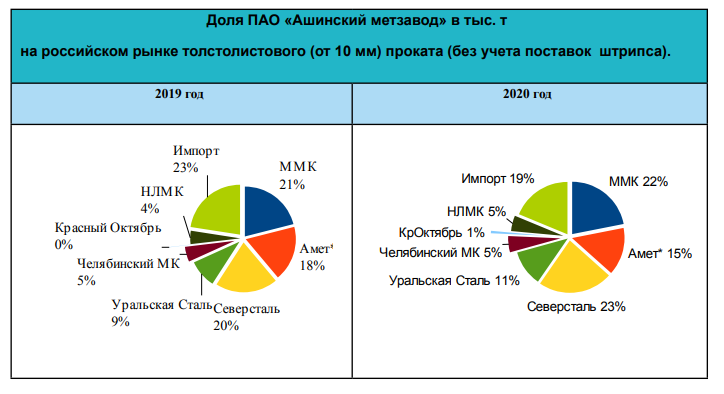

Завод входит в топ-3 производителей толстолистового проката на российском рынке. В 2020 году доля «Ашинского Метзавода» уменьшилась на фоне снижения продаж и высокой конкуренции.

Источник: https://www.amet.ru/invest/opening/reports/

Источник: https://www.amet.ru/invest/opening/reports/

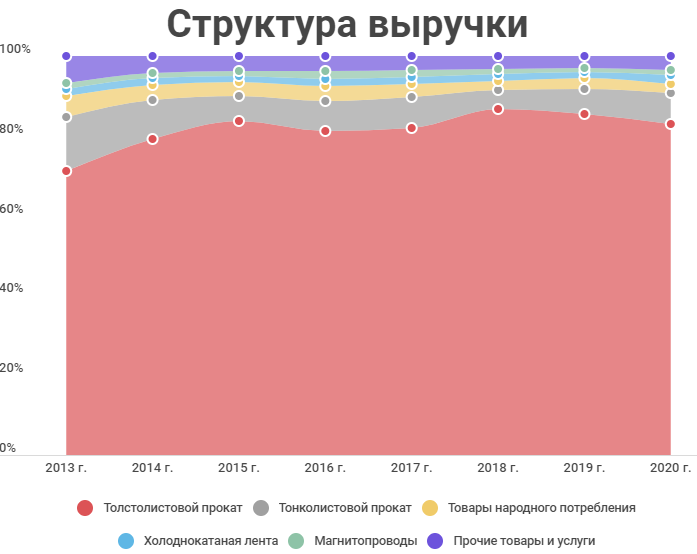

Толстолистовой прокат — основной продукт завода, который приносит больше 80% выручки. Также компания продает тонколистовой прокат и товары народного потребления (посуду).

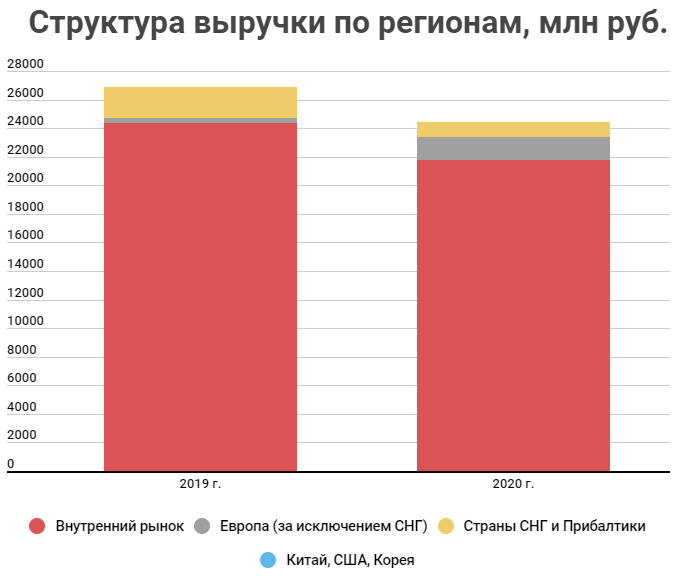

Если рассматривать структуру выручки по регионам, то очевидна ориентация «Ашинского метзавода» на внутренний рынок — на его долю приходится 89% доходов. В 2020 году, несмотря на падение общего уровня продаж, компания смогла увеличить отгрузку в страны Европы почти в 5 раз.

Если рассматривать структуру выручки по регионам, то очевидна ориентация «Ашинского метзавода» на внутренний рынок — на его долю приходится 89% доходов. В 2020 году, несмотря на падение общего уровня продаж, компания смогла увеличить отгрузку в страны Европы почти в 5 раз.

Основные покупатели продукции завода — мелкие и средние предприятия строительной, нефтегазовой, машиностроительной, метизной и трубной отраслей промышленности.

Основные покупатели продукции завода — мелкие и средние предприятия строительной, нефтегазовой, машиностроительной, метизной и трубной отраслей промышленности.

Акционеры

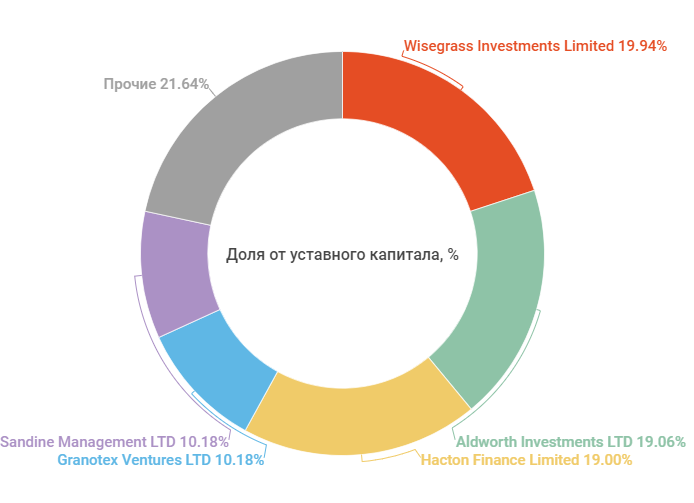

Отличительная черта «Ашинского метзавода» в том, что он не раскрывает своих акционеров. Точнее, известны кипрские фонды, которые владеют почти 80% акций, но конечные бенефициары остаются загадкой. Скорее всего эти фонды принадлежат менеджменту компании.

Также недавно дочка завода выкупила 1,5% акций.

Финансовые показатели

Выручка компании растет на протяжении 6 лет, после неудачного 2013 года. Тогда завод получил крупный убыток от списания активов. В 2020 году показатели снизились на фоне уменьшения внутреннего спроса в первом полугодии.

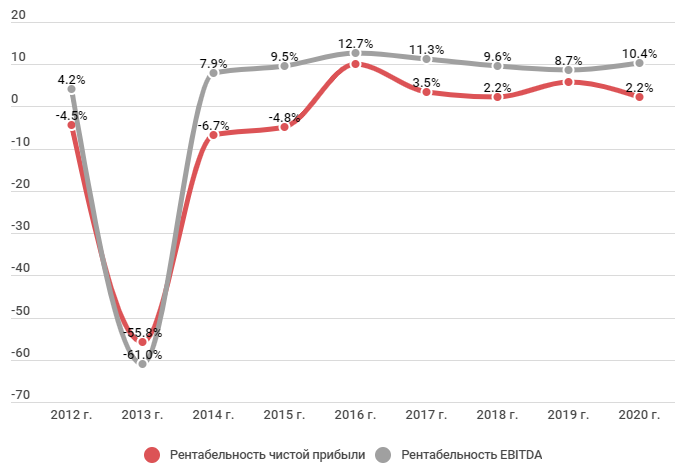

В абсолютном выражении прибыль и EBITDA растут вслед за выручкой, но не так однозначно. Рентабельность показателей находится примерно на одном уровне на протяжении 5 лет.

В абсолютном выражении прибыль и EBITDA растут вслед за выручкой, но не так однозначно. Рентабельность показателей находится примерно на одном уровне на протяжении 5 лет.

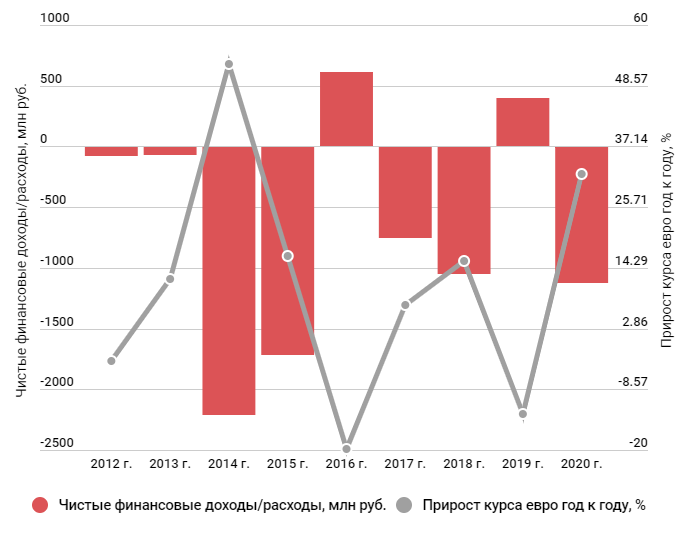

В 2013 году компания взяла достаточно большой кредит, номинированный в евро, на реконструкцию цеха. Из-за девальвации рубля погасить кредит быстро не получилось.

В 2013 году компания взяла достаточно большой кредит, номинированный в евро, на реконструкцию цеха. Из-за девальвации рубля погасить кредит быстро не получилось.

Приведу абстрактный пример для понимания проблемы. Схема следующая: завод берет 1000 евро в кредит, в следующем году частично гасит его. Теперь на балансе кредит размером в 900 евро. Но в этом же году курс изменился с 70 до 85 руб. Что имеем в итоге? Изначально был кредит размером в 1000 евро или 70 тыс. руб. Через год размер кредита в евро снизился до 900, но из-за девальвации в рублевом выражении он только вырос до 76,5 тыс. руб.

Учитывая, что «Ашинский метзавод» ориентирован на внутренний рынок, его доходы в основном поступают в рублях, компании сложно погасить кредит при постоянно растущем курсе. А в 2014 году компания еще выпустила облигации на 1 млрд рублей все с той же целью — реконструкция цеха.

Компании удается снижать чистый долг за счет погашения кредита, выкупа облигаций и накопления денежных средств на счетах. В конце 2020 года коэффициент Чистый долг/EBITDA находился на комфортном уровне — 0,6.

На графике ниже представлена зависимость суммы между финансовыми доходами и расходами и изменения курса евро. Видно, что в моменты роста евро по отношению к рублю, компания получает убытки, которые уменьшают чистую прибыль и наоборот. Это связано с тем, что в финансовых расходах/доходах находится статья «Курсовые разницы».

На графике ниже представлена зависимость суммы между финансовыми доходами и расходами и изменения курса евро. Видно, что в моменты роста евро по отношению к рублю, компания получает убытки, которые уменьшают чистую прибыль и наоборот. Это связано с тем, что в финансовых расходах/доходах находится статья «Курсовые разницы».

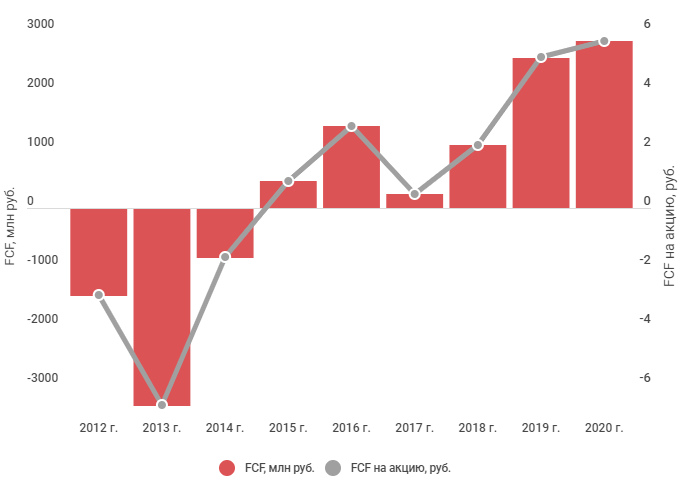

В последние годы завод имеет стабильно большой денежный поток, который направляет на снижении долговой нагрузки и модернизацию. В 2020 году величина свободного денежного потока на акцию составила 5,7 рублей. То есть, если в теории компания захочет начать выплачивать дивиденды, хотя бы в размере 50% от FCF, то дивидендная доходность может составить 30% годовых.

В последние годы завод имеет стабильно большой денежный поток, который направляет на снижении долговой нагрузки и модернизацию. В 2020 году величина свободного денежного потока на акцию составила 5,7 рублей. То есть, если в теории компания захочет начать выплачивать дивиденды, хотя бы в размере 50% от FCF, то дивидендная доходность может составить 30% годовых.

Но, к сожалению, руководство «Ашинского метзавода» не делало никаких заявлений относительно дивидендной политики.

Но, к сожалению, руководство «Ашинского метзавода» не делало никаких заявлений относительно дивидендной политики.

Доходный подход

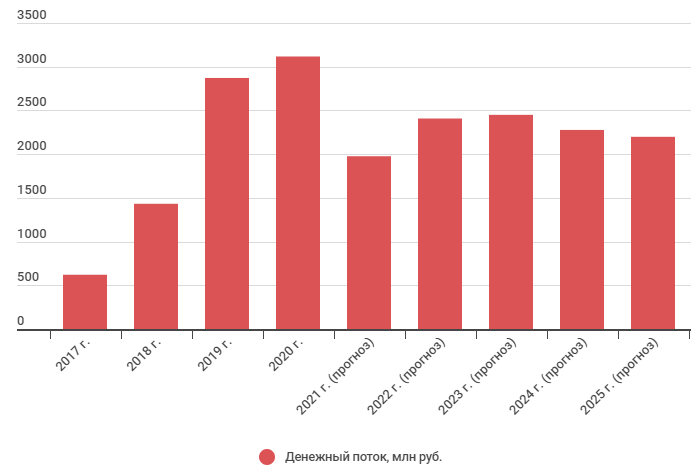

2021 год обещает стать одним из самых прибыльных для металлургов, «Ашинский Метзавод» не исключение. В последующие годы ожидается небольшая коррекция цены на сталь, что повлияет на финансовые результаты компании. Также определенный эффект окажет ослабление рубля по отношению к евро.

В плане развития компания сейчас нацелена на повышение рентабельности производства, что действительно необходимо. До сих пор проходит модернизация сталелитейного цеха, впоследствии это должно увеличить производство продукции до 800 тыс. тонн (сейчас 600 тыс. тонн). Изначально завод планировал взять очередной кредит для модернизации, но переговоры были приостановлены, и пока финансирование будет идти за счет собственных средств.

Единственное, непонятно когда эта реконструкция закончится, и куда завод будет сбывать дополнительные объемы готовой продукции, так как на внутреннем рынке конкурентов немало.

В прогнозе эффект от роста производства не учтен, так как нет конкретных сроков.

В 2020 году денежный поток вырос в основном за счет высвобождения запасов и снижения капитальных затрат. В 2021 руководство компании уже запланировало 849 млн рублей на реализацию различных мероприятий.

В 2020 году денежный поток вырос в основном за счет высвобождения запасов и снижения капитальных затрат. В 2021 руководство компании уже запланировало 849 млн рублей на реализацию различных мероприятий.

По доходному подходу «Ашинский метзавод» можно оценить в 43 рубля за акцию.

По доходному подходу «Ашинский метзавод» можно оценить в 43 рубля за акцию.

Сравнительный подход

На российском рынке стали много производителей разных масштабов. Несмотря на то, что в сегменте толстолистового проката основными конкурентами Ашинского метзавода» являются ММК и «Северсталь», сравнение с ними будет некорректным. Эти компании значительно превосходят завод по масштабам деятельности.

Но на рынке есть более сопоставимые металлургические компании:

«Уральская кузница» — металлургическое предприятие «Мечела», производит штампованные изделия, которые применяются во всех отраслях машиностроения.

ЧМК (Челябинский металлургический завод) — основное металлургическое предприятие группы «Мечел». Производит сортовой и листовой прокат, полуфабрикаты, рельсы и чугун.

ПАО «Ижсталь» — производит стальной прокат и холоднокатаную ленту, предприятие находится в Ижевске, также принадлежит «Мечелу».

ПАО «ЧКПЗ» — кузнечная компания в СНГ, занимающаяся выпуском штамповок, поковок, прицепов и колесных дисков.

ПАО «Уралкуз» | ПАО «Ашинский метзавод» | ПАО «ЧМК» | ПАО «Ижсталь» | ПАО «ЧКПЗ» | |

Выручка | 9 075 079 | 24 587 850 | 54 445 410 | 18 371 433 | 11 179 589 |

EBITDA (LTM) | 719 515 | 2 546 407 | 8 158 405 | 455 116 | -329 894 |

EV/EBITDA | 15,52 | 3,47 | 27,71 | 13,56 | -24,49 |

EV/OCF | 3,31 | 2,74 | -14,40 | 4,31 | -69,23 |

P/FCF | 2,27 | 1,67 | -1,26 | 0,85 | -11,68 |

P/E | 5,22 | 8,78 | 82,60 | -1,57 | 19,90 |

P/S | 1,03 | 0,19 | 0,23 | 0,06 | 0,32 |

P/BV | 0,28 | 0,54 | 0,21 | -0,29 | 1,96 |

EV/S | 1,23 | 0,36 | 4,15 | 0,34 | 0,72 |

Рентабельность EBITDA | 7,93% | 10,36% | 14,98% | 2,48% | -2,95% |

Как видно по мультипликаторам, «Ашинский метзавод» смог спокойно пройти ковидный кризис и сохранить свои низкие мультипликаторы. Даже несмотря на недавний резкий рост котировок, компания остается недооцененной по сравнительному подходу.

Справедливая цена акции Ашинского металлургического завода, рассчитанная по сравнительному подходу — 43 рубля.

Затратный подход

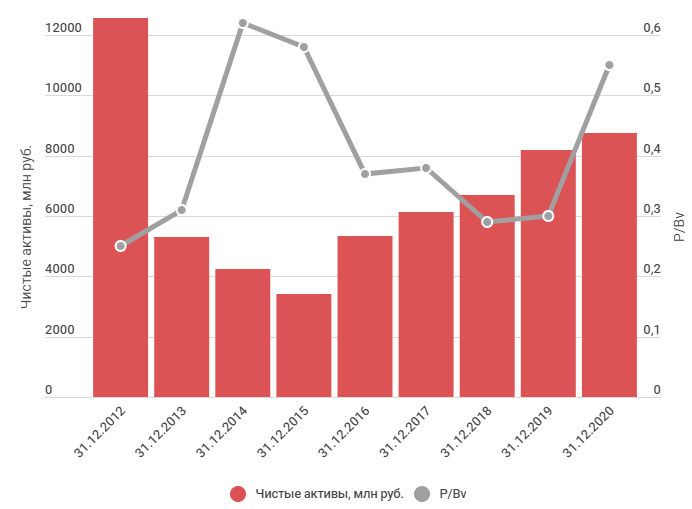

Чистые активы компании растут начиная с 2015 года. В 2021 году мультипликатор P/Bv сильно вырос на фоне роста капитализации завода.

По затратному подходу «Ашинский метзавод» можно оценить в 18,1 руб. за акцию

Данный подход не будет иметь большого веса в итоговой оценке, так как предприятие прибыльное и не планирует ликвидироваться.

Данный подход не будет иметь большого веса в итоговой оценке, так как предприятие прибыльное и не планирует ликвидироваться.

Итоговая оценка

Оценка, руб. | Доля | |

Затратный подход | 18,1 | 0,2 |

Доходный подход | 42,9 | 0,4 |

Сравнительный анализ | 43,3 | 0,4 |

Итого | 38,1 | 1 |

Выводы

В последние годы, за исключением 2020 г., финансовые показатели компании росли. Однако рентабельность остается на одном уровне. Для ее повышения компания будет проводить мероприятия по снижению себестоимости.

У «Ашинского Метзавода» есть большой валютный долг. Из-за девальвации рубля переоценка часто негативно отражается на прибыли. В последние годы завод смог значительно снизить уровень долговой нагрузки.

Компания сильно недооценена по всем фундаментальным подходам, но на это есть причины. Во-первых, таинственные акционеры: неизвестно, кто стоит за кипрскими фондами. Скорее всего это менеджмент компании, но это не подтвержденная информация. Во-вторых, завод не выплачивает дивиденды, хотя с текущим денежным потоком доходность была бы очень внушительной. В-третьих, как такового развития компании не наблюдается, на протяжении 7 лет модернизируется цех, объемы производства на одном уровне.

На мой взгляд, для того, чтобы цена компании приблизилась к справедливой, должно произойти какое-то значимое событие. Это может быть выплата дивидендов, поглощение крупным игроком или выкуп акций.

Возможно, стоит присмотреться к облигациям компании. У них плавающий купон — 1,5% + ставка ЦБ, к тому же они сейчас торгуются в размере 88,6% от номинала. Сейчас доходность в районе 10%. Учитывая, что ЦБ начал повышать ставку, купонная доходность может возрасти.

Помните, что инвестирование в малоликвидные акции может принести хорошую доходность, но всегда сопровождается высоким риском.

Текущая цена: 68.05₽

Целевая цена: 38.1₽

Потенциал:-44.01%

Резюме:Продавать