IPO СИБУР: обзор компании

- 2 Июля 2021

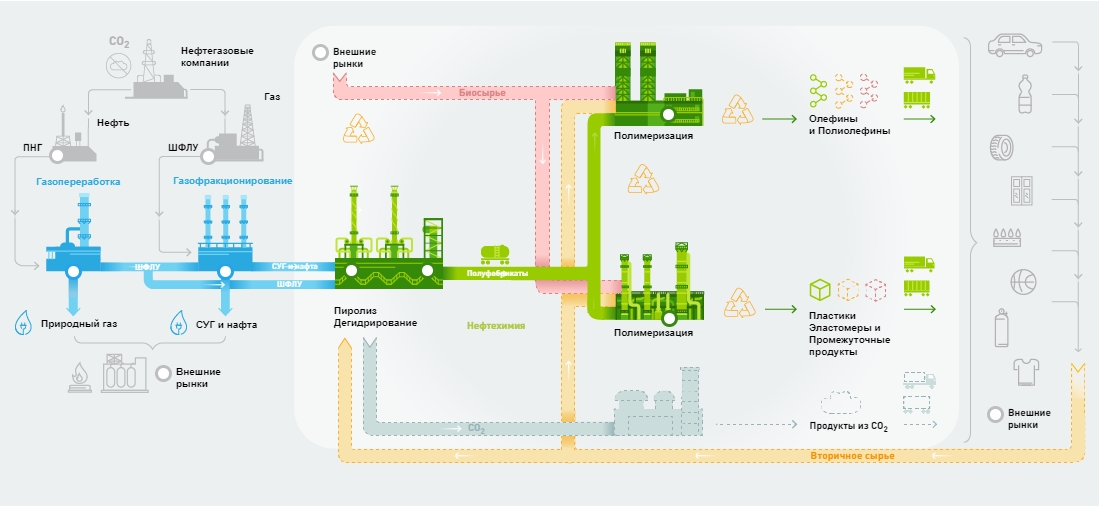

ПАО СИБУР — нефтегазохимическая интегрированная компания, которая занимает огромную долю рынка переработки углеводородов с целью последующего производства олефинов и полиолефинов, а также пластика, эластомеров, и промежуточных продуктов.

Структура деятельности выглядит следующим образом:

Источник. Сайт компании

Источник. Сайт компании

Стоимость сырьевых товаров за 2021 год, установила новые рекорды по темпам роста и нефтехимическое сырье не обошло это стороной. Компания давно планировала выйти на биржу, однако ей мешали то неблагоприятные макроэкономические составляющие, то геополитические риски, теперь же сделка между АО «ТАИФ» и СИБУРОМ. Вероятнее всего выход СИБУРА на биржу будет запланирован на 2022 год, после объединения СИБУРа и ТАИФа.

В периметр сделки входит объединение компаний АО «ТГК-16», ПАО «Казаньоргсинтез» и ПАО «Нижнекамскнефтехим». Планируется на базе «СИБУР Холдинга» создать компанию, в которой действующие акционеры ТАИФа получат долю в размере 15%, а взамен отдадут контрольный пакет акций группы ТАИФ.

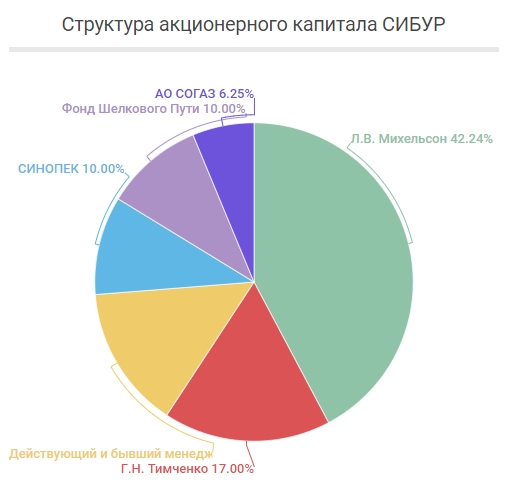

Структура акционерного капитала

Акционерный капитал составляет 21,784 млрд рублей и разделён на 2 178 479 100 обыкновенных акций, номинальной стоимостью 10 рублей каждая. Основным владельцем компании является Леонид Викторович Михельсон, через прямое владение у него 42.24%.

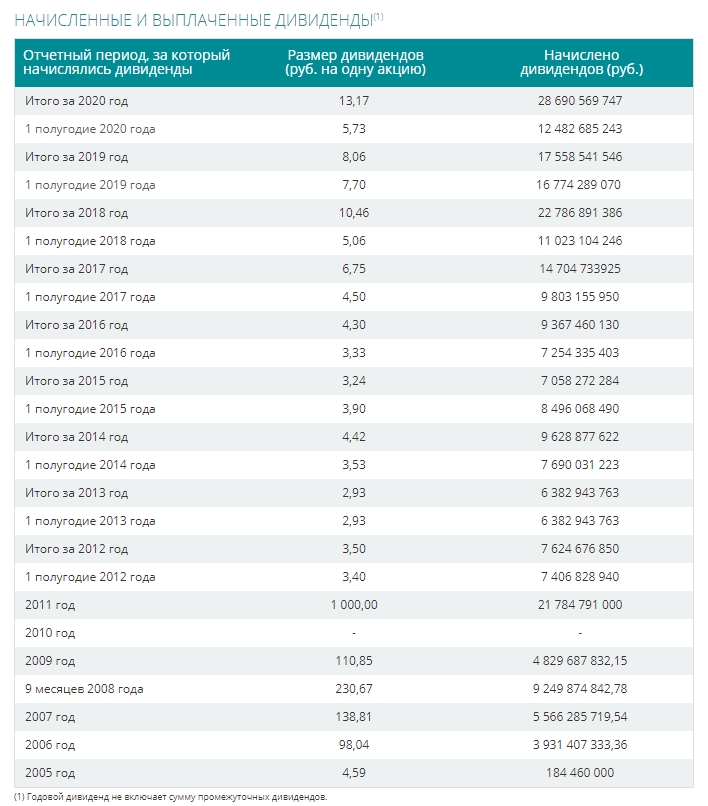

Дивиденды

Дивидендная политика направлена на повышение инвестиционной привлекательности и будущей акционерной стоимости компании. При принятии решения о выплатах по дивидендам, совет директоров основывается на сохранении баланса между стратегическими целями и инвестиционными планами. Согласно дивидендной политике, выплаты должны составлять не менее 50% скорректированной прибыли МСФО. Прибыль корректируется на:

Сумму между положительными и отрицательными курсовыми разницами

Сумму разовых доходов/расходов

Сумму неденежных доходов и расходов, включая вознаграждения и премии сотрудникам акциями, которые те получают от имени компании.

Операционные показатели деятельности

Благодаря расположению активов СИБУР в Западной Сибири, нефтехимическому комплексу удаётся получать углеводородное сырье прямо с соседних месторождений. А СИБУР, в свою очередь, решает экологические проблемы нефтегазовой отрасли путём сжигания побочных продуктов нефти и газа. Основными поставщиками ПНГ (попутный нефтяной газ) выступают ЛУКОЙЛ, «Роснефть», «Газпромнефть», «РуссНефть». Средний срок контрактов 12,5 лет. Поставщиками ШФЛУ (широкая фракция лёгких углеводородов) выступают «Газпром» и НОВАТЭК.

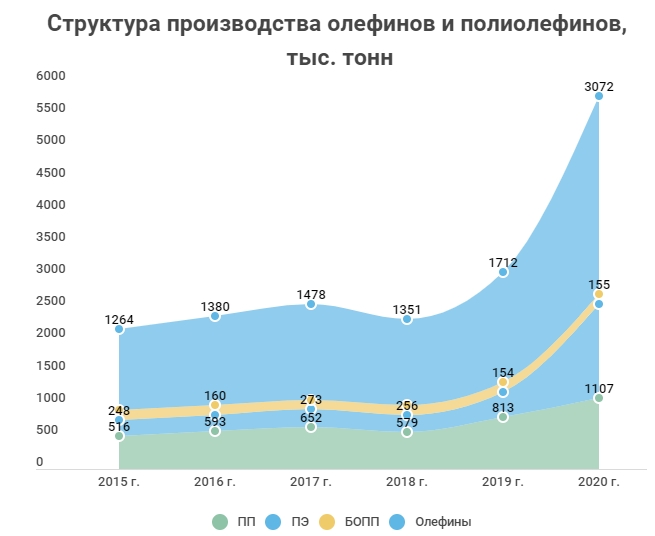

Благодаря 100% загрузке мощностей «ЗапСибНефтехима», рост продаж полиэтилена увеличился в 5 раз, а полипропилена на 52% в 2020 году. К тому же, компания начала строительство Амурского газохимического комплекса мощностью 2,7 млн тонн полимеров в год. Компании удается сохранять и наращивать рост производства олефинов и полиолефинов.

Источник. Годовой отчет

Источник. Годовой отчет

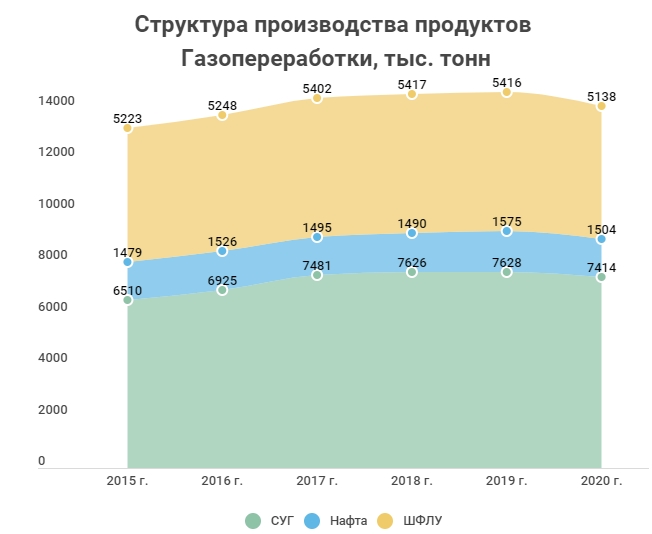

А вот газоперерабатывающие заводы переработали на 6,2% меньше сырья, чем за 2019 год, всего 21,2 млрд куб. метров. Реализация СУГ уменьшилась на 35%, до 3,4 млн тонн из-за выхода «ЗапСибНефтехима» на проектные мощности, т.к. завод выступает потребителем данного сырья.

Источник. Годовой отчет

Источник. Годовой отчет

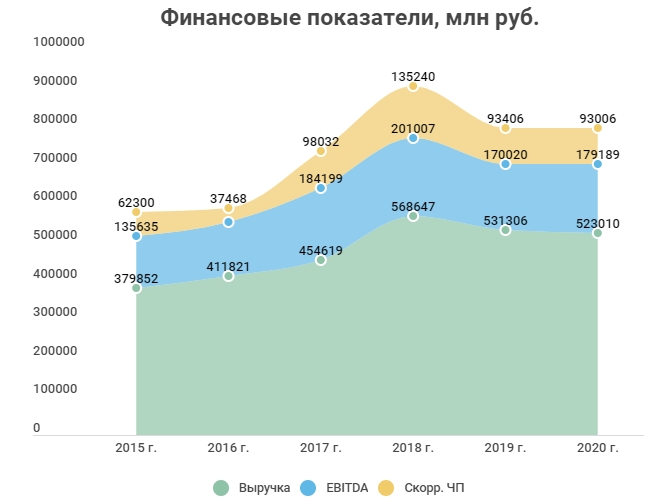

Финансовые показатели

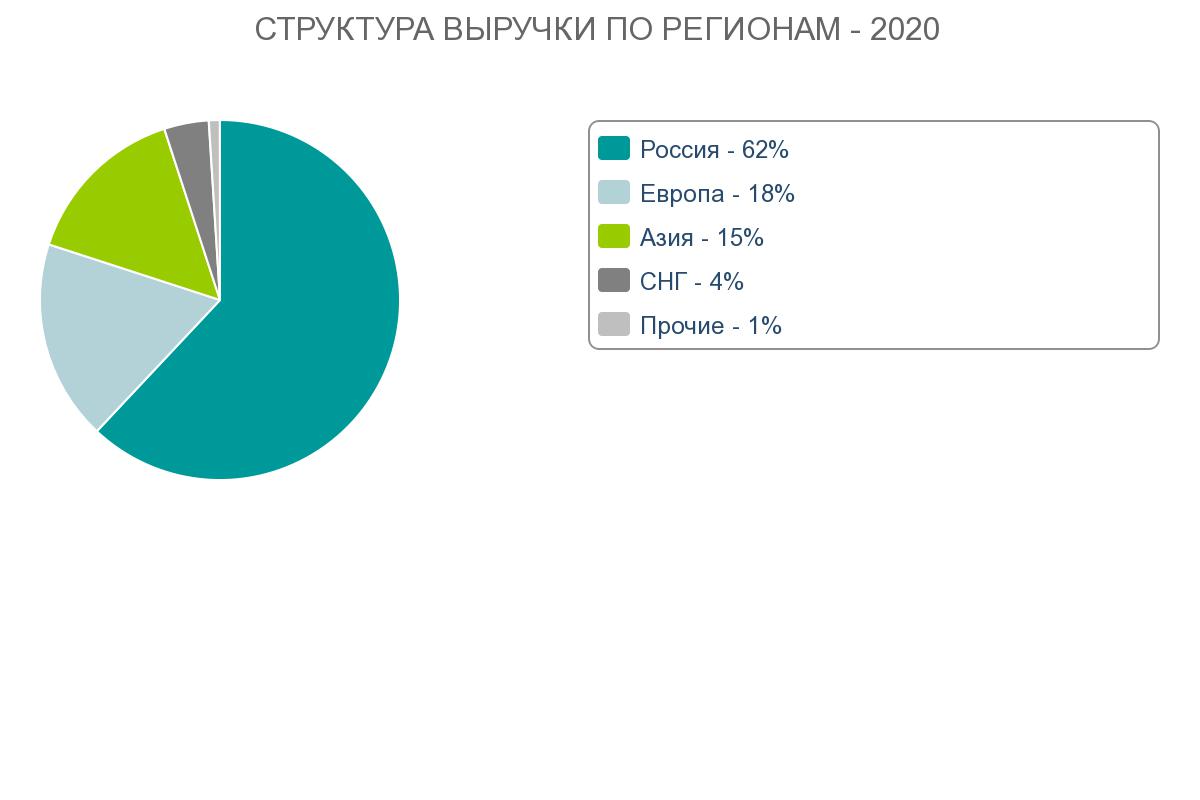

География выручки в основном приходится на российский рынок, однако компания значительно увеличивает долю присутствия на китайском. В 2019 году доля выручки на Азиатском рынке составляла 7%, в 2020 году этот показатель достиг 15%. Строительство Амурского газохимического комплекса, в большей степени направлено на прозводство продукции для Азиатского рынка.

Источник. Сайт компании

Источник. Сайт компании

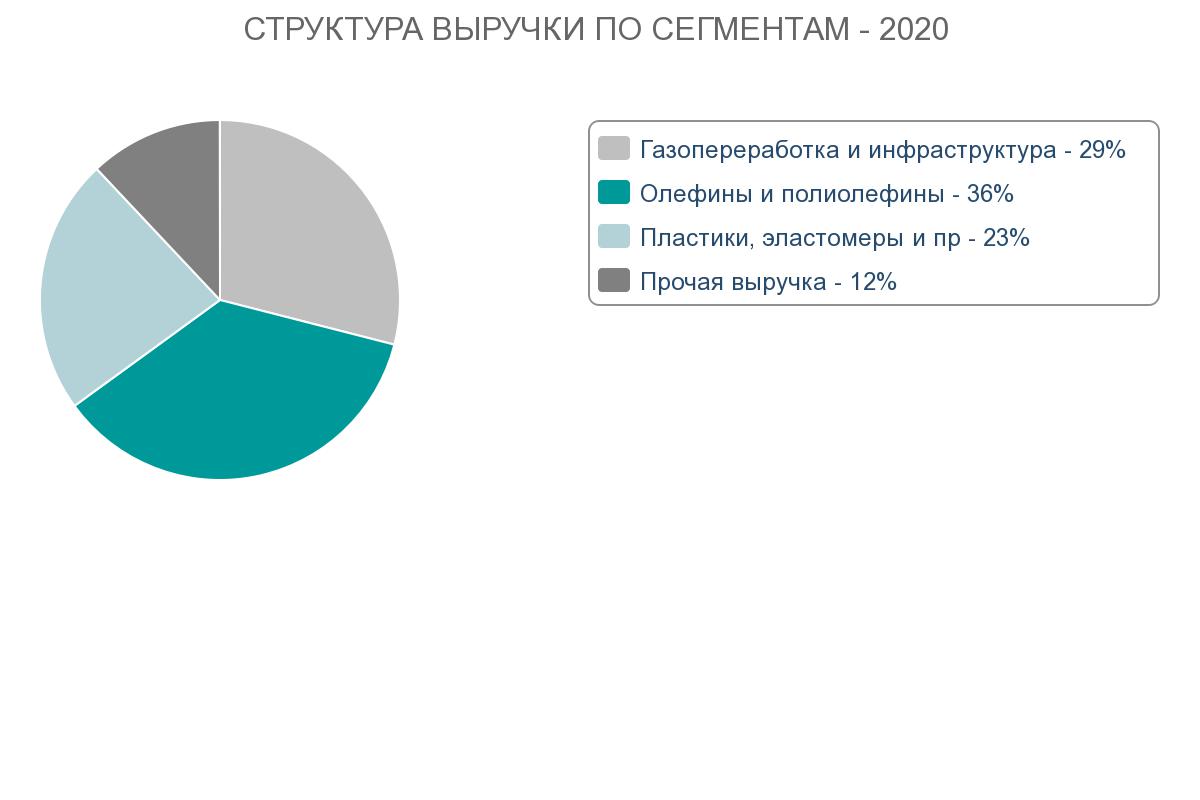

Если же говорить о выручке по сегментам, то производство олефинов и полиолефинов является основным и приоритетным для компании, доля в 2020 году составила 36%.

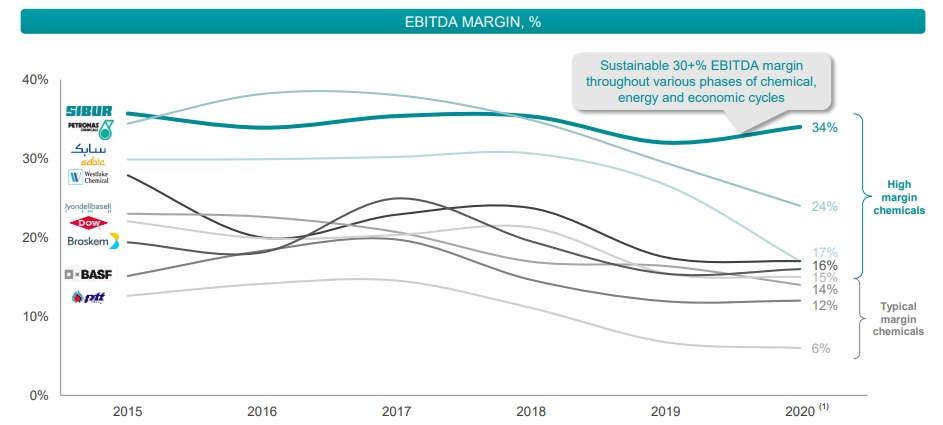

Несмотря на неудачный для мировой экономики 2020 год, компания, в отличие от своих зарубежных аналогов, смогла сохранить маржинальность EBITDA на среднем уровне и даже увеличить её на 2%.

Несмотря на неудачный для мировой экономики 2020 год, компания, в отличие от своих зарубежных аналогов, смогла сохранить маржинальность EBITDA на среднем уровне и даже увеличить её на 2%.

В 2018 год, за счёт высоких цен на продукцию и обесценение рубля, был достаточно результативным для нефтехимической отрасли. И практически рекордным для компании в плане размера дивидендов. На тот момент компания платила 25% от скорректированной чистой прибыли, поэтому будем брать её за основу.

В 2018 год, за счёт высоких цен на продукцию и обесценение рубля, был достаточно результативным для нефтехимической отрасли. И практически рекордным для компании в плане размера дивидендов. На тот момент компания платила 25% от скорректированной чистой прибыли, поэтому будем брать её за основу.

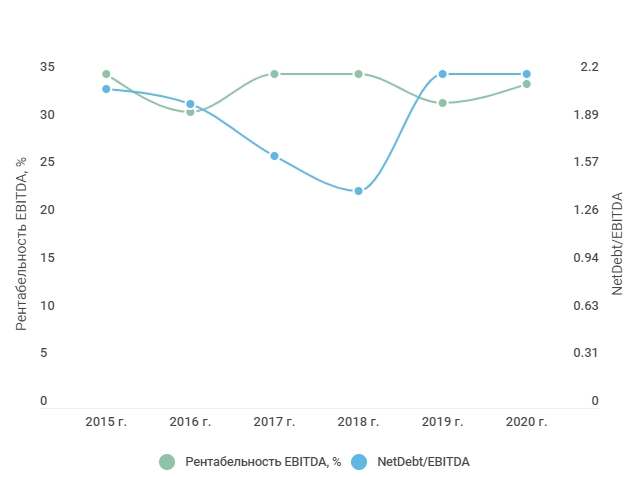

Рентабельность EBITDA достаточно стабильная, также как и чистый долг. В 2016 году компания потратила около 110 млрд рублей на погашение долга. Чистый долг/EBITDA в районе 2х-2.1х является комфортным для реализации инвестиционный программы и выплаты дивидендов. С текущим восстановлением цен сырьевого рынка ожидается снижение чистого долго и увеличение рентабельности продукции за 2021 год.

Рентабельность EBITDA достаточно стабильная, также как и чистый долг. В 2016 году компания потратила около 110 млрд рублей на погашение долга. Чистый долг/EBITDA в районе 2х-2.1х является комфортным для реализации инвестиционный программы и выплаты дивидендов. С текущим восстановлением цен сырьевого рынка ожидается снижение чистого долго и увеличение рентабельности продукции за 2021 год.

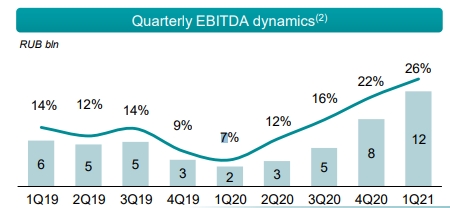

Уже по результатам за 1 квартал компания увеличила рентабельность EBITDA на 5%, до 42% г/г., а чистый долг снизился до 1.6х. В сегменте пластиков EBITDA за 1 год выросла с 7% до 26%, а это является основным направлением предприятия. Долговой портфель состоит на 65% из долларов, 23% евро и 12% рубли.

Уже по результатам за 1 квартал компания увеличила рентабельность EBITDA на 5%, до 42% г/г., а чистый долг снизился до 1.6х. В сегменте пластиков EBITDA за 1 год выросла с 7% до 26%, а это является основным направлением предприятия. Долговой портфель состоит на 65% из долларов, 23% евро и 12% рубли.

Оценка компании

Затратный подход

На 31.03.2021 у компании около 654 млрд рублей чистых активов или около 300 рублей на акцию.

Сравнительный анализ

Так как компания СИБУР планирует слияние с ТАИФ, в холдинг которого входит «Нижнекамскнефтехим», сравнивать его с российской компанией не имеет смысла, поэтому сравним с конкурентами, которых СИБУР указывает в своих презентациях.

Млн, $ если не указано иное, TTM | СИБУР | Dow | Lyondell Basell | Braskem | WestlakeChemical | Итого |

|---|---|---|---|---|---|---|

Капитализация | - | 46 990 | 34 000 | 9 130 | 11 490 | 101 610 |

Чистый долг | 4 835 | 12 067 | 11 939 | 5 954 | 2 154 | 32 114 |

EV | - | 59 047 | 45 939 | 15 084 | 13 644 | 133 714 |

BV | 9 239 | 13 005 | 8 814 | -750 | 6 825 | 27 894 |

Выручка | 8 133 | 40 654 | 29 341 | 12 659 | 7 929 | 90 583 |

Чистая прибыль | 584 | 1 977 | 2 346 | -17 | 426 | 4 732 |

EBITDA | 2 949 | 4 869 | 3 743 | 1 869 | 1 417 | 11 898 |

P/S | - | 1.16 | 1.17 | 0.75 | 1.46 | 1.12 |

P/E | - | 23.97 | 13.84 | 0 | 25.99 | 21.47 |

P/BV | - | 3.61 | 3.86 | 0 | 1.68 | 3.64 |

EV/EBITDA | - | 12.12 | 12.27 | 8,07 | 9.62 | 11.23 |

Исходя из вышепредставленных данных, оценка получается следующая:

Оценка | Вес | |

|---|---|---|

P/S | 9 108 | 0,3 |

P/E | 12 538 | 0,55 |

P/BV | 33 629 | 0,15 |

Итоговая оценка в долларах, млн $ | 14 672 | - |

Курс доллара | 73 | - |

Оценка в млн руб. | 1 071 113 | - |

Справедливая оценка около 1,07 трлн рублей. Однако, стоит принимать во внимание, что деятельность компании оценивается без синергии с ТАИФ. На текущий момент, капитализация «Казаньоргсинтеза» 165 млрд рублей и «Нижнекамскнефтехима» 191 млрд рублей. Если брать в расчёт, что обе эти компании справедливо оцениваются рынком, то суммарная стоимость СИБУР может достигать 1,5 трлн рублей.

Доходный подход на данный момент сложно рассчитать, так как нет представления, какой будет синергия от объединения компаний. Возможно после слияния мы проведем апдейт этой статьи, где справедливая стоимость будет учитывать все изменения.

Вывод

В недалёком будущем это будет новая голубая фишка, на российском фондовом рынке. Она будет пользоваться спросом как у фондов, так и у частных инвесторов. Низкая долговая нагрузка позволит платить акционерам 50% от прибыли МСФО, а рентабельность, в случае сохранения текущих цен на сырьё, позволит увеличить скорость реализации инвестиционных проектов. Инвестиционные планы огромны, компания вместе с ТАИФ планирует инвестировать около 20 млрд $ в течение 10 лет на постройку новых комплексов и модернизации текущих.