Прогноз цены и потенциал акций X5 retail group

- 11 Мая 2021

Даты изменения прогноза:2

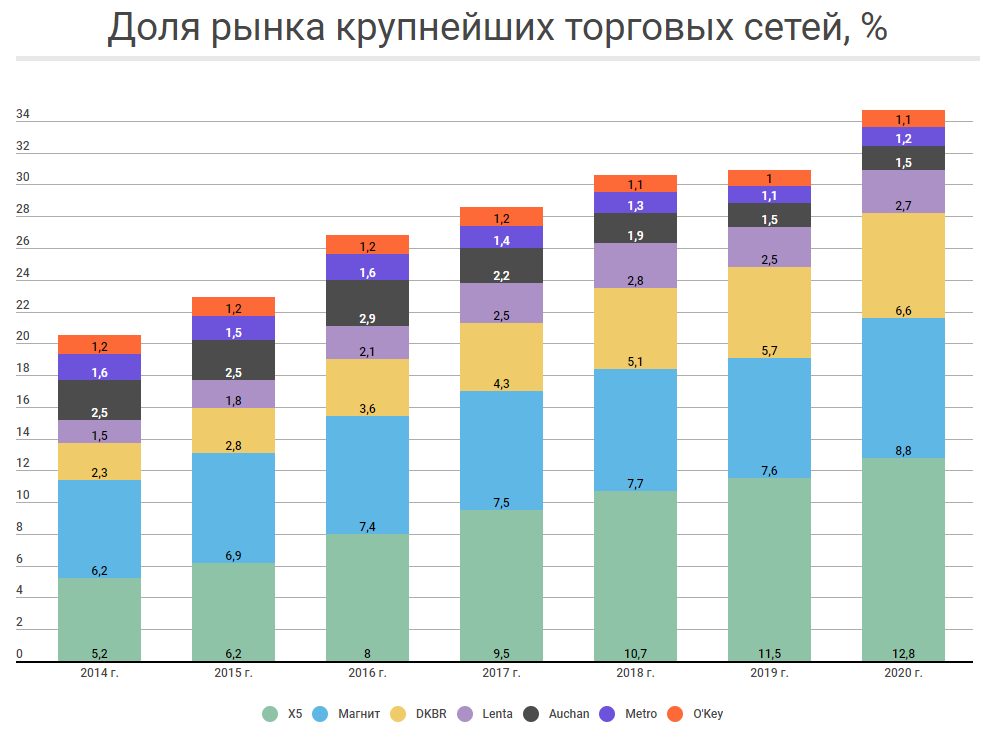

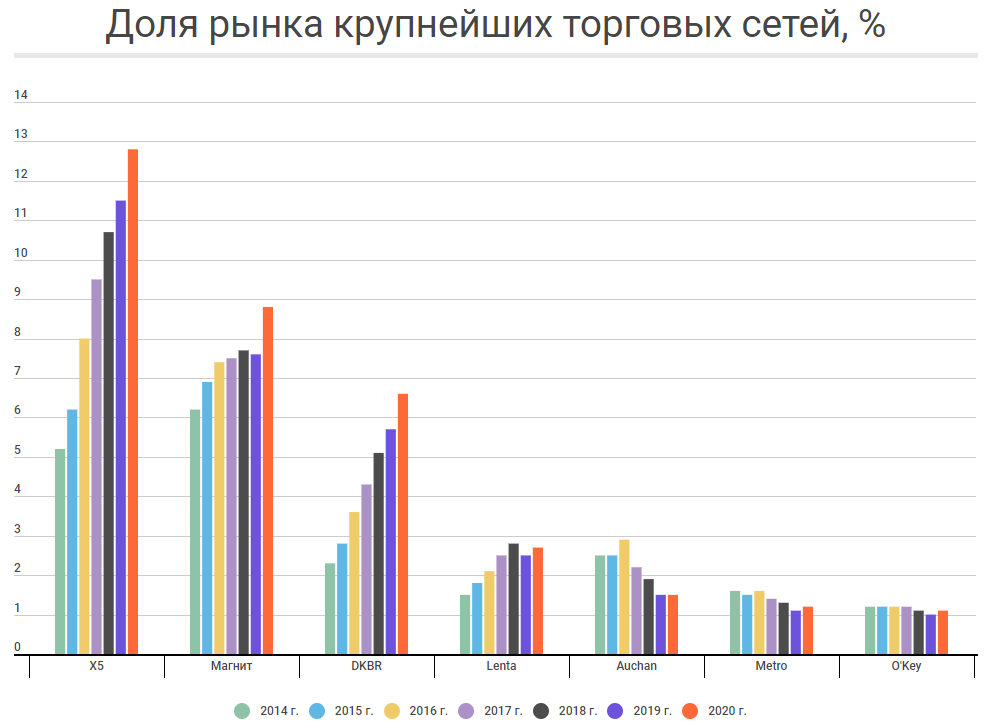

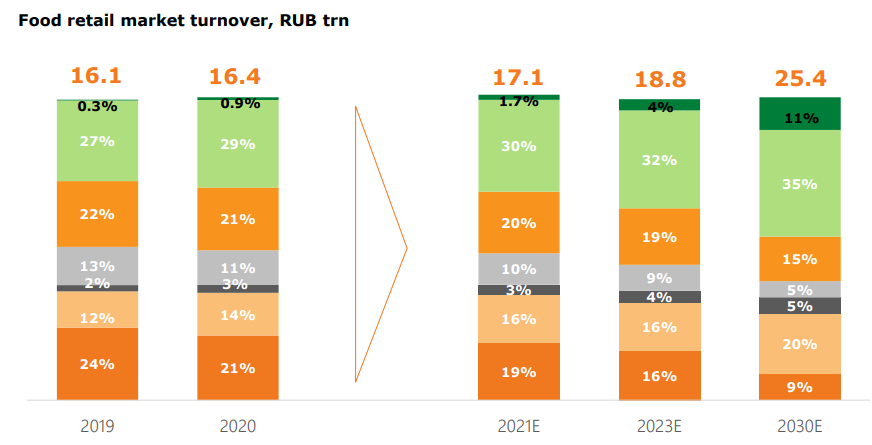

X5 Retail Group – первая по величине торговая сеть в России. Доля рынка компании в продуктовом ритейле выросла до 12,8% в 2020 году.

Консолидация рынка

Рынок продуктового ритейла консолидируется уже не первый год. В 2020 году этот процесс ускорился, карантин во многом способствовал этому. Доля 10 крупнейших сетей по итогам года составила 37,4%, в 2015 году их доля составляла 24,5%. В условиях консолидации, доля рынка у X5 выросла за счет качественного управления и наращивания торговой площади.

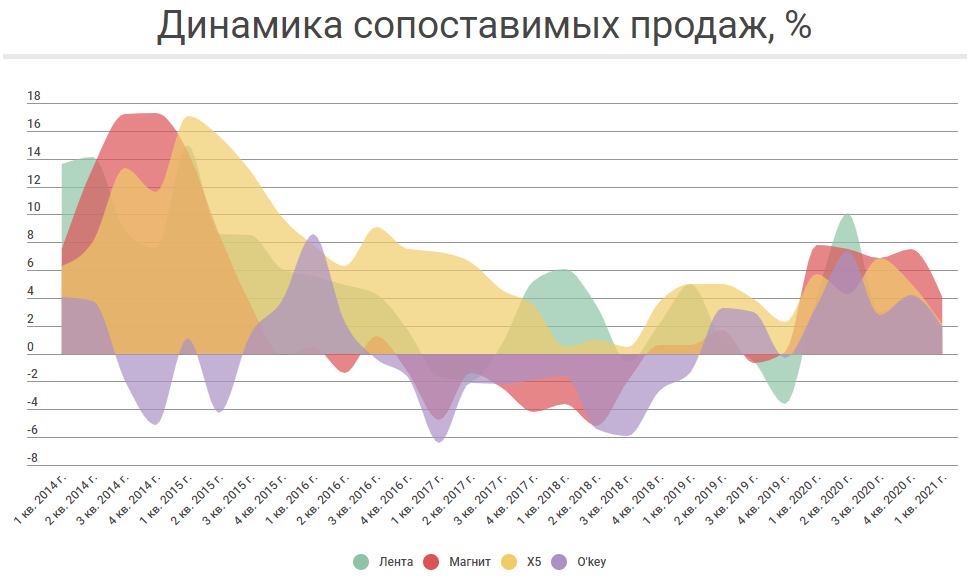

На графике динамики сопоставимых продаж видно, как X5 выгодно отличается от основных конкурентов, имея только положительную динамику с 2014 года. Тем не менее, несмотря на стабильный "плюс" по данному показателю, очевидно, что темпы роста вновь приходят к своим околонулевым значениям. Рост 2020 года постепенно возвращается к стагнации. В 1 квартале продуктовая инфляция составила 7%, это ключевая причина позитивных результатов в 2021 году.

Новая реальность

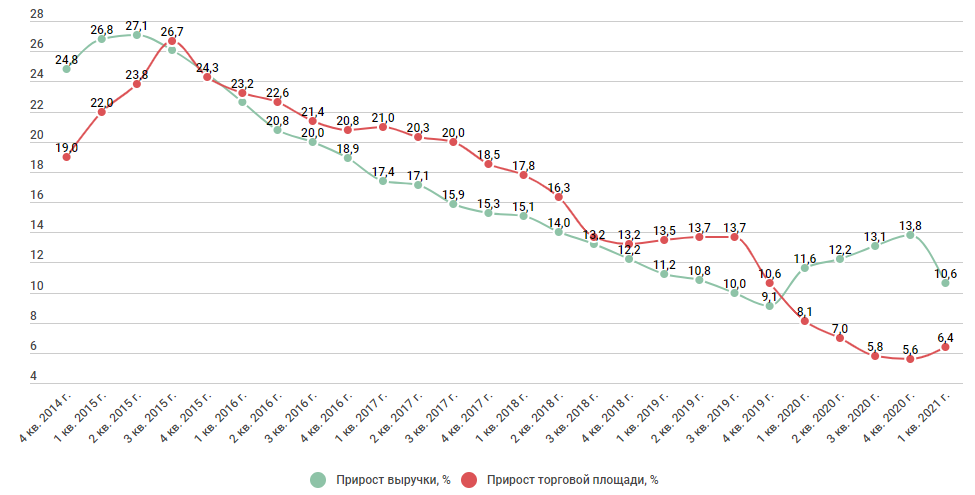

Основное преобразование в ритейле 2020 года - рост онлайн-торговли. Для наращивания выручки уже не обязательно иметь физический магазин. Так на графике ниже видно, что ускорение выручки накладывается на снижение темпов роста открытий новых торговых точек. Мой обзор основных представителей сектора с точки зрения потребителя.

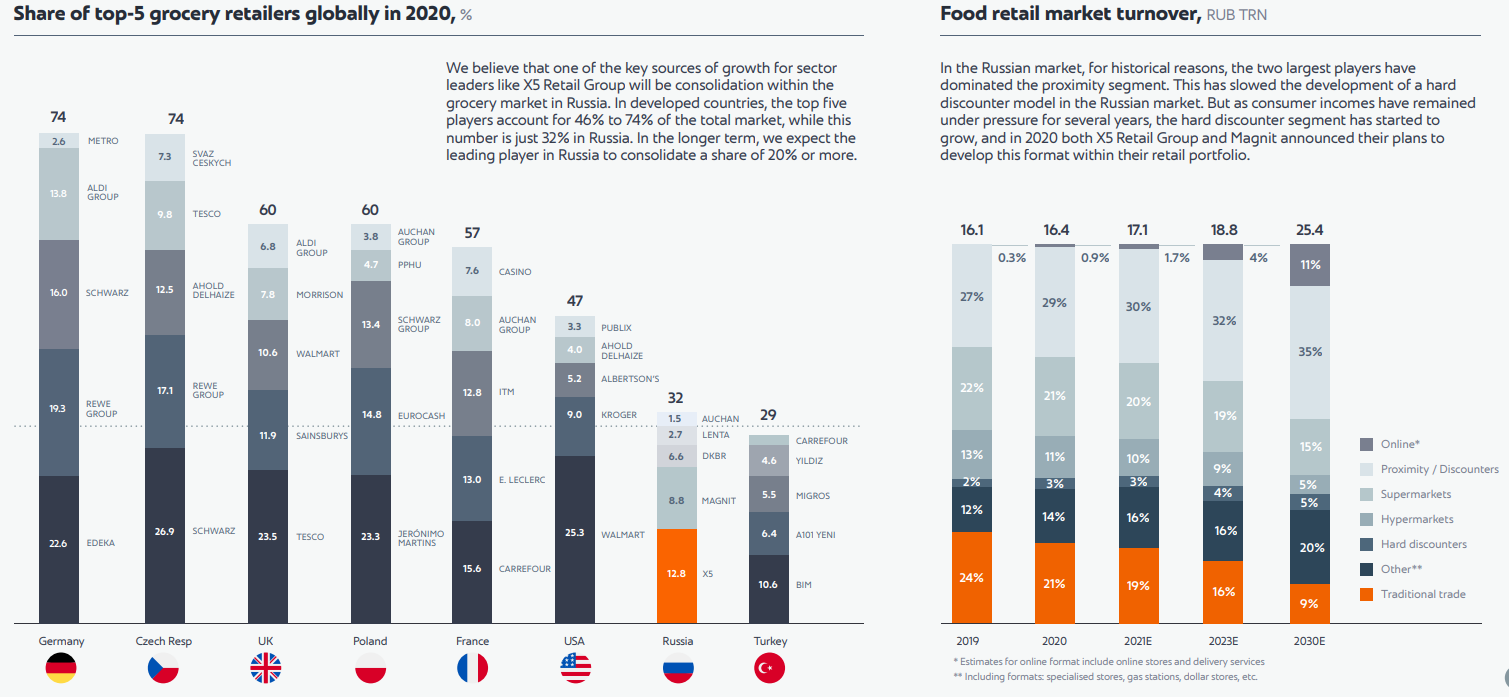

По доле рынка у крупнейших сетей, в сравнении с другими странами, у России не самая высокая концентрация и еще есть куда расти. Правда, есть серьезная проблема в виде слабой платежеспособности регионов, с помощью которых можно наращивать доли, поэтому не факт, что немецкие 74% у крупнейших 5 сетей достижимы у нас.

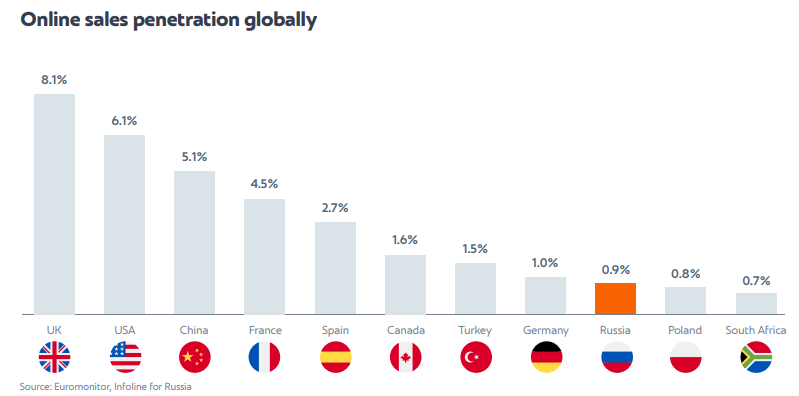

Проникновение онлайн-продаж также пока низкое.

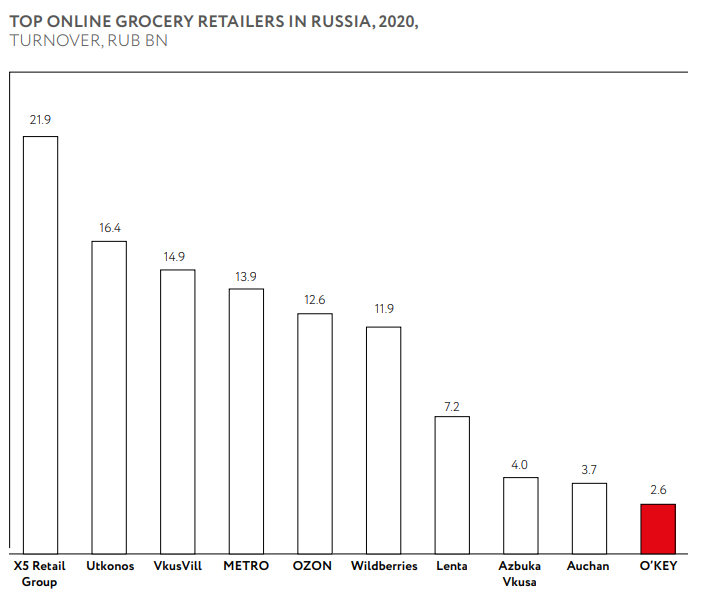

Онлайн-рынок растет кратно, и основной игрок здесь — X5. В 1 квартале 2021 года выручка в этом сегменте составила 10,5 млрд рублей против 2,3 млрд рублей в 1 квартале 2020 года. Пока доля незначительна в общем объеме продаж, по прогнозу компании к 2023 году его доля уже составит 5% выручки. X5 планирует сделать публичным этот бизнес и рассчитывает на оценку в 3-4,5 млрд долларов, что сегодня соответствует половине капитализации всей группы.

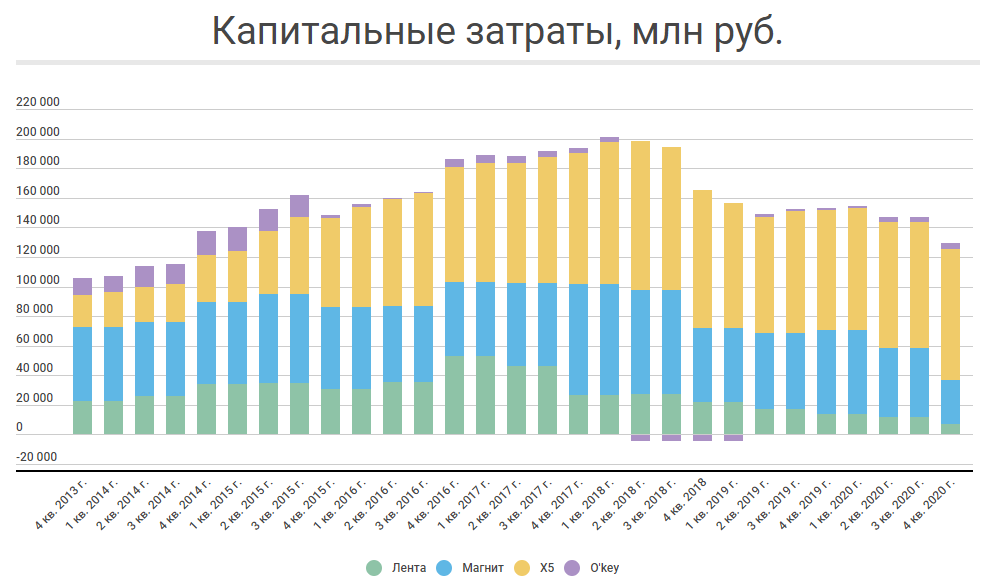

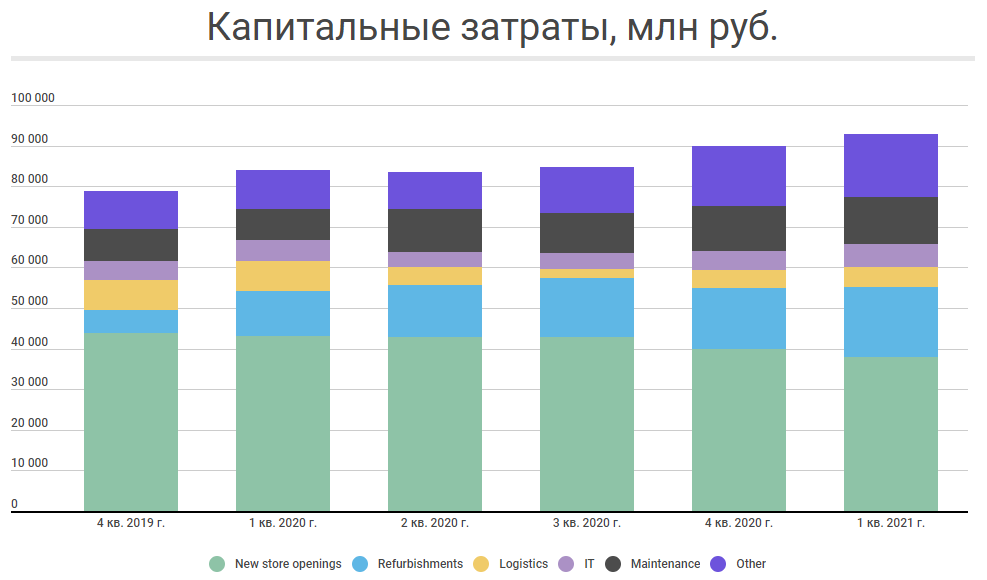

Снижение капитальных затрат и рост свободного денежного потока

2020 год, кроме оживления динамики сопоставимых продаж, улучшил ситуацию со свободным денежным потоком у большинства ритейлеров. Основная причина — снижение капитальных затрат, банально меньше торговых точек открыли.

Но, как видно на графике выше, X5, напротив, увеличил их размер. Как раз из-за инвестиций, связанных с онлайн-торговлей.

Но, как видно на графике выше, X5, напротив, увеличил их размер. Как раз из-за инвестиций, связанных с онлайн-торговлей.

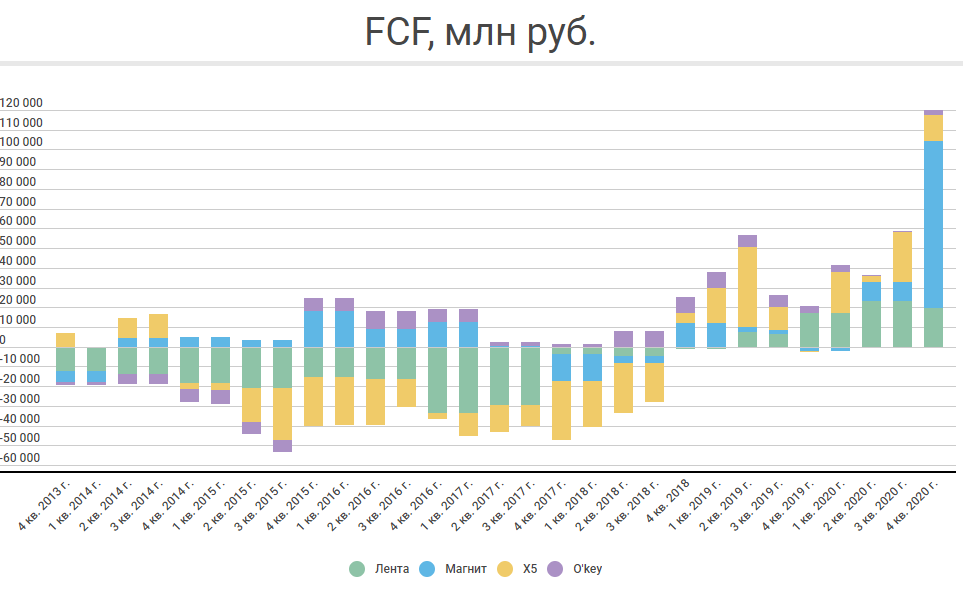

На фоне Магнита у всех показатели свободного денежного потока кажутся скромными, такой перевес ему дало изменение оборотного капитала.

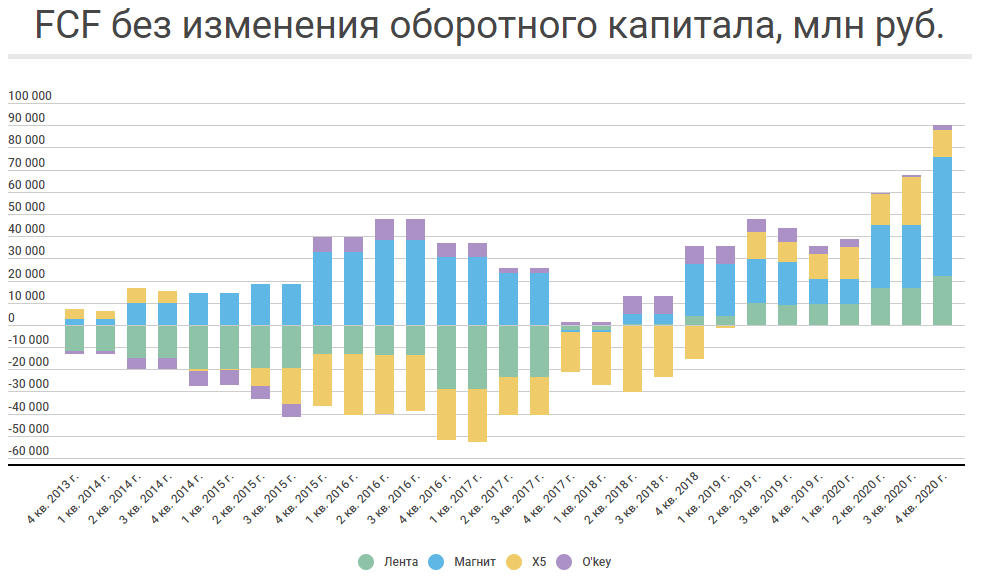

Без учета оборотного капитала график немного скромнее, но видно, что сектор генерирует свободный денежный поток.

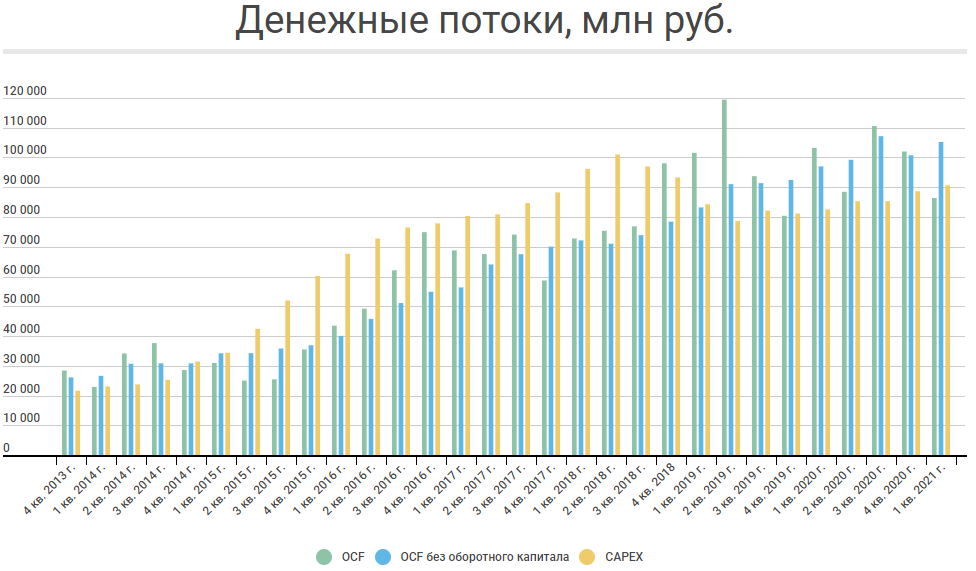

В случае с X5 рост связан с ростом операционного денежного потока. Инвестиции компании, конечно, ниже, чем в 2018 году, когда тратили по 100 млрд рублей, но все еще на достаточно высоком уровне. Из-за этого свободный денежный небольшой, в 2020 году он составил 13,3 млрд рублей, что для компании с оценкой в 650 млрд рублей не много.

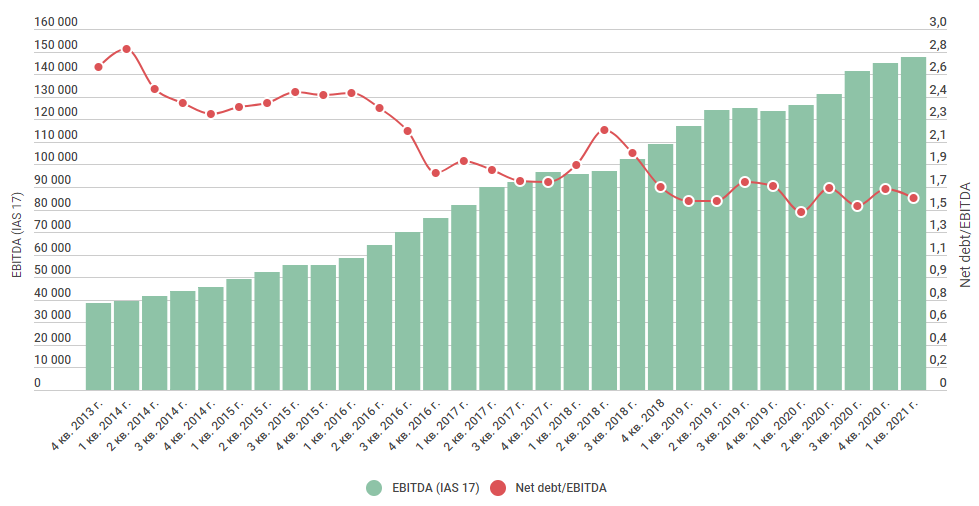

Долговая нагрузка и финансовое положение

Компания может реализовать свободный денежный поток разными способами. Например, направить деньги на погашение долга, выплатить деньги акционерам в виде дивидендов или выкупить свои акции, увеличивая стоимость акций в обращении. Долговая нагрузка X5 находится на достаточно комфортном уровне относительно EBITDA, но размер нагрузки растет. На 1-ый квартал 2021 года чистый долг составил 235,8 млрд рублей, годом ранее показатель составлял 186,8 млрд рублей. Стабильность показателя Долг/EBITDA в том числе говорит, что капитальные затраты компании эффективны.

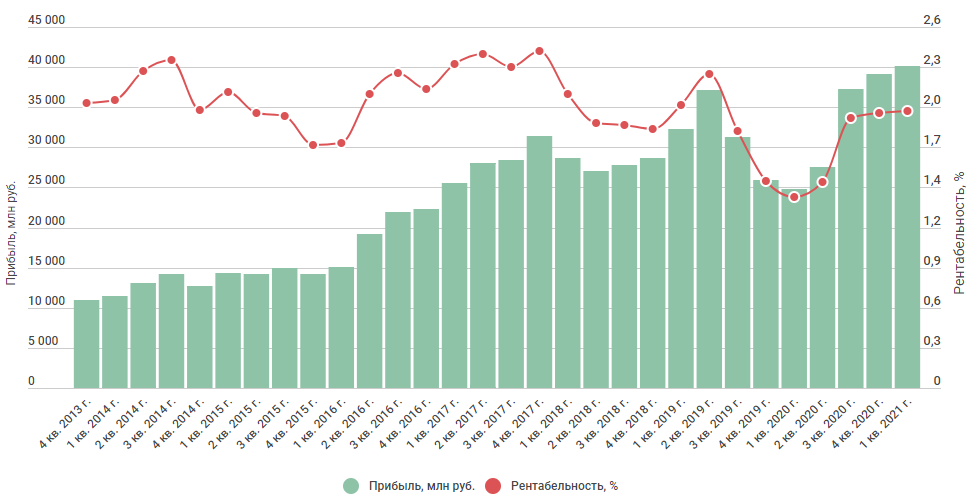

Из-за роста долговой нагрузки итоговый финансовый результат растет медленно, плюс низка итоговая рентабельность. У X5 2 трлн выручки и 40 млрд прибыли, у Магнита 1,58 трлн выручки и 44,5 млрд прибыли. Перед компанией не стоит цели снижения долговой нагрузки, но когда она появится — ситуация развернется. А пока у компании 20,5 млрд финансовых расходов по IAS 17 и 55,9 млрд по IFRS 16.

Относительно конкурентов баланс компании выглядит менее стабильным: очень низкий коэффициент абсолютной ликвидности, самый низкий коэффициент автономии. Но надо понимать, что это недостаток нивелируется качеством операционной деятельности.

«Лента» | «Магнит» | X5 | «O'key» | |

|---|---|---|---|---|

Коэффициент текущей ликвидности | 0,77 | 0,94 | 0,5 | 0,8 |

Коэффициент автономии | 0,34 | 0,19 | 0,08 | 0,13 |

Коэффициент абсолютной ликвидности | 0,22 | 0,16 | 0,05 | 0,44 |

Дивиденды

В 2018 году компания начала выплачивать дивиденды, выплатив 79,5 рублей за 2017 финансовый год. С того момента размер выплат ежегодно рос. В 2020 году стали выплачивать дважды в год. Дивиденд выплачивается при соотношении Debt/EBITDA < 2. Кроме этого, исполнительный директор компании сообщил о возможном росте в 2021 году на 10%.

Растущие дивиденды - это хорошо, но если вспоминать ситуацию низкого свободного денежного потока, дивиденды фактически выплачиваются в долг. Годовой дивиденд составил 184,135 рублей — это 50 млрд рублей, компании приходится и инвестировать и выплачивать дивиденды превышающие размер прибыли и свободного денежного потока. Поэтому есть риск, что при ухудшении результатов Debt/EBITDA превысит 2.

Возможная оценка

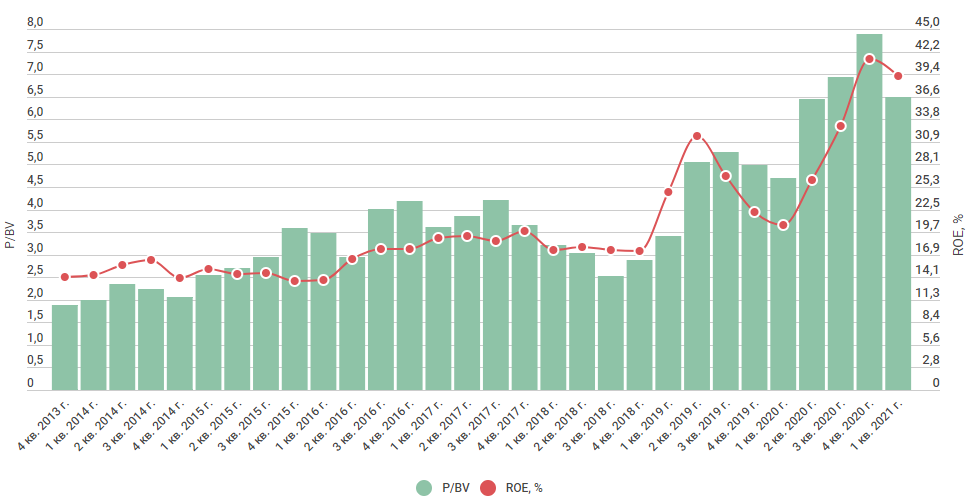

Затратный подход

Стоимость чистых активов на акцию составляет 377,5 рублей, при рыночной цене 2400 рублей. Но рентабельность собственного капитала составляет 39,2%, что дает основания предполагать премию в оценке по данному показателю. Но едва ли эта премия добавит «ценности» в 6 раз. Я бы дал премию в 4 раза, то есть оценка 1510 рублей за акцию. Эту цену можно использовать как минимальное значение, так как у компании все еще большой размер инвестиций, и X5 все еще ближе к компаниям роста, чем к компаниям стоимости.

Сравнительный анализ

Перейдем к сравнению компаний по различным мультипликаторам. Ниже представлена сводная таблица основных показателей деятельности компаний на рынке. Использовались данные по IFRS 16.

В млн руб., если не указано иное | MCAP | Долг | EV | BV | EBITDA | FCF | Прибыль | Выручка |

|---|---|---|---|---|---|---|---|---|

«Лента» | 112 722 | 91 585 | 204 307 | 94 481 | 44 919 | 19 851 | 16 541 | 445 590 |

«Магнит» | 504 670 | 531 557 | 1 036 227 | 182 889 | 178 190 | 84 489 | 32 993 | 1 575 628 |

X5 | 649 738 | 810 448 | 1 460 186 | 94 842 | 243 623 | 13 354 | 28 344 | 2 016 223 |

«O'key» | 15 036 | 53 152 | 68 188 | 13 477 | 14 832 | 2 132 | -1 444 | 173 543 |

Итого | 1 282 166 | 1 486 742 | 2 768 908 | 385 689 | 481 564 | 119 826 | 76 434 | 4 210 984 |

В отрасли есть два гиганта – это X5 и «Магнит», их доля рынка в разы превышает долю остальных компаний. Вдобавок, X5 и «Магнит» мультиформатные сети.

P/E | P/S | P/BV | P/FCF | EV/EBITDA | EV/S | |

|---|---|---|---|---|---|---|

«Лента» | 6,81 | 0,25 | 1,19 | 5,68 | 4,55 | 0,46 |

«Магнит» | 15,30 | 0,32 | 2,76 | 5,97 | 5,82 | 0,66 |

X5 | 22,92 | 0,32 | 6,85 | 48,65 | 5,99 | 0,72 |

«O'key» | -10,41 | 0,09 | 1,12 | 7,05 | 4,60 | 0,39 |

Итого | 16,77 | 0,30 | 3,32 | 10,70 | 5,75 | 0,66 |

Если давать оценку компании относительно конкурентов, то компанию можно оценить в 448 млрд рублей или 1650 рублей за акцию.

Доходный подход

На рынке остаются низкие ставки, даже несмотря на последние повышения они только подходят к нейтральным границам. Поэтому сейчас кредитных рисков меньше, чем например, в 2018 году. У компании все еще большой объем капитальных затрат, плюс дивиденды. Ближайший год ситуация с наращиванием долговой нагрузки не должна измениться. Если план по IPO онлайн-сегмента реализуется в 2023 году, компания сможет значительно сократить долговую нагрузку. Предполагаемая оценка от X5 - 4 млрд долларов, и если удастся продать треть - это 100 млрд рублей.

Компания опубликовала стратегию до 2023 года, в рамках которой планирует увеличить долю рынка с 12,8% до 15%. Средний прогнозный темп выручки составит 12%, с рентабельностью EBITDA больше 7%. Однако результаты первого квартала вызывают опасения, так как выручка выросла на 8%, а рентабельность EBITDA была 6,9%.

При прогнозных темпах роста компании выручка в 2023 году составит 2,8 трлн рублей, EBITDA 196 млрд рублей. Предположу, что результат окажется скромнее. Один из факторов, который может мешать— таргетирование инфляции. В конце 2020 года инфляция ускорилась, что кроме прочего, помогло росту среднего чека. Фокус ЦБ направлен на возврат к 4% инфляции, поэтому удерживать такие темпы роста цен затруднительно. В марте рост выручки составил лишь 1,3%, высокая база прошлого года также дает основания предполагать, что реализовать амбиции в этом году будет тяжело. Значительного роста свободного денежного потока я бы ожидал к 2023 году, так как сейчас виток дополнительных капзатрат в онлайн-сегмент. При ставке дисконта в 10%, оценка компании проходит на уровне 970 млрд рублей, или 3420 рублей за акцию.

Резюме

Компания лидер рынка, как в онлайн-формате, так и в офлайн. Причем, с таким объемом инвестиций и проектами в цифровых сервисах не думаю, что компания может упустить лидерство. Тем более трудно упустить долю рынка, когда стратегия главного конкурента меняется ежегодно, и который начал развивать онлайн сегмент лишь к концу 2020 года, в то время как X5 это делает уже несколько лет.

Попытка угодить акционерам высокими дивидендными выплатами при большом объеме инвестиций является спорным моментом, так как из-за этого растет долговая нагрузка. В цикле повышения процентных ставок это не лучшая затея. У компании самая высокая рентабельность по EBITDA в секторе, однако из-за объема финансовых расходов рентабельность чистой прибыли ниже, чем у «Магнита» и «Ленты».

Даты изменения прогноза:2

Текущая цена: 0

Целевая цена: 3420

Потенциал:undefined%

Резюме:Не торгуется