Прогноз цены акций ПАО «Группа ЛСР»

- 26 Апреля 2021

Даты изменения прогноза:2

«Группа ЛСР» работает на строительном рынке России. Компания реализует проекты во всех сегментах недвижимости. Кроме этого компания занимается производством и продажей строительных материалов.

Срез финансовых результатов по сегментам за 2020 год выглядит следующим образом.

В млн рублей | Выручка | EBITDA | Операционная прибыль | |

|---|---|---|---|---|

Строительство и девелопмент | Санкт-Петербург | 55 385 | 18 312 | 17 303 |

Москва | 31 593 | 6 695 | 4 542 | |

Екатеринбург | 9 036 | 1 895 | 1 747 | |

Итого | 96 014 | 26 902 | 23 592 | |

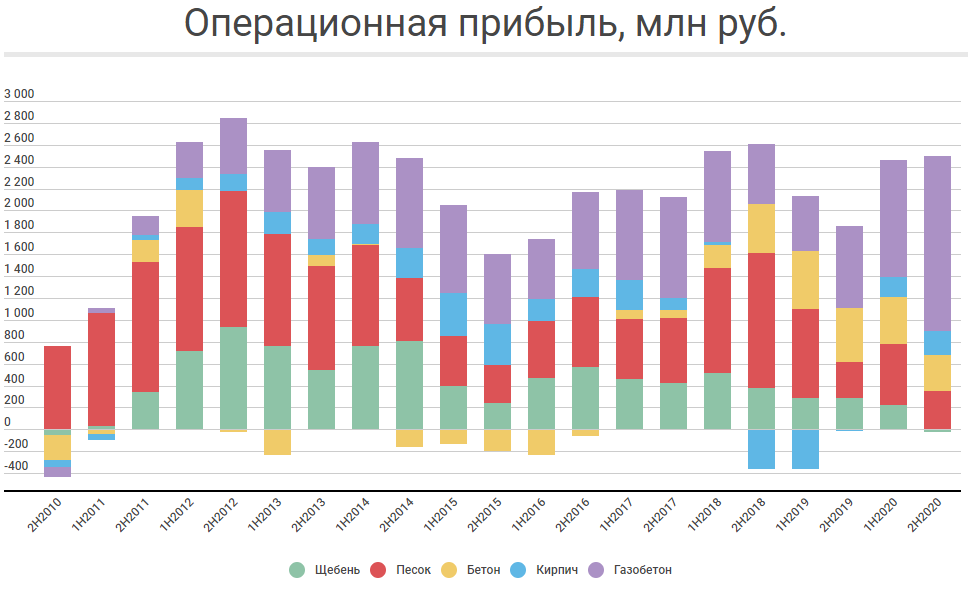

Строительные материалы | Щебень | 3 615 | 109 | -20 |

Песок | 1 409 | 386 | 347 | |

Бетон | 3 506 | 337 | 329 | |

Кирпич | 3 080 | 715 | 222 | |

Газобетон | 5 652 | 1 811 | 1 599 | |

Итого | 17 262 | 3 358 | 2 477 |

Преобразования на рынке

Компании на рынке недвижимости в 2019 году начали переходить на новый формат финансирования строительства. До 2018 года источником финансирования проектов были покупатели (дольщики). В новой модели финансирование проходит при помощи банковских кредитов, а средства покупателей поступают в компанию через эскроу-счета по мере строительства.

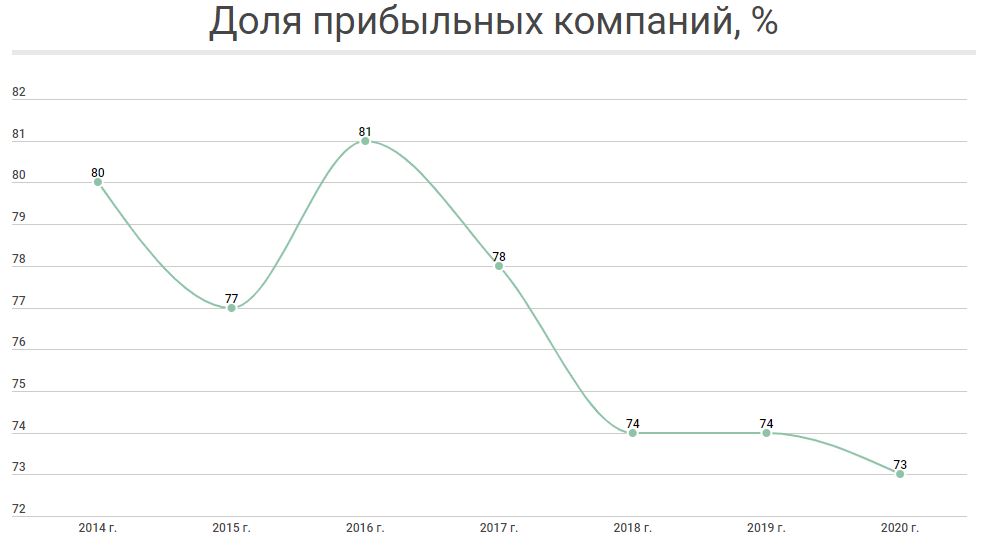

Изменение повлияло на финансовую стабильность компаний — доля прибыльных предприятий начала сокращаться.

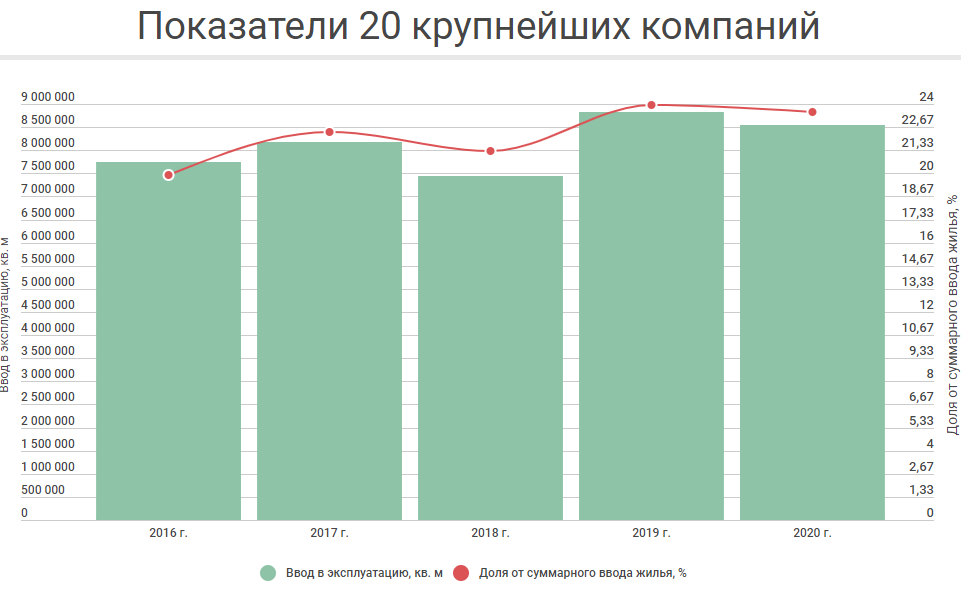

В результате падения рентабельности и увеличения количества банкротств, рынок начал консолидироваться. В 2020 году доля крупнейших 20 застройщиков даже снизилась, на 0,4 процентных пункта. Но надо понимать, что общее количество застройщиков на конец 2020 года сократился на 8%.

Операционные показатели

Операционные показатели

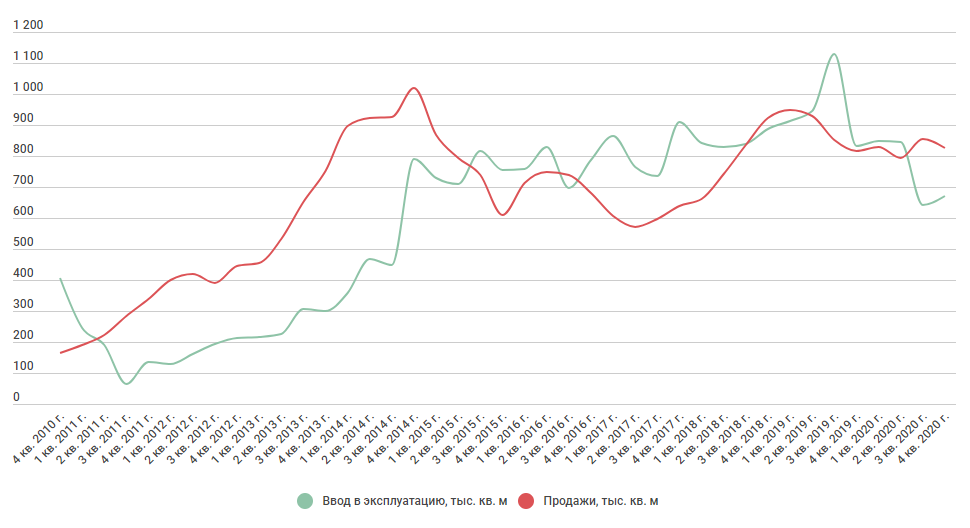

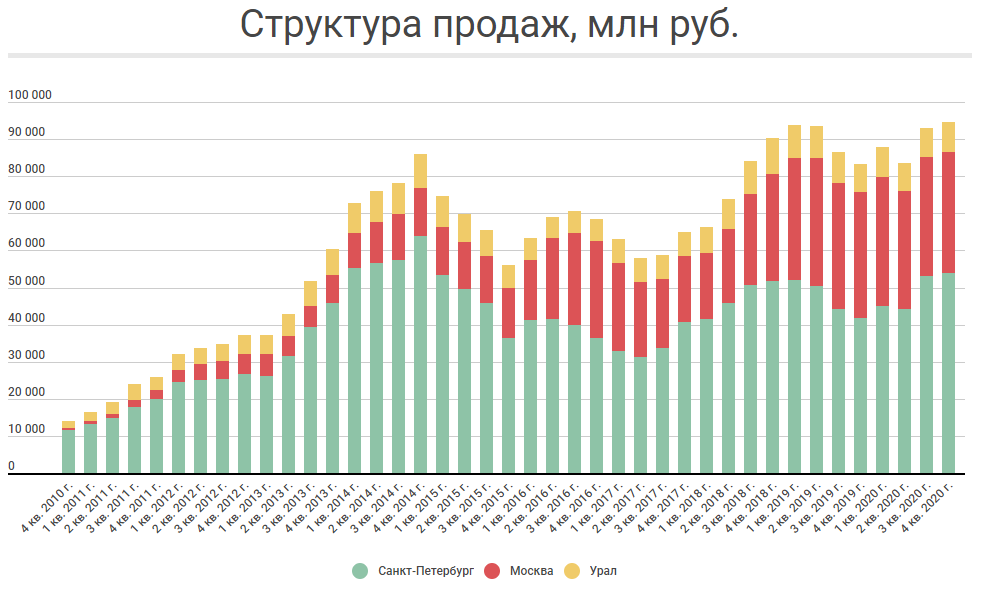

Одним из бенефициаров процесса консолидации является компания ЛСР, которая занимает второе место по объемам строительства в России (на 01.04.2021). В 2020 произошел всплеск ипотечного кредитования, связанный со значительным снижением ключевой ставки от ЦБ с 6,25% до 4,25%, плюс активно развивалась программа льготного ипотечного кредитования. Несмотря на все макроэкономические предпосылки, продажи недвижимости в 2020 году остались на уровне 2019 года. При этом объем введенных площадей значительно снизился. Однако, нельзя сказать, что продали мало квартир, объем продаж все еще значительно выше среднего по последним годам.

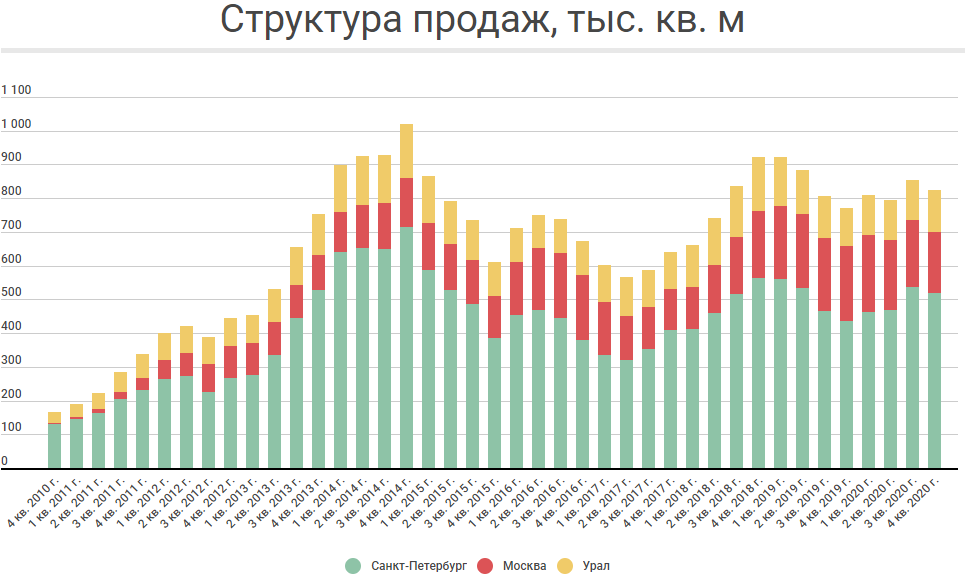

Основная причина роста продаж компании – рост доли Москвы. Продажи в этом регионе выросли в 2 раза с 2014 года. Последний год количество проданных площадей в регионе сокращалось, занимая 22% от общегрупповых значений.

Несмотря на, казалось бы, незначительную долю в натуральных продажах и то, что основной регион компании — Санкт-Петербург, важно понимать разницу цен на недвижимость в Москве и Санкт-Петербурге. Из-за этой разницы доля в рублевых продажах Москвы составляет 34,3%.

Несмотря на, казалось бы, незначительную долю в натуральных продажах и то, что основной регион компании — Санкт-Петербург, важно понимать разницу цен на недвижимость в Москве и Санкт-Петербурге. Из-за этой разницы доля в рублевых продажах Москвы составляет 34,3%.

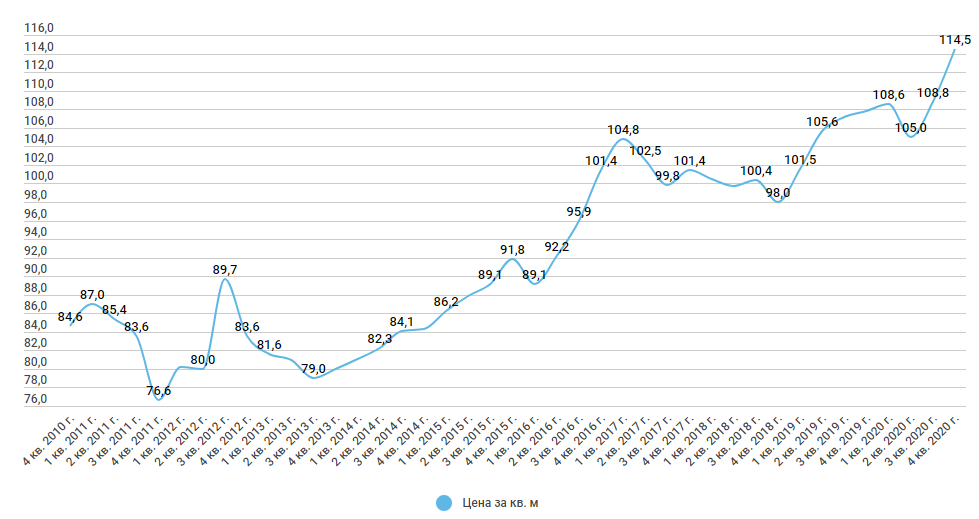

Как видно на графике выше, несмотря на отсутствие роста натуральных продаж, в денежном эквиваленте у компании поставлен рекорд. Низкие ставки подтолкнули цены на недвижимость. У ЛСР 64% сделок было совершено с ипотечным кредитованием.

Как видно на графике выше, несмотря на отсутствие роста натуральных продаж, в денежном эквиваленте у компании поставлен рекорд. Низкие ставки подтолкнули цены на недвижимость. У ЛСР 64% сделок было совершено с ипотечным кредитованием.

Финансовые показатели

Стоит пояснить, что вышеописанные показатели отражаются в финансовой отчетности компании с временным лагом. Показатели отчетности девелоперов из-за специфики деятельности порой трудно понимать и интерпретировать. До момента перехода на финансирование через эскроу, выручка за объект признавалась после ввода в эксплуатацию. То есть, на графике продаж проданные квадратные метры показывались в 2014 году, а признание выручки и отражение ее в отчете МСФО происходило в 2015-2016 году. С момента перехода в примечании считается, что риска не достроить объект не существует, поэтому выручка признается по мере строительства. То есть построили половину дома, половину полученных денег за него отобразили как выручку.

Бизнес компании представлен двумя основными сегментами: девелопмент и строительство и продажи строительных материалов

Девелопмент

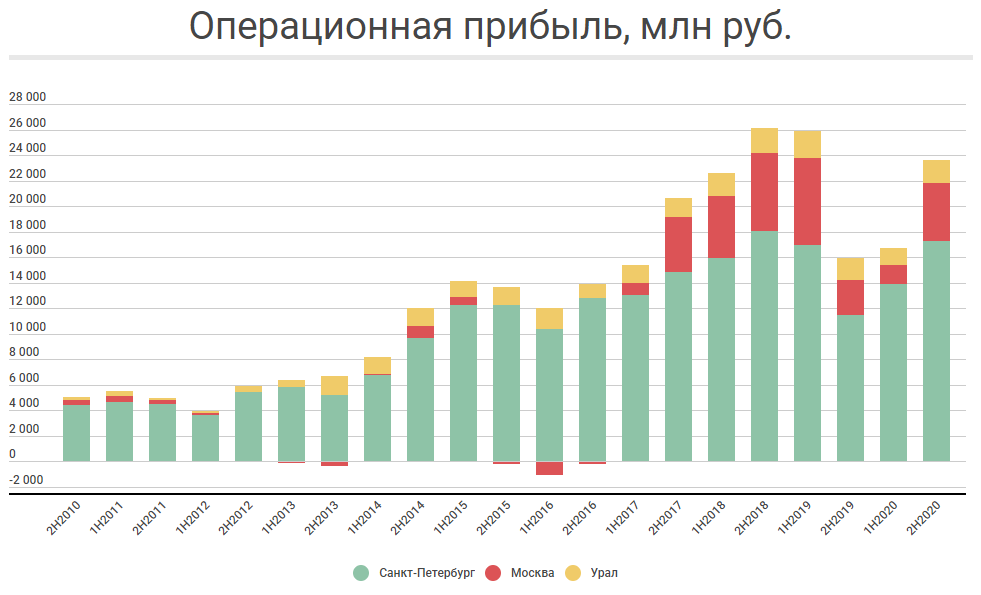

Описанные правила признания выручки наглядны на графике выручки. Выручка за последний год выросла.

В московском регионе средняя цена на недвижимость выше, чем в Петербурге, что отразилось на выручке компании. Но, несмотря на крупную долю выручки, большая часть прибыли формируется в Петербурге. Одной из главных причин является вертикальная интеграция — в Санкт-Петербурге сконцентрирован сегмент строительных материалов.

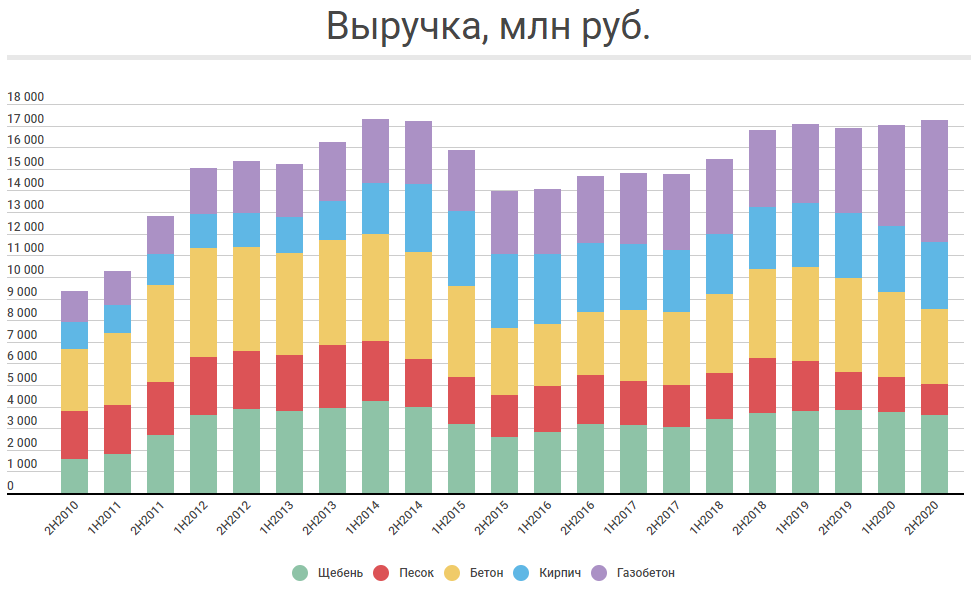

Строительные материалы

Большую часть выручки зарабатывают на газобетоне, меньшую на песке.

Но несмотря на низкую долю в структуре выручки у песка, его финансовая стабильность впечатляет. Газобетон - то на чем зарабатывает компания.

Но несмотря на низкую долю в структуре выручки у песка, его финансовая стабильность впечатляет. Газобетон - то на чем зарабатывает компания.

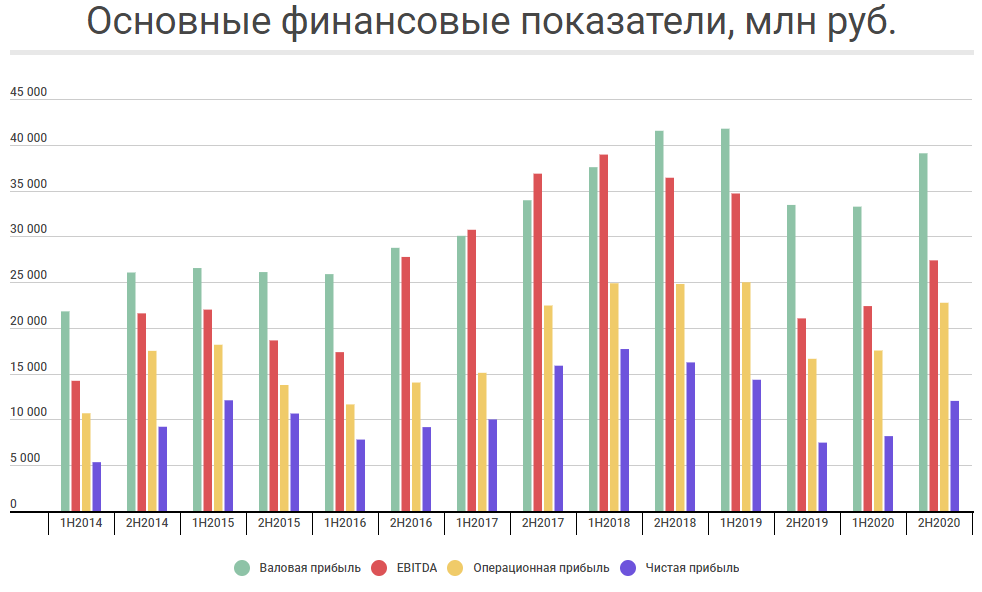

Консолидированные финансовые результаты

Консолидированные финансовые результаты

В стройматериалах достаточно большая доля внутригрупповых продаж. Консолидированный результат за 2020 год близок к своим максимумам. Компания за год заработала 12 млрд прибыли и 27,4 млрд EBITDA.

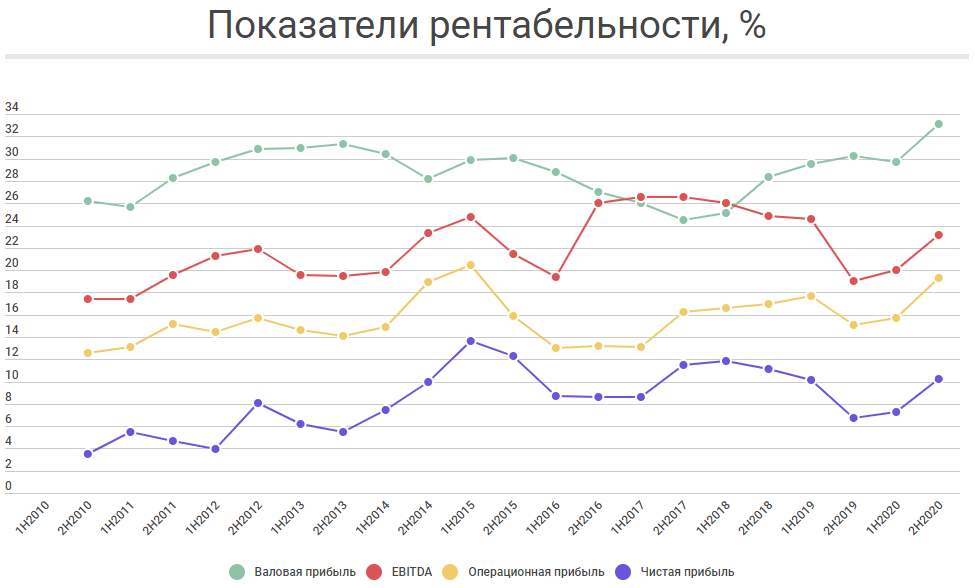

Рентабельность всех показателей росла. По валовой прибыли рекордное значение, по операционной близко к своему максимуму. Рост цен и сохранение уровня себестоимости строительства помог компании поставить рекорд по рентабельности валовой прибыли. С прочими операционными и финансовыми расходами менеджмент в 2020 году также справился, повысив рентабельности показателей прибыли, но до 2015 года еще далеко. С другой стороны результаты 2015 года — скорее аномалия, когда, на фоне проблем экономики, в конце 2014 года возник резкий спрос на недвижимость.

Рентабельность всех показателей росла. По валовой прибыли рекордное значение, по операционной близко к своему максимуму. Рост цен и сохранение уровня себестоимости строительства помог компании поставить рекорд по рентабельности валовой прибыли. С прочими операционными и финансовыми расходами менеджмент в 2020 году также справился, повысив рентабельности показателей прибыли, но до 2015 года еще далеко. С другой стороны результаты 2015 года — скорее аномалия, когда, на фоне проблем экономики, в конце 2014 года возник резкий спрос на недвижимость.

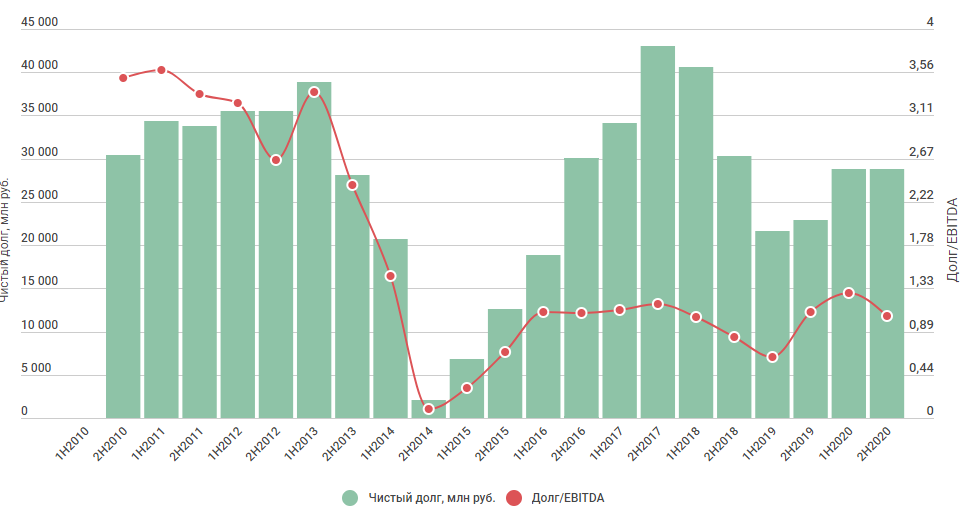

С переходом на новый формат работы изменился и бухгалтерский баланс компании, и принцип расчета долговой нагрузки. Дело в том, что основное финансирование необходимо осуществлять собственными средствами. Количество денежных средств на балансе выросло в несколько раз. На 31.12.2020 количество денег составило 73,8 млрд рублей. Чистый долг на конец года составил 28,8 млрд рублей. За 2020 год у компании 6,3 млрд рублей расходов по процентам. Но финансовые расходы составили 10 млрд рублей. Дело в том, что в новом стандарте в финансовых расходах возникает «значительный компонент финансирования», который составляет 1,7 млрд рублей. Кредиторская задолженность стала своего рода кредитом, выданным строительной компании. Ставка на него зависит от некоторых параметров и соотношений, при соблюдении которых ставка становится ниже. Кредиторская задолженность, не учтенная в величине чистого долга, составила 73,8 млрд рублей. Из-за подобных нюансов значение чистый долг/EBITDA у таких компаний становится трудноинтерпретируемым, потому что может возникать ситуация, что долг вроде низкий, но финансовые расходы съели всю операционную прибыль.

Возможная оценка

Затратный подход

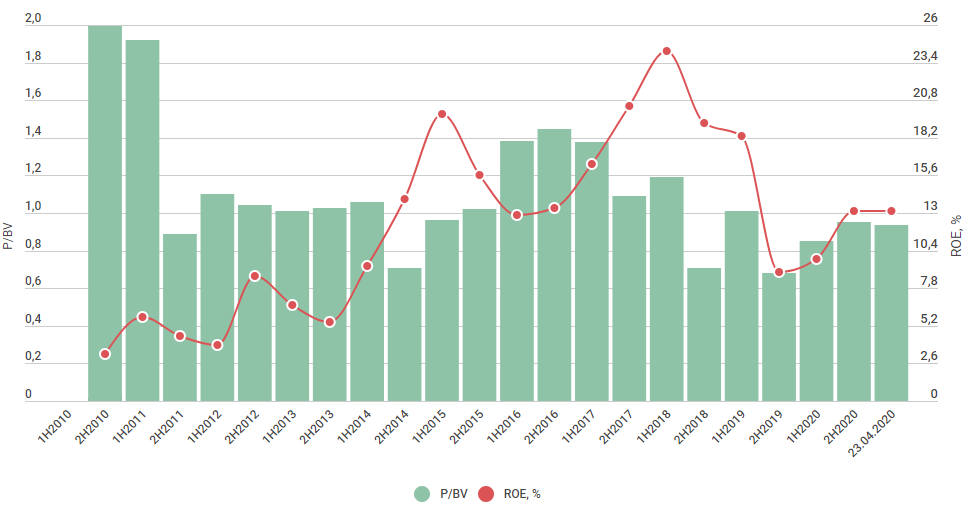

Стоимость чистых активов ЛСР на конец 2020 года составила 91,7 млрд рублей. Текущая рыночная капитализация составляет 85,8 млрд рублей. Рентабельность собственного капитала составила 13,1%. По стоимости чистых активов потенциальная цена находится на уровне 915 рублей за акцию.

Сравнительный анализ

На Московской бирже торгуется кроме ЛСР еще 4 компании-аналога, их показатели представлены ниже. С переходом на новую форму финансирования, на мой взгляд, корректно отразить кредиторскую задолженность как долговые обязательства, и учитывать ее при расчете Enterprise value.

В млн руб. | MCAP | Кредиторская задолженность | Долг | EV | EV 2.0 |

|---|---|---|---|---|---|

ЛСР | 85 772 | 75 168 | 28 825 | 114 597 | 189 765 |

Эталон | 37 164 | 48 133 | 24 675 | 61 839 | 109 972 |

ПИК | 635 729 | 152 713 | 135 568 | 771 297 | 924 010 |

Самолет* | 95 313 | 46 673 | 15 259 | 110 572 | 157 245 |

Инград* | 66 530 | 31 644 | 76 172 | 142 702 | 174 346 |

Итого | 920 508 | 354 331 | 280 499 | 1 201 007 | 1 555 338 |

У ЛСР стабильные финансовые результаты, и за последние 10 лет не было убытков по итогам года.

BV | EBITDA | Прибыль | Выручка | Продажи | |

|---|---|---|---|---|---|

ЛСР | 91 728 | 27 376 | 12 025 | 118 052 | 94 500 |

Эталон | 51 073 | 16 482 | 2 036 | 78 655 | 79 922 |

ПИК | 182 311 | 89 326 | 86 493 | 380 161 | 292 186 |

Самолет | 5 950 | 11 000 | 1 075 | 60 000 | 59 549 |

Инград | 6 825 | 7 569 | 182 | 68 008 | 80 600 |

Итого | 337 887 | 151 753 | 101 811 | 704 876 | 606 757 |

*У Самолет и Инград нет отчетности за 2020 год, компании раскрыли только отдельные показатели.

У Инград BV, EBITDA, Прибыль, Выручка, Долг и Кредиторская задолженность — значения на 30.06.2020

У Самолет BV, Прибыль, Долг и Кредиторская задолженность — значения на 30.06.2020

P/E | EV/EBITDA | P/S | EV/S | EV/продажи | P/BV | |

|---|---|---|---|---|---|---|

ЛСР | 7,13 | 6,93 | 0,73 | 1,61 | 2,01 | 0,94 |

Эталон | 18,25 | 6,67 | 0,47 | 1,40 | 1,38 | 0,73 |

ПИК | 7,35 | 10,34 | 1,67 | 2,43 | 3,16 | 3,49 |

Самолет | 88,66 | 14,30 | 1,59 | 2,62 | 2,64 | 16,02 |

Инград | 365,55 | 23,03 | 0,98 | 2,56 | 2,16 | 9,75 |

Итого | 9,04 | 10,25 | 1,31 | 2,21 | 2,56 | 2,72 |

Если давать оценку относительно конкурентов, то ЛСР можно оценить в 162,8 млрд рублей или 1625 рублей за акцию. Такая премия к текущей цене возникла из-за появления дорогих по мультипликаторам компаний в сравнении.

Если рассматривать финансовые коэффициенты, то финансовое положение ЛСР выглядит лучше, чем у конкурентов.

ЛСР | Эталон | ПИК | Самолет | Инград | |

|---|---|---|---|---|---|

Коэффициент текущей ликвидности | 2,77 | 2,59 | 1,12 | 1,24 | 2,84 |

Коэффициент автономии | 0,32 | 0,27 | 0,28 | 0,07 | 0,04 |

Коэффициент абсолютной ликвидности | 0,81 | 0,39 | 0,45 | 0,14 | 0,44 |

Чистый долг/EBITDA | 1,03 | 1,48 | 1,13 | 1,93 | 10 |

Доходный подход

ЛСР пока не публиковал планы по продажам недвижимости на 2021 год, и под вопросом будут ли они это делать (раньше регулярно публиковали).

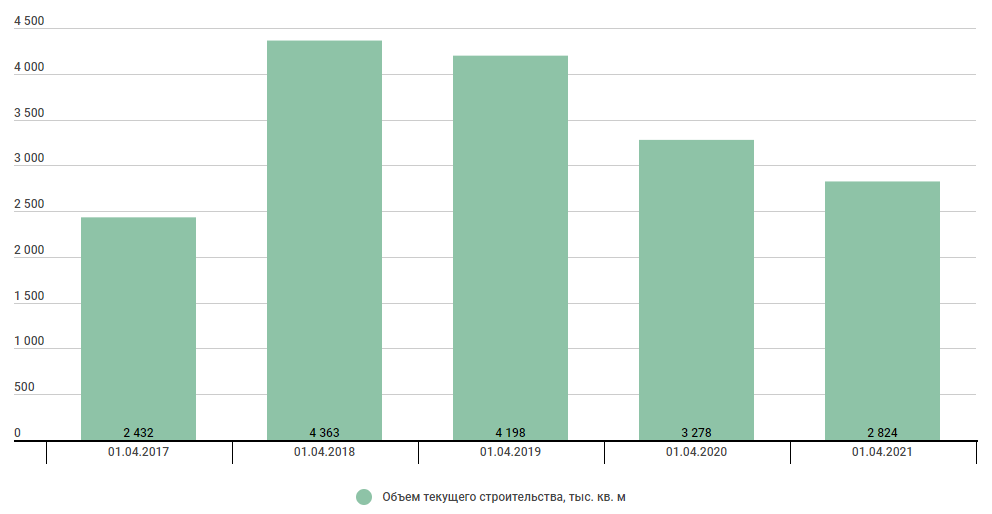

В рамках 1 квартала 2021 года операционные результаты ухудшились, что может отразиться в снижении выручки, которая в отчетности отражена с лагом. С точки зрения макроэкономики продавать в 2021 году будет сложнее, так как ставки выросли, программа льготной ипотеки под 6,5% заканчивается в середине 2021 года. Есть мнение, что ее продлят, но условия неизвестны. Поэтому драйвер роста выручки у компаний ограничен по времени. Кроме этого, опасения вызывает объем текущего строительства, который снижается. Это важно с точки зрения выручки за 2022 год.

Денежный поток компании в 2021 году находился в отрицательной зоне из-за увеличения оборотного капитала, роста запасов и снижения кредиторской задолженности. Это может говорить о росте выручки за 2021 год, но дальнейшем снижении показателей, начиная с 2022 года. Кроме этого, это также означает, что в 2021 году свободный денежный поток будет на своих пиковых значениях, так как запасы распродадутся.

Денежный поток компании в 2021 году находился в отрицательной зоне из-за увеличения оборотного капитала, роста запасов и снижения кредиторской задолженности. Это может говорить о росте выручки за 2021 год, но дальнейшем снижении показателей, начиная с 2022 года. Кроме этого, это также означает, что в 2021 году свободный денежный поток будет на своих пиковых значениях, так как запасы распродадутся.

В модели использован свободный денежный поток без учета оборотного капитала и использовалась высокая ставка дисконтирования в 13%. Потенциальная оценка компании проходит на уровне 110 млрд рублей, или 1100 рублей за акцию.

Дивиденды, проблемы и вывод о компании

До 2020 года ЛСР 5 лет подряд платил 78 рублей дивидендов на акцию, внятной причины такого уровня нет. Дивидендная политика подразумевает следующие пункты:

Рекомендуемая сумма дивидендов определяется Советом Директоров и, как правило, составляет 20% от чистой прибыли по МСФО;

С 2020 года Компания рассматривает выплату дивидендов на полугодовой основе.

По итогам 2019 года дивиденды снизили до 30 рублей, но пообещали выкуп собственных акций на сумму 5 млрд рублей. То есть итоговая сумма выкупа плюс дивиденды соответствовали выплатам прошлых лет. Но прошел год, а выкупа нет. В середине 2020 года объявили дивиденд в 20 рублей, и появился второй пункт дивидендной политики, что есть план платить дважды в год. Но итоговая рекомендация оказалась 39 рублей, то есть сумма выплат также оказалась ниже 78 рублей. Такая последовательность отражается на котировках, и компания выглядит недооцененной фактически по всем видам анализа. Чтобы цена стала адекватной надо принять нормальную дивидендную политику, а не «не меньше 20% от чистой прибыли». Плюс необходимо выполнить байбек, который обещали.

Год (дивидендный период) | Размер дивидендов, руб. | Сумма объявленных дивидендов по всем обыкновенным акциям, руб. | Дата общего собрания акционеров, на котором принято решение о выплате дивидендов |

2010 | 15 | 1 545 453 225 | 07.04.2011 |

2011 | 20 | 2 060 604 300 | 05.04.2012 |

2012 | 20 | 2 060 604 300 | 05.04.2013 |

2013 | 40 | 4 121 208 600 | 20.06.2014 |

2014 | 78 | 8 036 356 770 | 07.04.2015 |

2015 | 78 | 8 036 356 770 | 05.04.2016 |

2016 | 78 | 8 036 356 770 | 09.06.2017 |

2017 | 78 | 8 036 356 770 | 29.06.2018 |

2018 | 78 | 8 036 356 770 | 28.06.2019 |

2019 | 30 | 3 090 906 450 | 29.04.2020 |

2020, 6 мес. | 20 | 2 060 604 300 | 30.09.2020 |

2020 | 39 | 4 018 178 385 | 29.04.2021 |

Даты изменения прогноза:2

Текущая цена: 700₽

Целевая цена: 1100₽

Потенциал:57.14%

Резюме:Покупать