Основные темы прошедшей недели (6 сентября— 12 сентября 2021 года)

- 13 Сентября 2021

Внутри:

Экспорт алюминия.

Sual как помощь для En+.

Ipo «Продимекса» и цикл.

MDMG и GEMC.

Ставка 6,75%.

«Интер РАО» и «Юнипро».

Алюминий, что это было?

ФТС опубликовал статистику по экспорту за июль, где экспорт алюминия вырос в 8 раз. В динамике выглядит так, график взял с Инвестком у Алексея Мидакова. Сами данные по разным видам товаров и направлениям можно покрутить здесь.

И вроде бы все ОК, по классике обход пошлин, которые начали действовать 1 августа, поэтому продали заранее. По объему это кстати примерно на оставшийся год. Но вот есть несколько загвоздок. Во-первых, у «Русала» нет столько запасов и он физически не мог столько продать. Во-вторых, комментарий «Русала» и какого-то федерального чиновника на РБК.

И вроде бы все ОК, по классике обход пошлин, которые начали действовать 1 августа, поэтому продали заранее. По объему это кстати примерно на оставшийся год. Но вот есть несколько загвоздок. Во-первых, у «Русала» нет столько запасов и он физически не мог столько продать. Во-вторых, комментарий «Русала» и какого-то федерального чиновника на РБК.

«Один из крупнейших в мире производителей алюминия UC Rusal, основанный Олегом Дерипаской, в июле подавал декларации на вывоз из России 1,2 млн т необработанного алюминия и 1,5 млн т алюминиевых сплавов до начала 2022 года по упрощенной процедуре (около 70% годового производства и почти весь годовой объем экспорта)».

«Федеральный чиновник подчеркнул, что UC Rusal действовала в рамках закона. По данным первого собеседника РБК, всего на вывоз алюминиевой продукции было оформлено 1252 декларации по упрощенной процедуре, но 952 из них были отозваны таможенными органами. Уральское таможенное управление (на Урале сосредоточена часть предприятий UC Rusal) не принимало декларации, поставщикам алюминия не удалось воспользоваться этой возможностью, добавляет источник, близкий к одной из металлургических компаний».

"В пресс-службе UC Rusal утверждают, что компания не пользовалась «никакими механизмами декларирования впрок» на поставки алюминия с 1 августа. «Мы вывозим строго в соответствии с постановлением № 988 от 25 июня (о введении экспортных пошлин на металлопродукцию, включая алюминий. — РБК) с обязательной уплатой пошлины»."

Тут возможно есть несколько «дыр» в заявлениях. «По упрощенной процедуре» — могли подавать ДТ не по упрощенной и избежать пошлин? Потому что это просто поданные декларации. По правилу груз должен покинуть РФ через 4 месяца. То есть это даже не до конца года, еще есть декабрь (консультировался с https://bescargo.ru/).

Не факт, что избежать пошлин еще удастся, но это точно попытка их избежать, совершенно случайно в июле же статистика исказилась, ага. Поэтому в святой «Русал» не верится от слова совсем.

Sual

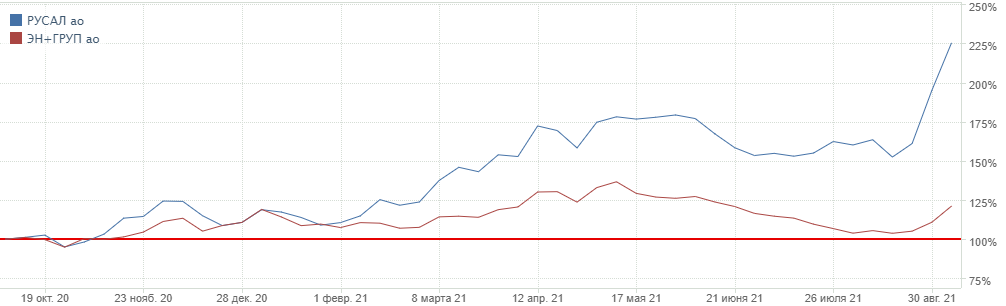

В En+ в «Русале» начинает напрягать акционер с блокирующим пакетом - Sual (25,61%). Это хорошо и это хорошо в первую очередь для акционеров En+ (как ни странно). Потому что одна из причин дисконта холдинга, на мой взгляд лежит как раз в отсутствии циркуляции денег от дочек к головной компании. Возможно это связано с тем, что Дерипаска вроде как лишился контроля и в том числе из-за этого в компаниях забивают на дивидендную политику. Но этот дисконт последний месяц стал еще более существенным.

Нормальная схема циркуляции выглядит так. Схему взял из статьи про En+ Даниила.

В этом ключе любопытным кажется оферта в «Иркутскэнерго» от «Евросибэнерго». Free-float в «Иркутскэнерго» маленький, около 9%, в оферте указано даже большее количество. Вероятно компанию уведут с биржи. Любопытно потому, что на Иркутскэнерго сидит 21,37% акций En+ (квазиказначейские акции). Рискну расценивать этот шаг также в сторону дивидендов, потому что дальше возможно упрощение кольцевой схемы акционеров, например выкупленные акции перейдут на «Евросибэнерго» или на En+. С другой стороны это минус «Иркутскэнерго» в которой начала зарождаться идея покупки от подорожания акций En+.

Очень надеюсь, что Sual дожмет до выплат.

«Продимекс»

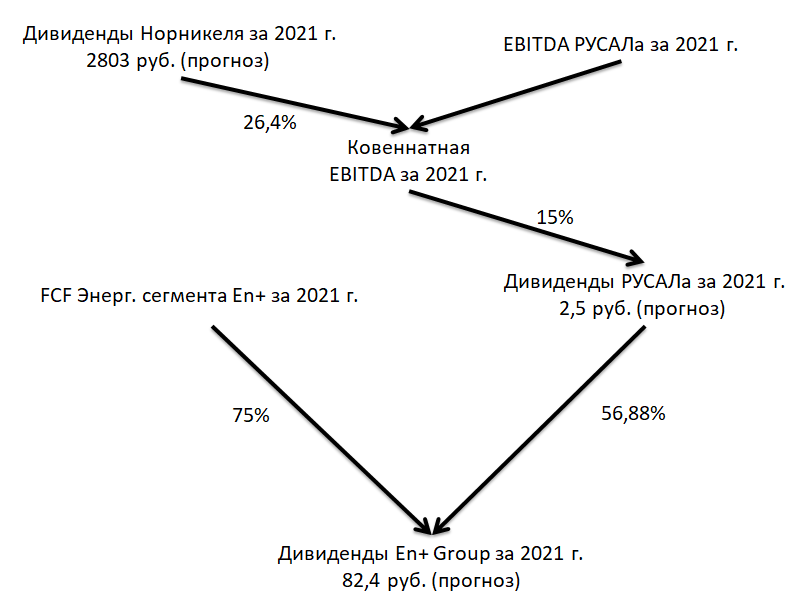

«Крупнейший производитель белого сахара в России вновь задумался об IPO».

Такое у компании уже было.

Было не просто так, когда сырье дорожает, непубличные компании хотят стать публичными и раздать немного перспективы.

Было не просто так, когда сырье дорожает, непубличные компании хотят стать публичными и раздать немного перспективы.

В цикле 2011 года IPO было у «Русагро». Разместились так дорого, что вернулись к цене размещения только через 5 лет. Производство сахара около 42 млн тонн — 21% из них «Продимекс». Экспорт не очень большой (1,2 млн тонн), но и он вырос на 80% в 2020 году. Больше половины экспорта уходит в Казахстан и Узбекистан.

Слайд из отчета «Русагро».

Конкуренция достаточно плотная у крупнейших производителей, причем сахар это такой товар, где для потребителя совершенно неважно кто его сделал. Поэтому, если и случится IPO, оно не слишком интересно, разве что компанию оценят очень дешево, что вряд ли. Что это размещение случится я не очень верю, потому что источников мало. Плюс циклы в сельхоз продукции долго не длятся. Завтра случится мегаурожай свеклы и плакали текущие цены на сахар.

«Мать и Дитя», EMC, «Медси»

Вроде конъюнктура рынка хорошая для размещений, но «Система» с IPO «Медси» не спешит.

В млн руб. | «Медси» | EMC* | «Мать и дитя» | |

Выручка | 1 полугодие 2020 г. | 10 495 | 8 108 | 7 974 |

1 полугодие 2021 г. | 14 603 | 10 036 | 12 009 | |

Изменение, % | 39,14 | 23,77 | 50,60 | |

LTM | 29 149 | 20 680 | 23 169 | |

EBITDA/OIBDA | 1 полугодие 2020 г. | 2 273 | 2 560 | 2 270 |

1 полугодие 2021 г. | 3 248 | 4 167 | 3 777 | |

Изменение, % | 42,89 | 62,79 | 66,39 | |

LTM | 7 864 | 8 689 | 7 515 | |

Прибыль | 1 полугодие 2020 г. | 658 | 1 320 | 1 471 |

1 полугодие 2021 г. | 1 576 | 2 854 | 2 688 | |

Изменение, % | 139,51 | 116,18 | 82,73 | |

LTM | 4381 | 7 455 | 5550 | |

Мультипликаторы | Profit margin LTM, % | 15,03 | 36,05 | 23,95 |

Чистый долг | 5 200 | 7 309 | 1 835 | |

Чистый долг/EBITDA | 0,66 | 0,84 | 0,24 | |

Капитализация | - | 99 651 | 66 110 | |

Дивиденд 12 мес. | - | 73,23 | 37 | |

Доходность, % | - | 6,62 | 4,20 | |

P/E | - | 13,37 | 11,91 | |

EV/EBITDA | - | 12,31 | 9,04 | |

* EMC отчитывается в евро, показатели за период переведены по среднему курсу, а показатели чистого долга - по курсу на 30.06.2021.

Натыкался на просторах интернета на мнение, что EMC значительно лучше «Мать и дитя». Одна из причин — дивиденды выше. Кстати, рекомендация дивидендов в EMC за 2020-ый год, что любопытно, учитывая что собственник снижал долю. В теории он мог их забрать и до размещения (15.07.2021), а не делиться с толпой миноритариев. По мультипликаторам «Мать и дитя» дешевле, но абсолютные значения все равно для российского рынка выглядят высокими. «Мать и дитя» придерживается политики выплаты половины прибыли и платит дважды в год. EMC же выплатил практически всю прибыль за 2020 год, поэтому доходность и правда рисуется приличной, учитывая, что с годовой выплатой затянули практически на квартал от стандартных рекомендаций на российском рынке. В декабре планируют выплату за полугодие 38 млн евро (примерно половина от текущей рекомендации за 2020 год).

Отдельно стоит отметить, что выручка EMC самая низкая в секторе, но эффективность такая, что по прибыли компания значительно превосходит конкурентов. Кстати, когда РДВ пиарил EMC, что они поставили диагноз Олегу Тинькову, там не подсветили тот факт, что у EMC не было необходимой специализации и поэтому Тиньков лечился заграницей.

Планов по капзатратам у EMC нет, поэтому это хорошая «дойная корова».

Комментарий Андрея Яновского:

«Компания прошла фазу активных инвестиционных вложений, пик которой пришелся на 2019 год. Этим обусловлено снижение капитальных расходов в первом полугодии 2021 года относительно прошлого года. При этом стратегия будущего развития ЕМС будет опираться на существующую базу современных и высокотехнологичных клиник, что вкупе с комфортной долговой нагрузкой и устойчиво высоким денежным потоком создает необходимые предпосылки для выплаты щедрых дивидендов».

В противовес этому — невысокие дивиденды у «Мать и дитя», но у них появилась обновленная стратегия. На конференц-звонке также сказали, что ищут потенциальных «жертв» для M&A, об этом они говорят часто, но по заявлениям руководства у них высокие требования к эффективности, поэтому таких сделок пока нет. Отдельно отмечу, что наконец-то будут осваивать Санкт-Петербург в котором функционирует лишь одна клиника. Медицинский цент в этом регионе стартует с формата «ковид-центр», который после перейдет на оказание полного спектра медицинских услуг. Проекты в Тюмени и Санкт-Петербурге стартуют во 2-ом и 1-ом кварталах 2021 года соответственно.

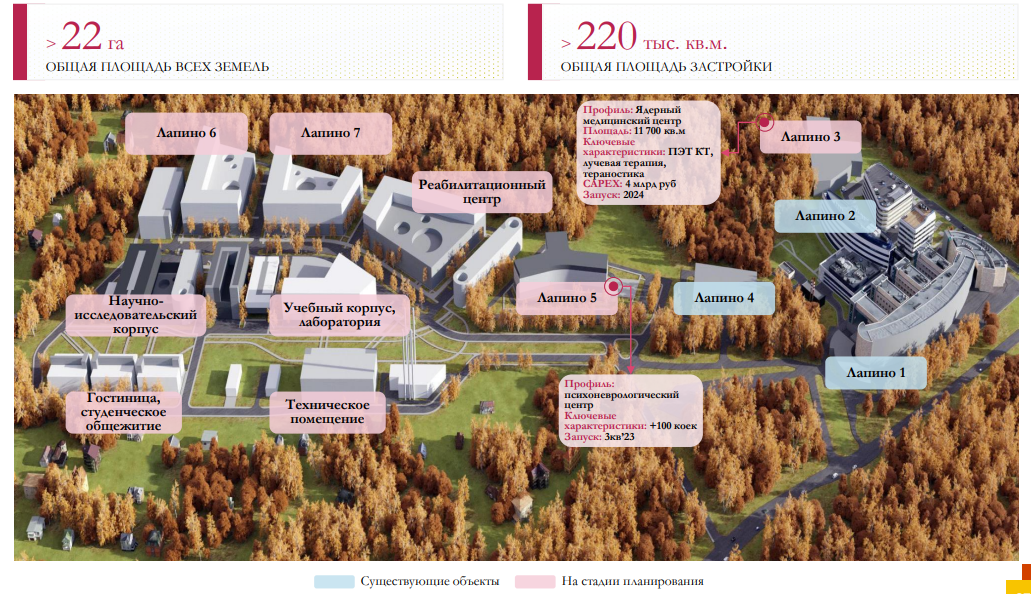

Лапино планируют расширять до каких-то невообразимых масштабах.

Плюс пошли на территорию Хеликса и Инвитро: “Компания продолжает расширять сеть амбулаторных клиник, а также начинает внедрять новый формат - сеть пунктов забора анализов в Москве и Московской области под брендом «MD LAB».”

По перспективам компании разные: у EMC текущая высокая доходность, у «Мать и дитя» она высокая в перспективе. По текущим кажется дороговато, поэтому, возможно неплохой вариант — ждать когда оступятся. Но если появится какая-то крупная M&A сделка, то «дешево» можно ждать долго.

Ставка 6,75%

10 лет назад я сдавал на права и учился в автошколе. Как-то раз я очень долго стоял на перекрестке и не мог решиться повернуть налево. В какой-то момент инструктор не выдержал и закричал: «Да, что ж вы все ссыкуны-то такие!». Когда послушал выступление Набиуллиной ощущение было схожим.

О том, что ставку надо было оставить, я писал здесь, но ЦБ, вопреки моим ожиданиям поднял (консенсус общий был, что поднимут на 0,25 — что и случилось). На выступлении Набиуллина в какой-то мере даже нагнала страху по дальнейшим повышениям. Действительно, после 4-ех повышений как-то пугающе видеть отсутствие замедления инфляции, а наоборот ее ускорение до 6,74%. При этом ЦБ отлично видит основной фактор инфляции — инфляционные ожидания. В таком случае не странно ли бороться с ростом инфляционных ожиданий повышением ставки лишний раз? В моем понимании это чревато низким ростом ВВП за 2022 год (1,5%) и инфляцией в 3% (ниже таргета), как это было в 2019 году. Вариант сохранения ставки на уровне 6,5% ЦБ рассматривал, но основная дискуссия шла между 0,25% и 0,5%.

Набиуллина даже ответила на критику Олега Владимировича:

«Да, на инфляцию влияет множество факторов, которые не зависят от нашей денежно-кредитной политики. Наиболее значимые из них — мировые товарные цены, урожай плодоовощной продукции внутри страны, узкие места в глобальных цепочках поставок (контейнерные перевозки, производство микросхем и так далее). И последнее время часто звучат высказывания, что раз денежно-кредитная политика на эти факторы повлиять не может, то их следует полностью проигнорировать.

Данный взгляд не учитывает одного важного обстоятельства — все эти факторы влияют на инфляционные ожидания, которые, в свою очередь, влияют на настроения и поведение потребителей. И тем самым влекут за собой инфляцию по широкому кругу товаров. Более высокие инфляционные ожидания ведут к росту спроса и усиливают перенос издержек на потребителя. Это позволяет предприятиям практически полностью переносить издержки в цены и тем самым поддерживать или даже увеличивать свою рентабельность. Что, в свою очередь, снижает стимул для работы по сокращению издержек, повышению производительности труда».

Как ни странно эффективную борьбу с инфляционными ожиданиями выстроил ФАС, начав проверять ритейлеров на сговор. Объясню это следующей цепочкой. Борщевой набор — наше все. От его цен зависят инфляционные ожидания, от инфляционных ожиданий зависит инфляция, от инфляции зависит ставка. Ценник на борщевой набор — это в большей степени результат сезонности, о чем глава ЦБ рассказывала на июльском заседании. Прошлый урожай кончился, новый не поступил — цены выросли. Бороться с этим явлением смысла особого нет. Если только не директивно, что делает ФАС проверяя на сговоры.

Я не сторонник позиции Олега Дерипаски, который предлагает топить ставки в нули, чтобы бизнес рос. Учитывая, что он любит вкладывать, а дивиденды как возврат акционерам ему нравятся только в формате прихода в «Русал» от «Норильского никеля». Но в то же время, когда ФРС оттягивает ужесточение ДКП всеми силами и дает сигналы на risk-off, почему не пользоваться этим, учитывая что ставку уже повышали и не раз. В конце октября будет еще одно заседание (предпоследнее в этом году), подождать и понаблюдать месяц было бы неплохо, в том числе оценить влияние предыдущих повышений.

Разве что следующее заседание будет уже после выборов, а бороться с инфляцией надо здесь и сейчас.

Интер РАО

«Uniper задумался о продаже активов "Юнипро" в рамках перехода к ВИЭ» — источник.

«Какие-то решения касательно судьбы активов "Юнипро" могут быть приняты уже этой осенью, ожидает один из источников "Интерфакса"».

Другая статья.

"Если кто-то готов что-то продать, мы готовы это что-то купить по рыночной цене. Если они захотят — мы всегда готовы к переговорам, у нас есть необходимый финансовый ресурс для этих целей", — сказал Ковальчук в ответ на вопрос о вероятности покупки компанией «Юнипро».

Слух о том, что «Интер РАО» купит «Юнипро» был в сентябре 2020 года, и он пока не подтвердился. Между строк кажется, что Uniper хочет много получить, а «Интер РАО» хочет мало отдать. В этом причина того, что никакой сделки до сих пор не было.

В целом, все это уже кажется очень похожим на сделку вот-вот, поэтому «Интер РАО» стал интересным за счет реализации своего кэша на балансе.