«Селигдар» — компания роста: обзор и оценка

- 5 Мая 2023

Даты изменения прогноза:2

«Селигдар» — относительно небольшой российский золотодобытчик, свою деятельность ведет по всей стране. Кроме золота компания добывает олово, через свою дочку «Русолово». Я подробно разобрал «Русолово» тут. В этой статье больше внимания буду уделять именно золотодобывающему дивизиону.

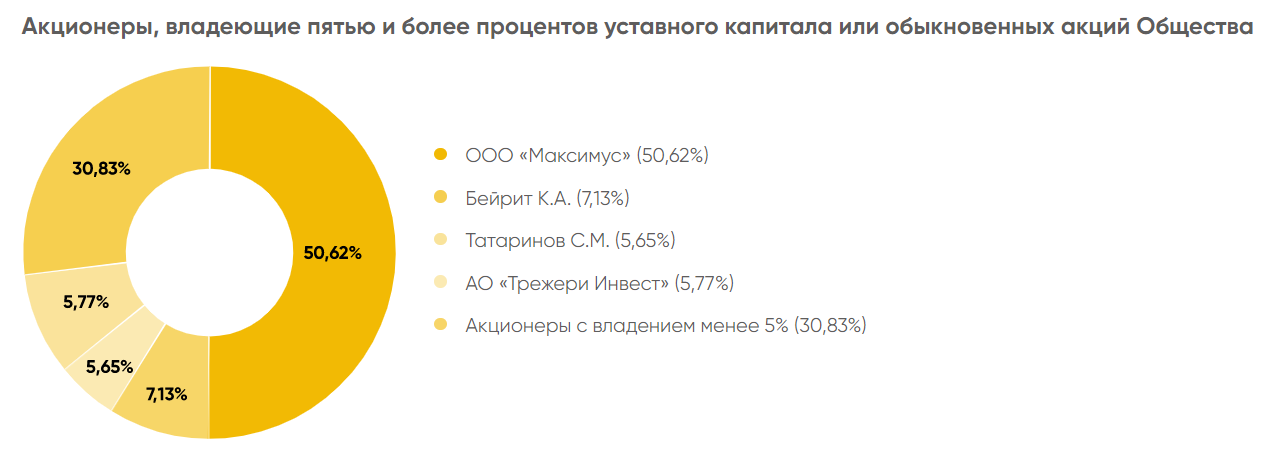

До недавнего времени у «Селигдара» было много акционеров, ни у кого не было контрольного пакета. В 2021 году ООО «Максимус» приобрел доли у других акционеров и собрал у себя 50%. Основные бенефициары ООО «Максимус» — Константин Бейрит, президент «Селигдара» и Сергей Татаринов. Причем как Бейрит, так и Татаринов владеют еще и напрямую небольшими долями 7,13% и 5,65% соответственно.

«Селигдар» иногда проводит допэмиссии, выкупают их обычно крупные акционеры. Эмиссию в марте 2022 года выкупили ООО «Максимус» и АО «Трежери Инвест» по цене чуть выше рыночной.

«Селигдар» входит в топ-10 российских золотодобытчиков по производству.

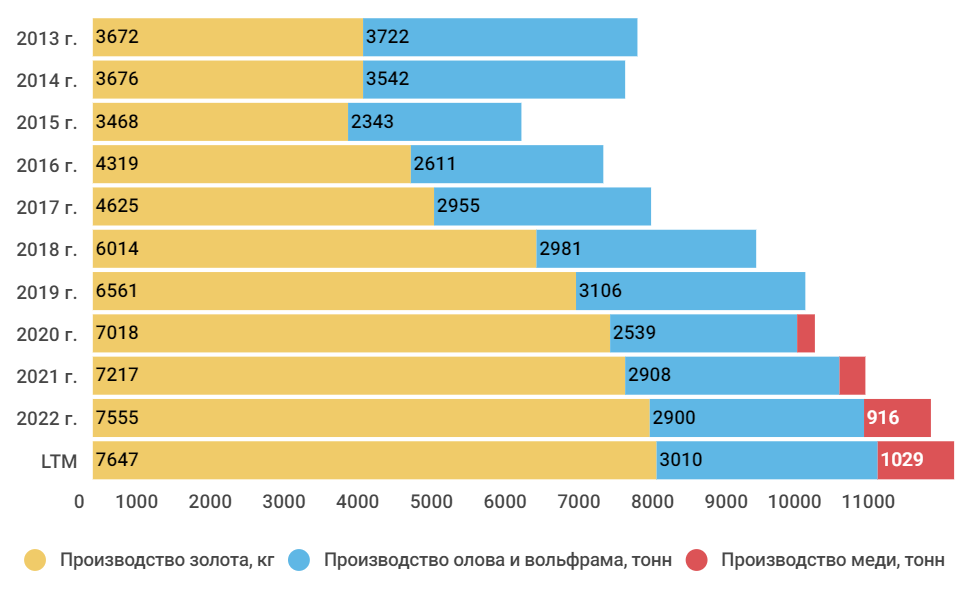

С 2016 года «Селигдар» начал активно наращивать производство. Добыча золота за 7 лет выросла в 2 раза, а олова в 6 раз. В последние 3 года рост замедлился. Отчасти это происходит из-за экономической ситуации, отчасти из-за отсутствия запуска новых проектов.

С 2020 года «Селигдар» начал добывать медь, постепенно наращивая объемы за счет модернизации производства.

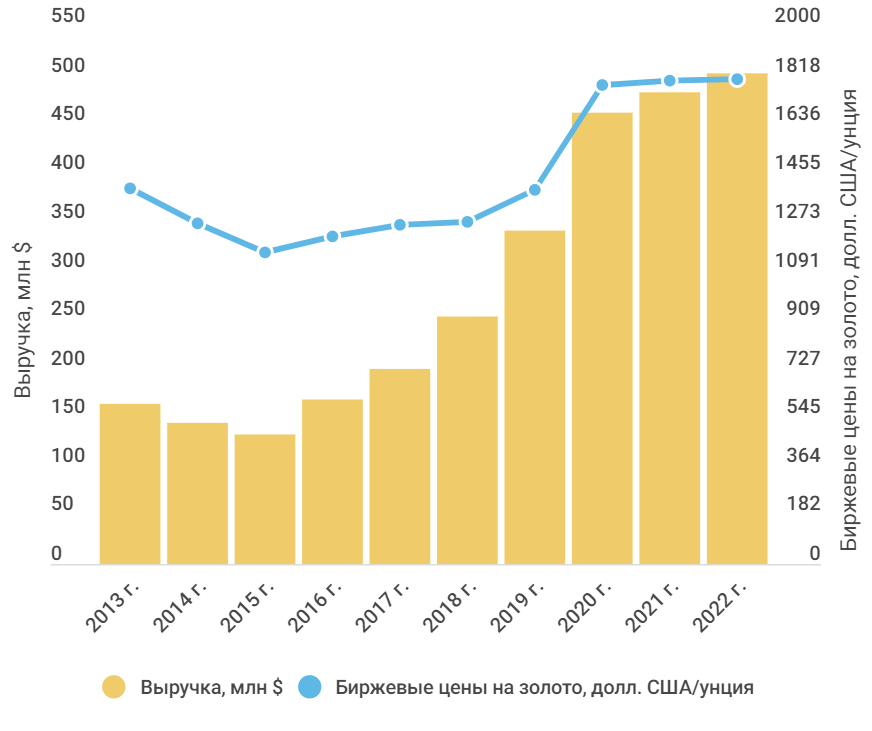

Выручка компании растет вместе с производством. В 2022 году выручка просела на 2,5% на фоне снижения цен на продукцию компании.

Доля олова и других металлов постепенно увеличивается и на данный момент составляет 17,3% от общей выручки.

Чтобы лучше проследить связь цен на золото и доходов компании, я перевел выручку в доллары. Корреляция на лицо, но за счет роста производства финансовые показатели «Селигдара» растут намного быстрее. Так, в период с 2015 по 2018 годы цена на золото выросла на 10%, а выручка на 90%.

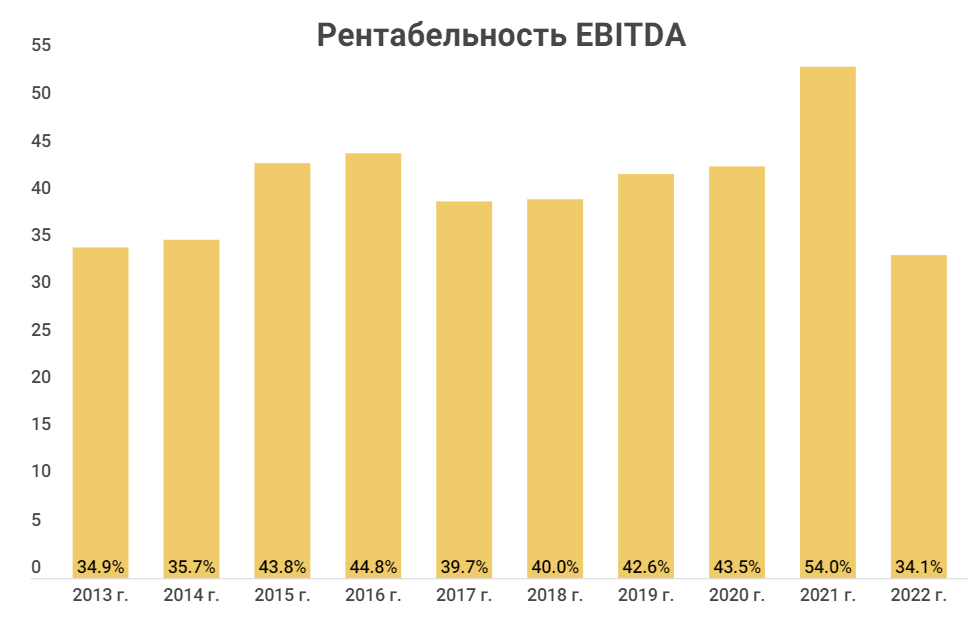

Рентабельность компании достаточно стабильна. В 2021 и 2022 году «Селигдар» достиг сразу и максимума, и минимума рентабельности.

В 2022 году возникло сразу несколько проблем: крепкий курс рубля, рост затрат из-за высокой инфляции, волатильность цен на золото и дисконты к цене.

«Селигдар» в 2022 году испытывал проблемы с реализацией. Но уже в 4-м квартале удалось полностью ликвидировать разрыв и продать примерно на 40% больше, чем в 4-м квартале 2021 года. Компания смогла справиться с трудностями. Соответственно рентабельность должна подрасти в 2023 году.

Дивиденды

Рост акций «Селигдара» в 2020-2021 годы во многом связан именно с дивидендами. У компании с 2016 года была див. политика, согласно которой выплаты зависят от долговой нагрузки и величины чистой прибыли. Там гарантирован минимальный размер дивидендов на привилегированную акцию — 2,25 руб. Но проблема в том, что префов больше нет, их конвертировали в обычку. При этом многие аналитики пользуются старой политикой для определения будущих дивидендов.

Она выглядит так:

Значение чистый долг/EBITDA | % от чистой прибыли |

< 1 | 30% |

1 - 2 | 20% |

2 - 3 | 0 |

Даже в прошлом компания особо ее не придерживалась. Минимальный дивиденд на префы не платился в 2016 году, а в 2017 году был урезан. При этом чистая прибыль в эти периоды было положительной. На обычку начали платить в 2019 году, несмотря на то, что Чистый долг/EBITDA был равен 2,7х. В тот год на дивиденды ушло 100% чистой прибыли.

По итогам 2021 года «Селигдар» заплатил на 4,5 руб. на акцию — столько же, сколько по итогам 2020 года.

2013 г. | 2014 г. | 2015 г. | 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | 2021 г. | |

Дивиденды АО, руб. | 0 | 0 | 0 | 0 | 0 | 0 | 2,2 | 4,5 | 4,5 |

Дивиденды АП, руб. | 2,25 | 0 | 0 | 0 | 1,44 | 2,25 | 2,25 | 4,5 | 0 |

Чистая прибыль, тыс. руб. | 593461 | -2267394 | -1362422 | 3696009 | 1402440 | 728982 | 2125947 | 4384 | 10397834 |

Чистый долг/EBITDA | 2,8 | 2,9 | 3,9 | 2,1 | 3,1 | 2,8 | 2,7 | 2,6 | 2,0 |

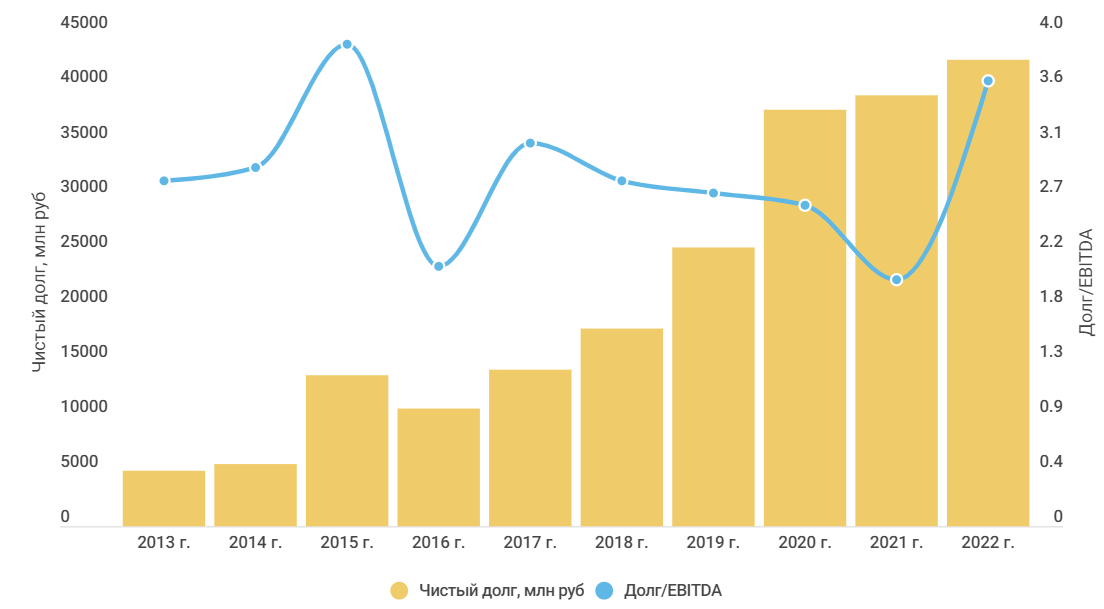

Долговая нагрузка компании значительно выросла на фоне новых займов и сокращения EBITDA. В 2023 году «Селигдар» также успел разместить «золотые» облигации — новый инструмент на финансовом рынке. Подробнее можно почитать тут.

У «Селигдара» интересная ситуация с долгом: около 90% номинировано в золоте. В конце 2015 года компания взяла взаймы у ВТБ 8 тонн золота. Теперь, когда цена на золото растет, растет долг «Селигдара» и наоборот.

С одной стороны, компания захеджировала риски падения цен, с другой платит больше процентов, когда цена растет. Также стоит учитывать, что золото номинировано в долларах США, поэтому рост курса также приводит к росту долга.

Я все жду, когда компания примет нормальную дивидендную политику. На старую особого смысла ориентироваться нет, ее и раньше не придерживались. А сейчас, когда префов не стало, тем более.

На мой взгляд, рассчитывать на дивиденды за 2022 год не стоит. Здравый смысл говорит, что с такой долговой нагрузкой и отрицательным денежным потоком этого лучше не делать.

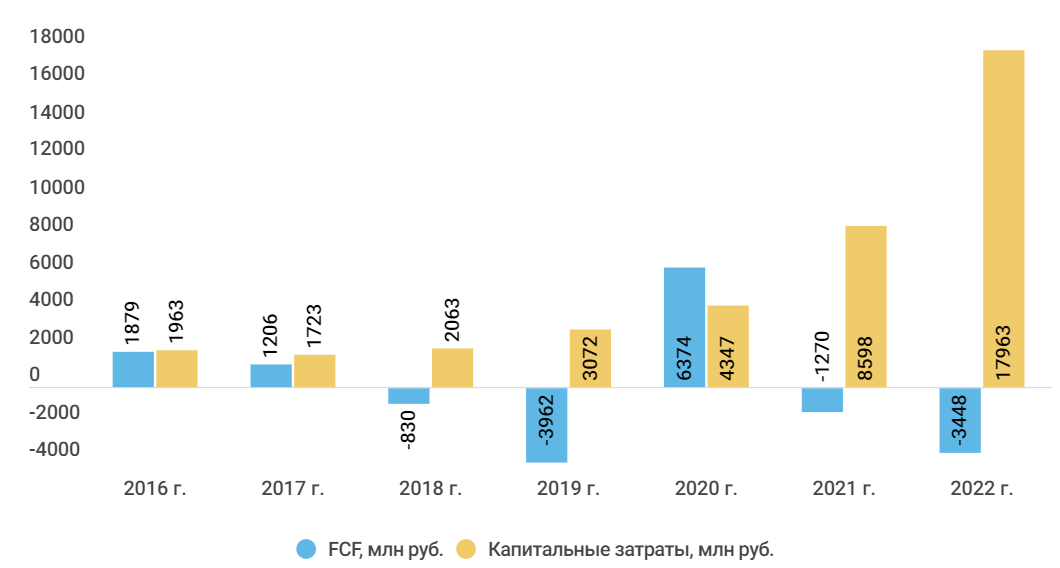

«Селигдар» значительно нарастил капитальные затраты в 2022 году. Это связано реализацией сразу нескольких проектов развития.

Стратегия 2030

Стратегия 2030

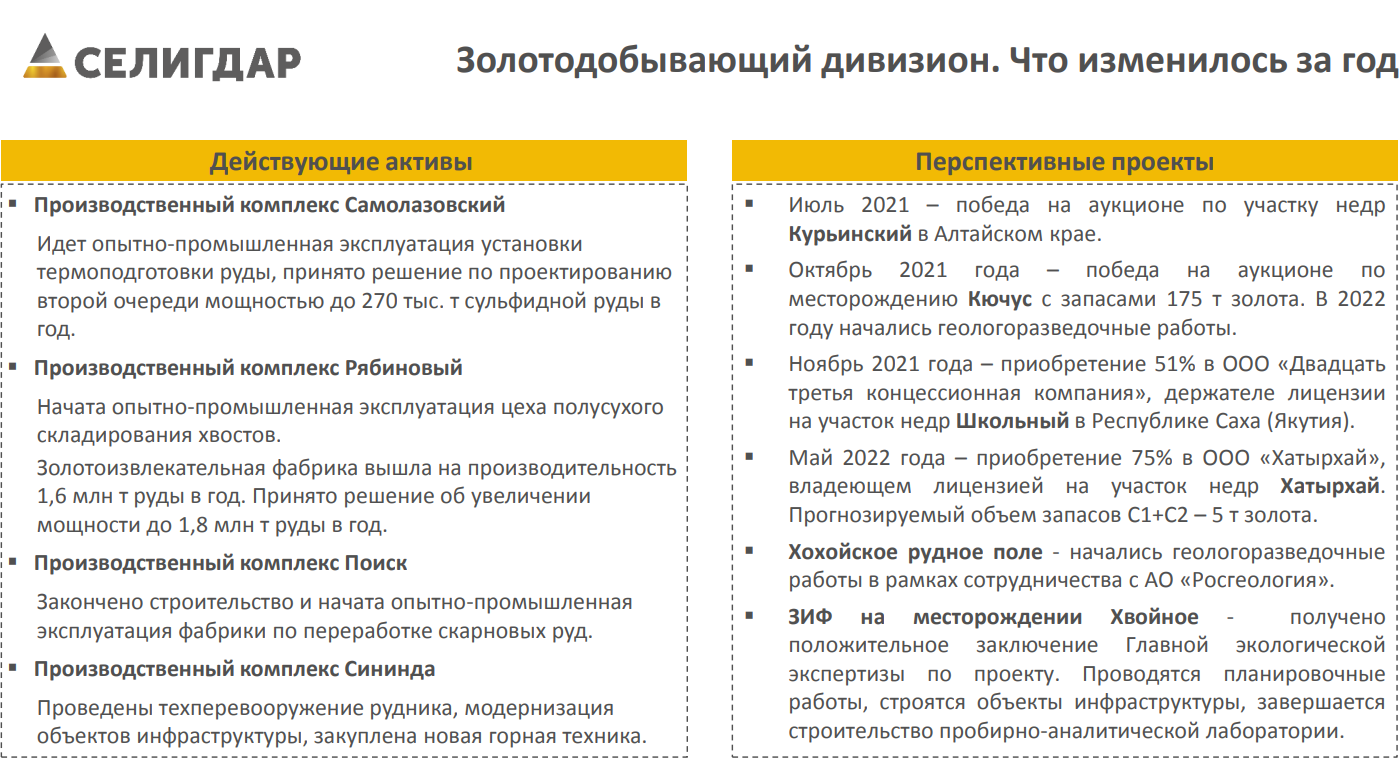

Ранее «Селигдар» придерживался своей стратегии 2018-2024. Но в 2021 году компания выиграла аукцион на одно из крупнейших месторождений золота в РФ — Кючус. В связи с этим стратегию расширили.

Основные тезисы стратегии:

Рост добычи до 20 тонн золота к 2030 году (в 2022 году — 7,6 тонн).

Рост добычи олова до 14-16 тыс. тонн к 2030 году (в 2022 году — 2,9 тыс. тонн).

Полная себестоимость золота (AISC) до 700 $ за унцию к 2024 году

Чистый долг/EBITDA менее 2х 2024 году

Целевая дивидендная доходность акций — 5%.

За счет чего компания планирует увеличить производство? Один из проектов — это строительство золотоизвлекательной фабрики на месторождении Хвойное. Выход на проектную мощность в 2,5 тонн золота в год запланирован на 2025 год.

«Селигдар» сейчас проводит геологоразведочные работы на Кючусе. К 2024 году планируется сделать технико-экономическое обоснование проекта. А в 2026-2028 годах начать строить горно-обогатительный комбинат. В 2029 году - выход на проектную мощность в 10 тонн в год, это вдвое увеличит добычу компании.

Кучюс — перспективное месторождение с большими запасами золота, но сложное. В основном там находятся упорные руды.

Упорная руда — золотосодержащая руда, которую невозможно переработать привычными способами. В России упорная руда составляет примерно треть общего количества.

Упорные руды перерабатывают несколькими способами. «Полиметалл» и «Петропавловск» (в свое время) перерабатывают такую руду с помощью автоклава (POX). Смысл состоит в нагреве сырья под давлением в присутствии кислорода. Автоклав воссоздает природные процессы и значительно их ускоряет.

«Селигдару» тоже не чужды упорные руды, они есть на Самозоловском месторождении. Правда, компания использует немного другие технологии: биоокисление и терморудоподготовка.

Как раз в течении следующих двух лет «Селигдар» определит, какой способ больше подойдет рудам Кючуса.

Также есть проблема с местоположением. Кючус находится за Полярным кругом, там нет инфраструктуры. Но с этим «Селигдару» помогает Росатом, который построит там маломощную атомную станцию.

По сути «Селигдар» превращается с Кючусом в «Полюс» с Сухим Логом на минималках.

Остальные проекты связаны с небольшими месторождениями или модернизацией текущих активов.

Прогноз результатов

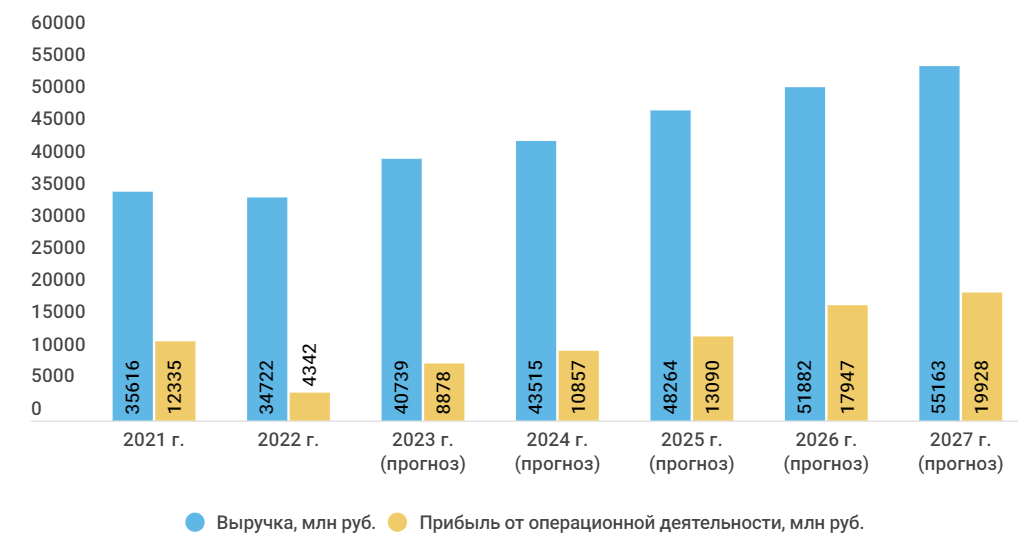

Я позитивно смотрю на цену золота в 2023-2024 годы. Начало текущего года уже достаточно позитивно для золотодобытчиков. При этом ФРС скорее всего сделает паузу в повышении ставки. К концу 2023 года или началу 2024 году я ожидаю смягчение денежно-кредитной политики. Как следствие, цена на золото вырастет. После 2024 года уже можно ждать снижения.

Финансовые показатели «Селигдара» будут расти, как за счет роста цен на золото в 2023-2024 годы, так и за счет увеличения производства в последующие годы. Ожидаю, что рентабельность постепенно восстановится после провала в 2022 году.

Я не делал прогноз до 2030 года с учетом Кючуса, так как сейчас сложно прогнозировать на такой срок. Проект находится пока еще на совсем ранней стадии, сроки могут спокойно сдвигаться в зависимости от новых вводных.

Из-за серьезных планов развития компании придется делать большие капитальные вложения. Но если у «Селигдара» получится активно наращивать производство, сохраняя при этом рентабельность, то суммарные денежные потоки будут положительные.

Акции «Селигдара» по доходному подходу можно оценить в 70 руб.

Сравнение с конкурентами

Для сравнительного подхода были выбраны российские золотодобытчики. «Селигдар» не раскрыл затраты на производство золота (TCC, AISC) за 2022 год. Поэтому для сравнения мы возьмем показатели за 2021 года по всем компаниям.

Как мы видим, у «Селигдар» были достаточно низкие издержки.

Компания | ПАО «Полюс» | ПАО «Селигдар» | Polymetal International plc | ПАО «Бурятзолото» |

EV/EBITDA | 9,1 | 7,7 | 6,1 | 4,5 |

EV/OCF | 6,3 | 6,3 | 30,1 | 8,0 |

P/FCF | 18,7 | -3,7 | -8,6 | -15,4 |

P/E | 12,3 | 12,3 | -13,2 | 8,1 |

P/S | 4,7 | 1,5 | 1,4 | 1,7 |

P/BV | 3,7 | 1,3 | 1,7 | 0,5 |

EV/S | 5,2 | 2,6 | 2,2 | 1,5 |

TTC 2021 г. | 405 | 555 | 730 | - |

AISC 2021 г. | 715 | 857 | 1030 | - |

В целом по мультипликаторам компания недооценена.

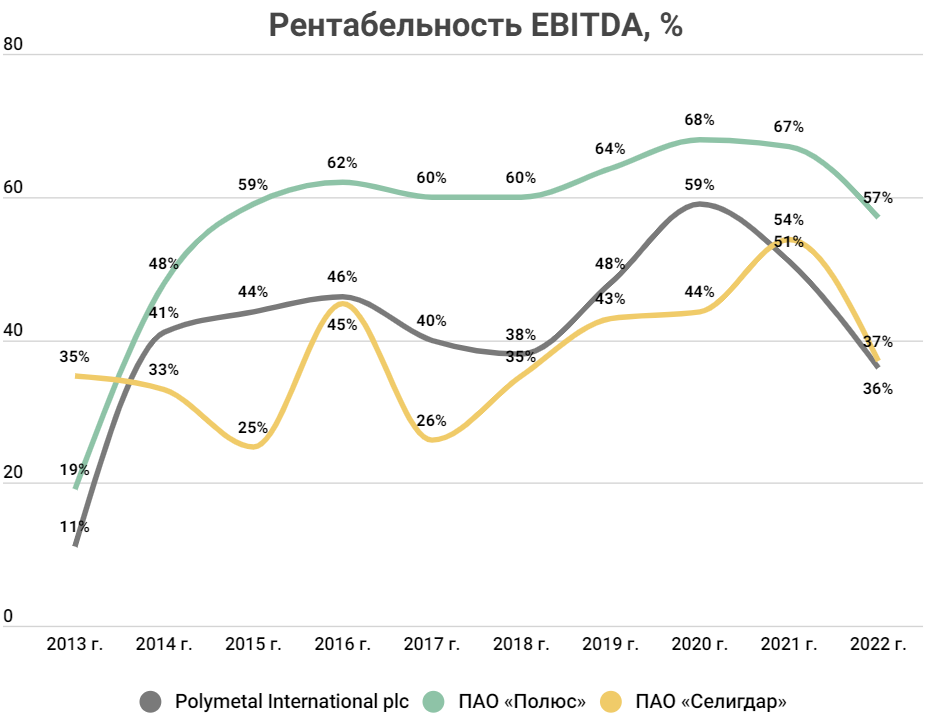

Ниже представлена динамика рентабельности EBITDA по компаниям. За последние 12 месяцев у «Селигдара» она выросла на 5%, в то время как у остальных золотодобытчиков снизилась.

Справедливая стоимость акции «Селигдара», полученная по сравнительному подходу — 87 руб.

Для определения итоговой стоимости акции доходный подход используется с весом 0,6, а сравнительный с весом 0,4. Итоговая оценка акций «Селигдара» — 76,8 руб.

Вывод

«Селигдар» относительно небольшой золотодобытчик, с не самыми стабильными результатами. Но у компании хорошие перспективы в плане увеличения добычи.

Помимо золота, «Селигдар» добывает олово, доля которого в выручке уже подходит к 20%. Это положительный фактор, так как российские золотодобытчики редко диверсифицируют свою продуктовую линейку другими металлами.

Стратегия компании впечатляет, с Кючусом «Селигдар» превращается в подобие «Полюса»: потенциал удвоения производства к 2030 году.

Конечно, планы планами, а реализация — это другое. Тут придется довериться руководству. За последние 5-6 лет ему удалось существенно нарастить добычу и выручку компании.

Но у компании есть определенные риски. Во-первых, это текущий долг. Компания в состоянии его обслуживать, но привлечение новых заемных средств под вопросом. Пока денег должно хватить, так как выросли продажи и удалось привлечь средства за счет выпуска «золотых облигаций».

С этим связан второй риск. Потянет ли «Селигдар» реализацию своих планов? У «Мечела» тоже был перспективный актив — Эльга. Но компания не вывезла долговую нагрузку, не смогла инвестировать в актив. Случилось это в период низких цен на уголь.

Что будет при понижении цен на золото — сможет ли «Селигдар» дальше инвестировать в Кючус? Скорее всего да, если не будет проблем с реализацией, как в 2022 году. К моменту, когда начнутся основные инвестиций в Кючус, компания уже станет больше и эффективнее за счет реализации других проектов, не стоит про них забывать.

Инвестиции в «Селигдар» — достаточно рискованное занятие, но потенциально прибыльное. С дивидендами вопрос остается открытым. С одной стороны деньги есть, с другой большая долговая нагрузка и капитальные затраты. Я бы не рассчитывал на какие-то выплаты за 2022 год, но не отрицаю их возможность.

Даты изменения прогноза:2

Текущая цена: 46.9₽

Целевая цена: 76.8₽

Потенциал:63.75%

Резюме:Покупать