Открытие торгов ОФЗ: итоги первого дня и варианты покупок

- 22 Марта 2022

Вчера наш фондовый рынок наконец-то открылся, но правда пока торги были лишь государственными облигациями. ЦБ заранее пообещал поддержать рынок, и обещание сдержал.

В 10 утра прошли дискретные аукционы, в ходе которых были установлены цены, по которым начались торги уже в классическом режиме. В течение дня облигации выкупили, и некоторые выпуски закрылись в плюс.

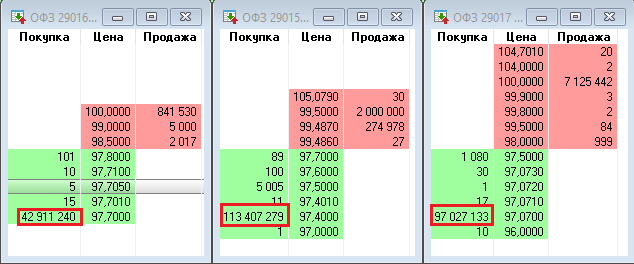

В стаканах некоторых выпусков наблюдались заявки на покупку объемом более 100 млрд руб.

По итогу доходности коротких облигаций остановились на уровне 16-17%, а среднесрочных и долгосрочных на уровне 13-15%. Доходности ниже ставки ЦБ, к тому же появилась инверсия. Похоже инвесторы закладывают снижение ставки.

Виды ОФЗ

ОФЗ ПД — облигации с постоянным купоном. Самый простой для понимания вид ОФЗ. Есть заранее определенная ставка купона, которая не меняется на протяжении всего срока. Номинал выплачивается при погашении.

ОФЗ ПК — облигации с переменным купоном. Ставка купона зависит от ставки RUONIA. Это индекс, отражающий текущую стоимость межбанковского однодневного кредитования. Его значение зависит от действующей ключевой ставки в экономике. Подробно о нем писал Сергей с своей статье.

Ставка купона по таким облигациям равна: среднее значение RUONIA за период + фиксированная премия.

ОФЗ ИН — облигации с индексируемым номиналом. Номинал индексируется на инфляцию (Индекс потребительских цен) ежедневно, но с лагом в 3 месяца. Сейчас есть три выпуска, которые отличаются сроком погашения, купон у всех равен 2,5%. То есть в момент выплаты купона, фиксируется проиндексированный номинал, на который и идут начисления.

Пример. При выпуске облигации номинал равнялся 1000 руб. Через полгода происходит выплата первого купона, к этому времени номинал проиндексировали и он уже равняется 1050 руб. Соответственно купон будет рассчитываться так: 1050 * 2,5% / 2 = 13,125 руб. — полугодовой купон.

Чем больше инфляция, тем больше номинал, тем больше купон. Получается при инвестировании в ОФЗ ИН вы получаете доход не только от купона, но и от прироста номинала.

Параметры выпусков ОФЗ ИН периодически выкладывает Минфин.

ОФЗ АД — облигации с амортизацией. Амортизация в облигациях предполагает постепенное погашение основной части долга (номинала). То есть вы покупаете облигации номиналом в 1000 руб. и купонном в 6%. В определенный момент (это должно быть указано в параметрах выпуска) вам вместе с купоном приходит 10% от номинала. В следующую выплату вам придут те же 100 руб. + 6% купон, но уже от 900 руб. И так до тех пор, пока номинал не будет полностью выплачен.

Данный инструмент имеет невысокую доходность и подойдет далеко не всем.

К каким ОФЗ можно присмотреться сейчас?

Если говорить об ОФЗ с постоянным купоном, то следует обратить внимание на среднесрочные бумаги. Краткосрочные облигации дают доходность выше, но она на данный момент сопоставима с банковскими вкладами.

На мой взгляд, сейчас наиболее привлекательными являются ОФЗ ИН. Инфляция в России только начинает разгоняться. По прогнозам аналитиков она может составить около 20% за 2022 год. С помощью ОФЗ ИН можно как минимум защитить свои накопления + получить дополнительный доход сверх инфляции.

Но стоит помнить, что сейчас рынок поддерживает ЦБ и пока нерезиденты не могут продавать. Когда нерезиденты смогут начать продавать, возможно, мы еще увидим более высокие доходности.