НК «Роснефть»: потенциальная цена акций

- 24 Января 2022

Даты изменения прогноза:2

«Роснефть» — это лидер российской нефтяной отрасли, а также крупнейшая публичная нефтегазовая компания в мире. Занимается полным циклом в нефтегазовой отрасли, от добычи до реализации нефти и нефтепродуктов. По объему добычи занимает первое месте среди других российских компаний и многих зарубежных. Отличительная черта «Роснефти» — колоссальные доказанные запасы углеводородов и низкие расходы на их добычу за баррель. Для многих это компания, которая понятна не только рядовому инвестору, но и обычному гражданину проживающему на территории РФ.

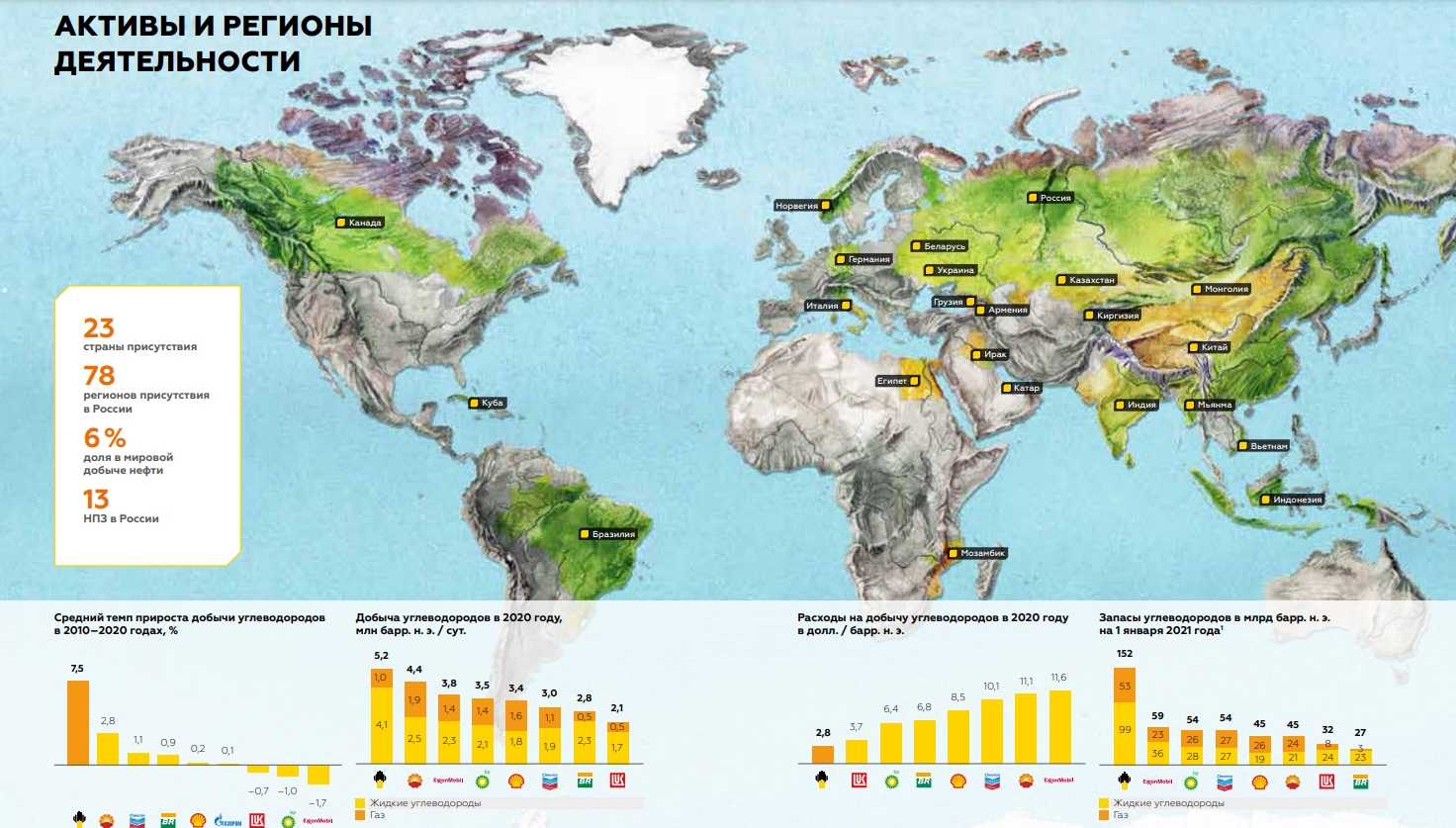

Регионы деятельности

Регионы деятельности

Бизнес модель компании превосходит ближайших конкурентов, к примеру «Лукойл», как минимум потому, что «Лукойл» закупает практически столько же нефти, сколько и добывает, а часть перерабатывающих заводов находится за рубежом, что в конечном итоге снижает общую рентабельность. Ко всему прочему у «Роснефти», есть огромный проект «Восток Ойл», который позволит существенно увеличить добычу нефти в ближайшие 10 лет.

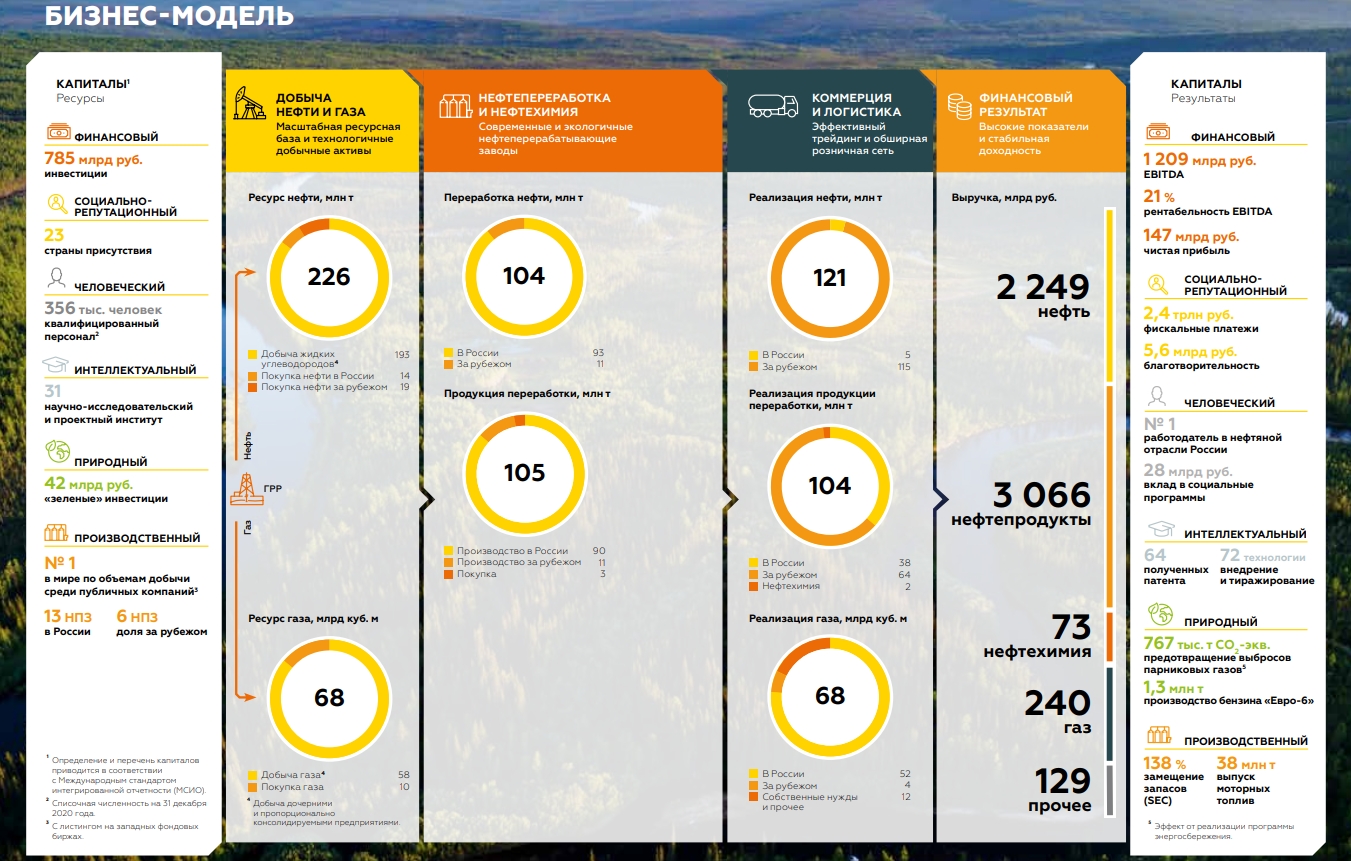

Бизнес модель

Бизнес модель

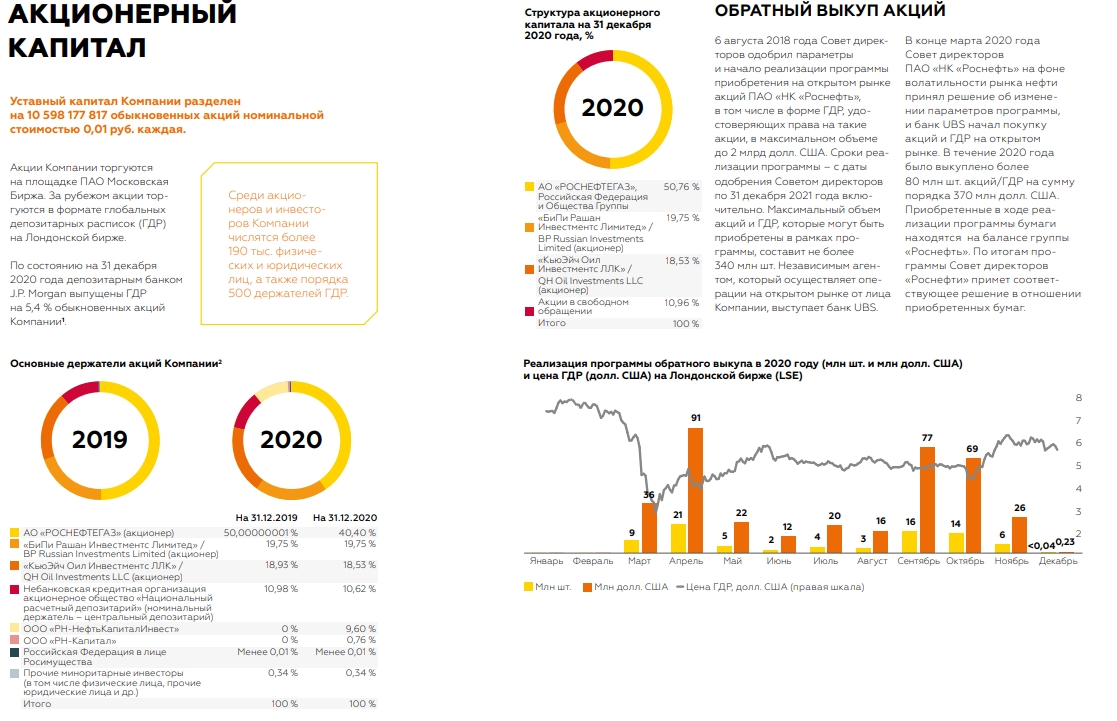

Структура акционеров

До 2020 года «Роснефть» была полностью подконтрольной государству через АО «Роснефтегаз». Однако 28 марта 2020 года, компании пришлось подписать соглашение о прекращении своей деятельности в Венесуэле, дабы избежать возможных санкций со стороны США. Соглашение предполагало, что за продажу активов государство перечислит 9,6% акций на баланс одной из дочерних компаний «Роснефти» («РН-НефтьКапиталИнвест»). После этой сделки, государство потеряло контрольный пакет акций, а в свободном обращении остаётся всё также 10,96%.

В последние месяцы на нашем рынке образовались геополитические риски, в связи с ситуацией между Украиной и Россией, а акции «Роснефти» потеряли в стоимости 20%. По некоторым данным, количество нерезидентов в акционерном капитале составляет 40% от свободного обращения. Что создаёт определённые риски, в случае введения новых санкций, так как многие иностранные акционеры постараются избежать геополитических рисков.

Структура акционерного капитала

Структура акционерного капитала

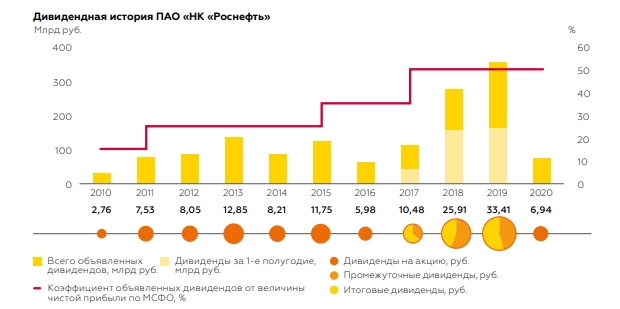

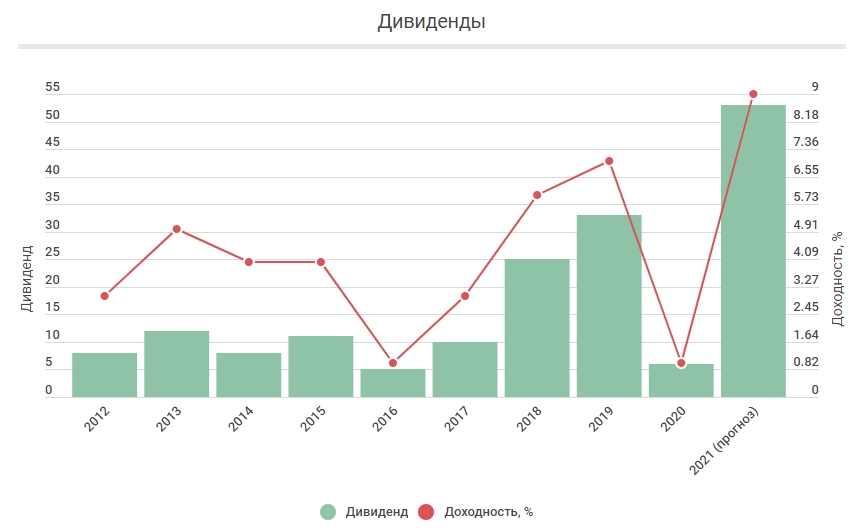

Дивидендная политика

Дивидендная политика «Роснефти», подразумевает в выплату 50% от чистой прибыли по МСФО. Данный регламент был принят в 2018 году, и компания планирует придерживаться данной политики и в будущем. Вероятность выплат выше 50% от чистой прибыли по МСФО низкая, так как цены на нефть достигли значений октября 2014 года и дивидендная доходность для акционеров будет на историческом уровне и так.

Дивидендная история

Дивидендная история

За 2021 год ожидается не просто рекордная сумма выплат, но и рекордная дивидендная доходность. По моим прогнозам, учитывая цены на энергоносители в 4 квартале 2021 года, компания получит прибыль в размере около 1,231 трлн рублей. Если приблизительно скорректировать чистую прибыль, с которой выплачивают дивиденды, то получится, что годовой дивиденд составит 53,94 рубля на акцию или 9,56% дивидендной доходности к текущей цене (учитывая ранее выплаченные за 1 полугодие 18,03 рубля). Прогнозировать на 2022 год рано, но если тенденция спроса и дефицита сохранится, то можно ожидать дивидендов на акцию около 68,8 рублей.

График. Дивиденды и дивидендная доходность.

График. Дивиденды и дивидендная доходность.

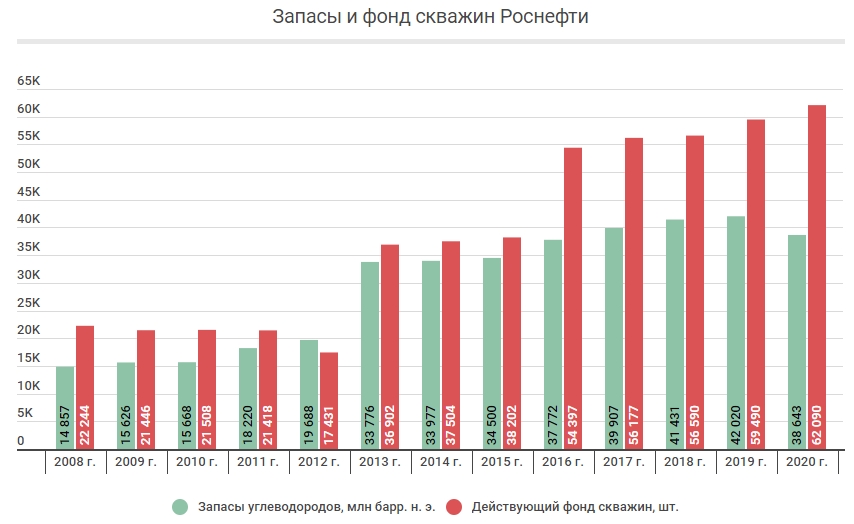

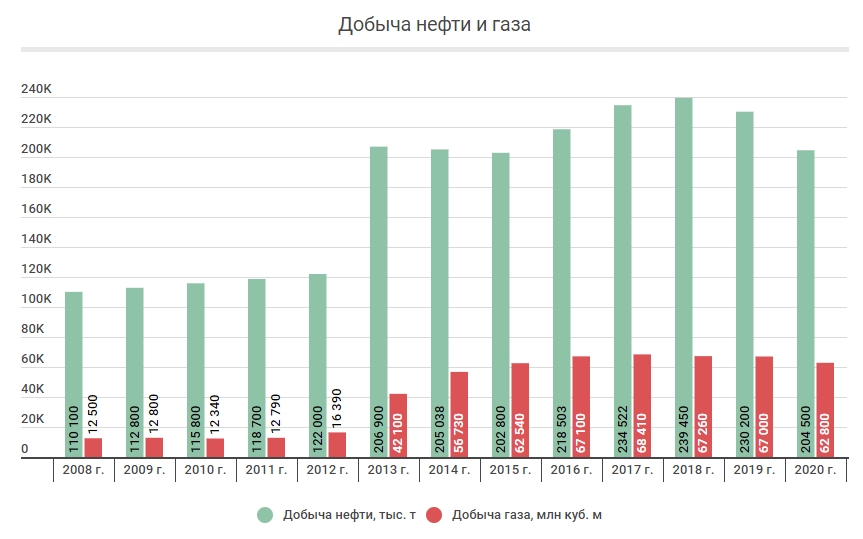

Производственная деятельность компании

В 2013 году, когда ТНК-BP перешла под контроль «Роснефти», ресурсная база и производственные мощности компании значительно увеличились. В последующие годы, компания только наращивала свои производственные показатели, за исключением пандемии в 2020 году.

Доказанные запасы росли, как и действующий фонд скважин. Не смотря на резкое падение цен на нефть, низкая себестоимость позволяла компании спокойно наращивать добычу, в отличие от зарубежных коллег, у которых из-за падения цен на нефть и высокой себестоимости были убытки.

Доказанные запасы росли, как и действующий фонд скважин. Не смотря на резкое падение цен на нефть, низкая себестоимость позволяла компании спокойно наращивать добычу, в отличие от зарубежных коллег, у которых из-за падения цен на нефть и высокой себестоимости были убытки.

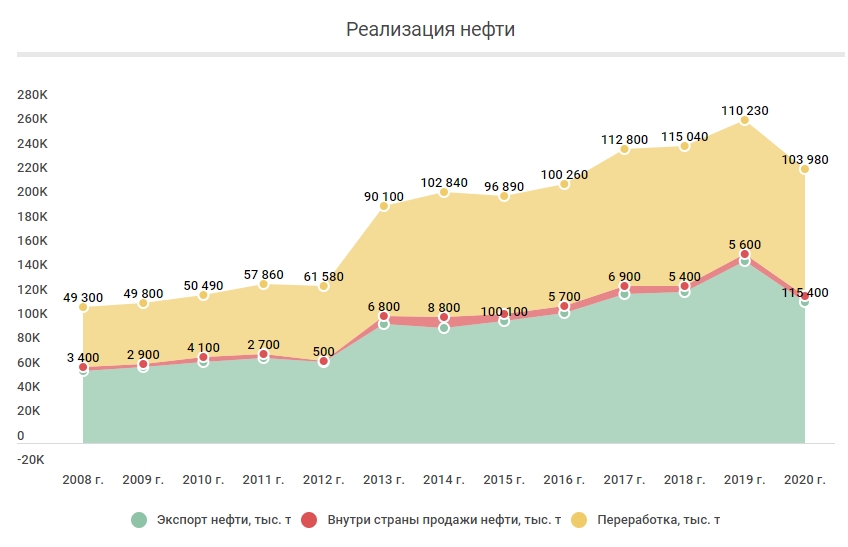

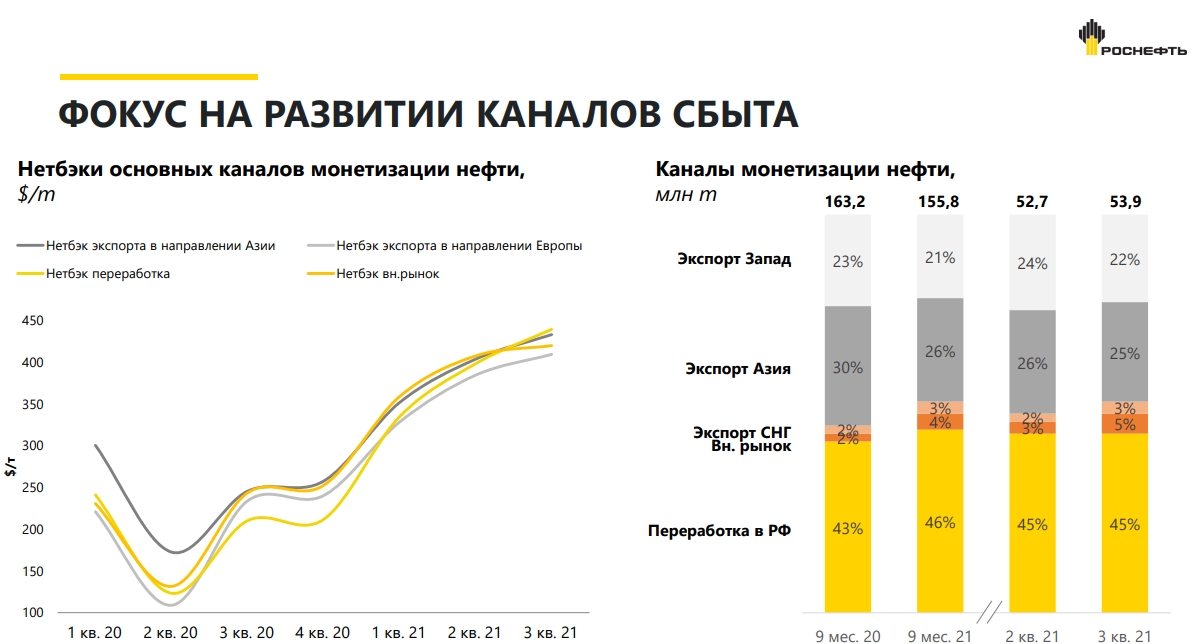

Добытую нефть, не считая закупленной, компания распределяет в соотношении 55% на экспорт, 2% на внутренний рынок и 43% на переработку. Это позволяет ей получать одну из самой высоких рентабельностей в отрасли, так как после налогового манёвра экспортные пошлины снизились, а нефтепродукты приносят высокую маржу за счёт того, что компания не закупает нефть для переработки.

Добытую нефть, не считая закупленной, компания распределяет в соотношении 55% на экспорт, 2% на внутренний рынок и 43% на переработку. Это позволяет ей получать одну из самой высоких рентабельностей в отрасли, так как после налогового манёвра экспортные пошлины снизились, а нефтепродукты приносят высокую маржу за счёт того, что компания не закупает нефть для переработки.

Большую ставку компания делает на проект «Восток Ойл». Преимущество будущего проекта заключается в нулевой ставки НДПИ до истечения 16 лет с года достижения выработанности в 1 % для новых месторождений.

Большую ставку компания делает на проект «Восток Ойл». Преимущество будущего проекта заключается в нулевой ставки НДПИ до истечения 16 лет с года достижения выработанности в 1 % для новых месторождений.

«Восток Ойл» это:

500 млн т. нефти и 138 млрд куб. м газа.

Близость месторождений к транспортировке по «Северному морскому пути».

15 вахтовых посёлков.

770 км магистральных и 7 тыс. км внутрипромысловых нефтепроводов.

Налоговые льготы.

Ожидаемый грузопоток до 30 млн тонн в 2024 и 100 млн тонн в 2030 году.

Премия по цене к нефти марки Brent.

Учитывая, что основная нагрузка компании приходится на НДПИ около 36% от выручки, а «Роснефть» в основном экспортирует нефть, то нулевая ставка НДПИ существенно поднимет операционную рентабельность. При этом, экспортные пошлины всё также низкие, поэтому к 2025 году, если сырьевой рынок не обвалится на фоне растущих ставок, прибыль компании будет заоблачной. Даже если средняя цена на нефть будет 75$, а не 140$, как прогнозирует JPmorgan к 2023 году. Компания планируется начать первую стадию поставок нефти с 2024 года.

Финансовая деятельность компании

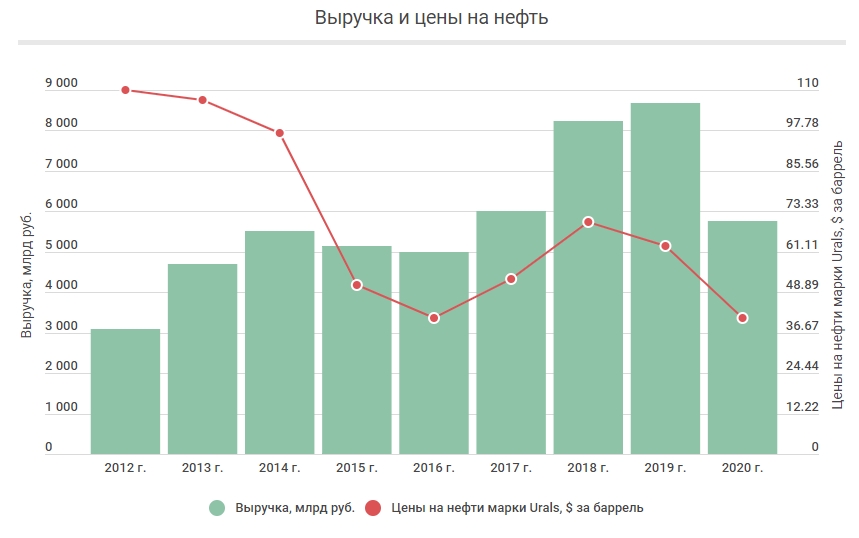

Цены на нефть прямо пропорционально влияют на выручку компании, если рассматривать исторические данные, то можно заметить не особо сильное снижение в 2015 и 2016 годах, это в первую очередь связано с резким скачком курса рубля, на фоне санкций. При этом долларовая выручка сократилась практически в 2 раза.

Учитывая что у компании низкая себестоимость добычи, и во многом рублёвая себестоимость, «Роснефть» оставалась прибыльной. Хоть маржинальность и снизилась с 11% до 3,8%, этот показатель всё равно был приемлемым.

Учитывая что у компании низкая себестоимость добычи, и во многом рублёвая себестоимость, «Роснефть» оставалась прибыльной. Хоть маржинальность и снизилась с 11% до 3,8%, этот показатель всё равно был приемлемым.

В целом, благодаря падению цен на нефть в 2015-2016 году, мы наблюдаем высокие цены в 2021-2022 году. Всё связано с тем, что при резком падении нефтяных котировок зарубежные компании стали существенно снижать капитальные затраты на геологоразведку и добычу на новых месторождениях. Они увеличивали долговую нагрузку для поддержания текущей деятельности, так как у них маржинальность была отрицательной. Коронавирус в 2020 году усугубил ситуацию и добычу западные нефтедобывающие компании сократили практически на 25%, отсюда с 2021 года начал возникать дефицит нефти, который продолжается и по сей день.

В целом, благодаря падению цен на нефть в 2015-2016 году, мы наблюдаем высокие цены в 2021-2022 году. Всё связано с тем, что при резком падении нефтяных котировок зарубежные компании стали существенно снижать капитальные затраты на геологоразведку и добычу на новых месторождениях. Они увеличивали долговую нагрузку для поддержания текущей деятельности, так как у них маржинальность была отрицательной. Коронавирус в 2020 году усугубил ситуацию и добычу западные нефтедобывающие компании сократили практически на 25%, отсюда с 2021 года начал возникать дефицит нефти, который продолжается и по сей день.

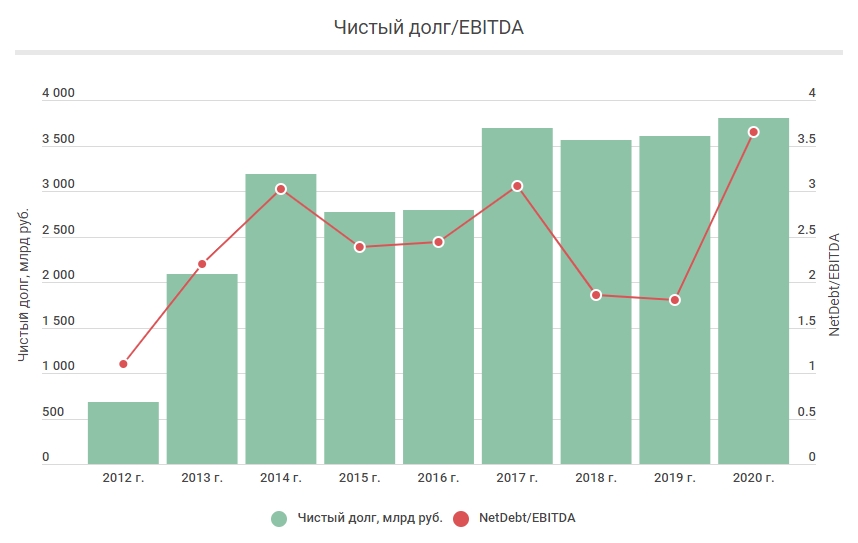

Долговая нагрузка также коррелирует с ценами на нефть, увеличивается EBITDA, снижается долговая нагрузка, при этом сам чистый долг остаётся примерно на одном и том же уровне. Стоит помнить, что «Роснефть» частично государственная компания — долговая нагрузка особо не беспокоит бенефициаров.

Долговая нагрузка также коррелирует с ценами на нефть, увеличивается EBITDA, снижается долговая нагрузка, при этом сам чистый долг остаётся примерно на одном и том же уровне. Стоит помнить, что «Роснефть» частично государственная компания — долговая нагрузка особо не беспокоит бенефициаров.

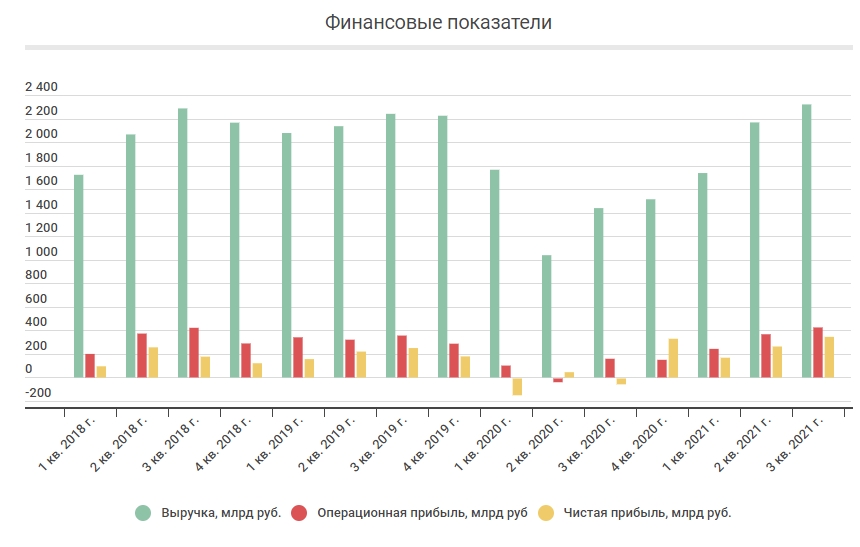

Результаты деятельности за 9 месяцев 2021 года

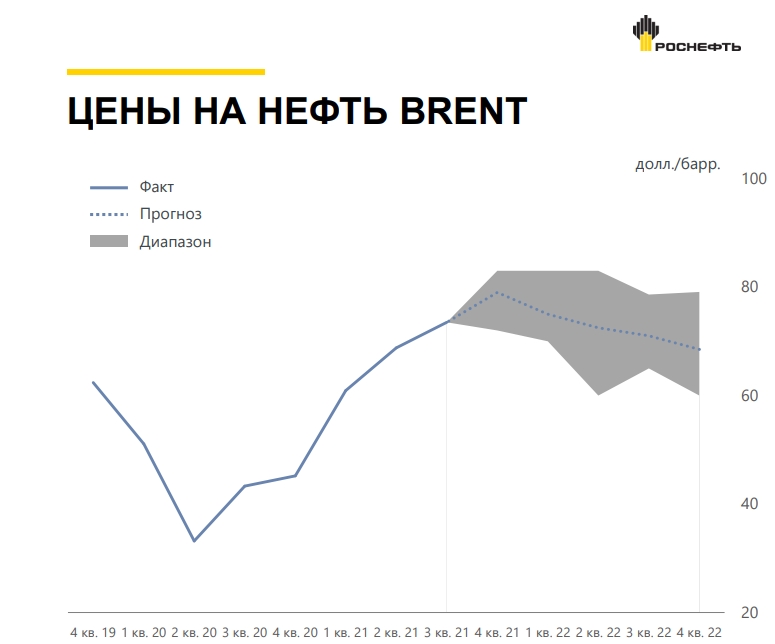

Рост цен на нефть до 80$ за баррель в 3 квартале, существенно увеличил выручку компании, после провального 2020 года. Выручка за 3 квартал сравнялась практически с аналогичным периодом за 2018 год. Нет никаких сомнений, что 4 квартал 2021 года будет прорывным для компании, не только по выручке, но и по рекордной прибыли за квартал.  Предполагаю, что данная тенденция сохранится и в 2022 году, однако по прогнозам Bloomberg, цены на нефть скорректируются. При этом JPmorgan и Goldman Sachs, прогнозируют минимум 120$ в 2022 году, но данный сценарий маловероятен, ибо на текущий момент в экономике США наблюдается существенная рецессия. В презентации «Роснефти» за 3 квартал 2021 года, ожидалось падение цен на нефть после 4 квартала, но на данный момент котировки Brent находятся на уровне 87$ за баррель. Я ожидаю небольшую коррекцию до 76-78$, с последующим ростом до 100$. Основной причиной послужит то, что зарубежные нефтегазовые компании сделали уклон на сокращение долга и выкуп акций.

Предполагаю, что данная тенденция сохранится и в 2022 году, однако по прогнозам Bloomberg, цены на нефть скорректируются. При этом JPmorgan и Goldman Sachs, прогнозируют минимум 120$ в 2022 году, но данный сценарий маловероятен, ибо на текущий момент в экономике США наблюдается существенная рецессия. В презентации «Роснефти» за 3 квартал 2021 года, ожидалось падение цен на нефть после 4 квартала, но на данный момент котировки Brent находятся на уровне 87$ за баррель. Я ожидаю небольшую коррекцию до 76-78$, с последующим ростом до 100$. Основной причиной послужит то, что зарубежные нефтегазовые компании сделали уклон на сокращение долга и выкуп акций.

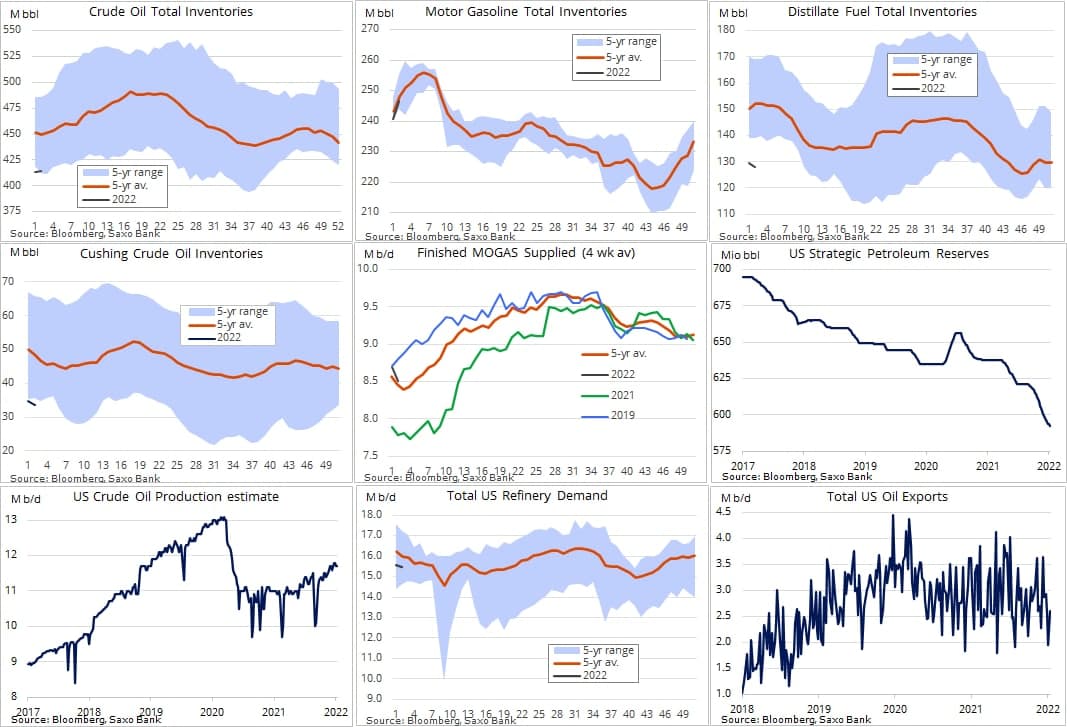

Несмотря на рецессию в США, я ожидаю роста котировок до 100$, т.к. запасы в мире падают. Вот свежие данные по отчету EIA, в котором можно увидеть, что запасы нефти и нефтепродуктов ниже 5-летних значений в США, а тенденции на рост добычи не наблюдается. Даже сейчас, согласно отчетам ОПЕК+, договорённости об увеличении добычи в 400 000 баррелей в месяц исполняются не в полной мере, так как не хватает мощностей.

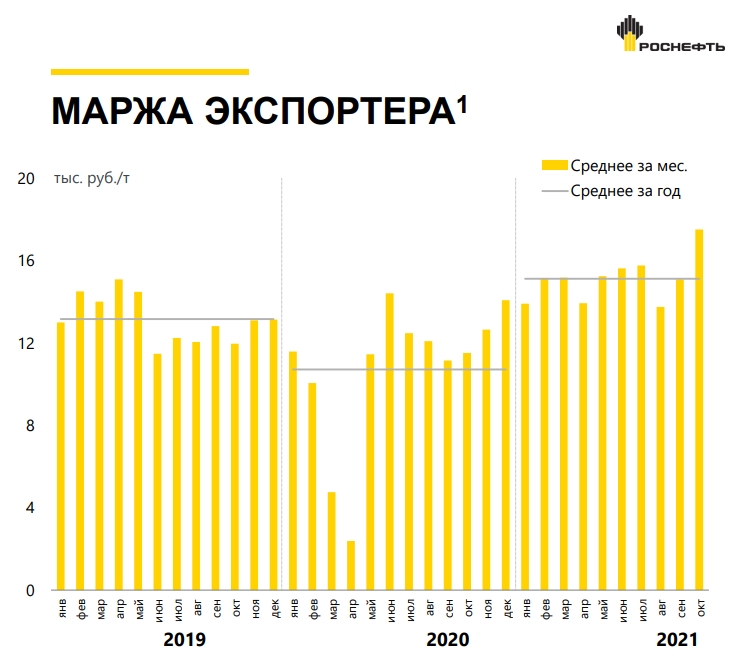

Так как «Роснефть» в основном поставляет нефть за рубеж, маржинальность растёт, связано это с падающими экспортными пошлинами. С одной стороны НДПИ вырос относительно значений 3 квартала 2018 года, с другой же стороны, экспортные пошлины упали в разы сильнее, чем вырос налог. Маржинальность с запуском «Восток Ойл» будет продолжать расти (так как будут применены льготные ставки), но многое зависит от цен на нефть в 2024 году.

Сравнительный анализ

Сравнительный анализ не отражает будущие денежные потоки и результаты компании, и в большей степени текущие рыночные коэффициенты лишь показывают переоценку к другим компаниям на данный момент. Сравнивать с зарубежными компаниями не имеет никакого смысла, так как в таком случае справедливая стоимость по мультипликаторам будет в 2-3 раза выше рыночной. Но данный сценарий маловероятен не только из-за геополитических рисков, но из-за привычных для развивающегося рынка мультипликаторов.

EV/EBITDA | EV/OCF | P/FCF | P/E | P/S | P/BV | EV/S | |

|---|---|---|---|---|---|---|---|

«Роснефть» | 5,23 | 4,68 | 5,77 | 5,42 | 0,79 | 0,95 | 1,27 |

«Газпром» | 4,18 | 4,43 | 10,16 | 3,79 | 0,84 | 0,45 | 1,24 |

«ЛУКОЙЛ» | 3,88 | 4,46 | 8,15 | 8,03 | 0,56 | 1,02 | 0,56 |

«Газпром нефть» | 3,82 | 3,02 | 5,00 | 5,27 | 0,88 | 0,93 | 0,97 |

«Сургутнефтегаз» | 2,74 | 2,99 | 4,42 | 3,54 | 1,02 | 0,30 | 0,79 |

«Татнефть» | 3,95 | 4,22 | 6,85 | 6,20 | 0,96 | 1,15 | 0,95 |

«Башнефть» | 3,10 | 4,52 | 29,16 | 4,46 | 0,32 | 0,44 | 0,51 |

«Роснефть», по сравнению с конкурентами в отрасли, имеет не самые лучшие рыночные коэффициенты, таким образом справедливая стоимость на текущий момент составляет 595 рублей на акцию (+5,5%). Так как при оценке по мультипликаторам доли распределялись практически равномерно, высокие показатели EV/EBITDA, EV/S, по сравнению с другими компаниями существенно занизили итоговую оценку. Да и сама компания на фоне геополитических рисков, не так сильно скорректировалась, всего лишь -15% от ноябрьских максимумов.

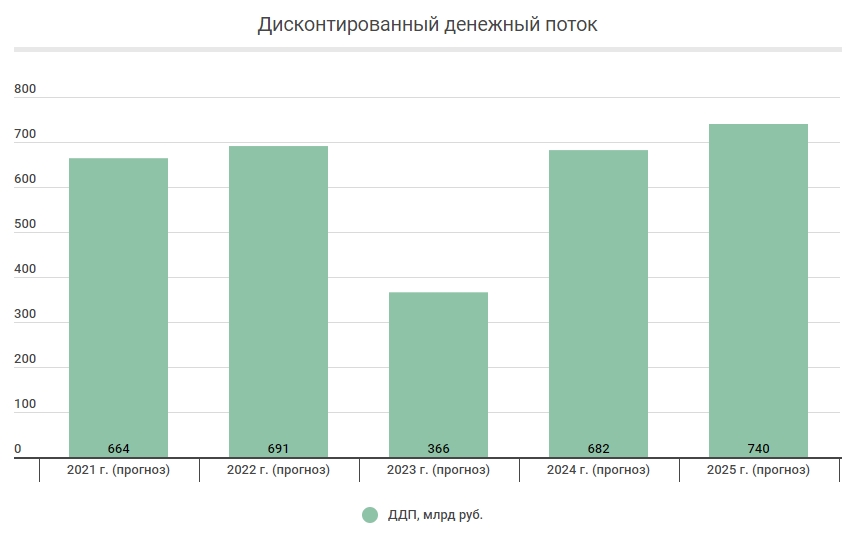

Доходный подход

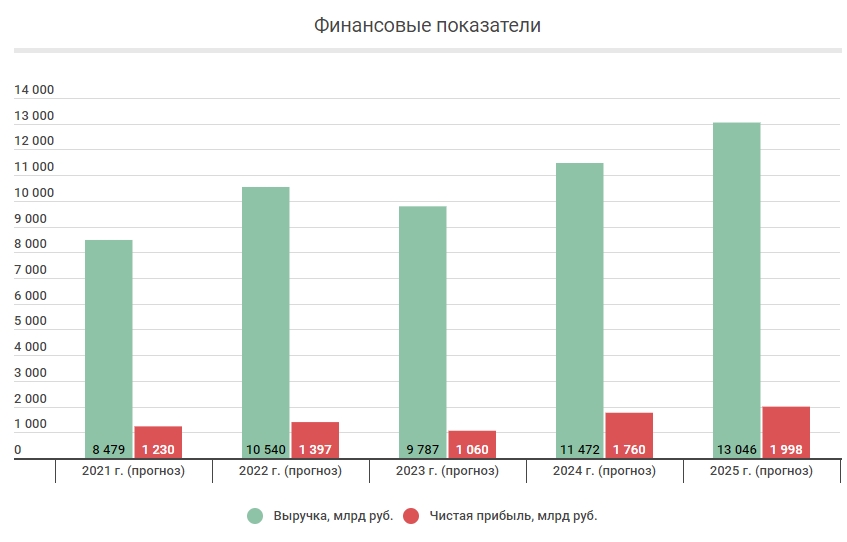

В построении модели DCF, были учтены такие аспекты как:

Постепенное наращивание добычи, в рамках договорённостей ОПЕК+.

Реализация первых мощностей «Восток Ойл».

Средние цены в 2022 году 85-87$.

Снижение цен с 2023 года и последующей стабилизацией в конце 2024 года.

Налоговые льготы на НДПИ (30 тыс. тонн нефти) на проекте «Восток Ойл».

На фоне усиливающегося спроса и реализации проекта «Восток Ойл», уже в 2024 году компания может поставить новые рекорды по рублёвой выручке и прибыли, что в будущей перспективе сулит хорошие дивиденды. Маржинальность также будет около 14% по сравнению с 2023 годом, где на фоне возможной рецессии ожидается спад спроса и падение цен на черное золото. Многое будет зависеть ещё и от курса рубля к доллару, текущие геополитические риски могут вызвать рост рублёвой выручки и отрицательную переоценку валюты. Про снятие санкций с Ирана и поставки его нефти на рынок тоже не стоит забывать, хотя они и так продают нефть в Китай с дисконтом.

На фоне усиливающегося спроса и реализации проекта «Восток Ойл», уже в 2024 году компания может поставить новые рекорды по рублёвой выручке и прибыли, что в будущей перспективе сулит хорошие дивиденды. Маржинальность также будет около 14% по сравнению с 2023 годом, где на фоне возможной рецессии ожидается спад спроса и падение цен на черное золото. Многое будет зависеть ещё и от курса рубля к доллару, текущие геополитические риски могут вызвать рост рублёвой выручки и отрицательную переоценку валюты. Про снятие санкций с Ирана и поставки его нефти на рынок тоже не стоит забывать, хотя они и так продают нефть в Китай с дисконтом.

Приводя модель к дисконтированию денежных потоков и к дисконтированной остаточной стоимости, учитывая денежные средства и кредиты, мы получаем справедливую стоимость в 1025 рублей за акцию.

Вывод

Компания, как и весь нефтегазовый сектор, в данный момент сильно недооценена на фоне геополитических рисков. Однако, образуются и другие риски, связанные в первую очередь с замедлением темпов роста экономик в мире, выходом Ирана на нефтяной рынок, выход инвесторов из акций на фоне начинающейся рецессии в США и начала медвежьего рынка. Возможные санкции никто не отменял, был бы повод, а компания найдётся.

Но есть и много позитивных моментов, в первую очередь мировые запасы нефти, которые поддерживает на низком уровне неспособность международных компаний наращивать добычу в том темпе, в котором изначально планировал ОПЕК+. «Роснефть» также будет поддерживать котировки высокими ожидаемыми дивидендами, но тут надо смотреть на темпы роста ключевой ставки на фоне усилившейся инфляции, так как в ближайшей перспективе, возможно депозиты будут давать больше доходности, чем дивиденды.

Но рассматривая «Роснефть» с целью долгосрочного вложения средств, можно точно сказать, что их низкая себестоимость и высокая маржинальность, с масштабным проектом «Восток Ойл» могут принести хорошую доходность в ближайшие 1-2 года, главное понимать для себя, покупаете вы бумагу для инвестиций или спекуляций.

Даты изменения прогноза:2

Текущая цена: 499.95₽

Целевая цена: 1025₽

Потенциал:105.02%

Резюме:Покупать