Лучшие акции застройщиков: сентябрь 2022

- 8 Сентября 2022

В июле рынок ипотечного кредитования восстановился, в связи чем решил сделать разбор застройщиков. Из статьи вы узнаете акции каких девелоперов являются наиболее привлекательными и почему.

Акции, про которые лучше пока забыть

На фондовом рынке торгуются пять компаний занимающихся строительством жилой недвижимости: ПИК, ЛСР, «Самолет», «Эталон» и ИНГРАД. Начнем сразу с удаления ИНГРАД из списка для разбора. Компания перестала публиковать свою отчетность и операционные результаты. Самая актуальная информация, которую можно найти на сайте, приходится на первое полугодие 2021 года. Также у ИНГРАД серьезные проблемы с маржинальностью. Из пяти последних лет только в 2020 году они показали прибыль, чистая маржа тогда составила всего 1,5%.

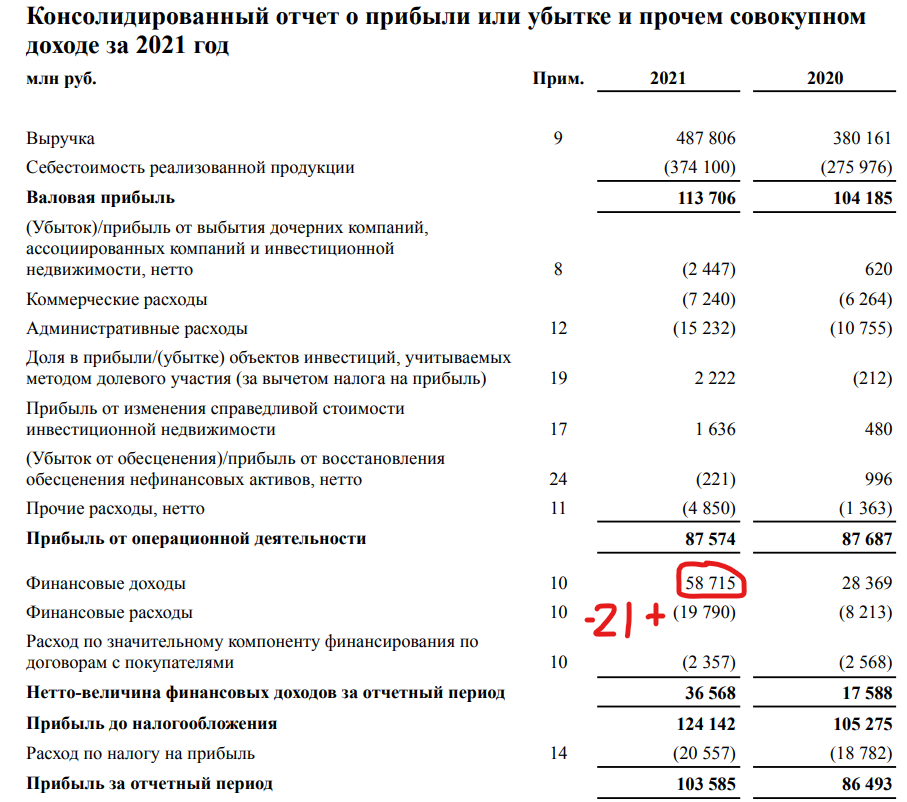

Второй претендент на удаление — ПИК. Кому-то может показаться это странным. Как крупнейший застройщик в РФ может быть не интересен? Но это очень легко объясняется. За 2021 год ПИК заработал 103 млрд чистой прибыли, 54 млрд из которых ей принесла переоценка форвардных контрактов на собственные акции. В отчете на конец 2021 год положительная переоценка происходила из расчета стоимости акции в 1080 рублей за штуку. Сейчас они стоят 750 рублей, что на 30% дешевле и подразумевает отрицательную переоценку в 21 млрд рублей.

Если предположить, что результаты компании за 2022 год будут такими же, как и в 2021 году, то без этой переоценки прибыль сократится с 103 до 40 млрд рублей. В процентных доходах мы не увидим 54 млрд из 58 млрд представленных, а процентные расходы вырастут на 21 млрд. И это все при условии, что продажи не упадут, но будет ли так? ЛСР, Самолет и Эталон уже раскрыли свое операционные показатели за второй квартал, а ПИК даже не показал за первый. Если бы у компании ситуация была лучше, чем я предполагаю, то руководство об этом сообщило.

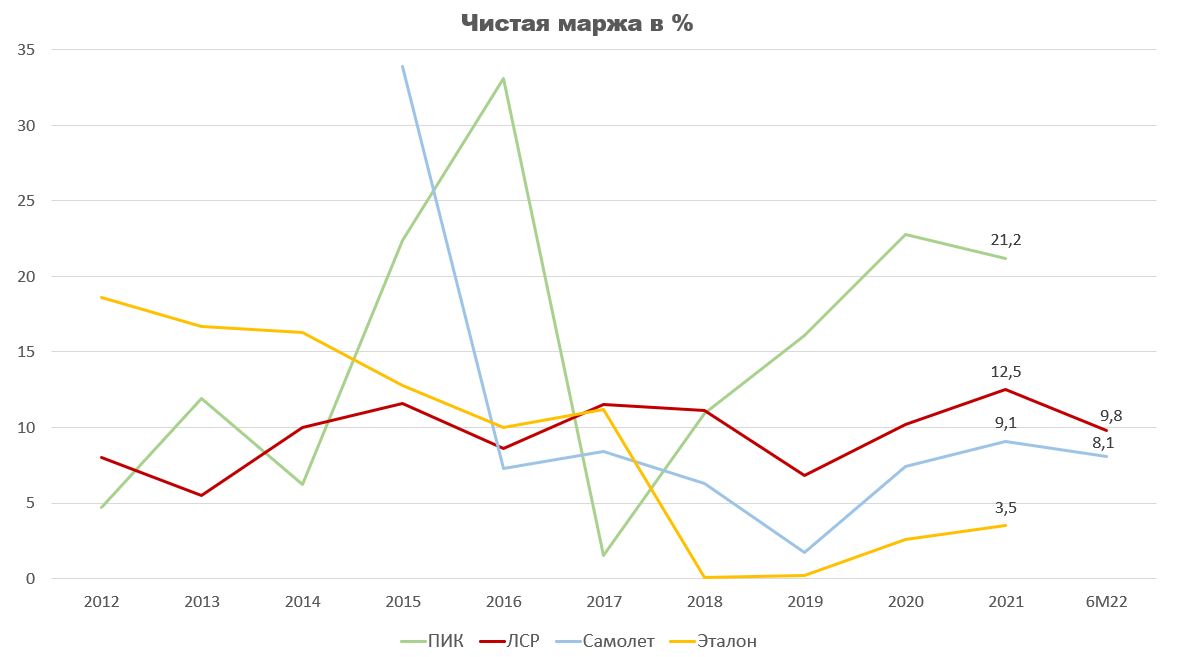

Третий претендент на удаление — «Эталон». У компании низкая маржинальность, всего 3,5% по чистой прибыли. В совокупности с 30% падением объема продаж в первом полугодии это обещает очень низкую прибыль по результатам года или даже убытки. Да, они сейчас являются одной из самых дешевых компаний строительного сектора, но повода для роста котировок в ближайший год не вижу.

Итого:

ИНГРАД не интересен из-за отсутствия актуальной отчетности и низкой маржинальности.

У ПИК отрицательная переоценка форвардов съест большую часть прибыли.

«Эталон» низкомаржинален, что в совокупности с падением продаж приведет к сильному снижению прибыли или даже убыткам.

Выжившие

Для разбора остаются только ЛСР и «Самолет». Начнем, пожалуй, с последнего.

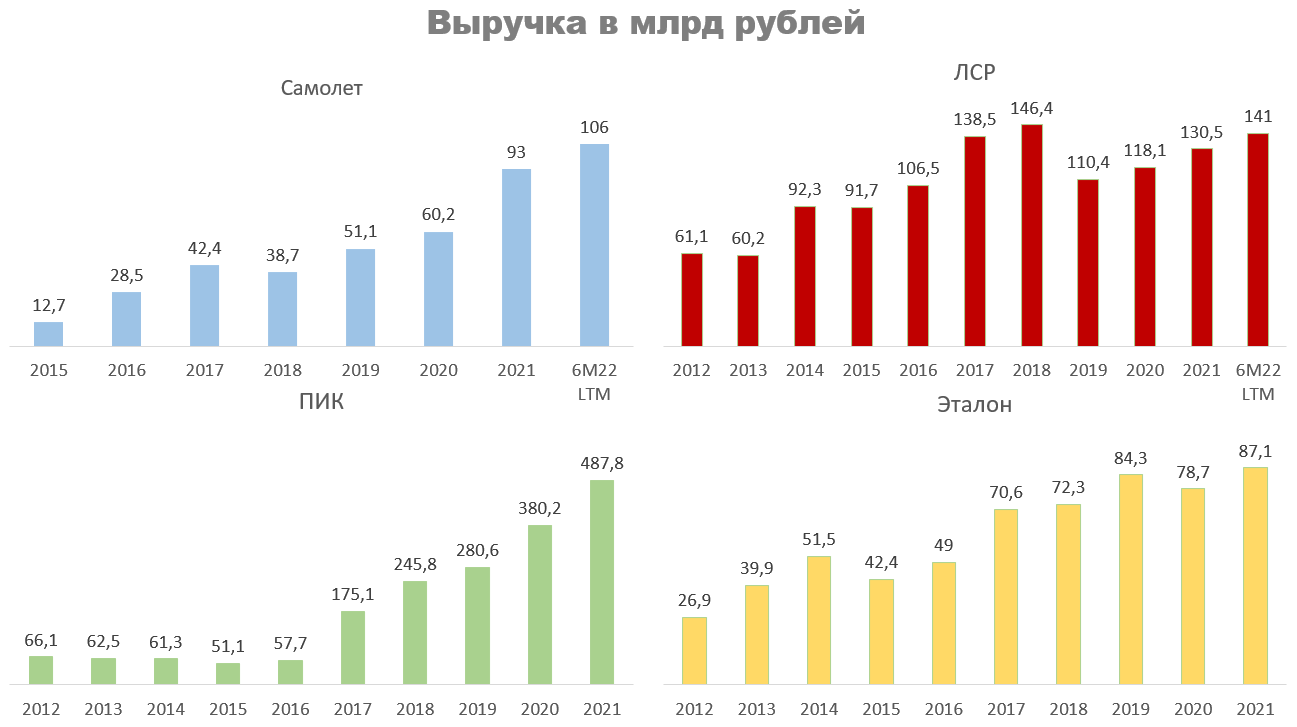

К «Самолету» как компании особых претензий нет. Выручка растет быстро, маржинальность высокая, но проблема в том, что это все уже заложено в цену. «Самолет» сейчас торгуется с P/E 18, что в 4 раза выше среднего показателя по рынку. P/S 1.52, что в три раза выше рынка. EV/EBITDA 11.68, в три раза выше рынка. То есть, весь бизнес-план «Самолета» по росту продаж в 2,5 раза и увеличению EBITDA до 120 млрд рублей уже в цене. Тогда вопрос — зачем покупать? Потенциал для роста там не такой большой, как потенциал падения в случае неисполнения обещаний. Покупать с расчетом на высокие темпы после 2024 года — сомнительно. Если посмотреть операционные показатели, то у «Самолета» с 2018 по 2020 год объем продаж в квадратных метрах особо не менялся и вполне вероятно повторение ситуации. На мой взгляд, идеи в «Самолете» нет. Можно добавить в портфель для диверсификации и получения небольших дивидендов, но не более.

P/E | ||||||||

|---|---|---|---|---|---|---|---|---|

Компания | 31.12.2018 | 30.06.2019 | 31.12.2019 | 30.06.2020 | 31.12.2020 | 30.06.2021 | 31.12.2021 | 30.06.2022 |

ПИК | 9,2 | 6,8 | 5,8 | 5,3 | 4,6 | 5,3 | 4,9 | 4,9 |

ЛСР | 3,8 | 5,7 | 10,6 | 8,9 | 7,5 | 5,3 | 3,9 | 3,7 |

Самолет | - | - | - | 54,1 | 12,9 | 43,1 | 35,5 | 18 |

Эталон | -49,8 | 22,3 | 171 | -13,6 | 18,3 | 9,1 | 7,6 | 7,6 |

P/S | ||||||||

ПИК | 1,01 | 0,96 | 0,94 | 0,89 | 1,04 | 1,70 | 1,04 | 1,04 |

ЛСР | 0,42 | 0,58 | 0,71 | 0,65 | 0,76 | 0,64 | 0,48 | 0,45 |

Самолет | 1,15 | 0,96 | 4,22 | 3,21 | 1,52 | |||

Эталон | 0,48 | 0,47 | 0,38 | 0,39 | 0,47 | 0,53 | 0,26 | 0,26 |

EV/EBITDA | ||||||||

ПИК | 8,03 | 9,12 | 5,90 | 5,35 | 4,83 | 5,83 | 5,83 | 5,83 |

ЛСР | 2,52 | 2,97 | 4,84 | 4,54 | 4,33 | 4,41 | 4,93 | 4,93 |

Самолет | 9,67 | 7,47 | 22,66 | 18,70 | 11,68 | |||

Эталон | 5,31 | 3,94 | 4,76 | 5,71 | 3,75 | 2,95 | 3,44 | 3,44 |

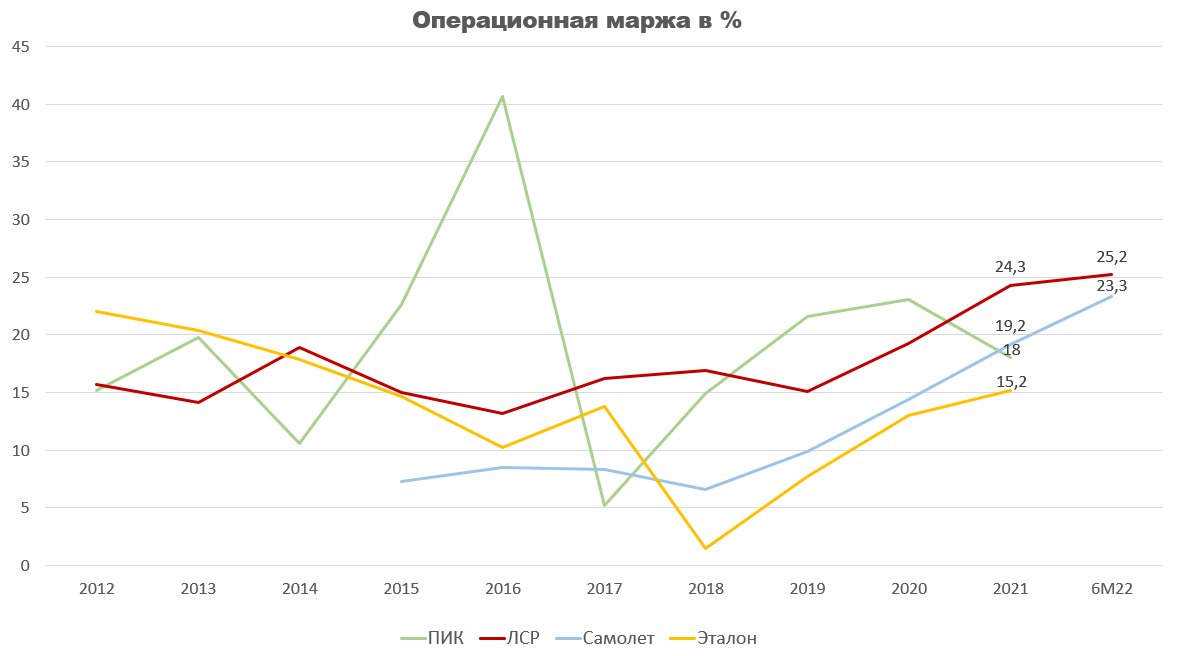

С ЛСР же ситуация иная. Компания по всем мультипликаторам является одной из самых дешевых, при этом ее операционная маржа самая высокая в секторе, 25,2% против 23,3% у «Самолета».

С чистой маржой аналогично, но ПИК выделяется за счет переоценки форвардов. Если ее вычесть, то ЛСР окажется в лидерах.

Разумеется, компания не без проблем. В среднем объем продаж ЛСР держится в районе 600-650 тыс. квадратных метров, но бывают годы и лучше. В сравнение с конкурентами операционные результаты выглядят скорее стагнирующими.

Благо рост цен на недвижимость компенсирует выпадение объемов продаж, что помогает поддерживать выручку на одном уровне.

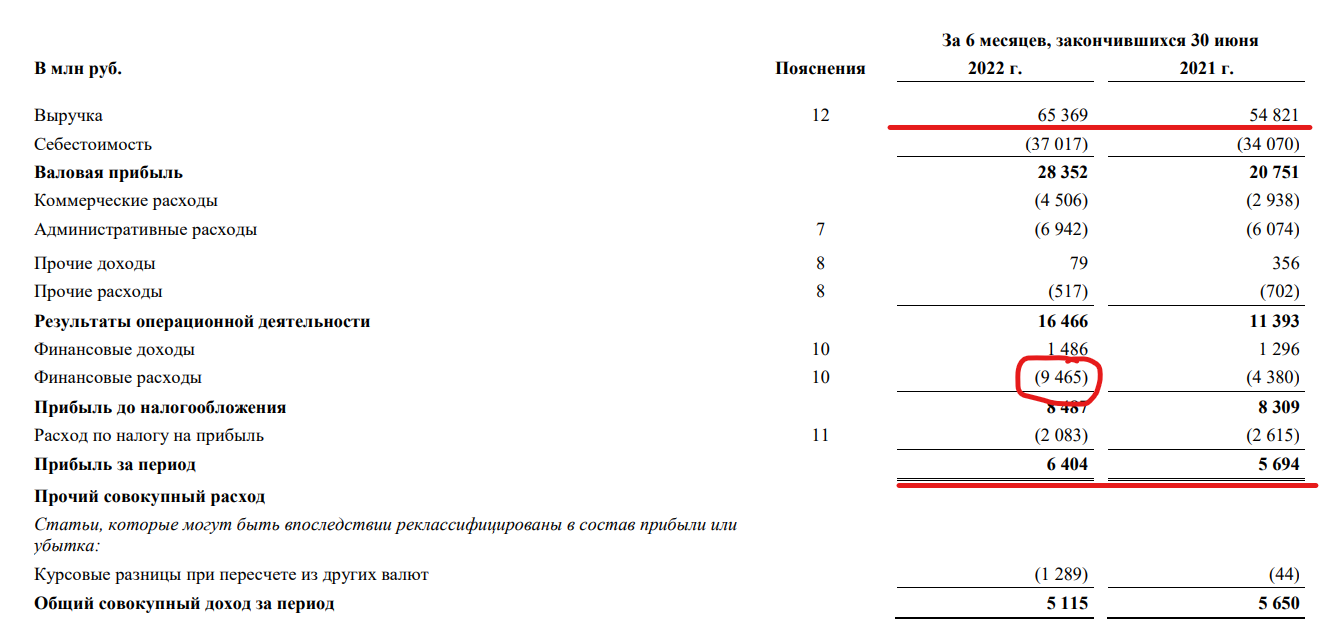

Второй квартал выдался тяжелым, несмотря на это, ЛСР показал хороший отчет. За первое полугодие выручка выросла на 19,2% г/г., чистая прибыль на 12,4% г/г. Ситуацию немного подпортили процентные расходы выросшие в два раза, но в текущей экономической обстановке результаты более, чем удовлетворительные.

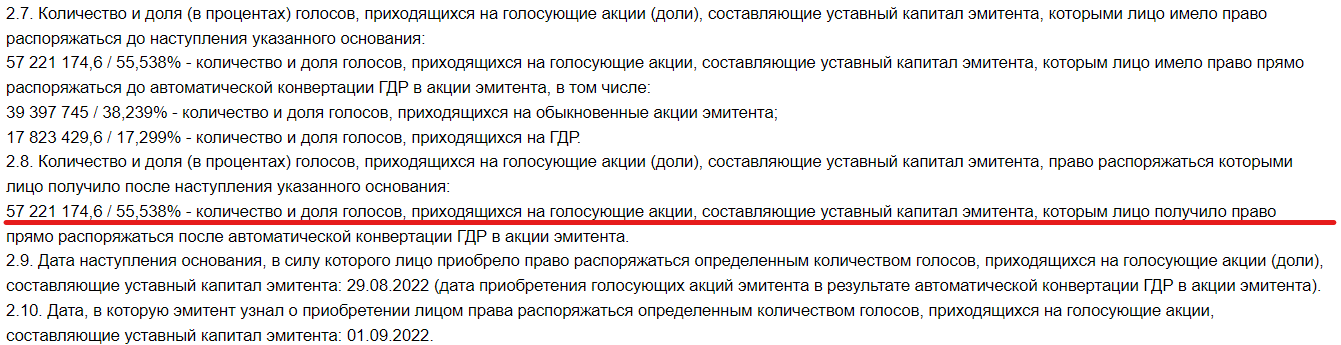

В прошлой статье писал про восстановление рынка недвижимости в третьем квартале на фоне падения ставок и запуска программы льготной ипотеки. Если продажи во втором полугодии восстановятся, то за год компания может показать рекордную прибыль. На фоне общей недооценки по всем мультипликаторам и высокой маржинальности это может быть одной из идей для покупки акций ЛСР.  Вторая идея — дивиденды. В сентябре все основные акционеры конвертировали свои ГДР в акции, что намекает на потенциальную выплату дивидендов. С их размером я бы загадывать пока не стал, но если, как обычно, направят 8 млрд, то можно ожидать 78 рублей на акцию, что при текущих ценах дает 13% дивидендной доходности. При рекордной прибыли вполне могут направить и 15 млрд (объем выплат прошлого года с учетом выкупа акций). Тогда дивиденд составит 146 рублей на акцию, 25% дивидендной доходности при цене в 590 рублей за акцию.

Вторая идея — дивиденды. В сентябре все основные акционеры конвертировали свои ГДР в акции, что намекает на потенциальную выплату дивидендов. С их размером я бы загадывать пока не стал, но если, как обычно, направят 8 млрд, то можно ожидать 78 рублей на акцию, что при текущих ценах дает 13% дивидендной доходности. При рекордной прибыли вполне могут направить и 15 млрд (объем выплат прошлого года с учетом выкупа акций). Тогда дивиденд составит 146 рублей на акцию, 25% дивидендной доходности при цене в 590 рублей за акцию.

Подведем итоги

В секторе жилищного строительства есть пять компаний, чьи акции сейчас можно купить на бирже: ПИК, ЛСР, Самолет, Эталон и ИНГРАД.

ИНГРАД не интересен из-за низкой маржинальности и отсутствия актуальной отчетности.

У «Эталона» в первом полугодии упали продажи на 30%, что в совокупности с низкой маржой обещает отсутствие прибыли за год или ее незначительное количество.

У ПИК отрицательная переоценка форварда съест большую часть прибыли, плюс они перестали раскрывать операционные результаты.

Остаются только две компании: ЛСР и «Самолет». Однако, «Самолет» сейчас очень дорогой, результаты 2024 года уже заложены в цену, поэтому особого смысла его покупать не вижу. Что касается ЛСР, то в этом году они неплохо справляются. Несмотря на тяжелый второй квартал, компания показала хороший отчет. Если спрос на недвижимость продолжит восстанавливаться, то есть шанс увидеть рекордную прибыль по результатам года. На фоне общей недооценки, это является первой идеей для покупки. Вторая идея — потенциальные дивиденды. Если компания по результатам года заплатит как обычно 78 рублей на акцию, то дивидендная доходность составит 13% годовых. Если же руководство решит показать насколько щедрая у них душа, то можем увидеть и 146 рублей на акцию или 25% годовых при текущей цене в 590 рублей.

Более подробный разбор ЛСР делал в этой статье.

Мой ТГ: https://t.me/sergei_ryzhkov