IPO WOOSH: разбор и оценка компании

- 9 Декабря 2022

ВУШ объявил выход на IPO с оценкой в диапазоне 21-25 млрд рублей или 185-225 рублей за акцию. Бумаги станут доступны инвесторам 14 декабря. В статье разберем результаты деятельности компании и поговорим о перспективах роста ее акций. Спойлер: их нет.

О компании, рынке и сравнение УТП с конкурентами

ПАО «ВУШ Холдинг» — российская компания, занимающаяся сдачей в аренду самокатов, на молодежном это называется кикшеринг. Компания является лидером на рынке с долей 46%, за ними идут Urent с долей 23% и Яндекс. Географически ВУШ работает в 37 городах России и 3 городах СНГ. В перспективе планируют расширяться в Казахстане и Беларуси.

На 2021 год весь рынок аренды самокатов оценивался в 9 млрд рублей. Б1, он же бывший Ernst & Young (EY), прогнозирует, что к 2026 году рынок дорастет до 96 млрд (10Х), средние темпы роста составят 60% в год — очень сомнительно. Я бы на их прогноз не ориентировался, особенно в текущих условиях. Плюс у самого ВУШ темпы роста замедлились, это увидим дальше в анализе выручки.

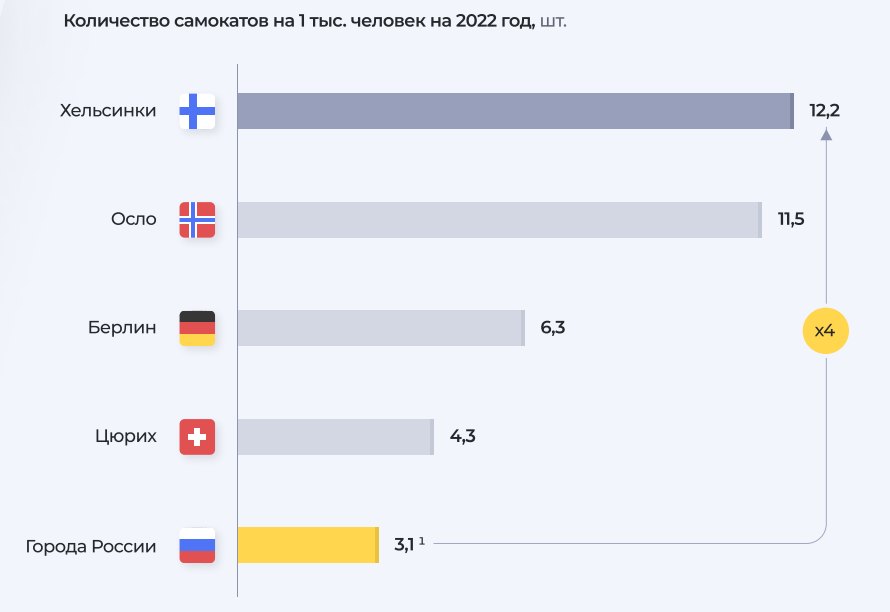

Рассуждая о перспективах кикшеринга, ВУШ также сравнивает среднее количество самокатов на 1 тыс. человек в городах России (3,1) с Хельсинки (12,2). Не знаю шутка это или они на полном серьезе думают, что у среднего города изолированной России перспективы развития такие же как у одного из туристических центров Европы. Было бы более объективно взять средний показатель по всей Финляндии, Германии, Швейцарии и сравнить со средним показателем в РФ, но я так понимаю менеджмент не хочет этого делать, чтоб продать компанию подороже.

Торговое предложение ВУШ уступает конкурентам. Если сравнивать их тариф с Urent и Yandex, то он окажется самым дорогим. Ежемесячные подписки и разного рода тарифы даже не рассматриваю, так как ВУШ и Urent с треском проиграют Яндексу. У них за подписку вы получите только более дешевый тариф, тогда как Яндекс дополнительно еще предоставит доступ ко всей своей экосистеме. В долгосрочной перспективе никто из них с Яндексом не конкурирует, поэтому любые инвестиции в ВУШ следует тщательно обдумывать.

Показатель | Whoosh | Urent | Yandex |

|---|---|---|---|

Стоимость поездки | 50 рублей старт + 7 рублей в минуту | 45 рублей старт + 5,5-9 рублей | 50 рублей старт + 6 рублей в минуту |

Депозит | 500 рублей | 500 рублей. | Депозит — 500 рублей |

Операционные и финансовые показатели

База клиентов в 2022 году выросла на 88% г/г., с 6 до 11,3 млн человек. Количество поездок увеличилось на 77% г/г., с 26,3 до 46,6 млн. Правда с расширением в регионы выручка с одной поездки стала падать. В 2020 году по этому показателю зарабатывали 260 рублей, в 2022 году почти в два раза меньше — 135 рублей. Растет и среднее количество поездок на одного пользователя, но по результатам этого года оно скорее всего останется на том же уровне, что и в прошлом, 4,2-4,4 в год.

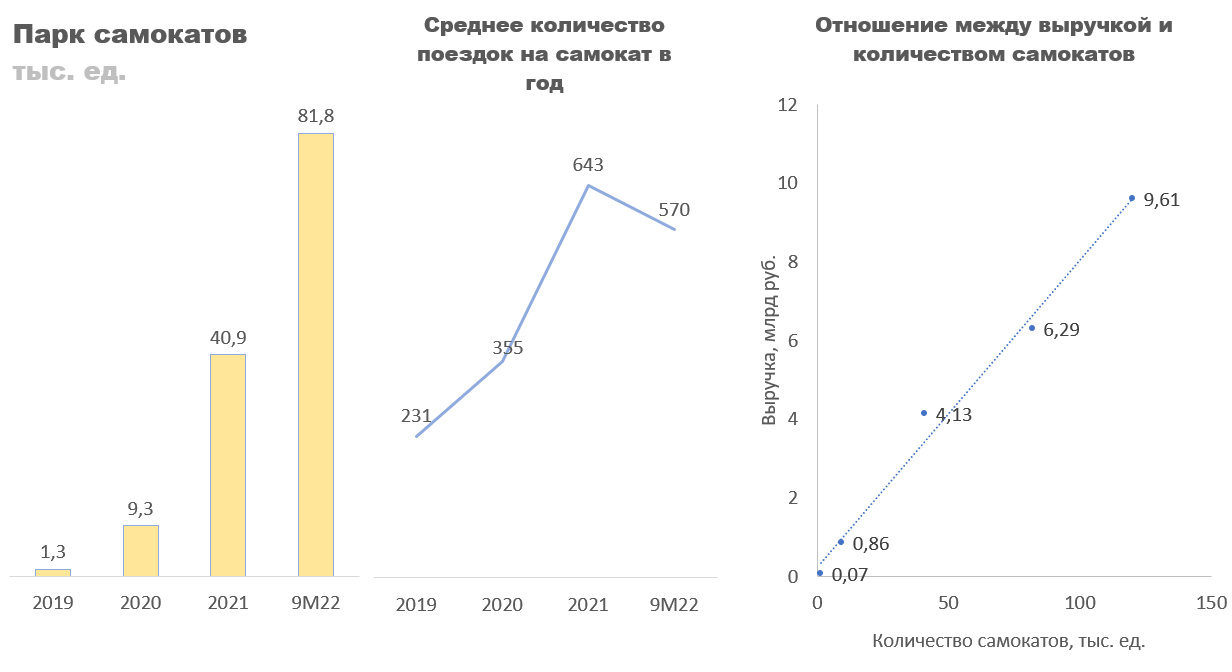

Парк самокатов растет как на дрожжах. На конец третьего квартала он составил 81,8 тыс. единиц, что в два раза больше значения на начало года (40,9) и в 9 раз больше, чем в 2020 году. После IPO руководство планирует купить еще 40-50 тыс., итого в 2023 году будет 120-130 тыс. самокатов.

Эффективность парка на высоком уровне даже по мировым меркам. В 2021 году на один самокат приходилось 643 поездки в год или 1,75 поездки в день. Для сравнения, у зарубежного аналога BIRD этот показатель ниже, всего 1,5. На мой взгляд, даже 2 поездки в день на самокат это мало. Если поработать над эффективностью, то можно довести и до 5-6, но в условиях ожесточенной конкуренции весь фокус скорее будет направлен на экспансию, поэтому рост по этому показателю мы еще не скоро увидим.

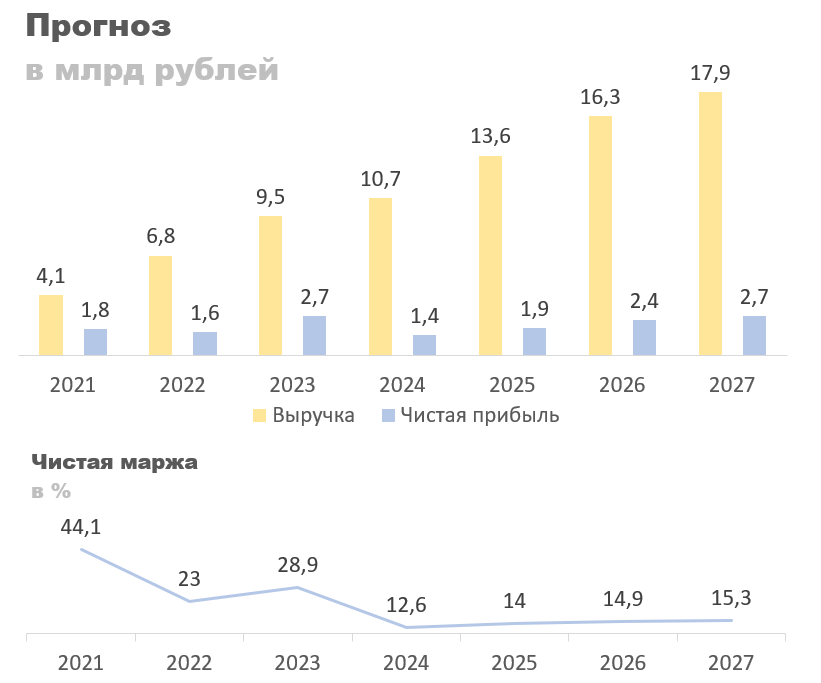

Стоит отметить, что у парка самокатов и выручки есть корреляция. В реальности она на самом деле не такая линейная как на графике ниже, но в качестве ориентира использовать можно. С парком в 120-130 тыс. самокатов выручка в 2023 году должна составить примерно 9,6 млрд рублей.

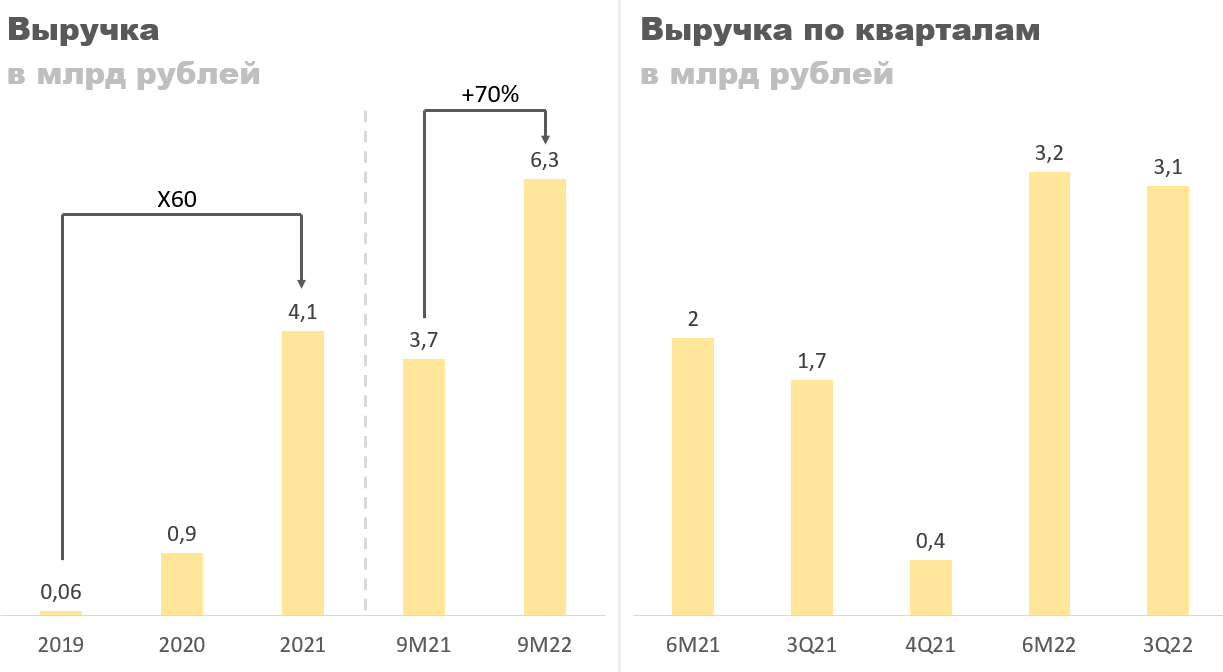

Доходы у компании сезонные. Основная выручка приходится на третий и второй кварталы. Что логично, зимой на самокате не покатаешься, если вы не в Сочи, конечно. За 9 месяцев этого года заработали 6,3 млрд рублей, что на 70% больше, чем в аналогичном периоде прошлого года. Темпы роста высокие, но если смотреть в динамике, то видно замедление. Так, в прошлом году выручка выросла в 5 раз, поэтому эти 70% не кажутся чем-то впечатляющим, особенно когда некоторые аналитики прогнозируют кикшерингу рост на 60% в год следующие пять лет.

ВУШ является резидентом Сколково, то есть ни НДС, ни налог на прибыль они пока не платят. В 2023 году по словам руководства льготы еще удастся сохранить, но в 2024 году компания их потеряет. Соответственно у ВУШ будет два варианта:

Переложить НДС на потребителя - повысить тарифы. Маловероятный сценарий. Можете вернуться к таблице тарифов в начале и увидеть, что у ВУША он и так самый дорогой. Повысить его еще больше, значит дать серьезное преимущество конкурентам и потерять долю рынка.

Включить НДС в выручку - скорректировать ее на 20%. А вот это самый вероятный сценарий, который серьезно подкосит доходы компании в 2024 году.

Потеря налоговых льгот — главная причина не инвестировать в ВУШ на данный момент. На IPO купите относительно дешевую компанию с высокими темпами роста и хорошей маржинальностью, через год получите полную противоположность.

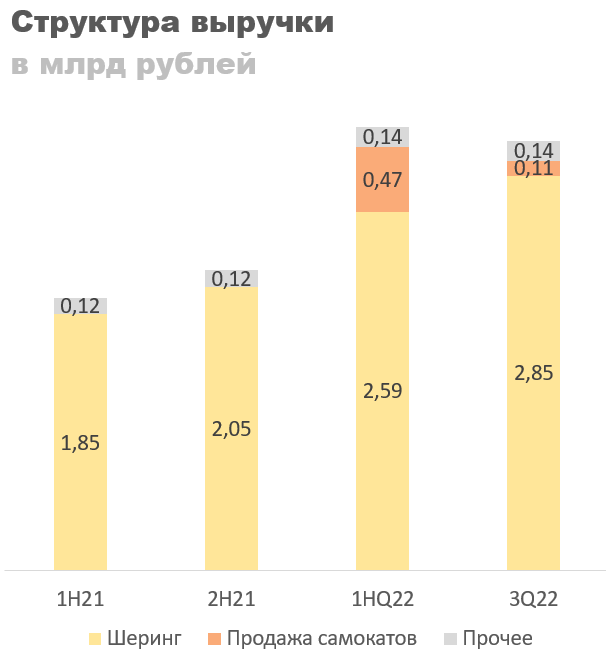

Большая часть выручки ВУШ, порядка 90%, приходится на сдачу в аренду самокатов (шеринг), часть на доходы по франшизе (прочее) и еще часть на продажу самокатов. Однако, не стоит реализацию самокатов рассматривать как полноценное направление бизнеса, они обычно продаются себе в убыток. Например, в третьем квартале этого года продали самокатов на 110 млн рублей, а их себестоимость составила 132 млн.

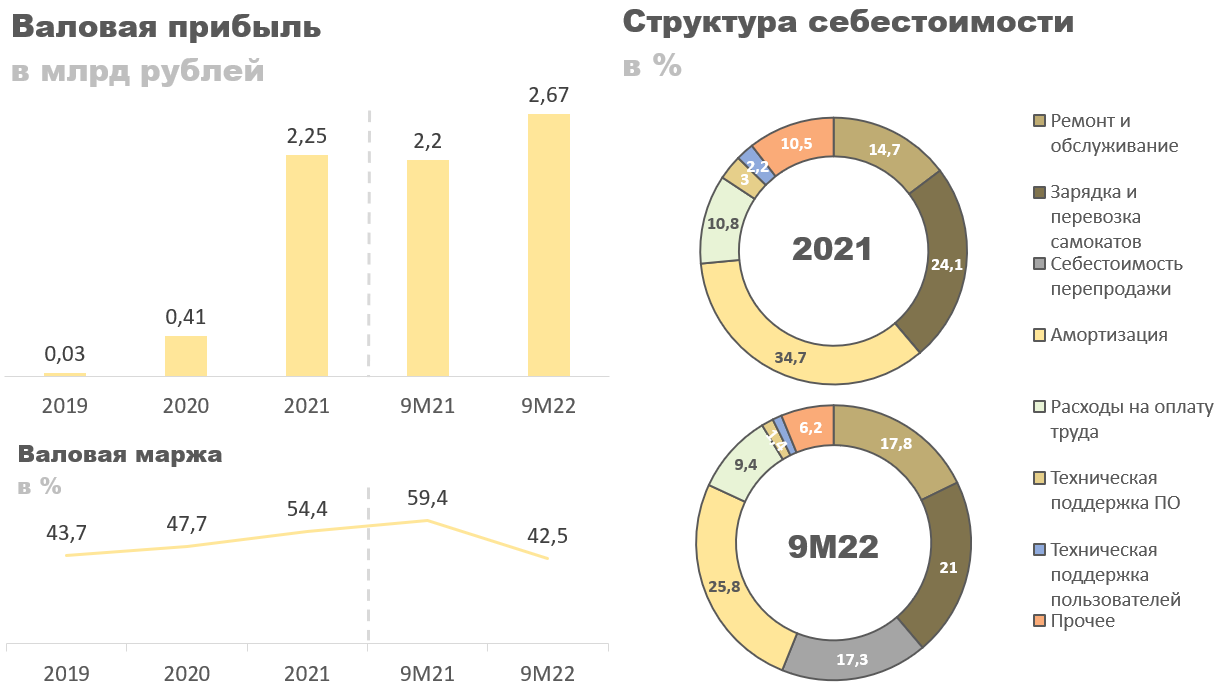

Валовая прибыль за 9 месяцев составила 2,7 млрд рублей, что на 21% больше, чем в аналогичном периоде прошлого года. Как вы возможно заметили, выручка в этом году выросла на 70%, а валовая прибыль всего на 21%. Основная причина расхождения — вышеупомянутая продажа самокатов. Она раздувает выручку, но сама по себе убыточна и сжирает маржу. Если считать темпы роста выручки ВУШ без этого направления, то получится, что доходы компании уже растут меньше 40% в год, хотя в презентации инвесторам рисуют сказочные перспективы.

Еще следует сказать пару слов насчет валовой маржи, она за 9 месяцев 2022 года составила 42,5%. Если включить НДС в выручку, то она упадет до 30%, а валовая прибыль составит 1,6 млрд рублей против 2,7 сейчас. Думаю основной подвох инвестиций в ВУШ на этом моменте стал ясен.

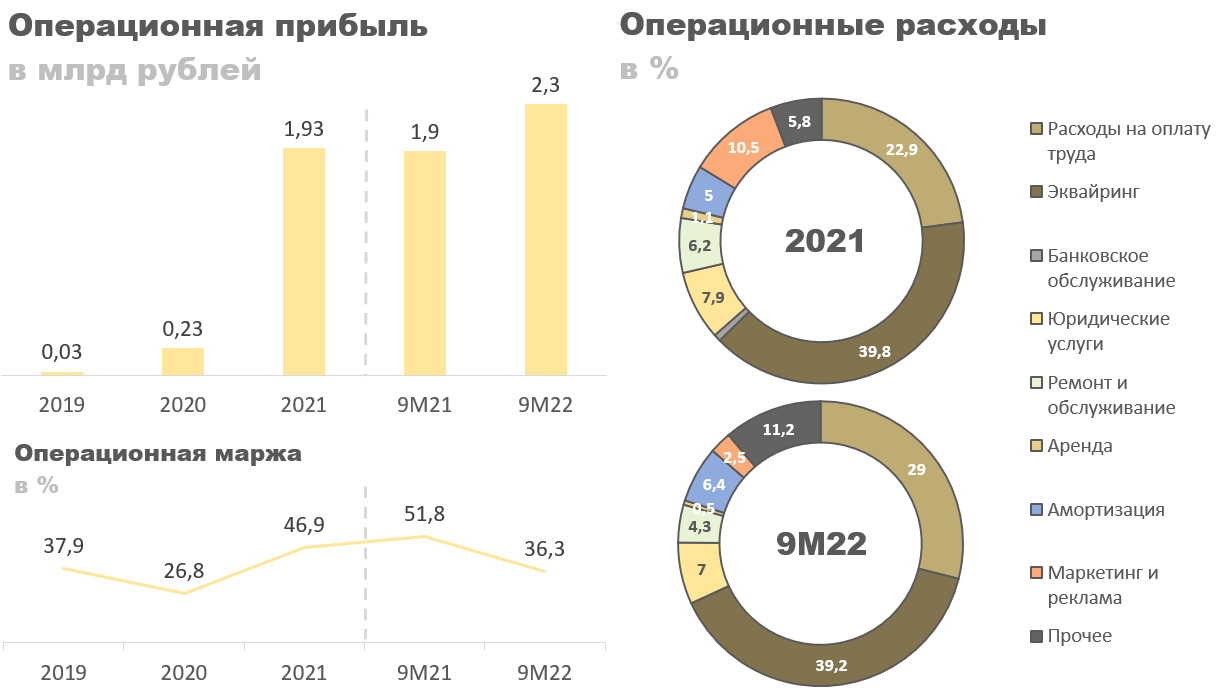

Операционная прибыль компании повторяет динамику валовой, за 9 месяцев 2022 года доходы по статье составили 2,3 млрд рублей, +21% г/г. Операционные расходы стабильно держатся в районе 6,5-7% от выручки, поэтому имеет смысл больше внимания уделять статьям доходов и их себестоимости.

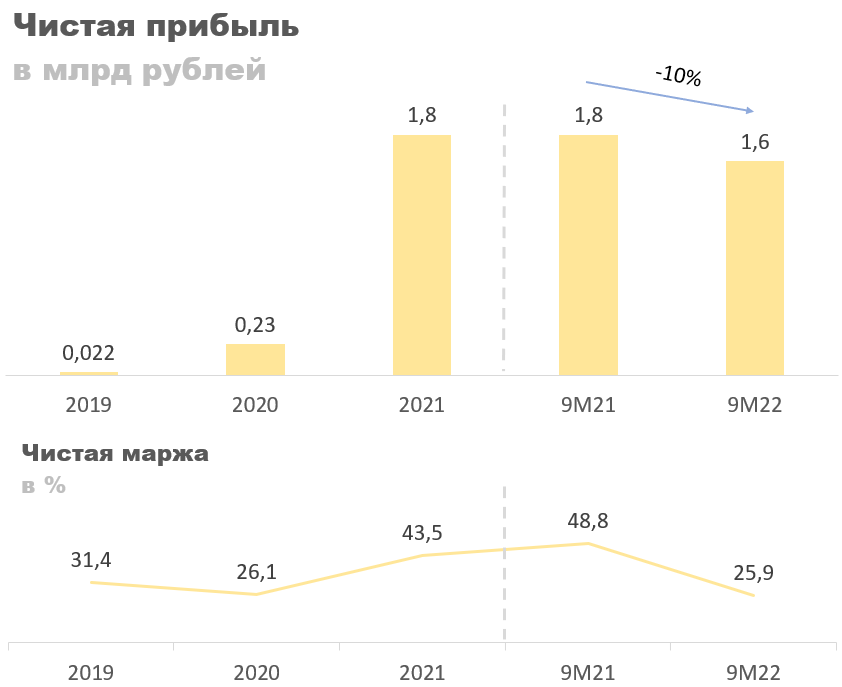

Несмотря на рост операционной прибыли, чистая прибыль за 9 месяцев 2022 года снизилась на 10% г/г., до 1,6 млрд рублей. Основных причин две:

Увеличение долговой нагрузки.

Валютная переоценка (-187 млн рублей).

Даже если исключим валютную переоценку, то результат все равно так себе. А теперь давайте еще заплатим НДС и налог на прибыль, и чистая прибыль уменьшится до 580 млн рублей с 1,6 текущих. Нижняя оценка ВУШ на IPO — 21 млрд рублей, получается P/E 36.

Купили бы такую компанию? Я лично нет.

Оценка компании доходным подходом (DCF) и дивиденды

По доходному подходу оцениваю компанию в 14 млрд рублей. Справедливая цена одной акций в таком случае составляет 120 рублей, что значительно ниже границ IPO в 185-225 рублей. Данную оценку считаю объективной, потому что она учитывает:

Потерю налоговых льгот и, как следствие, замедление роста и ухудшение маржинальности бизнеса.

Потенциальные дивиденды.

По дивидендной политике компания выплачивает 25-50% прибыли по МСФО. С прибылью в 2,7 млрд рублей дивиденд при 50% распределении составит 12 рублей на акцию, что при цене в 120 рублей дает 10% дивидендной доходности — норма для российского рынка.

Сравнение с Яндексом

Знаю, что найдутся люди, которые захотят сравнить ВУШ по мультипликаторам с Яндексом, поэтому специально для вас подготовил эту таблицу. Да, если тупо смотреть на мультипликаторы, то ВУШ не кажется дорогим, но не стоит забывать, что мы сравниваем крупнейшую IT-корпорацию России с кикшеринговым стартапом, у которого в перспективе замедляются темпы роста, ухудшается маржа и теряется доля рынка. Поэтому более объективным будет доходный подход.

Показатели LTM, в млрд рублей | WUSH | YNDX |

|---|---|---|

EBITDA | 4.1 | 56.7 |

BV | 3.0 | 326.7 |

Прибыль | 1.6 | 37.7 |

Выручка | 6.7 | 467.2 |

Чистый долг | 3.1 | -53.0 |

Капитализация | 25 | 623 |

Рыночные мультипликаторы | ||

EV/EBITDA | 6.94 | 10.01 |

P/E | 14.80 | 16.46 |

P/S | 3.57 | 1.33 |

P/BV | 8.01 | 1.90 |

Финансовые показатели | ||

Чистый долг/EBITDA | 0.78 | -0.94 |

EBITDA маржа % | 60.3 | 12.1 |

Чистая маржа | 24.1 | 8.1 |

Роста выручки LTM % | 70 | 47.2 |

Рост прибыли LTM | 90 | - |

Заключение

Если исключить доходы от продажи самокатов, то темпы роста выручки ВУШ уже ниже, чем у того же Яндекса (38% против 45%). На IPO компания выходит в декабре, впереди мертвый сезон, то есть два следующих отчета будут ни о чем. В 2024 году инвесторов еще ждет потеря налоговых льгот. Перспективы конкуренции с Яндексом мрачные. Причин покупать акции ВУШ на IPO просто не вижу. Лучше подождать пока акции спустятся к своим справедливым 120 рублям и уже потом думать, стоит покупать или нет. Пока не советовал бы вступать в это IPO.

Мой телеграмм: https://t.me/sergei_ryzhkov