Номинальные и реальные величины. В чем отличие?

- 3 Мая 2023

Когда речь заходит о макроэкономике часто можно столкнуться с понятиями реальных и номинальных величин, которые употребляются в разных контекстах и с разной смысловой нагрузкой. Разберемся, чем номинальные величины отличаются от реальных и зачем вообще проводить такие различия.

Номинальные величины – это величины, рассчитанные с учетом текущего роста цен.

Реальные величины – это величины, рассчитанные с поправкой на текущий рост цен.

В экономической теории можно встретить множество понятий, имеющих определения «номинальный» или «реальный»: номинальный и реальный ВВП (ВНП), номинальный и реальный рост заработной платы, номинальная и реальная процентная ставка и др.

Переход от номинальных величин к реальным означает поправку на уровень цен, то есть, на инфляцию. Такая поправка приводит уровень цен к определенному базовому периоду, и изменение показателя «очищается» от фактора изменения цены. Рассмотрим на примере.

Рост экономики

Когда в новостях мы читаем про рост экономики, не все задумываются о том, что под этим подразумевается. То есть, конечно, каждый более или менее грамотный человек знает, что под ростом экономики подразумевается рост ВВП. Однако, в свою очередь, что подразумевается под ростом ВВП? Если вчера ВВП России был 100 трлн рублей, а сегодня – 110, можно ли утверждать, что ВВП вырос? И да, и нет.

Так, мы можем утверждать, что номинальный ВВП увеличился, однако для того, чтобы понять, вырос ли ВВП в реальном выражении, то есть с поправкой на уровень цен, нам необходимо знать уровень инфляции в стране за период, за который рассчитывался ВВП, а если быть совсем точными, нам необходимо знать индекс-дефлятор ВВП.

Все дело в том, что, когда политики или экономисты говорят про экономический рост, подразумевают они именно рост ВВП в реальном выражении. Это важно, поскольку если цены на все товары и блага вырастут на 10%, номинальный ВВП тоже увеличится на 10%, но благосостояние общества не увеличится. Для роста благосостояния нужен рост производства товаров и услуг, то есть рост ВВП в реальном выражении.

Год | ВВП номинальный | Реальный рост ВВП |

2010 | 46 трлн. 308,5 млрд. рублей | 4,50% |

2011 | 60 трлн. 114,0 млрд. рублей | 4,30% |

2012 | 68 трлн. 103,4 млрд. рублей | 4,00% |

2013 | 72 трлн. 985,7 млрд. рублей | 1,80% |

2014 | 79 трлн. 030,0 млрд. рублей | 0,70% |

2015 | 83 трлн. 087,4 млрд. рублей | -2,00% |

2016 | 85 трлн. 616,1 млрд. рублей | 0,20% |

2017 | 91 трлн. 843,2 млрд. рублей | 1,80% |

2018 | 103 трлн. 861,7 млрд. рублей | 2,80% |

2019 | 109 трлн. 608,3 млрд. рублей | 2,20% |

2020 | 107 трлн. 658,2 млрд. рублей | -2,70% |

2021 | 135 трлн. 295,0 млрд. рублей | 5,60% |

2022 | 153 трлн. 435,2 млрд. рублей | -2,10% |

Как видно из таблицы, номинальный ВВП вырос, например, в 2020 году, в то время как реальный рост был отрицательным.

Так, в прошедшем году ВВП России снизился на чуть более чем 2%, однако с учетом роста цен номинальный ВВП только вырос. Это подводит нас к вопросу, как быть с валютными величинами? Ведь рост цен в рублях не означает, что цены растут и в валюте. Отразится ли на ВВП, выраженном в валюте, рост цен? И да, и нет.

Измерение в валюте

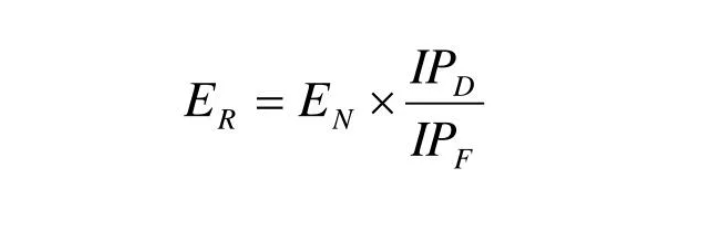

Если мы переведем 100 и 110 трлн рублей в доллары по курсу 60 рублей, то в валютном эквиваленте рост также будет составлять 10%, что очевидно. Однако на практике курс валюты не является стабильным и в неких абстрактных идеальных условиях зависит от изменения уровня цен. Такая зависимость в условных «идеальных» условиях выражалась бы следующей формулой:

Где ER – реальный валютный курс, EN – номинальный валютный курс, IPD – индекс цен внутри страны, IPF – индекс цен в стране-эмитенте иностранной валюты.

Иными словами, при уровне инфляции в одной стране выше, чем в другой, курс валюты этой страны в идеальных условиях должен был бы ослабевать в пропорции, равной отношению инфляций в странах. То есть если цены в стране растут быстрее, чем в соседней стране, валюта этой страны должна ослабевать. Происходить это, в теории, должно потому, что при сохранении курса на изначальном уровне экспорт страны становится менее конкурентоспособным. Однако на практике все намного сложнее, и курсы валют часто живут отдельной от инфляции жизнью. Тем не менее, в долгосрочной перспективе валюты стран с сильной инфляцией все равно ослабевают по отношению к валютам стран со стабильным уровнем цен. Как пример можно привести турецкую лиру и аргентинский песо.

Возвращаясь к теме: курс валюты, скорректированный на разницу в уровне инфляции, часто называют реальным, или паритетным курсом. Не всегда такой курс рассчитывается непосредственно через корректировку на отношение уровня инфляции в странах, чаще для этого применяется сравнение стоимости корзины одинаковых товаров в разных странах. Отношение стоимости корзин таких товаров и дает нам реальный, или паритетный курс валюты. Разумеется, слово «реальный» здесь означает только общепринятый термин, касающийся корректировки на уровень цен, поскольку ни в банке, ни на бирже вы валюту по этому курсу не купите.

Стоит отметить, что в странах, валюта которых не является свободно конвертируемой, реальным курсом порой называют курс на «черном» рынке, в то время как существует официальный курс, по которому валюту или совсем нельзя купить, или можно, но с большими ограничениями. Путать эти понятия не следует.

Процентная ставка

Когда мы даем банку деньги в долг (кладем на депозит) или берем у него в долг (получаем кредит), мы фиксируем условия в договоре. Условия эти, как правило, неизменные, то есть мы получаем (платим) процент независимо ни от каких обстоятельств. В краткосрочной перспективе при стабильном уровне цен это может быть не столь важно, однако в долгосрочной перспективе в дело вмешивается инфляция, которая меняет правила игры.

Так, процент – это стоимость денег, и как любая другая стоимость, он подвержен влиянию инфляции. Поскольку инфляция обесценивает деньги, взяв в долг 100 рублей и вернув их через какое-то время, мы фактически возвращаем меньшую на уровень инфляции за период сумму, хотя в номинальном выражении это по-прежнему 100 рублей, в реальном уже несколько меньше.

За пользование деньгами банк берет процент, однако этот процент сам по себе – величина номинальная, поскольку не учитывает изменение цен.

Например, при процентной ставке 10% годовых и сумме долга в 100 рублей мы заплатим по кредиту за год 10 рублей процентов. Какой бы ни была инфляция, если договором не предусмотрено изменение стоимости заимствования, — эта сумма не изменится. Однако вместе с инфляцией упадет ценность отдаваемых нами денег. Это приводит нас к понятию реальной процентной ставки.

Реальная процентная ставка – это номинальная процентная ставка с поправкой на уровень инфляции.

Если как в примере выше номинальная процентная ставка составляет 10% годовых, а инфляция в стране 4%, то реальная процентная ставка составит:

10% - 4% = 6%

Понимание разницы может объяснить тот факт, что в развитых странах так любят ипотечные кредиты. Дело не только в дороговизне недвижимости: просто при ставке по ипотеке 3-4% и инфляции в 2% заимствование обходится практически бесплатно.

Переход к реальным величинам от номинальных необходим для корректной оценки экономических явлений и их понимания, поскольку рост цен искажает динамику экономических показателей. На бытовом уровне понимание разницы между номинальными и реальными величинами позволяет, например, оценить реальную стоимость заемных средств, или объективно оценить изменение покупательной способности зарплаты.