Мультипликатор P/E

- 23 Декабря 2020

Мультипликатор P/E или цена/прибыль, пожалуй, самый распространенный показатель на российском фондовом рынке. Рассчитывается как отношение цены акций к прибыли на акцию или капитализация компании (сумма выпущенных акций умноженная на цену) деленная на прибыль компании за год. Более простая интерпретация P/E - за сколько лет компания окупается.

Данный мультипликатор популярен, в первую очередь потому что он прост в расчете и помогает ответить на ключевой вопрос для стоимостных инвесторов: дорогая компания или дешевая? Проблема в использовании заключается в том, что люди, которые ориентируются на данный показатель, могут прийти к ошибочным выводам о компании.

Цена компании не определяется одним значением годовой прибыли, можно найти множество мнений о компаниях с низким значением мультипликатора, где авторы считают компанию дешевой опираясь на низкие значения, и, наоборот, дорогой с высокими значениями. Проблема мультипликатора в том, что он не показывает возможное изменение прибыли. Например, текущий P/E = 20 с удвоением прибыли через год уже составит 10.

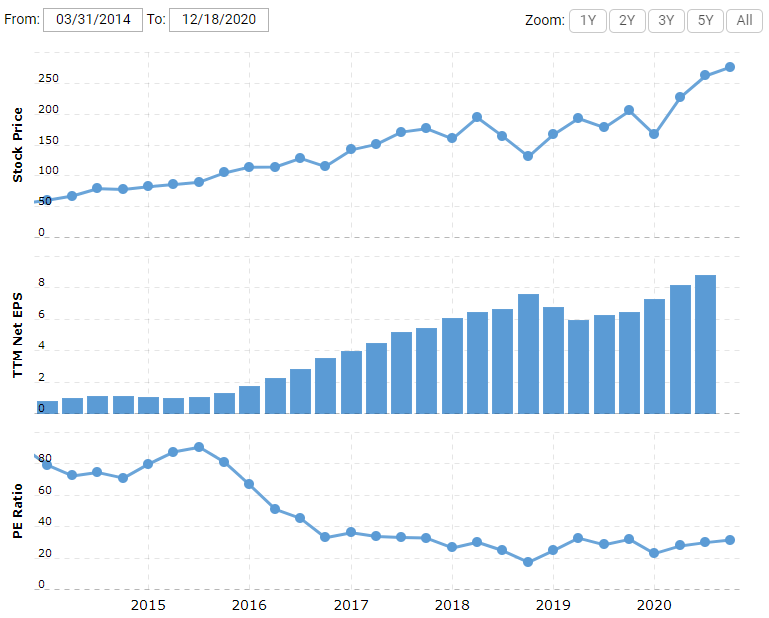

Ниже на графике мультипликатор Facebook, который сегодня близок к историческим минимумам, ниже 20 он опустился лишь однажды. На графике прибыли видно, что за последние 4 года она выросла в 4 раза, а мультипликатор держится в пределах 30 последние несколько лет. Можно бесконечно говорить о переоцененности Facebook, а прибыль компании вместе с ценой акции будет расти.

Сайт https://www.macrotrends.net/

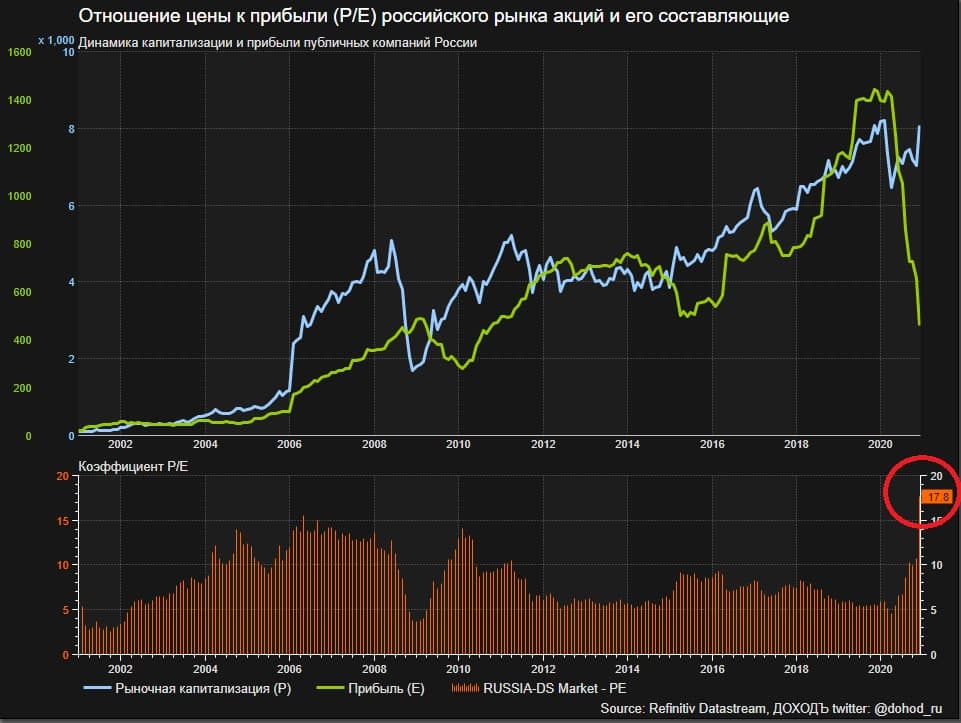

Значения мультипликатора российского фондового рынка сегодня на максимумах, это отражает оптимизм рынка относительно быстрого восстановления экономики после карантина и падения нефтяных цен. На графике видно, что последние 10 лет он находился в пределах от 5 до 10. Здесь возникает обратная картина, когда говорят, что российский фондовый рынок дешевый. Российский фондовый рынок дешев всегда.

Источник: https://www.dohod.ru/

Противовес российскому рынку — рынок США. На графике ниже изображена динамика мультипликатора P/E для S&P500, серыми зонами отображены периоды рецессии. Показатель стабильно выше 20. Американский рынок всегда оценивался выше.

Основная причина дисконта российского рынка относительно американского лежит не в каких-то абстрактных факторах, например, недоверие западного инвестора. Все намного проще, разница возникает в первую очередь из-за структуры. Темпы роста экономики и уровень ставок тоже влияют, но это не основной момент.

Состав S&P500 был следующий:

Information technology: 33,5% (37,3)

Consumer discretionary: 14,5% (37,1)

Health care: 13,9% (25,5)

Financials: 12,3% (16,7)

Industrials: 9,3% (22,5)

Consumer staples: 6,7% (27,08)

Utilities: 3,2% (20)

Materials: 2,6% (29,4)

Energy: 2,1% (14,8)

Communications: 1,9% (18,4)

Общий P/E=33,6 в скобках указаны значения P/E для конкретного сектора:

Если перенести мультипликаторы секторов на текущую составляющую индекса Мосбиржи получим средневзвешенный P/E = 21. Близко к 18, которые мы видели на графике выше.

Американская экономика растет быстрее российской. Темп роста ВВП России в 2019 году 1,3% против 3,1% американского. Причины такой разницы можно искать бесконечно, в какой-то мере сюда можно отнести и недоверие иностранного инвестора, так как иностранный инвестор не вкладывает деньги — роста нет.

Следующий фактор — уровень процентных ставок. Пока по американским облигациям доходность близка к нулю, розничный инвестор не видит смысла вложений в инструменты с фиксированной доходностью, а продолжает вкладывать в «дорогие» компании.

Отдельно хотелось бы описать ошибку интерпретации низких значений для компаний имеющих производственный цикл.

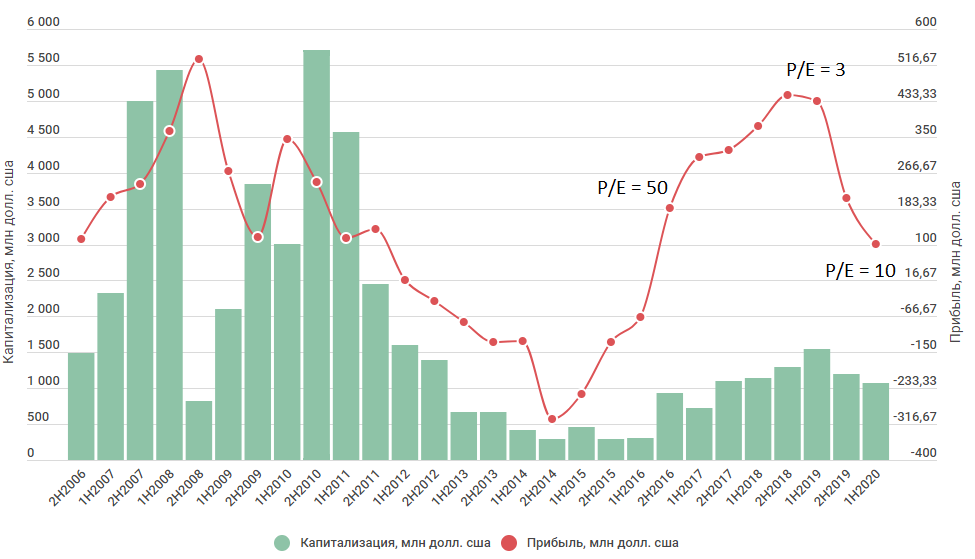

Российская компания «Распадская» продает уголь, цена на уголь волатильная. В пике сырьевых цен P/E составлял 3, когда цены были низкие, компания была убыточной (мультипликатор был отрицательный). При расчете на то, что сырьевые цены так или иначе стремятся к своим средним, на графике видно, что логичней покупать такие компании при низких сырьевых ценах. Здесь главное не столкнуться с банкротством компании, но это тема для отдельной статьи.

Схожий пример: Канадская горнодобывающая компания Teck.

Схожий пример: Канадская горнодобывающая компания Teck.

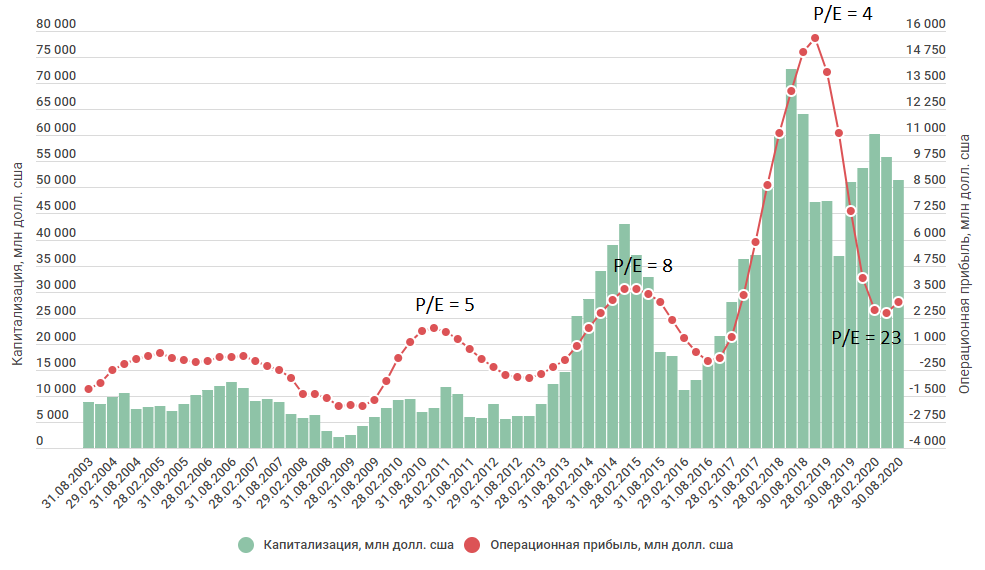

Цикличность есть даже не у самых очевидных компаний. Компания Micron — производитель чипов памяти, пример технологической компании, но также имеет производственный цикл. Выходит новое поколение чипов, прибыль растет, затем рынок насыщается, и прибыль снижается. Многие увидев P/E = 4 покупали акции мотивируя это тем, что компания дешевая, но затем цикл развернулся, сегодня мультипликатор равен 23 — привычное значение для подобных компаний.

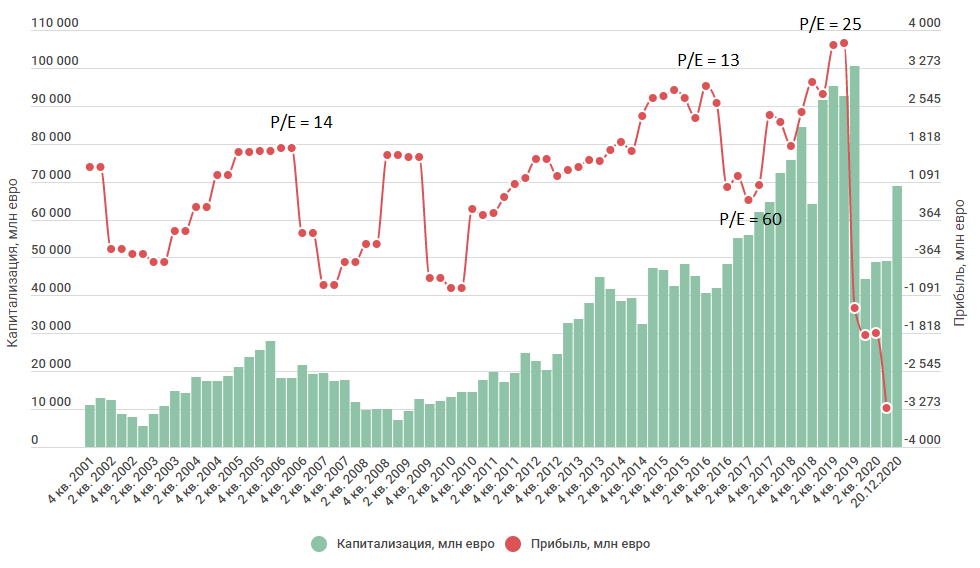

Следующий пример в авиастроении, компания Airbus.

Следующий пример в авиастроении, компания Airbus.

Резюме

Мультипликатор P/E полезен лишь для первичного отбора. Используя его надо понимать какую компанию вы рассматриваете, из какой она отрасли и какой страны. Не стоит обманываться и останавливаться в изучении, если вы увидели низкие или высокие значения мультипликатора. Необходимо изучить финансовые показатели подробнее, для того чтобы делать вывод о возможном потенциале роста у акций.