Кредитный дефолтный своп (CDS)

- 13 Июля 2021

За последние десятилетия перечень доступных инвесторам финансовых инструментов расширился до огромного числа, продолжая расти и расширяться. Финансовые инструменты позволяют решать самые разнообразные задачи, порой настолько своеобразные, что не все инвесторы даже догадываются о существовании некоторых. Одним из достаточно специфичных и интересных финансовых инструментов является кредитный дефолтный своп.

Кредитный дефолтный своп (credit default swap, CDS) – это финансовый инструмент, позволяющий застраховать кредитный риск (риск невыполнения контрагентом обязательств).

CDS появились относительно недавно, в середине 90-х годов, идея инструмента принадлежит молодой сотруднице банка J.P. Morgan Chase. Продавцами CDS выступают кредитные организации – банки, хедж-фонды, страховые компании. Популярность CDS до кризиса 2008 года была столь ошеломляющей, что рынок инструмента оценивался более чем в 60 трлн долл. США. До упомянутого кризиса рынок CDS практически никак не регулировался, что впоследствии сыграло злую шутку, когда оказалось, что порой нужна страховка от дефолта самих продавцов CDS.

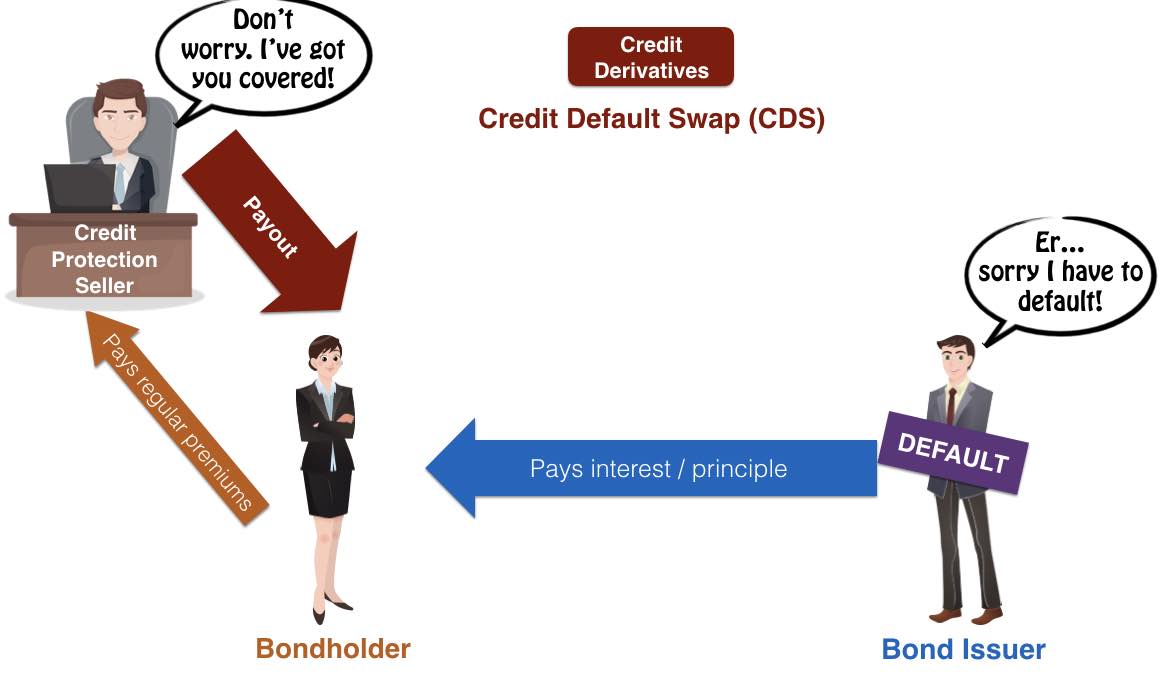

Покупка кредитного дефолтного свопа представляет собой своего рода покупку страховки по тому инструменту, в отношении которого продавец продает этот CDS. В случае дефолта держателя обязательств по такому инструменту, его долг перед покупателем свопа выплатит за него продавец свопа. Схематично это изображено на картинке ниже.

Чаще всего в случае с CDS речь идет о страховке от дефолта по облигациям. Покупатель облигаций, таким образом, может застраховаться от возможного дефолта заемщика, купив CDS на эти облигации у третьего лица. При этом важно отметить, что приобрести CDS можно даже не являясь кредитором заемщика: по аналогии с классической страховкой такая ситуация выглядела бы так, как если бы вы застраховались от угона автомобиля соседа. CDS как отдельный инструмент позволяет застраховать от риска события (дефолта), даже если оно не касается вас напрямую, то есть, CDS часто используется как спекулятивный инструмент.

Компенсация может осуществляться в двух формах: денежной выплаты или физической поставки. При денежной выплате продавец свопа компенсирует покупателю убыток в виде разности между номинальной и восстановительной стоимостью обязательства базового заёмщика. В случае физической поставки продавец свопа обязан выкупить определённый в соглашении актив за оговоренную цену.

Схема работы выглядит следующим образом:

До наступления дефолта:

Инвестор покупает облигации интересующего его заемщика.

В случае сомнения в платежеспособности заемщика и желания застраховать риск его дефолта инвестор покупает CDS и уплачивает регулярные страховые премии продавцу CDS.

Пропустив первый шаг, получаем спекулятивную сделку, своего рода «ставку» на серьезное ухудшение дел заемщика.

В случае дефолта:

Продавец CDS выплачивает покупателю (инвестору) номинал облигаций, по которым произошел дефолт.

Покупатель CDS (инвестор) передает продавцу облигации (право требования) (в случае физической поставки).

Интерес сторон полностью аналогичен сделкам по страхованию. Покупатель CDS стремиться обезопасить себя от дефолта, уменьшая доходность облигация на величину страховой премии, но хеджируя тем самым риск. Продавец CDS получает регулярные премии.

Смысл CDS и иное применение

Как ясно из сказанного выше, CDS это аналог страховки. Как и в случае с классической страховкой, стоимость зависит от страховой суммы и вероятности наступления страхового случая. Поскольку размер страховой премии берется в процентах от номинала облигации, то остается лишь вторая величина, а именно – вероятность наступления страхового случая. Поскольку доходность облигаций, согласно теории, учитывает возможные риски, а безрисковая доходность как правило – величина положительная, то логично предположить, что цена CDS (в %) всегда меньше доходности облигации. Это справедливо еще и потому, что в противном случае никто не купил бы этот инструмент, так как чистая доходность, определяемая как разность между доходностью облигации и стоимостью CDS, была бы отрицательной. Величину CDS в % справедливо назвать своего рода премией за риск, так как она должна стремиться к разности между доходностью облигации и безрисковой ставкой, с поправкой на то, что и сам продавец CDS имеет определенный, пусть даже небольшой, риск дефолта.

CDS можно рассматривать и как вероятность дефолта заемщика, если учесть, что данная величина должна покрывать риски самого продавца CDS, что возможно при нахождении стоимости CDS на уровне или чуть выше вероятности дефолта заемщика. Рост стоимости CDS, таким образом, означает, что логично, рост вероятности дефолта. Именно в такой интерпретации CDS применяются в известных работах американского ученого индийского происхождения Асвата Дамодарана. Предполагаемая связь доходностей рынка акций и облигаций позволяет, интерпретируя величину CDS как величину премии за риск для рынка, например, суверенных облигаций определенной страны относительно безрисковой ставки по гособлигациям США, найти страновую премию за риск для рынка акций. Это, в свою очередь, позволяет максимально формализовать расчет ставки дисконтирования для анализа компаний и принятия инвестиционных решений. Но это тема для отдельной статьи.

Кредитные дефолтные свопы, таким образом, расширяю возможности инвестора по хеджированию рисков, а также позволяют «отыгрывать» широкий спектр событий, получая спекулятивную выгоду с минимальными вложениями.