Базовые различия стандартов МСФО и РСБУ

- 10 Августа 2021

Оценивая хозяйственную деятельность компаний мы ежедневно сталкиваемся с их финансовыми отчетностями, анализируем их и делаем на основе такого анализа выводы. В российской практике мы чаще всего сталкиваемся с отчетностью по стандартам РСБУ и МСФО. Ни для кого не секрет, что стандарты существенно отличаются, однако не каждый инвестор и аналитик акцентирует свое внимание на сути отличий и на том, как эти отличия влияют на принимаемые нами на основе анализа решения, да и на саму возможность анализа деятельности компании.

Прежде всего, разберемся в терминологии.

РСБУ (Российские Стандарты Бухгалтерского Учета) – это совокупность норм федерального законодательства России и Положений по бухгалтерскому учёту (ПБУ), издаваемых Министерством финансов России, которые регулируют правила бухгалтерского учёта.

МСФО (Международные стандарты Финансовой Отчетности; IFRS – International Financial Reporting Standards) – набор документов (стандартов и интерпретаций), регламентирующих правила составления финансовой отчётности, необходимой внешним пользователям для принятия ими экономических решений в отношении предприятия.

Уже из названия стандартов можно понять, что регламентируют они несколько разные вещи. Так, РСБУ – это стандарты учета, они предписывают вести учет определенным образом и по определенным правилам. Уже как результат мы получаем достаточно стандартизированную отчетность. Что касается МСФО, то это «стандарты отчетности», то есть представления информации, полученной посредством учета. МСФО не регламентируют процедуру ведения учета, а лишь указывают, как правильно отражать его результаты. Самая простая иллюстрация данного различия – план счетов учета. В РСБУ он строго регламентирован, МСФО не предполагает стандартного плана. Это несколько узкий пример, так как сама суть МСФО сводится к установлению принципов интерпретации данных, а не правил их получения. То есть для целей получения отчетности по стандартам МСФО можно использовать план счетов РСБУ, как и любой другой подходящий, в конечно счете на итоговом результате это не должно сказаться.

Поскольку инвесторов как внешних пользователей интересует именно представление информации в отчетности, а не процедуры ведения учета, сконцентрируемся на некоторых из таких различий.

Пользователи отчетности

РСБУ:

Надзорные органы

МСФО

Инвесторы

Акционеры

Кредиторы

Формы и их стандартизация

Три основные формы отчетности, несмотря на то, что имеют разное название в разных стандартах, в целом отражают схожую информацию.

Отличием РСБУ от МСФО является большая стандартизация форм: так, каждая строка имеет свой уникальный код, все компании составляют отчетность по одной и той же форме, благодаря чему отчетность разных компаний легко сопоставлять.

МСФО регламентирует формы отчетности лишь в самом общем виде, что позволяет гибко отражать информацию в зависимости от специфики деятельности компании, убирая ненужные строки и добавляя необходимые.

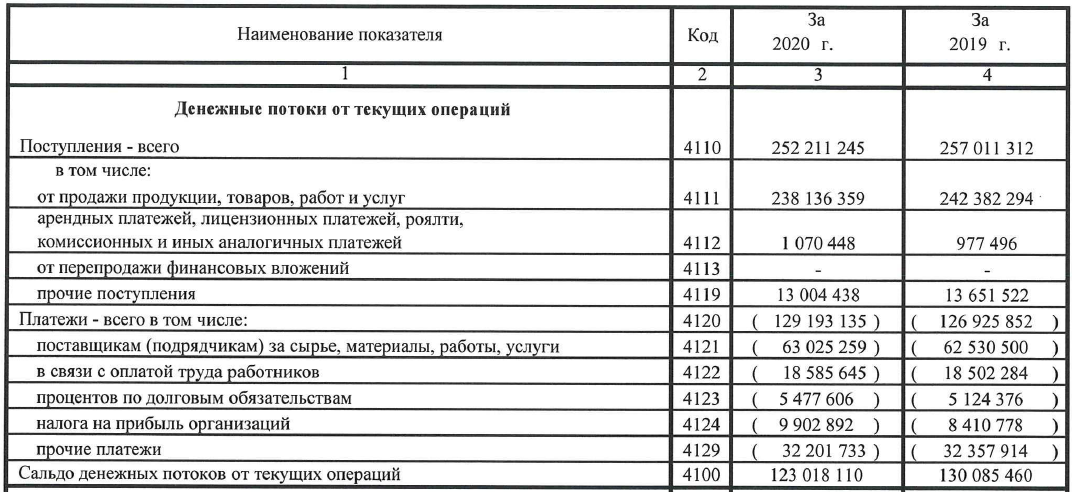

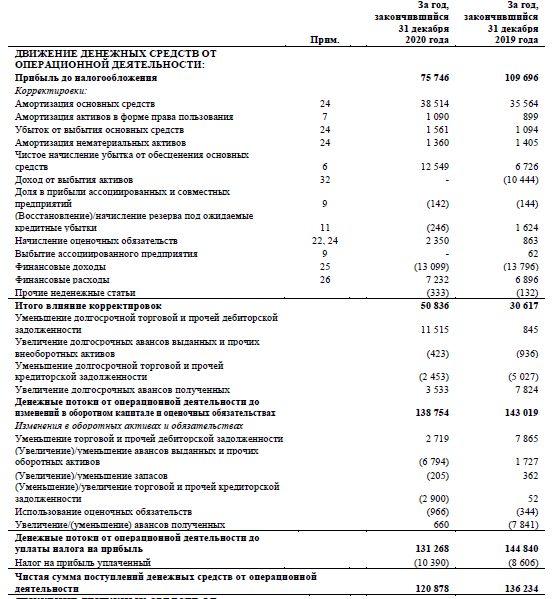

Общий принцип формирования бухгалтерского баланса в РСБУ (отчета о финансовом положении в МСФО) и отчета о доходах и расходах в РСБУ (Отчета о прибылях и убытках и прочем совокупном доходе в МСФО) в целом схожи, если не принимать во внимание особенности отражения отдельных показателей, о которых мы поговорим ниже, а вот отчет о движении денежных средств чаще всего отличается. РСБУ регламентирует составление данного отчета «прямым» методом, то есть с отражением поступлений и выплат по всем трем видам деятельности (операционной, инвестиционной и финансовой). МСФО же позволяет составлять отчет о движении денежных средств в операционной части «косвенным» методом, то есть корректируя чистую прибыль периода на неденежные статьи, чтобы в итоге прийти к чистому денежному потоку от операционной деятельности. В части движения денежных средств по инвестиционной и финансовой деятельности МСФО также предполагает прямой метод. Поскольку МСФО дает выбор, в отчетности по этим стандартам чаще применяется косвенный метод, так как он менее трудоемкий.

Фрагмент ОДДС РСБУ:

Фрагмент ОДДС МСФО:

Набор статей в РСБУ у всех компаний будет стандартным. В МСФО он произвольный, на усмотрение компании.

Форма и содержание

Российские стандарты бухгалтерского учета достаточно формализованы, зачастую форма операции имеет большее значение для выбора метода ее отражения, нежели содержание. МСФО, напротив, продвигает принцип приоритета содержания над формой. Так, например, если продавец продает товар покупателю по завышенной цене по причине того, что платеж по сделке будет получен не сразу, а по прошествии времени, эту ситуацию можно трактовать как завуалированный заем, с соответствующим отражением в отчетности, так как по своему содержанию разница в цене – это как раз проценты. Тема подобных различий достаточно сложна и требует отдельного освещения, здесь достаточно сказанного выше про приоритет содержания над формой.

Валюта отчетности

Отчетность по РСБУ составляется всегда в российских рублях. Отчетность по МСФО составляется в функциональной валюте, то есть в той валюте, в которой компания производит расчеты/большую часть расчетов.

Балансовая оценка активов и пассивов

В РСБУ активы и пассивы оцениваются по исторической стоимости, то есть по той стоимости, по которой они ставились на баланс. Поскольку со временем их реальная оценка может меняться, речь прежде всего про активы, то отражение в балансе по исторической стоимости может приводить к несоответствию балансовой стоимости реальной.

Историческая стоимость – это мера стоимости, используемая в бухгалтерском учете, при которой стоимость актива на балансе отражается по первоначальной стоимости на момент приобретения компанией.

В МСФО существует понятие справедливой стоимости, что позволяет приблизить балансовую оценку к реальной рыночной.

Справедливая стоимость – цена, которая была бы получена при продаже актива или уплачена при передаче обязательства в ходе обычной сделки на основном (или наиболее выгодном) рынке на дату оценки в текущих рыночных условиях (то есть цена выхода), независимо от того, является ли такая цена непосредственно наблюдаемой или рассчитывается с использованием другого метода оценки.

МСФО предусматривает проверку долгосрочных активов на обесценение.

Дисконтирование

В стандартах РСБУ отсутствует такое важное понятие, как дисконтирование, позволяющее учесть временную стоимость денег и, как следствие, более точно отразить в отчетности те операции, которые имеют такие временные разницы.

Компоненты капитала

РСБУ четко разграничивает компоненты капитала: так, акции являются собственным капиталом, любые заемные средства – заемным. При этом существующие, преимущественно в зарубежной практике, промежуточные формы финансирования, например, конвертируемый заем, по РСБУ находят отражение только как заемный капитал, в то время как по МСФО такие формы финансирования разбиваются на два компонента, относящиеся как к собственному, так и к заемному капиталу. Это позволяет лучше отразить их суть.

В другой ситуации акции с правом обратной продажи считаются в РСБУ капиталом, в то время как по своей сути являются обязательством, что позволяют отразить МСФО.

Консолидация

Консолидация – это комплексная процедура, которая направлена на объединение и синхронизацию в будущем отчетности, подаваемой отдельными предприятиями единой группы.

Консолидированная отчетность – это отчетность группы компаний, в которой она представлена как единое целое, единый имущественный комплекс.

РСБУ не предполагают консолидации в случае составления отчетности холдинга. Отчетность материнской компании составляется отдельно, вложения в дочерние компании отражаются как финансовые вложения, при этом результаты деятельности дочерних компаний находят неявное отражение в отчетности материнской компании, что затрудняет анализ ее деятельности.

МСФО предполагает консолидацию компаний группы. Отчетность материнской компании включает постатейно активы и пассивы дочерних компаний (с отдельными корректировками), отчет о прибылях и убытках составляется по группе компаний в целом с отражением доли собственников материнской компании в финансовом результате и доли меньшинства, то есть части финансового результата, приходящиеся на доли в дочерних компаниях холдинга, которыми материнская компания не владеет. Такой подход позволяет точнее отражать связь материнской и дочерних структур, а отчетность материнской компании представлять как отчетность единой компании.

По мере развития методов учета международные стандарты также видоизменяются и развиваются. Что касается российских стандартов, Минфином взят курс на сближение отечественных стандартов со стандартами МСФО. Процесс далек от завершения, однако определенные шаги на этом пути уже сделаны. Так, помимо приближения некоторых стандартов РСБУ к аналогам из МСФО, в ситуациях, которые российскими стандартами не регламентированы, разрешается руководствоваться нормами МСФО. Кроме того, обязательным является ведение отчетности по международным стандартам для компаний, котирующихся на бирже.

Выше описаны лишь некоторые базовые отличия стандартов, в действительности их намного больше.

Для инвестора МСФО, безусловно, более понятные и удобные стандарты, так как дают лучшую для анализа и принятия решений информацию. Кроме того, МСФО применяются во многих странах мира, они куда больше похожи, например, на американские стандарты GAAP. Это позволяет легче сопоставлять информацию. Наконец, МСФО просто более современные стандарты: по мере развития финансовых рынков появляются новые финансовые инструменты, новые формы взаимодействия компаний и инвесторов, компаний и кредиторов. Объективное отражение деятельности компаний посредством отчетности требует, чтобы стандарты максимально учитывали современные реалии рынка, и тут МСФО пока на несколько шагов впереди РСБУ.