Рефляция стала ключевой идеей и российские акции хорошо спозиционированы под эти условия

3 Марта 2021

app.hedgeye.com

Автор: Аналитики, "Газпромбанк"

Рефляция стала ключевой идеей и российские акции хорошо спозиционированы под эти условия. С тех пор как в начале ноября появились новости о вакцинах, мировые рынки были охвачены оптимизмом в отношении экономических перспектив: ожидается, что мировой ВВП быстро вырастет, а инфляция достигнет верхних границ диапазона последних лет. Рынки ухватились за идею "рефляционного ралли", которая остается центральной в прогнозе на 2021 год.

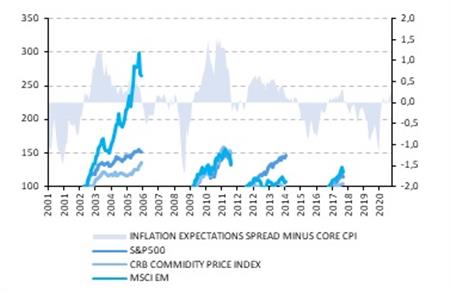

После 29 месяцев подряд отрицательного спреда между инфляционными ожиданиями и текущим базовым ИПЦ в США, показатель стал положительным с ноября. Периоды в истории, когда этот спред выходил из отрицательной области в плюс, сопровождались ростом товарных рынков и активов EM. Что является благоприятным сочетанием для российских акций.

Периоды положительного инфляционного спреда благоприятны для акций и сырья (динамика активов с момента, когда спред стал положительным)

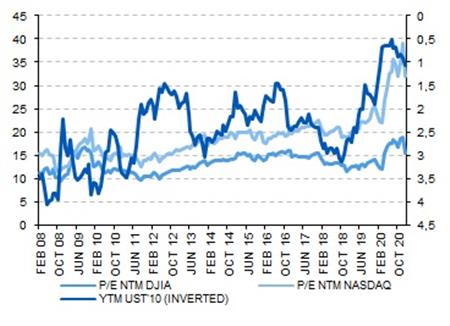

Но этим позитивный эффект не ограничивается. За последние несколько лет стоимостные и циклические акции отставали от бенчмарков из-за ограниченного экономического роста и низких процентных ставок. Однако сдвиги в экономике и на рынках из-за рефляции начинают оказывать значительное влияние на стратегии управления портфелем акций. Рост доходностей гособлигаций стал отражением проинфляционного торгового позиционирования.

С 2018 года снижение доходности по казначейским облигациям США (UST) задало тренд на "растяжение" оценок в технологическом секторе (MSCI World Growth Index), но оказывало меньшее влияние на стоимостные акции (MSCI World Value Index). Если процесс повышения ставок носит системный характер, это может привести к устранению этой диспропорции на фоне нисходящей коррекции в технологическом секторе при повышении мультипликаторов в value-секторах. Вес "историй роста" в индексе MSCI Russia составляет всего около 12% и происходящие в мировой экономике процессы окажут позитивное влияние на российские акции в 2021 г.

Мультипликаторы технологических акций более чувствительны к изменениям ставок

Изменения в позиционировании на март 2021 г.

Корзина акций "лучший выбор". В ходе текущего пересмотра мы добавляем акции Роснефти в нашу корзину, исключив при этом Полюс (+14,1% полная доходность с момента включения) из-за отсутствия краткосрочных триггеров для положительной переоценки.

Корзина "дивидендные акции". При текущей ребалансировке мы исключаем РусГидро, ФСК, En+ Group и Группу ЛСР, поскольку показатели средней дивидендной доходности этих акций за 2020-2021 гг. оказались ниже порога вхождения. В новый состав корзины были включены акции АЛРОСЫ (DY'21E 13,2%), НЛМК (12,7%), Татнефти (11,4%) и Газпром нефти (11,2%).

Средневзвешенная ожидаемая дивидендная доходность корзины, состоящей из 10 акций, составляет 9% за 2020 финансовый год и 12,2% – за 2021 г.