Потенциал акций Ozon

- 22 Ноября 2023

Даты изменения прогноза:8

OZON выпустил отчет за 3 квартал 2023 года. В статье разберем результаты деятельности компании и поговорим о целесообразности инвестиций в их акции.

Разбор отчета

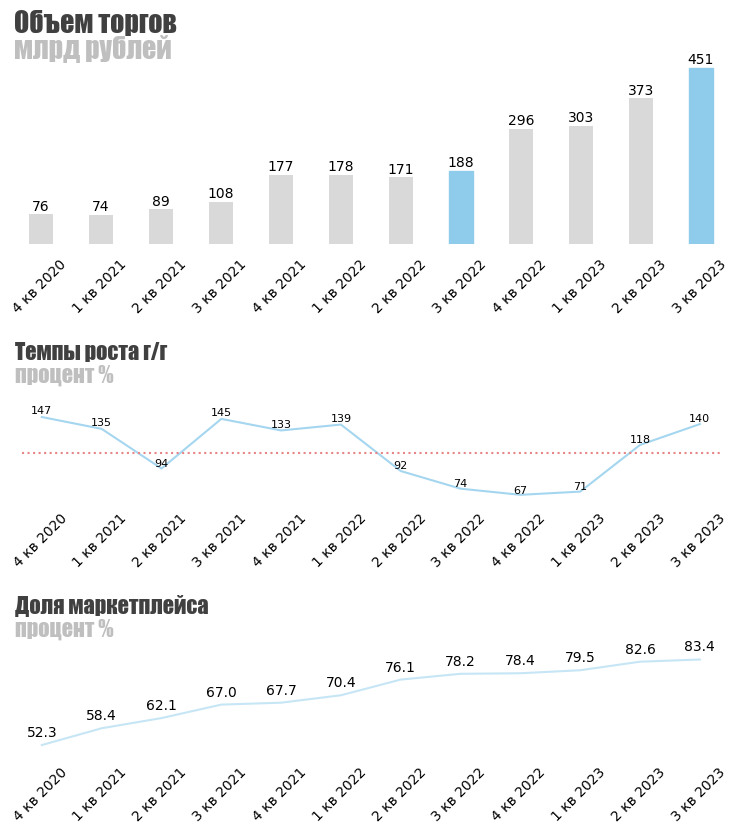

Объем торгов (GMV) вырос на 140% год к году, со 188 до 451 млрд рублей. Доля маркетплейса составила 83,4%, против 78,2% годом ранее. Темпы роста поднялись выше среднеисторических значений (см. красная линия на гр.2).

По результатам года менеджмент ожидает рост объема торгов на 90-100%. Другими словами, на четвертый квартал закладывают диапазон от 454 до 538 млрд рублей, что достаточно скромно, учитывая как обычно хороши результаты в этом периоде. Есть два варианта:

Хотят красивый заголовок по итогам года, что-то вроде «Ozon в очередной раз побил прогноз».

Динамика продаж в октябре вялая, поэтому дают консервативный прогноз.

Я склоняюсь к первому варианту, компания хочет давать инвесторам больше поводов к позитиву.

Увеличению объема торгов в основном способствовали два фактора:

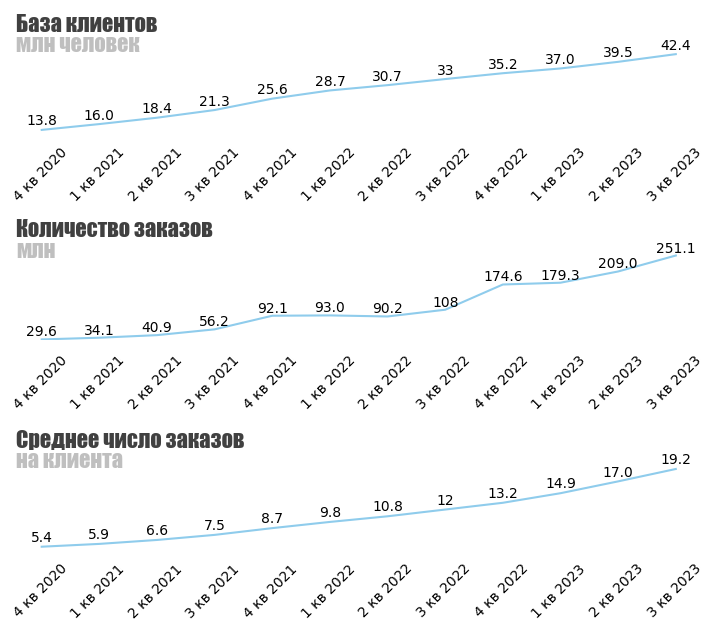

Рост клиентской базы на 30% год к году, с 33 до 42,4 млн человек.

Увеличение средней чистоты покупок на 64%, с 12 до 19,2 на клиента.

Благодаря сильной динамике этих двух показателей OZON продолжает ставить рекорд за рекордом, так общее число заказов в третьем квартале выросло в 2,3 раза год к году, со 108 до 251,1 млн.

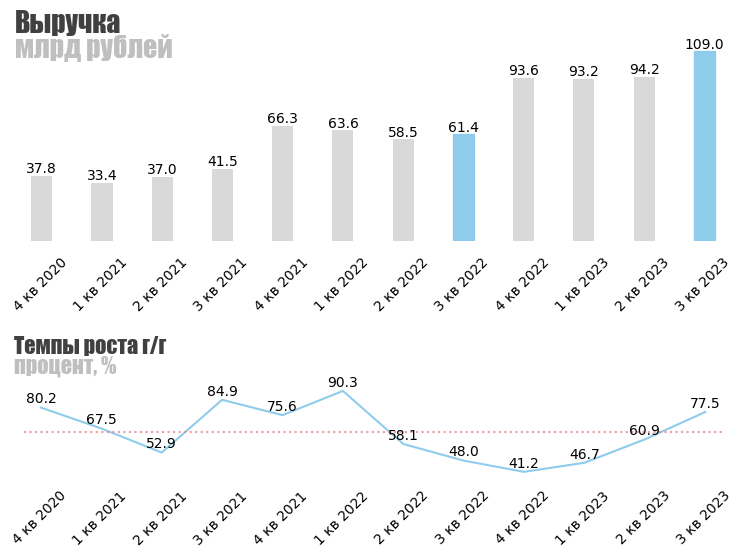

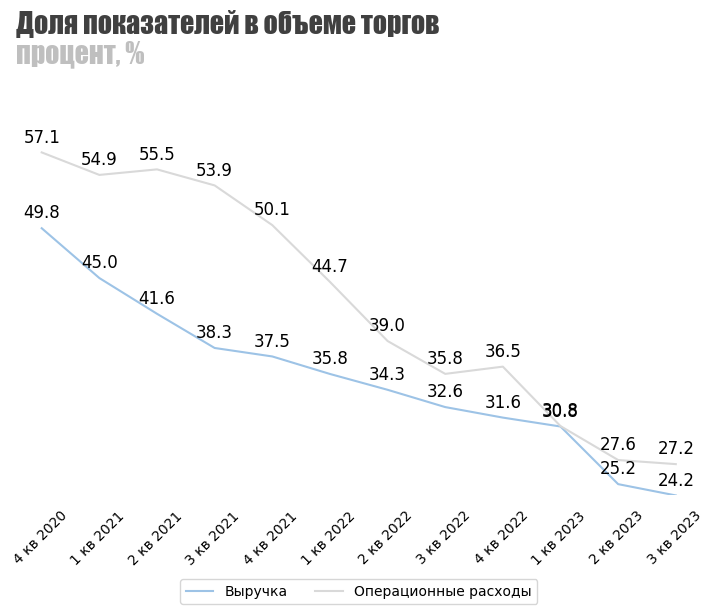

Выручка увеличилась на 77,5% год к году, с 61,4 до 109 млрд рублей. Темпы роста поднялись выше среднеисторических, что хорошо.

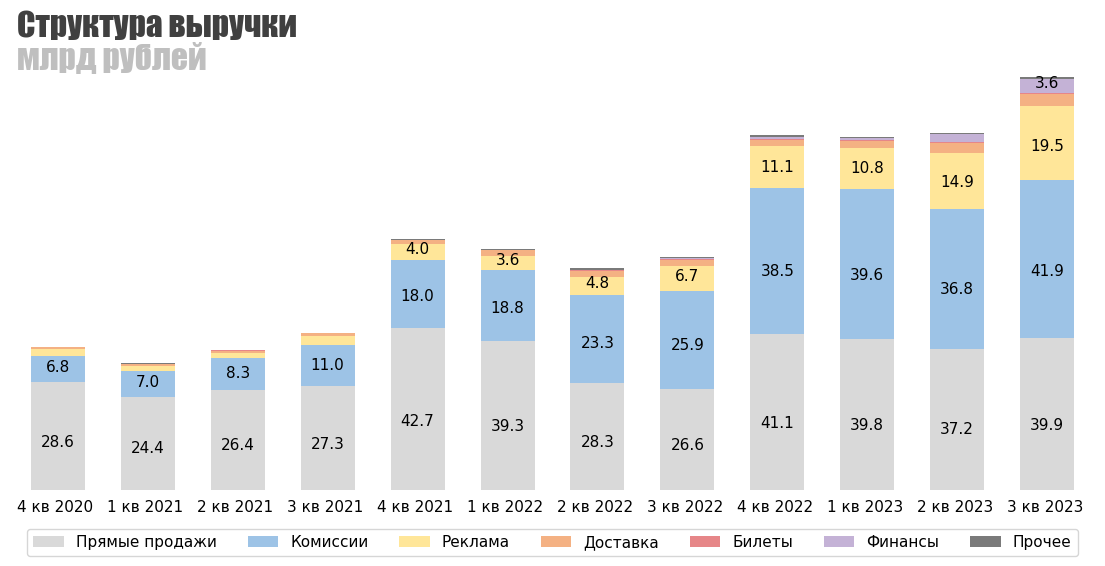

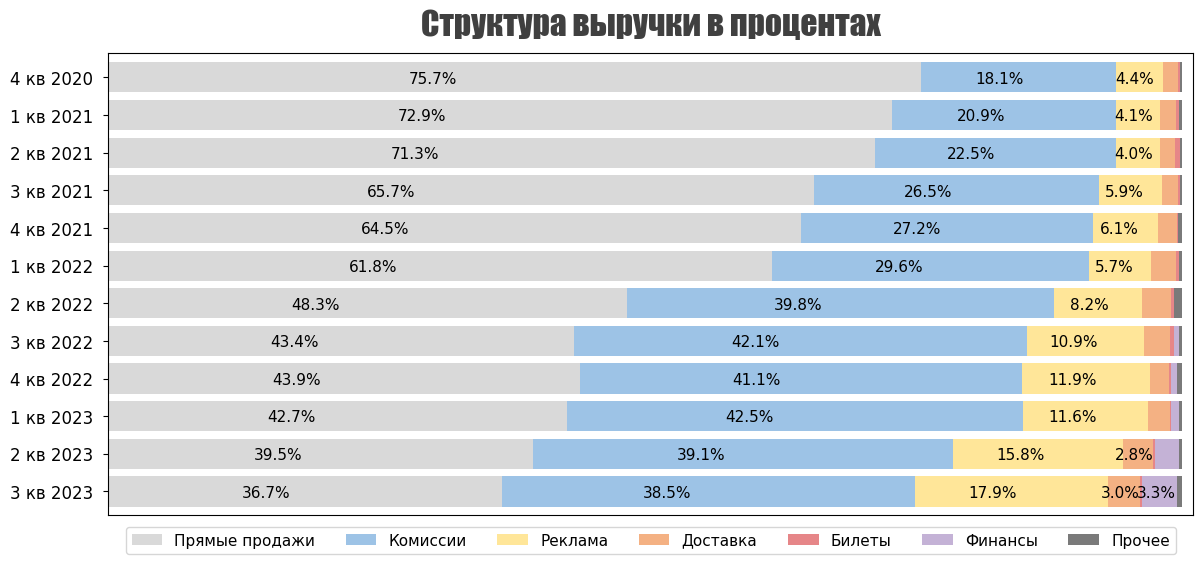

Структурно на рост выручки больше всего повлияли, конечно же, прямые продажи и комиссии маркетплейса, год к году они увеличились на 50% и 62% соответственно, до 39,9 и 41,9 млрд рублей. Однако, нельзя не отметить рекламу, за год доходы с нее почти утроились, а в третьем квартале так она вообще внесла самый большой вклад. Думаю, в будущем это направление продолжит нас радовать, и со временем к нему подключится еще банк. Доходы с него сейчас небольшие, всего 3,6 млрд, но год к году они выросли в 13 раз. Если такая динамика продолжится, то финансовые сервисы компании станут четвертым основным источником доходов.

График ниже наглядно показывает как росла доля комиссий в выручке. Сейчас то же самое происходит с рекламой, и понемногу подключаются финансовые сервисы.

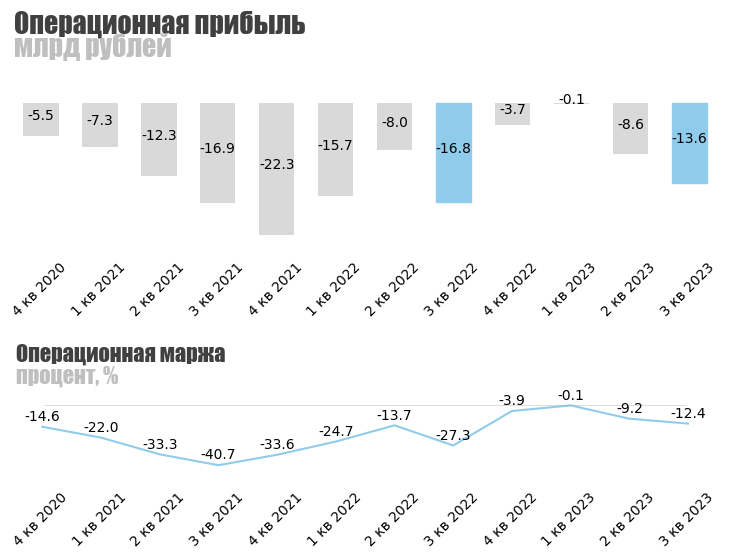

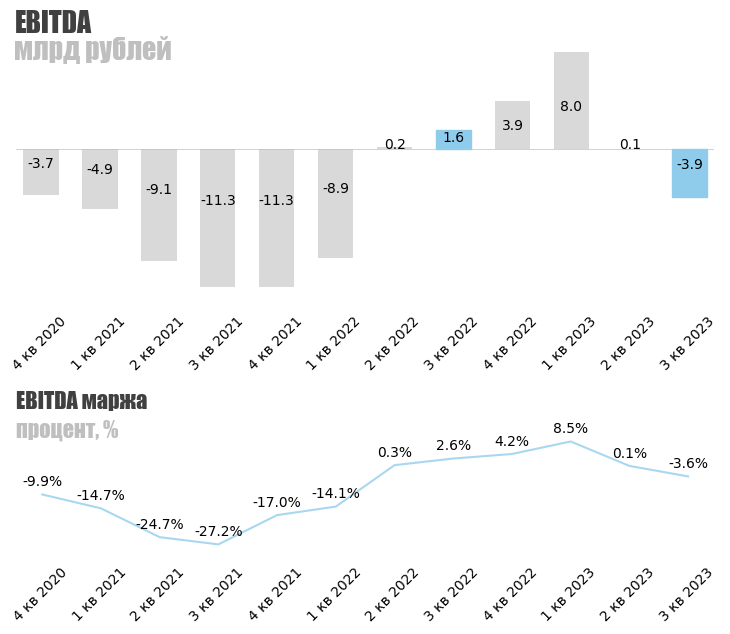

Несмотря на сильные операционные показатели и рост новых направлений, операционная прибыль компании остается отрицательной. Размер убытка в этом плане не так важен, как динамика маржинальности, в третьем квартале она опустилась до -12,4%.

По EBITDA картина аналогичная. Маржа нырнула ниже нуля.

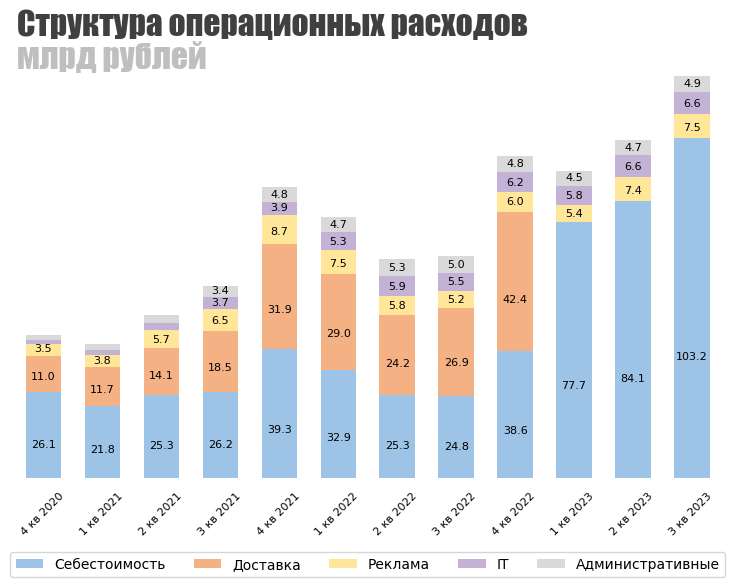

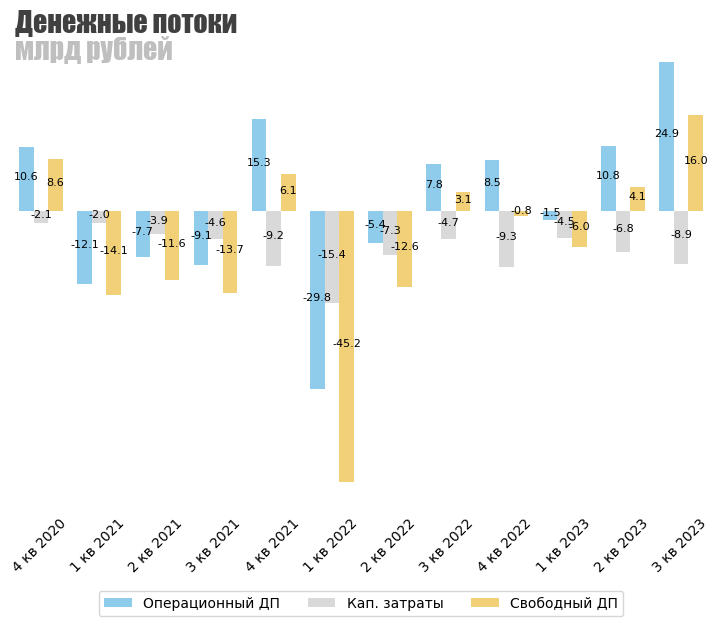

В качестве причины таких негативных изменений компания называет инвестиции в расширение логистики. Согласно последним данным общая площадь складских помещений составила 2 млн квадратных метров, хотя ровно два года назад она была всего 770 тысяч. В структуре доходов это изменение хорошо прослеживается, себестоимость в третьем квартале подскочила с 84,1 до 103,2 млрд рублей, когда динамика расходов по остальным направлениям осталась относительно стабильной. Обычно требуется порядка 6 месяцев, чтоб новые логистические точки заработали в полную мощность, поэтому разумно ожидать отрицательную операционную маржу еще как минимум пару кварталов. Конечно, если руководство не решит инвестировать еще, но я сомневаюсь, что при текущих ставках они захотят.

*Примечание: с первого квартала себестоимость и расходы на доставку OZON раскрывает как одну статью.

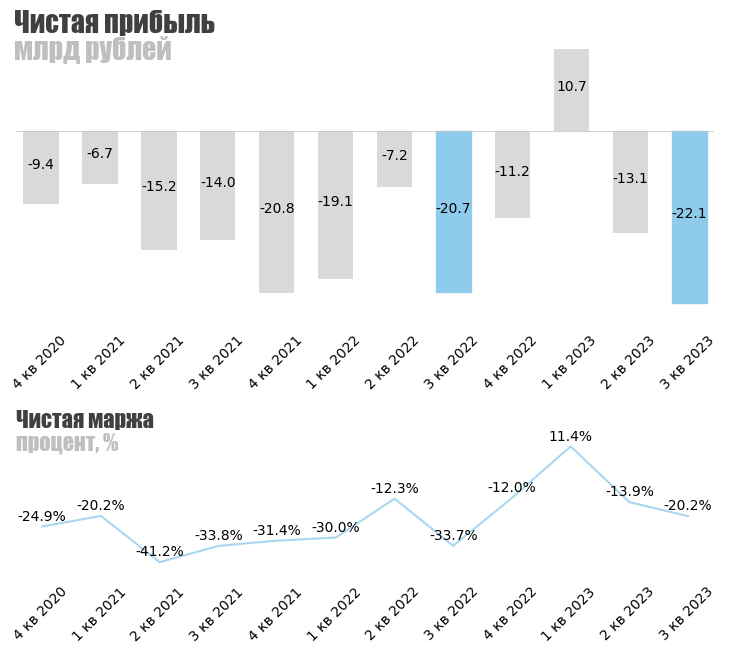

Убыток по чистой прибыли составил 22,1 млрд рублей. И хотя значение больше, чем в аналогичном периоде прошлого года, чистая маржа значительно лучше, -20,2% против -33,7%. Такую динамику позитивной не назовешь.

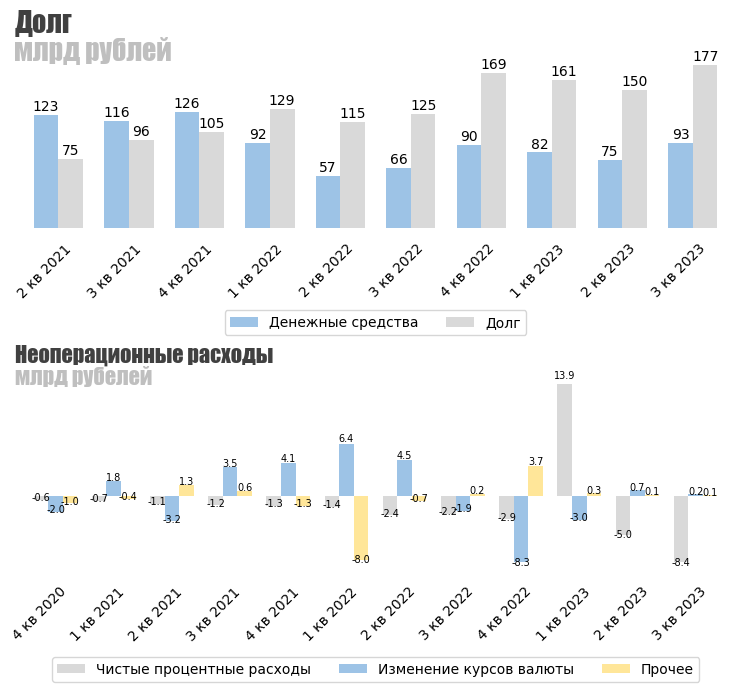

Большой вклад в увеличение убытка внес рост процентных расходов компании. В чистом значении они составили -8,4 млрд рублей. Их рост по большому счету связан с резким поднятием ключевой ставки в третьем квартале, и в четвертом квартале они с высокой вероятностью тоже вырастут. В этом плане остается только надеяться, что компании удастся вернуться в операционный безубыток. Продолжить занимать в текущих условиях - такая себе идея.

На мой взгляд, компания сможет решить проблемы с финансовой деятельностью. Они уже демонстрировали, что в случае нужды могут гайки подтянуть. Тем не менее риск банкротства остается, поэтому я бы не стал рекомендовать компанию инвесторам, которые хотят что-то понадежнее. OZON точно не из этих бумаг.

*Примечание: значение обоих показателей падает, потому что снижается размер среднего чека. Это ни плохо ни хорошо, просто меняется структура продаваемых товаров в сторону более дешевых и быстродвижущихся (бытовые товары, еда и прочее).

Еще есть вероятность, что с точки зрения денежных потоков следующие две квартала будут неудачными. Это может вызвать панику у инвесторов, поэтому если не готовы к ралли, то лучше не входить в бумагу.

Основные причины почему считаю, что деньги на балансе начнут испаряться:

Высокая процентная ставка.

Сезонный отток кэша в первом квартале.

Сделанные инвестиции могут потребовать дополнительных расходов.

Оценка

По сравнительному анализу OZON худшая компания для покупки на данный момент. Причем почти сразу по всем показателям. Разве, что P/S относительно низкий. По остальным рыночным мультипликаторам даже нет смысла сравнивать, так как они отрицательные. То же самое касается финансовых коэффициентов.

Если смотреть только по P/S, то я бы сказал, что сейчас компании оценена справедливо, так как примерно такой же показатель у Яндекса и ВК. HeadHunter и Positive лучше не учитывать в этом плане, у них структура бизнеса совершенно иная.

Млрд рублей | OZON | Средние показатели в секторе | Яндекс | VKCO | HeadHunter | Positive Technologies |

|---|---|---|---|---|---|---|

Капитализация | 576 | 376 | 829 | 143 | 188 | 146 |

EBITDA LTM | 8 | 25 | 81 | 17 | 15 | 5.2 |

BV | -51 | 86 | 302 | 159 | 17 | 4.7 |

Прибыль LTM | -36 | 4 | 35 | 7 | 11 | 4.2 |

Выручка LTM | 390 | 247 | 715 | 92 | 26 | 14 |

Рыночные мультипликаторы | ||||||

P/EBITDA | 71.5 | 26.2 | 10.2 | 8.6 | 12.5 | 28.1 |

P/E | -16.1 | 15.7 | 23.6 | 19.7 | 16.4 | 35.1 |

P/S | 1.5 | 4.4 | 1.2 | 1.6 | 7.3 | 10.6 |

P/BV | -11.4 | 6.9 | 2.7 | 0.9 | 11.3 | 31.1 |

Финансовые коэффициенты | ||||||

EBITDA margin | 2.1% | 25.5% | 11.4% | 18.2% | 57.9% | 37.7% |

Чистая маржа | -9.2% | 15.6% | 4.9% | 7.9% | 44.2% | 30.2% |

Чистый долг / EBITDA | 10.52 | 2.90 | -1.27 | 5.78 | -1.08 | 0.55 |

Если оценивать будущие перспективы акции, то это опять же можно сделать только по P/S. По результатам этого года жду 430 млрд рублей выручки, +54% год к году. На 2024 год закладываю 40% рост, до 600 млрд рублей. Если брать текущий P/S 1,5 как справедливый мультипликатор, то акции компании могут вырасти до 4200 рублей в случае исполнения прогноза. При текущей цене в 2680 рублей это дает потенциал роста в 56%.

Заключение

OZON продолжает демонстрировать высокие темпы роста клиентской базы и увеличение среднего числа покупок, что приводит к резкому росту объема торгов на платформе (GMV). Но инвестиции в расширение логистики аннулируют положительный эффект от роста продаж и тянут операционную маржу вниз в отрицательную зону. Этот фактор сам по себе заставляет беспокоиться о долгосрочной платежеспособности компании и, соответственно, целесообразности инвестиций в нее. Учитывая напряженную ситуацию в экономике и результаты сравнительного анализа, акции OZON к покупке рекомендовать не могу.

В долгосрочные перспективы компании я продолжаю верить. Они один раз уже доказали, что могут улучшить свое финансовое положение за счет корректировки комиссий. Это вселяет некоторую уверенность в их потенциал. Если ожидать роста выручки до 600 млрд рублей, то при справедливом P/S 1,5 акции компании могут вырасти до 4200 рублей, +56% к текущей цене. В любом случае о рисках забывать не стоит, это не Сбер.

Мой телеграмм: https://t.me/sergei_ryzhkov

Даты изменения прогноза:8

Текущая цена: 4677.5₽

Целевая цена: 4200₽

Потенциал:-10.21%

Резюме:Продавать