«Лента»: анализ и оценка компании

- 3 Марта 2021

Даты изменения прогноза:2

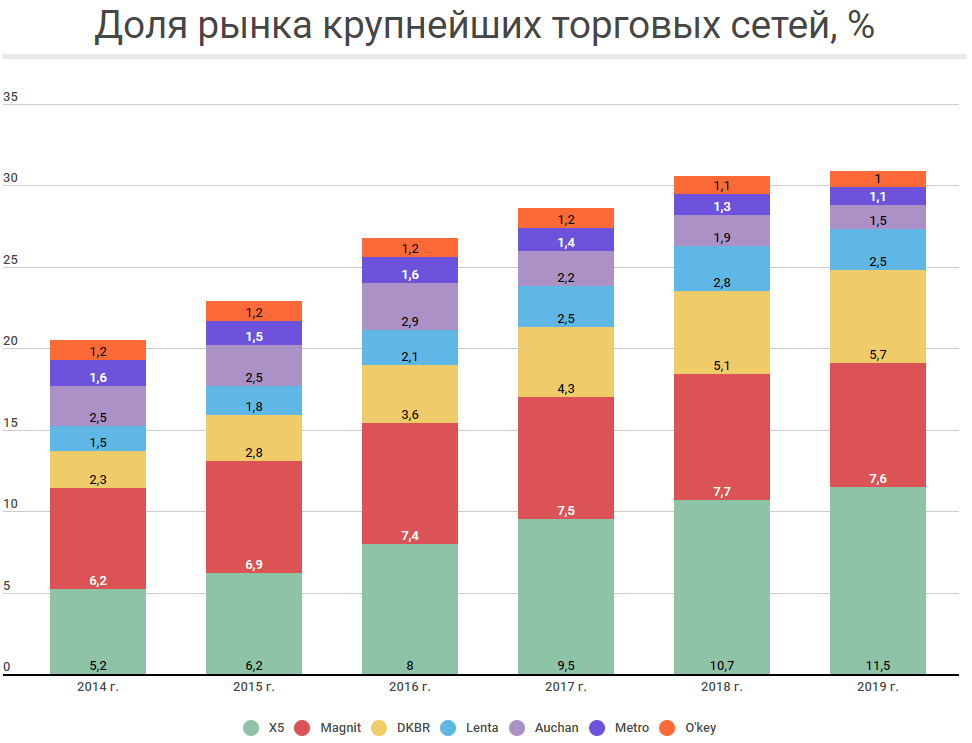

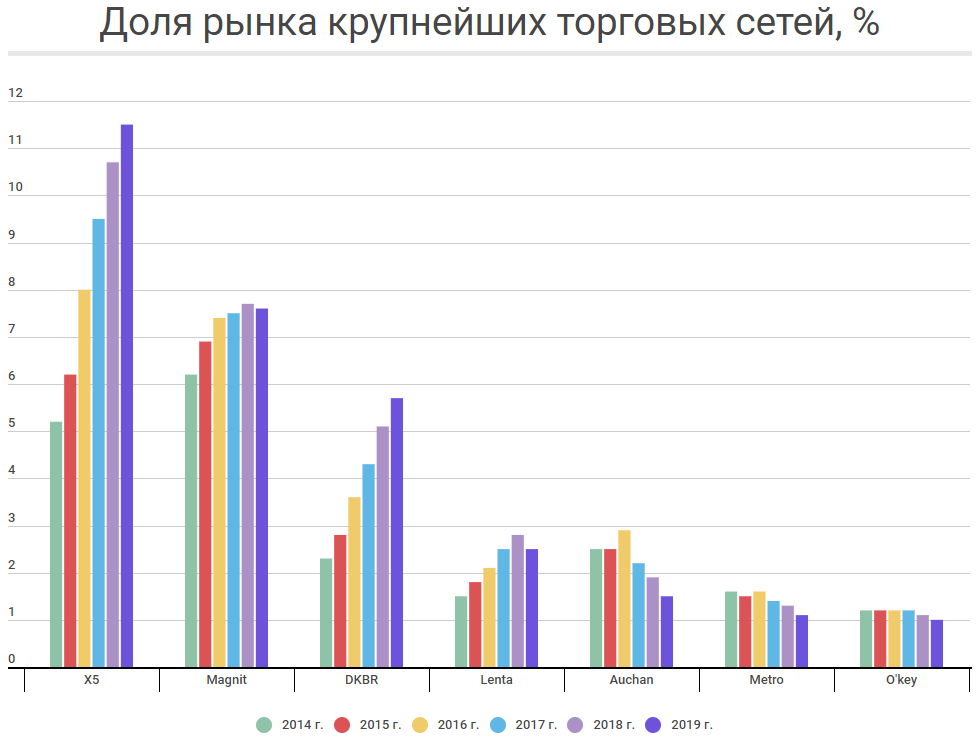

«Лента» – первая по величине сеть гипермаркетов и четвертая среди крупнейших розничных сетей страны. Доля рынка компании в продуктовом ритейле снизилась до 2,5% в 2019 году.

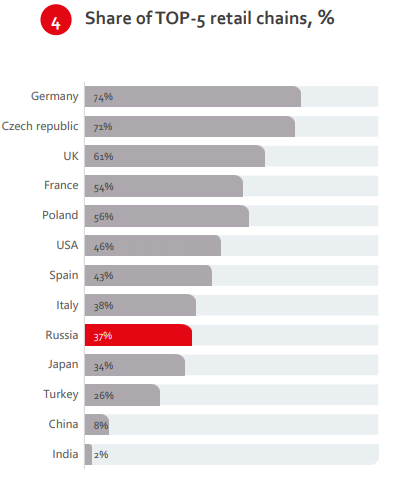

Консолидация рынка

Рынок продуктового ритейла консолидируется уже не первый год, выйдя в 2019 год на плато. В условиях консолидации доля «Ленты» на рынке снизилась. Это связано с тем, что компания в 2019 году пересмотрела стратегию и сфокусировалась на рентабельности уже открытых магазинов. Итоговых данных по долям рынка за 2020 год еще нет, но отставание «Ленты» от «Магнита» и Х5 увеличилось еще сильней за счет более сильного роста выручки гигантов. У Х5 рост в 13,95%, у «Магнита» 16,8%.

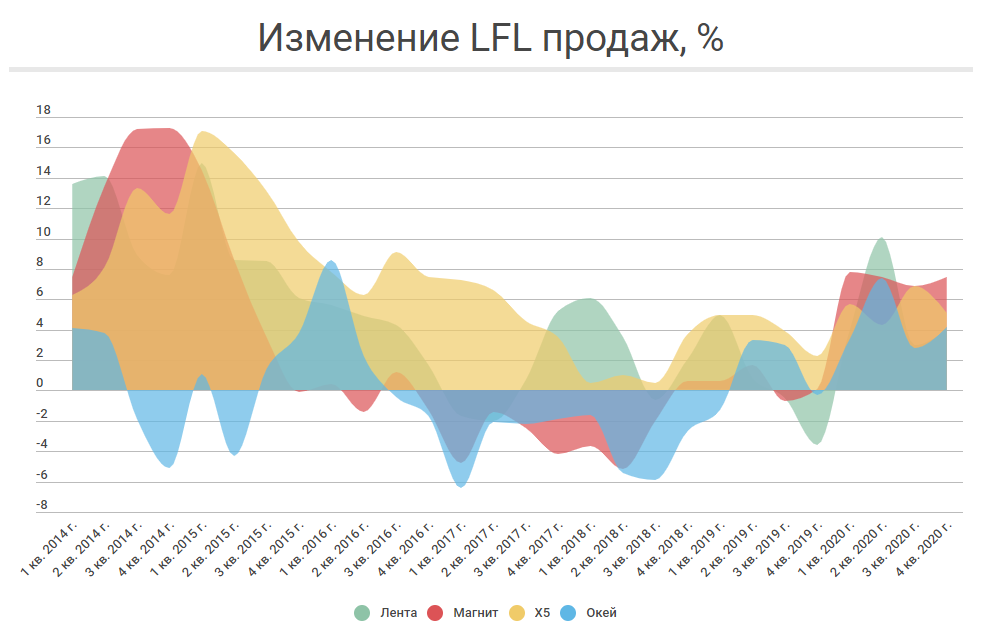

2020 год развернул тенденцию низких значений сопоставимых продаж. Несколько лет их динамика находилась ниже инфляции. В 2020 году рост произошел за счет роста среднего чека, который компенсировал падение трафика. Однако по итогам года впереди по значениям оказались «Магнит» и X5, рост которых составил 7,4 и 5,5 процентов соответственно. У «Ленты» и O'key по 5,4 процентов за 2020 год.

2020 год развернул тенденцию низких значений сопоставимых продаж. Несколько лет их динамика находилась ниже инфляции. В 2020 году рост произошел за счет роста среднего чека, который компенсировал падение трафика. Однако по итогам года впереди по значениям оказались «Магнит» и X5, рост которых составил 7,4 и 5,5 процентов соответственно. У «Ленты» и O'key по 5,4 процентов за 2020 год.

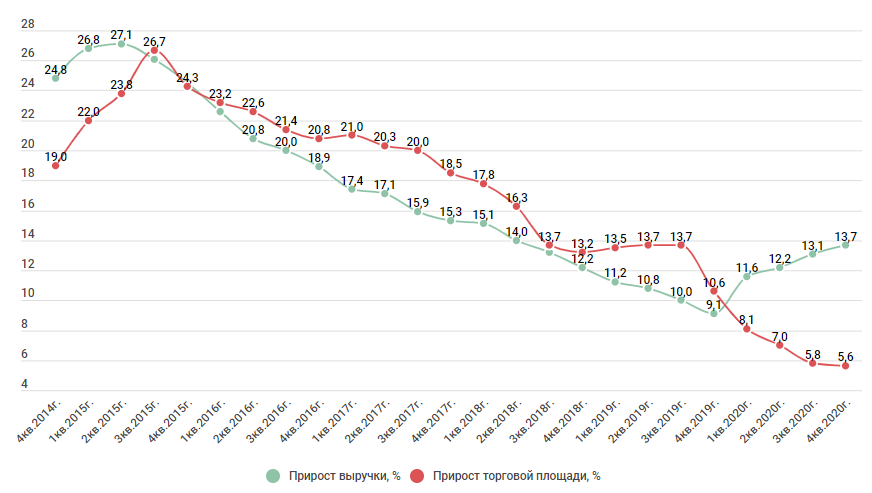

На мой взгляд, замедление экспансии крупнейших торговых сетей продлится в среднесрочной перспективе, так как сектор столкнулся с проблемой отсутствия роста сопоставимых продаж. В 2020 году компании сектора значительно сократили инвестиции в открытие новых торговых точек, развернув тенденцию превышения динамики торговой площади над динамикой выручки. Сети стали развивать онлайн-направление. У «Ленты» выручка с онлайн-заказов составила 6,3 млрд рублей (+566%), пока это лишь 1,5% от суммарной выручки, но, очевидно, тенденция будет продолжаться ближайшие годы. Ритейлеры осознали, что для увеличения продаж не обязательно открывать дополнительный магазин.

Если сравнивать с другими странами, у крупнейших российских ритейлеров еще есть запас для наращивания своей доли. Вот только это скорее относится к Х5 и «Магниту», которые растут быстрее остальных сетей.

Рост финансовой эффективности

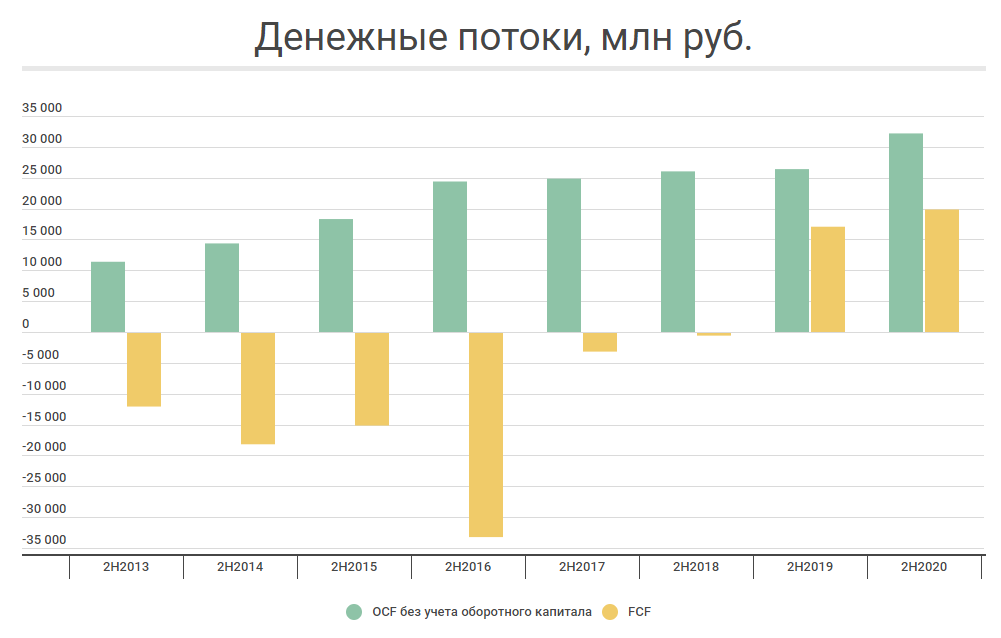

Результатом снижения инвестиций на открытие новых торговых точек стал рост свободного денежного потока. У «Ленты» он вырос до 19,9 млрд рублей, закрепившись в положительной зоне.

Свободный денежный поток вырос за счет сокращения капитальных затрат практически в 2 раза, на 6,6 млрд рублей. Часть свободного денежного потока «съело» увеличение оборотного капитала на 2,1 млрд рублей, без учета оборотного капитала свободный денежный поток составил бы 22 млрд рублей (+130% относительно 2019 года).

В млн руб. | 2018 г. | 2019 г. | 2020 г. |

|---|---|---|---|

Операционный денежный поток | 21 627 | 33 872 | 30 040 |

Свободный денежный поток | -427 | 17 060 | 19 851 |

Капитальные затраты | 22 054 | 13 964 | 7 374 |

Операционный денежный поток без учета изменений оборотного капитала | 26 027 | 26 393 | 32 178 |

Свободный денежный поток без учета изменений оборотного капитала | 3 974 | 9 581 | 21 989 |

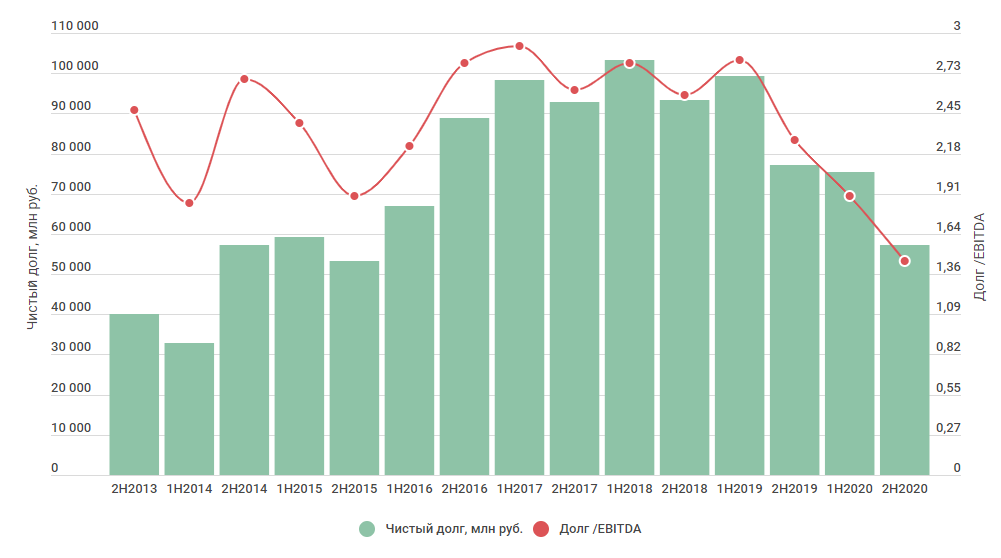

Компания может реализовать свободный денежный поток разными способами. Например, направить деньги на погашение долга, выплатить деньги акционерам в виде дивидендов или выкупить свои акции, увеличивая стоимость акций в обращении. По итогам года компания снизила долговую нагрузку и заявила, что дивидендов за 2020 год не планируется. Долговая нагрузка уже ниже 1,5, и на мой взгляд, компания могла бы уже начать платить дивиденды. По всей видимости это произойдет только по результатам 1-ого полугодия 2021 года.

Сравнение с конкурентами

Стоит отметить, что компания «Лента» по основным показателям финансового положения выглядит привлекательней конкурентов. 59% активов компании составляют основные средства, а 8% - денежные средства. Денежные средства составляют 17% от капитализации.

«Лента» | «Магнит» | X5 | «O'key» | |

|---|---|---|---|---|

Коэффициент текущей ликвидности | 0,77 | 0,86 | 0,45 | 0,67 |

Коэффициент автономии | 0,34 | 0,20 | 0,1 | 0,15 |

Коэффициент абсолютной ликвидности | 0,22 | 0,07 | 0,03 | 0,14 |

Ориентируясь на бухгалтерский баланс компании, стоимость чистых активов составляет около 195 рублей за акцию, при рыночной цене 262 рублей (на 01.03.2021).

Перейдем к сравнению компаний по различным мультипликаторам. Ниже представлена сводная таблица основных показателей деятельности компаний на рынке. Данные по X5 представлены на 30.09.2020, O'Key на 30.06.2020.

В млн руб., если не указано иное | MCAP | Долг | EV | BV | EBITDA | FCF | Прибыль | Выручка | Площадь, кв. м |

|---|---|---|---|---|---|---|---|---|---|

«Лента» | 128 276 | 57 143 | 185 419 | 94 481 | 39 315 | 19 851 | 16 541 | 444 278 | 1 518 598 |

«Магнит» | 505 939 | 121 387 | 627 326 | 187 302 | 109 410 | 87 611 | 32 993 | 1 553 777 | 7 497 000 |

X5 | 663 366 | 216 619 | 879 985 | 113 103 | 141 303 | 25 271 | 25 707 | 1 976 357 | 7 840 000 |

«O'key» | 15 500 | 32 895 | 48 395 | 14 310 | 14 418 | 4 917 | 2 377 | 172 738 | 599 536 |

Итого | 1 313 081 | 428 044 | 1 741 125 | 409 196 | 304 446 | 137 650 | 77 618 | 4 147 150 | 17 455 134 |

В отрасли есть два гиганта – это X5 и «Магнит», их доля рынка в разы превышает долю остальных компаний. Вдобавок, X5 и «Магнит» мультиформатные сети, чего не скажешь о «Ленте», которая генерирует более 90% выручки через гипермаркеты.

P/E | P/S | P/BV | P/FCF | EV/EBITDA | EV/S | EV/площадь | |

|---|---|---|---|---|---|---|---|

«Лента» | 7,76 | 0,29 | 1,36 | 6,46 | 4,72 | 0,42 | 0,12 |

«Магнит» | 15,33 | 0,33 | 2,70 | 5,77 | 5,73 | 0,40 | 0,08 |

X5 | 25,80 | 0,34 | 5,87 | 26,25 | 6,23 | 0,45 | 0,11 |

«O'key» | 6,52 | 0,09 | 1,08 | 3,15 | 3,36 | 0,28 | 0,08 |

Итого | 16,92 | 0,32 | 3,21 | 9,54 | 5,72 | 0,42 | 0,10 |

Вес показателя | 0,2 | 0,1 | 0,1 | 0,2 | 0,2 | 0,1 | 0,1 |

Тем не менее, если давать оценку компании относительно конкурентов, то компанию можно оценить в 98 млрд рублей или 400 рублей за акцию.

Перспективы развития

Основные опасения на 2021 год связаны с тем, что темпы роста оборота розничной торговли будут находится ниже инфляции. В конце 2020 года операционные показатели оказались ниже ускорившейся инфляции. На мой взгляд от результатов 2021 года не стоит ожидать прорывов, я предполагаю, что рентабельность останется прежней, а темпы роста выручки составят символические 4-5%.

У компании есть значительный драйвер роста, в виде увеличения онлайн-выручки, при условии, что компания будет развивать этот сегмент самостоятельно или через объединение с онлайн-ритейлером «Утконос», который, как и «Лента», принадлежит «Севергрупп». В среднесрочной перспективе доля онлайн-направления вряд ли превысит 20% от выручки, но держать темпы роста выше инфляции оно вполне способно.

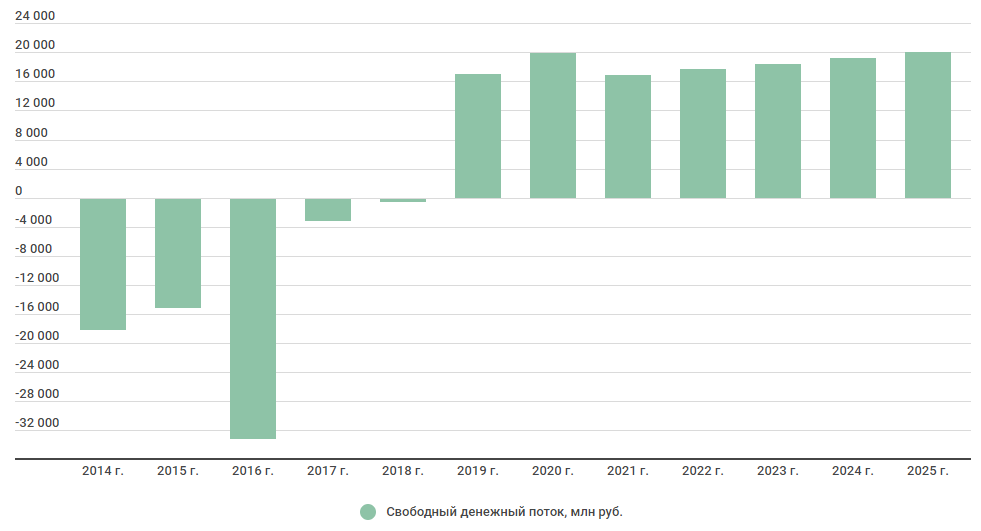

Если предполагать, что выручка компании будет расти темпами роста инфляции, а рентабельность останется прежней, прибыль по итогам 2021 года составит 14,7 млрд рублей. В 2020 году у компании был восстановлен резерв на 2,9 млрд рублей, которого в результатах 2021 года не будет. Кроме этого, предположу, что такого низкого значения капитальных затрат в будущем у компании не будет, а значит, и свободный денежный поток снизится.

Исходя из вышеописанных предположений, справедливая оценка компании находится на уровне 210 млрд рублей или 430 рублей за акцию.

Резюме

Ключевой вопрос для реализации потенциала — наличие дивидендной политики и действия мажоритария. Компания до сих пор не платила дивиденды, и, по всей видимости, объявит политику в рамках дня стратегии 18 марта 2021 года. Важен итоговый вид политики, отличный вариант — привязать выплаты к свободному денежному потоку и размеру долговой нагрузки. Основное опасение касается возможного объединения с сетью «Утконос», в рамках которого будет важна цена сети, мажоритарий вполне способен монетизировать вложения в сеть через высокую оценку компании, в этом случае наступит два негативных фактора: увеличение долговой нагрузки, а также возможна заморозка дивидендных выплат. Если выбирать между стагнацией и ростом, надо выбирать второй вариант. Объединение необходимо для развития. С точки зрения эффективности ситуация у компании значительно улучшилась относительно прошлых лет работы. Но пока это эффективность зрелой компании, не способной конкурировать с гигантами в лице X5 и «Магнит», которые забирают с каждым годом все большую часть рынка.

Даты изменения прогноза:2

Текущая цена: 0

Целевая цена: 430

Потенциал:undefined%

Резюме:Не торгуется