Segezha Group: потенциал акции

- 1 Июля 2021

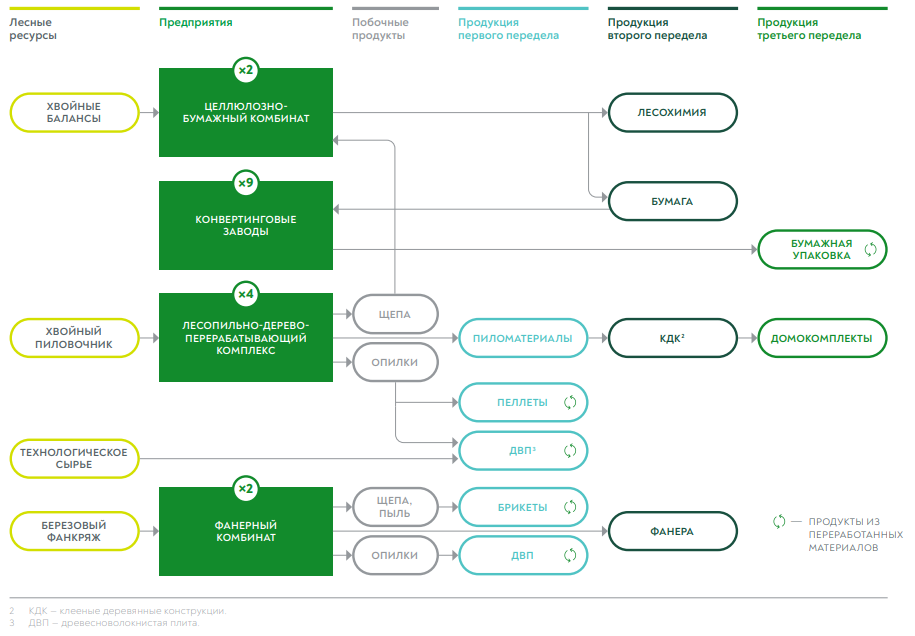

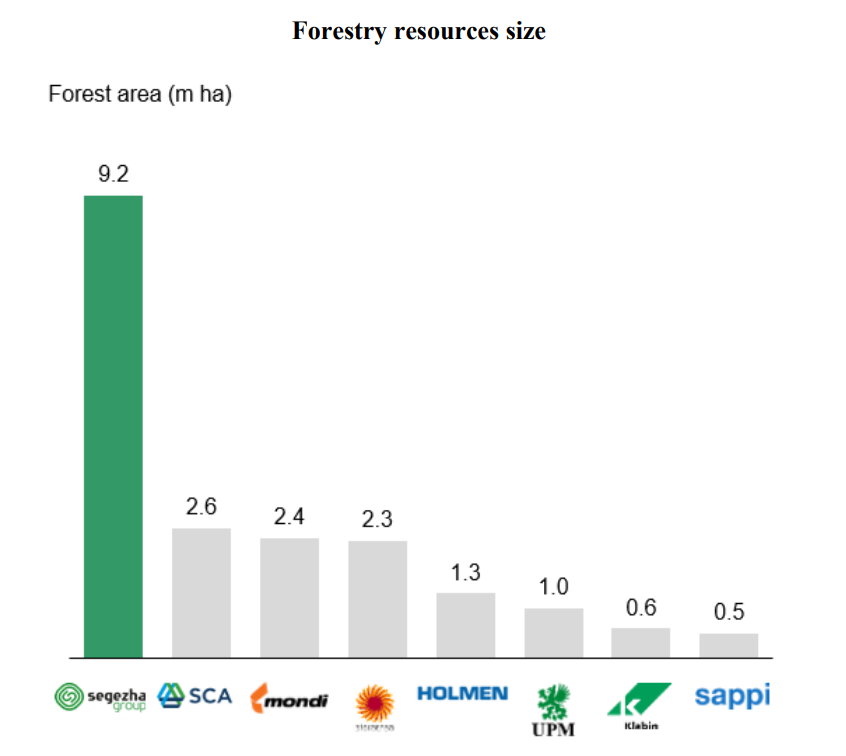

Segezha Group — это вертикально интегрированный лесопромышленный холдинг. Лесной фонд составляет 9,2 млн гектар. Бизнес-модель компании представлена на диаграмме ниже.

В конце апреля 2021 года компания стала публичной и ее акции стали торговаться на Московской бирже. Оценка в рамках IPO составила 125,5 млрд рублей или 8 рублей за акцию. Свое мнение о перспективах IPO я излагал в статье.

В конце апреля 2021 года компания стала публичной и ее акции стали торговаться на Московской бирже. Оценка в рамках IPO составила 125,5 млрд рублей или 8 рублей за акцию. Свое мнение о перспективах IPO я излагал в статье.

Основным акционером была и остается АФК «Система» с долей владения 73%.

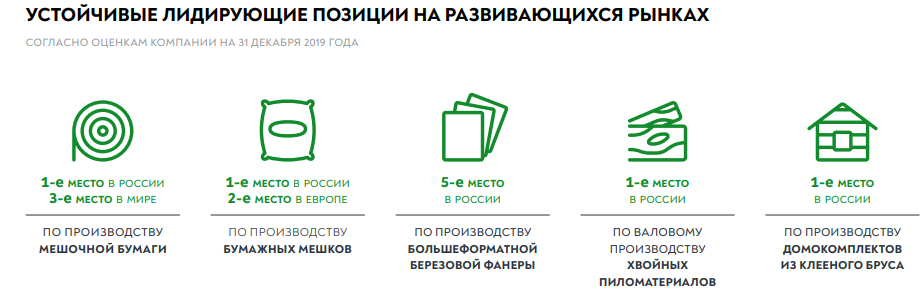

«Сегежа» входит в список мировых лидеров по производственным показателям, поэтому данное размещение можно называть полноценным становлением большой компанией.

Показатели деятельности

Финансовые показатели

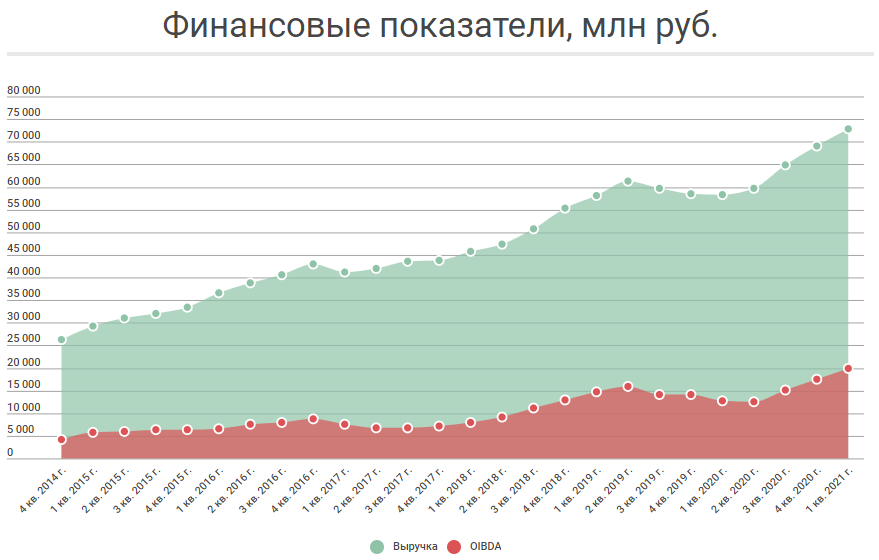

Более 70% выручки приходится на экспортные направления, то есть компания получает сверхдоходы от ослабления рубля.

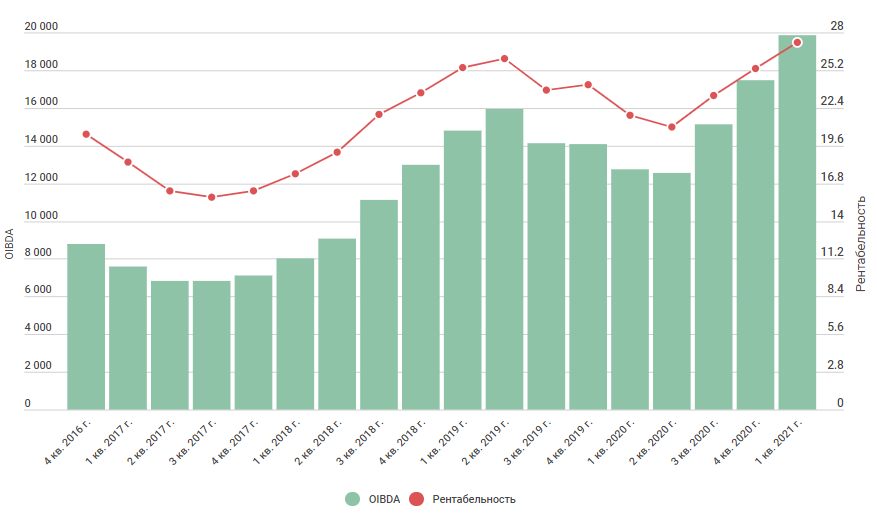

В 2020 году «Сегежа» получила рекордную выручку и OIBDA, 69 и 17,5 млрд рублей соответственно, в 2021 году рост продолжился. Одна из причин такого роста — девальвация национальной валюты.

Но не только ослабление валюты помогло компании достичь рекордных результатов. Операционные показатели также на пиковых значениях.

Но не только ослабление валюты помогло компании достичь рекордных результатов. Операционные показатели также на пиковых значениях.

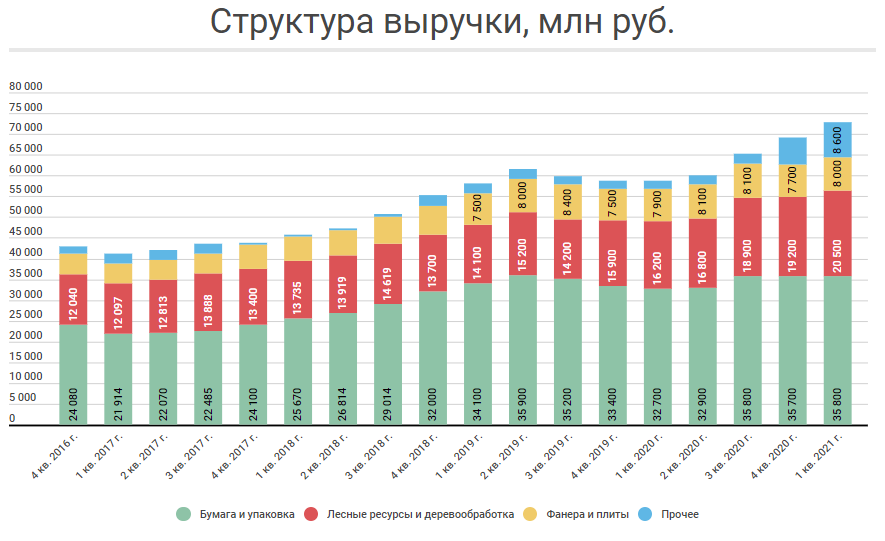

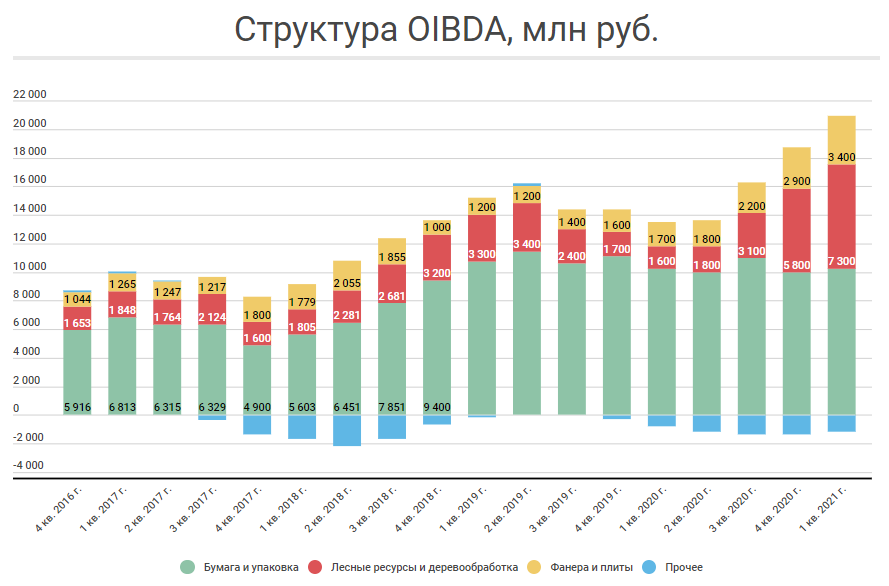

Почти половина выручки приходится на сегмент упаковки и бумаги, 28% на пиломатериалы, 11% на продажи продуктов конечной обработки древесины.

Сегмент пиломатериалов достаточно любопытный, его рост ускорил общую динамику в конце 2020 года. Но в 2021 году цена на пиломатериалы ускорилась еще сильнее во 2-ом квартале. Здесь стоит ожидать рекордных показателей благодаря мощному ценовому ралли. Хотя к началу 3-его квартала цены вернулись к значениям начала 2021 и конца 2020 года. Но это все равно значительно выше средних.

Сегмент пиломатериалов достаточно любопытный, его рост ускорил общую динамику в конце 2020 года. Но в 2021 году цена на пиломатериалы ускорилась еще сильнее во 2-ом квартале. Здесь стоит ожидать рекордных показателей благодаря мощному ценовому ралли. Хотя к началу 3-его квартала цены вернулись к значениям начала 2021 и конца 2020 года. Но это все равно значительно выше средних.

По объемам лесного фонда «Сегежа» — крупнейшая компания в мире, есть что пилить. Структура OIBDA выглядит следующим образом: 51,5% у бумаги и упаковки, 36,9% у пиломатериалов, 17% на продажи продуктов конечной обработки древесины. Причем до конца 2020 года, когда цены не начали расти, упаковка доминировала в OIBDA еще сильнее, чем в выручке.

Структура OIBDA выглядит следующим образом: 51,5% у бумаги и упаковки, 36,9% у пиломатериалов, 17% на продажи продуктов конечной обработки древесины. Причем до конца 2020 года, когда цены не начали расти, упаковка доминировала в OIBDA еще сильнее, чем в выручке.

Рентабельность OIBDA на максимумах, еще бы IPO компании было в других условиях.

Рентабельность OIBDA на максимумах, еще бы IPO компании было в других условиях.

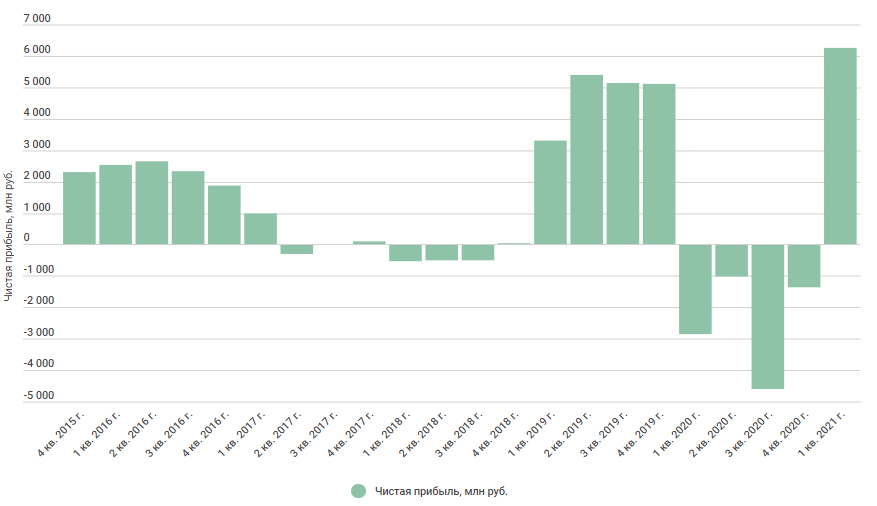

Но, пожалуй, основной недостаток компании связан с волатильной чистой прибылью. У компании достаточно высокий долг, причем 67% его в валюте, поэтому помимо высокой выручки в периоды девальвации, «Сегежа» еще получает значительные курсовые разницы. В 2020 году из 1,35 млрд убытка было 7,67 млрд отрицательных курсовых разниц.

Но, пожалуй, основной недостаток компании связан с волатильной чистой прибылью. У компании достаточно высокий долг, причем 67% его в валюте, поэтому помимо высокой выручки в периоды девальвации, «Сегежа» еще получает значительные курсовые разницы. В 2020 году из 1,35 млрд убытка было 7,67 млрд отрицательных курсовых разниц.

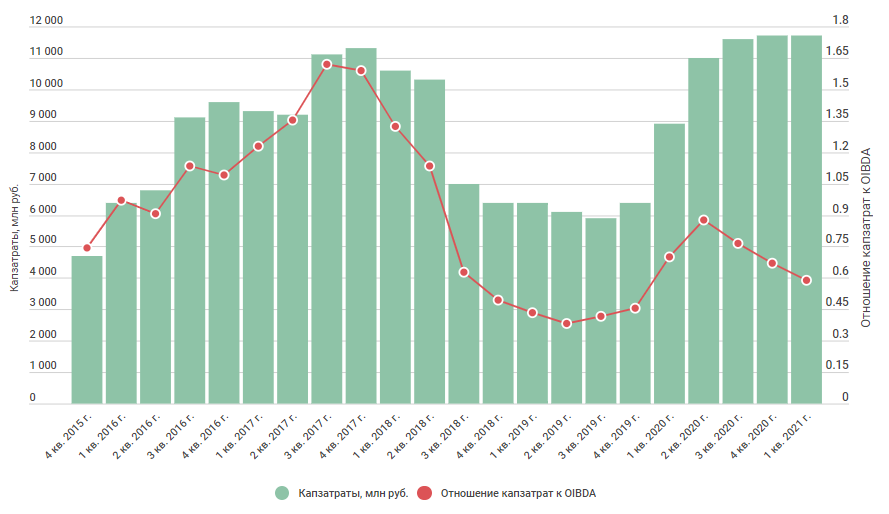

Компания с 2016 по 2018 год вкладывала денег больше чем зарабатывала, соответственно капзатраты осуществлялись за счет кредитных средств. Сегодня capex составляет около 60% OIBDA.

Компания с 2016 по 2018 год вкладывала денег больше чем зарабатывала, соответственно капзатраты осуществлялись за счет кредитных средств. Сегодня capex составляет около 60% OIBDA.

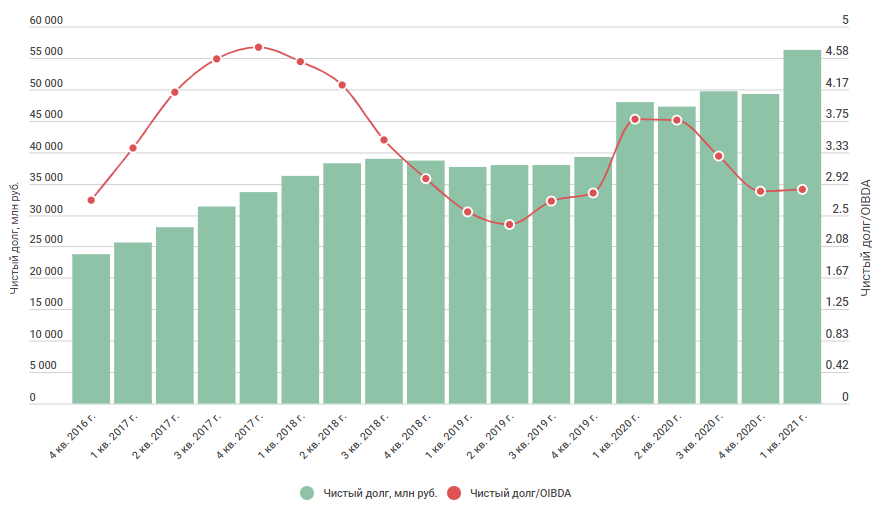

Отношение чистого долга без учета арендных обязательств на уровне 2,85 на конец 1 квартала, с учетом арендных обязательств, которые компания публикует в аудированной консолидированный отчетности, соотношение составляет около 3,3. Значение нельзя назвать низким, но критичным оно не является, средневзвешенная ставка на конец 2020 года составляла 4,6%. По рублевым и валютным кредитам она составляла 8 и 2,75 процентов соответственно. Компания провела IPO путем продажи дополнительно выпущенных акций и привлекла 30 млрд рублей, поэтому сейчас фактически соотношение долг/OIBDA находится на уровне 1,8.

Отношение чистого долга без учета арендных обязательств на уровне 2,85 на конец 1 квартала, с учетом арендных обязательств, которые компания публикует в аудированной консолидированный отчетности, соотношение составляет около 3,3. Значение нельзя назвать низким, но критичным оно не является, средневзвешенная ставка на конец 2020 года составляла 4,6%. По рублевым и валютным кредитам она составляла 8 и 2,75 процентов соответственно. Компания провела IPO путем продажи дополнительно выпущенных акций и привлекла 30 млрд рублей, поэтому сейчас фактически соотношение долг/OIBDA находится на уровне 1,8.

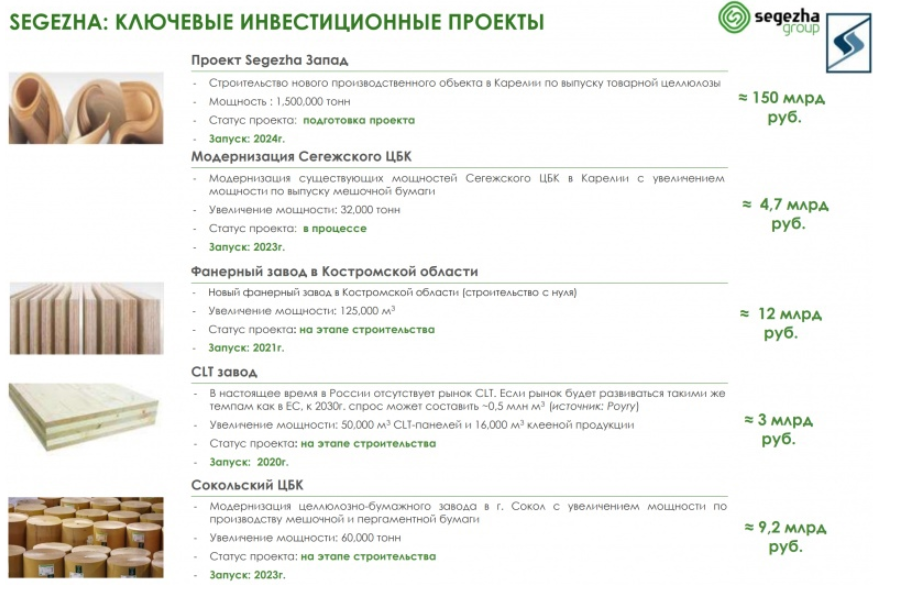

Но важно отметить, что допэмиссия компании с привлечением денег через IPO — не просто так. Ближайшие годы у компании ожидается значительный рост капзатрат. По затратам крупнейший проект — Segezha Запад, но его реализация еще не началась, на ПМЭФ только подписали меморандум о сотрудничестве с ВТБ, кроме них «Сегежа» договорилась с ВЭБ и Сбербанком. В этот проект войдет модернизированный Сегежский ЦБК и «Сегежская упаковка» (действующие предприятия). По мощностям компания вырастает в несколько раз. Для сравнения текущая мощность Сегежского ЦБК 375 тыс. тонн, модернизация предполагает дополнительно 32 тыс. тонн. Но все это после 2024 года и необходимо искать финансирование, поэтому не исключаю, что могут возникнуть корректировки.

Но важно отметить, что допэмиссия компании с привлечением денег через IPO — не просто так. Ближайшие годы у компании ожидается значительный рост капзатрат. По затратам крупнейший проект — Segezha Запад, но его реализация еще не началась, на ПМЭФ только подписали меморандум о сотрудничестве с ВТБ, кроме них «Сегежа» договорилась с ВЭБ и Сбербанком. В этот проект войдет модернизированный Сегежский ЦБК и «Сегежская упаковка» (действующие предприятия). По мощностям компания вырастает в несколько раз. Для сравнения текущая мощность Сегежского ЦБК 375 тыс. тонн, модернизация предполагает дополнительно 32 тыс. тонн. Но все это после 2024 года и необходимо искать финансирование, поэтому не исключаю, что могут возникнуть корректировки.

Помимо Сегежи Запад есть проекты по модернизации текущих активов и строительству не таких масштабных новых.

Дивиденды

В апреле 2021 года, перед IPO, совет директоров утвердил дивидендную политику компании, в соответствии с которой планировалась выплата в качестве дивидендов от 3 до 5,5 млрд рублей каждый год с 2021 по 2023. Практически все зрелые дочерние компании «Системы» выплачивают большой объем дивидендов, так компания монетизирует свои инвестиции. «Сегежа» — не исключение. В 2018 году компания выплатила 1,5 млрд рублей. В 2020 и 2019 годах 4,5 и 3,8 млрд рублей соответственно.

Возможная оценка

Рассчитывать оценку по затратному подходу пока считаю бессмысленным, во-первых, потому что стоимость чистых активов на 31.12.2020 год составляла 8,9 млрд рублей. Дальше шли все преобразования в ПАО и выпуск дополнительных акций. В аудированном отчете за первое полугодие компания опубликует показатели собственных средств. Так как затратный подход предполагает оценку баланса в конкретный момент времени, а компания только недавно разместилась и останавливать деятельность не планирует, то и затратный подход можно не применять.

Сравнительный анализ

Публичных конкурентов и аналогов в России у «Сегежи» нет, поэтому для сравнения были рассмотрены иностранные компании, Mondi и WestRock, которые производят упаковку и бумагу, а также UPM - финская деревообрабатывающая компания.

В млн долл. США | Segezha | Mondi | WestRock | UPM | Итого |

Капитализация | 1 638 | 12 726 | 14 163 | 20 075 | 48 602 |

Чистый долг | 497 | 2 119 | 8 609 | 83 | 11 308 |

EV | 2 135 | 14 846 | 22 772 | 20 158 | 59 911 |

BV | 533 | 5 171 | 11 070 | 9 301 | 26 075 |

Выручка | 998 | 7 329 | 17 547 | 9 380 | 35 254 |

Чистая прибыль | 86 | 712 | 626 | 663 | 2 086 |

EBITDA | 272 | 1 488 | 2 739 | 1 582 | 6 081 |

P/S | 1,64 | 1,74 | 0,81 | 2,14 | 1,38 |

P/E | 19,11 | 17,88 | 22,64 | 30,27 | 23,30 |

P/BV | 3,07 | 2,46 | 1,28 | 2,16 | 1,86 |

EV/EBITDA | 7,85 | 9,97 | 8,31 | 12,74 | 9,85 |

По рентабельности OIBDA Segezha лучше иностранных компаний, по прибыли уступает Mondi.

Оценка | Вес | |

P/S | 1 376 | 0,1 |

P/E | 1 997 | 0,4 |

EV/EBITDA | 2 183 | 0,2 |

P/BV | 993 | 0,3 |

Итоговая оценка в долларах | 1 790 | - |

Курс доллара | 73 | - |

Оценка в рублях | 130 670 | - |

Принимая во внимание все мультипликаторы, оценка компании относительно иностранных конкурентов проходит на уровне 135,2 млрд рублей или 8,3 рублей за акцию.

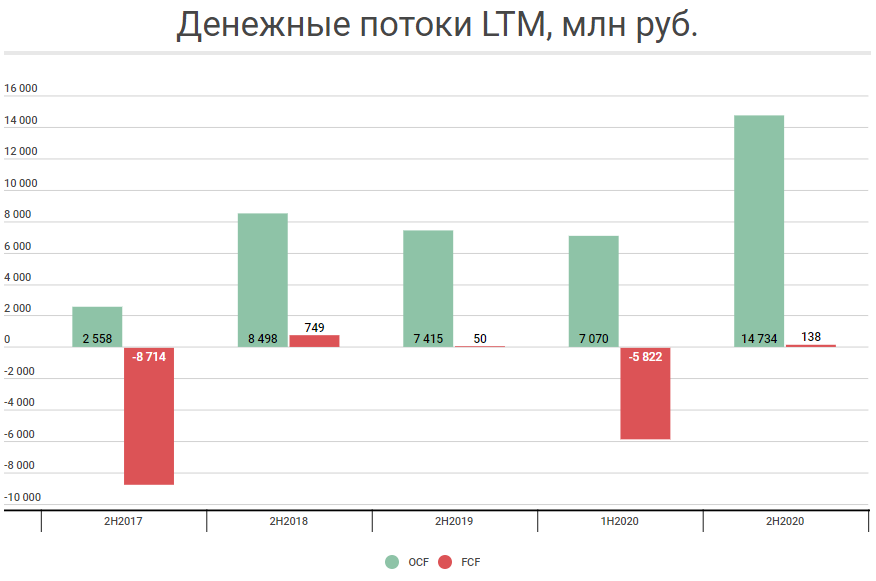

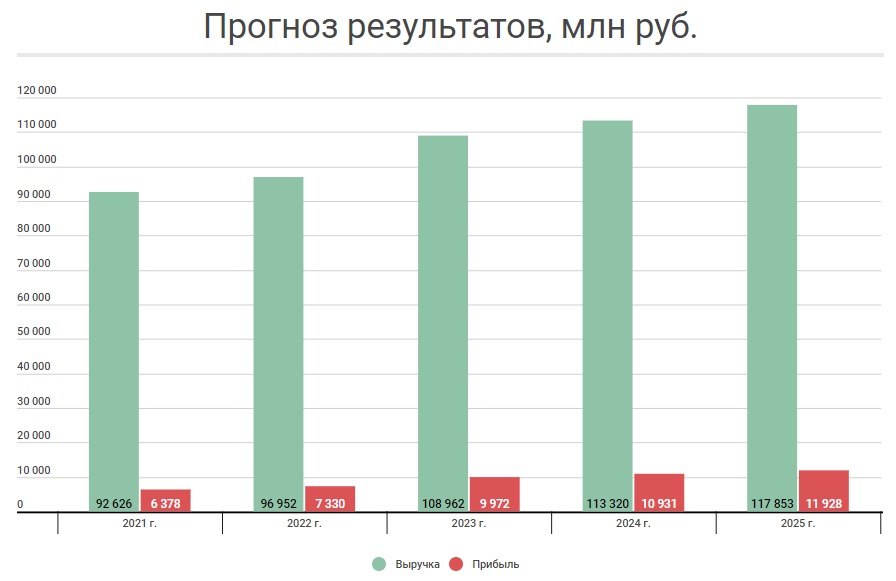

Доходный подход

При реализации Сегежа Запад свободный денежный поток компании будет в отрицательной зоне. Но реализовывать проект еще не начали, а в заявлениях Михаила Шамолина (глава компании) говорится про уровень 10-12 млрд рублей капзатрат, то есть фактически сохранение значений 2020 года. Свободный денежный поток в 2020 году был в околонулевой зоне (138 млн рублей). Учитывая значительный рост цен, стоит ожидать, что за 2021 год компания сможет выплатить обещанные дивиденды «за свои». До этого дивиденды дополнительно увеличивали долговую нагрузку.

При строительстве новых проектов выручка компании вырастает в несколько раз в 2024 году. Но затраты на них могут составлять по 50 млрд рублей в год. Не исключаю, что эти проекты будут финансироваться по принципу продаж долей. Примерная схема: «Сегежа» продает 25% банку ВТБ в Сегежа-Запад, а деньги тратит на строительство. Стоит отметить, что при значительном увеличении мощностей, есть вопрос будет ли спрос на них. Но по последним отчетам спрос на мешочную бумагу ежегодно растет.

Из-за большого количества неопределенных моментов, рассчитывать будущие денежные потоки компании затруднительно. Возможная оценка методом дисконтирования дивидендов: берем по верхней планке прогноз дивидендов в 5,5 млрд рублей, ставку дисконта в 10% и долгосрочные темпы роста в 4%, таким образом можно получить оценку в 91,7 млрд рублей или 5,84 рубля за акцию.

Если все же прикидывать возможный эффект от ближайших проектов (кроме карельского кластера) и заявление о том, что 12 млрд хватает на обновление и новые проекты, то возможная оценка может проходить на уровне 157,7 млрд рублей или 10,05 рублей за акцию. Но надо понимать, что сроки модернизации Сегежского ЦБК и Сокольского ЦБК — 2023 год.

Отдельно хочется отметить возможный драйвер роста. В России начинает формироваться рынок по торговле углеродными квотами, Шамолин недавно рассказал, что компания имеет положительный баланс и сможет их продавать. Глава компании оценил этот эффект в 5 млрд рублей ежегодно. Для сравнения график цен на выбросы в Европе. Эксперимент по торговле проходит в Сахалинской области, поэтому стоит понаблюдать за его результатами. Однако сроки эксперимента назначены до 2025 года, поэтому возможные дополнительные 5 млрд рублей у Сегежи появятся не раньше, чем построят Сегежу Запад.

Эксперимент по торговле проходит в Сахалинской области, поэтому стоит понаблюдать за его результатами. Однако сроки эксперимента назначены до 2025 года, поэтому возможные дополнительные 5 млрд рублей у «Сегежи» появятся не раньше, чем построят Сегежу Запад.

Резюме

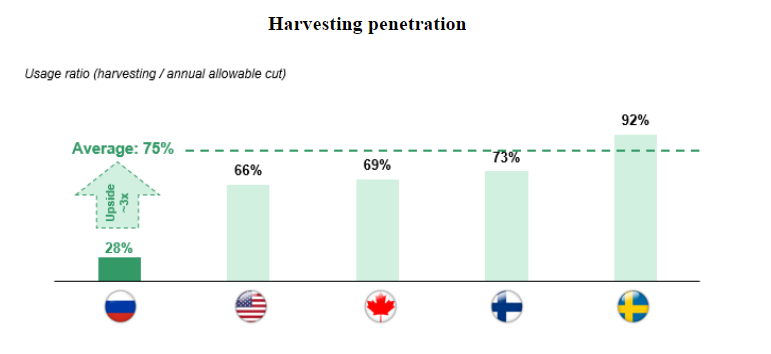

«Сегежа» — уникальный актив для российского рынка с огромной ресурсной базой. Расчетная лесосека составляет 8,1 млн куб. м, лесной фонд по площади почти в два раза превышает площадь Москвы и Московской области.

Результаты компании в 2021 году должны впечатлить. Во-первых, резкое снижение долга за счет привлечения денег через IPO и низкая планка по капзатратам на этот год. Во-вторых, из-за роста мировых цен на древесину финансовые результаты также значительно вырастут. То есть вполне вероятно, что свободный денежный поток составит 6-7 млрд рублей, что позволит без проблем выплатить дивиденды по верхней планке озвученного диапазона. Но дивидендная доходность при этом будет низкая — 4,6%. На мой взгляд компанию на IPO оценили очень дорого, поэтому особой привлекательности в таких дивидендах нет.

Но долгосрочные перспективы компании вполне позитивные. Кратный рост выручки, дополнительные доходы по торговле квотами, все это может оправдывать высокую текущую оценку или даже выше. Но срок реализации этих факторов через 3-5 лет, поэтому на мой взгляд, лучше просто подождать конкретики, а сейчас ориентироваться на дивидендную политику.

Отдельно отмечу негативный момент, который не затронул в тексте — высокая вырубка. Площадь лесовосстановления компании сейчас 29,1 тыс. гектар. В 2020 году потратили 141 млн рублей на восстановление. Относительно общих затрат — капля в море. Причем у компании есть план на увеличение вырубки ближайшее время. Михаил Шамолин говорит, что в некоторых регионах площади восстановления соответствуют годовым значениям рубок. В 2020 году продали 1,2 тыс. куб. метров пиломатериалов. По разным прикидкам это около 8-10 тыс. гектар леса. То есть в год вырубают треть от восстанавливаемого леса. Учитывая, что большая часть продаж — экспорт, у патриотично настроенных людей могут возникать вопросы.

Текущая цена: 1.199₽

Целевая цена: 5.84₽

Потенциал:387.07%

Резюме:Покупать