Novo Nordisk (NVO) и другие производители инсулина

- 5 Июля 2021

В прошлой статье мы говорили об ожирении и проблемах, которые оно вызывает, одной из таких является диабет. Людям, страдающим от этого заболевания, для лечения прописывают инсулин и, учитывая ожидаемое увеличение диабетиков в мире, в этой статье мы разберем его производителей и отберем лучших из них.

О диабете

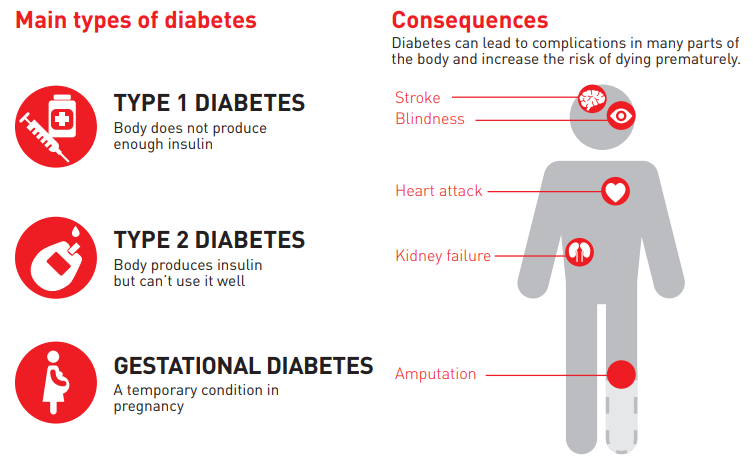

Диабет — это заболевание характеризующееся повышенным уровням сахара в крови, со временем оно приводит к серьезным повреждениям сердца, кровеносных сосудов, глаз, почек и нервов. ВОЗ выделяет два типа диабета, они так и называются диабет первого и второго типа.

Первый тип является аутоиммунным заболеванием, из-за которого организм не способен вырабатывать инсулин в принципе. Люди с таким типом вынуждены регулярно ставить себе инсулин, чтобы выжить. На данный момент оно не лечится, в мире им страдает примерно 10% всех диабетиков, обычно является врожденным (генетическим) или вызывается вирусами.

С диабетом второго типа организм человека вырабатывает недостаточное количества инсулина или имеет к нему резистентность. В первом случае человек ставит себе инсулин исходя из потребности в нем, а во втором он не используется вовсе. В мире с каждым годом становится все больше диабетиков именно второго типа, как последствие роста количества людей страдающих от ожирения.

Есть еще третий типа диабета, возникающий во время беременности, но его мы рассматривать не будем из-за временного характера. Описание болезни и ее последствия вкратце можно увидеть на картинке ниже.

Статистика и прогнозы

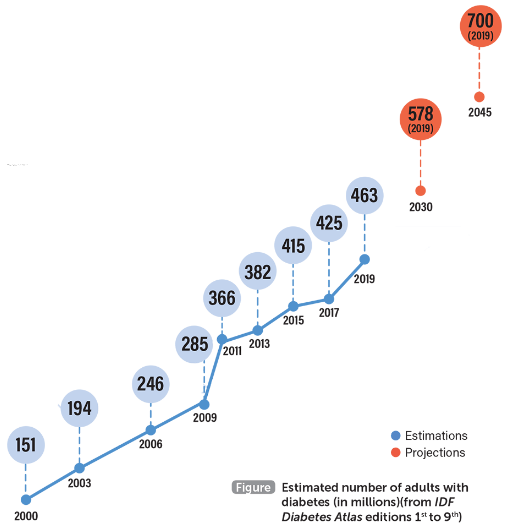

По данным International Diabetes Federation (IDF) в 2019 году в мире насчитывалось 463 млн диабетиков, а к 2030 году прогнозируется их увеличение до 578 млн (+25%), но, по моему мнению, прогноз слишком оптимистичный. Во-первых, если посмотреть на данные ниже, то видно, что в первом десятилетии прирост диабетиков составил 130 млн человек, во втором - 178, то есть цифра постоянно растет на большее значение, чем закладывает IDF.

Во-вторых, не стоит забывать про ограничительные меры 2020 года и их последствия. Из-за пандемии людям во всем мире пришлось сократить свою физическую активность до минимума, месяцами никуда не выходя, такие действия без контроля за питанием неминуемо приводят к набору лишнего веса, а в некоторых случаях и к ожирению. А как мы знаем из прошлой статьи, одним из последствий ожирения является диабет. К этому стоит добавить тот факт, что даже после снятия ограничительных мер физическая активность людей до сих пор продолжает падать. Этому способствует развитие доставки (люди перестали ходить по магазинам), развитие техники (из-за электросамокатов и гироскутеров люди меньше ходят пешком) и невозможность нормально путешествовать из-за сохранившихся ограничений. На самом деле факторов способствующих ежегодному падению физической активности людей огромное множество, всех их перечислить в этой статье не удастся, поэтому я привел лишь пару примеров. Учитывая все вышеупомянутые мной аргументы, к 2030 году я ожидаю, что диабет будет у 700 млн человек (+51%), хотя IDF прогнозирует такие цифры только к 2045 году.

Кому-то эта цифра может показаться завышенной, но кто читал прошлую статью, тот помнит, что в мире только к 2030 году прогнозировали 1,4 млрд человек с лишним весом, а показатель был достигнут на 14 лет раньше, в 2016 году. Поэтому не стоит такой прогноз воспринимать как преувеличение проблемы, скорее это лишь более объективный взгляд на ситуацию.

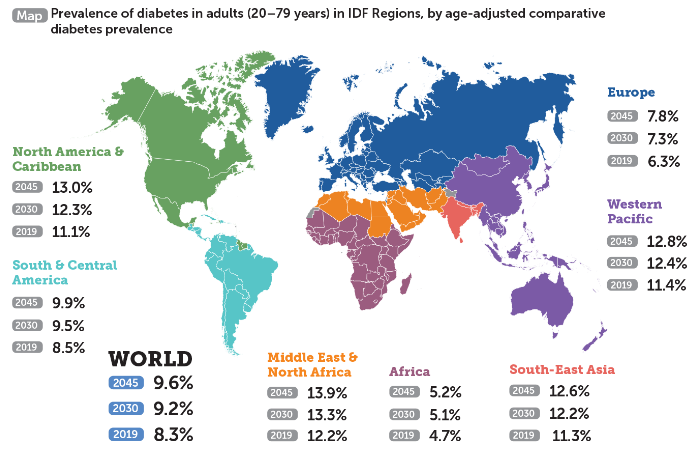

Наибольшие увеличение доли диабетиков прогнозируется в следующих регионах:

Наибольшие увеличение доли диабетиков прогнозируется в следующих регионах:

Северная Америка, с 11,1% до 13%

Западный Тихоокеанский регион, с 11,4% до 12,8%

Средний Восток и Северная Африка

Топ-5 стран по количеству больных составят Китай, Индия, Пакистан, США и Бразилия. Таким образом, нас интересуют производители оперирующие именно в этих регионах.

Производители инсулина

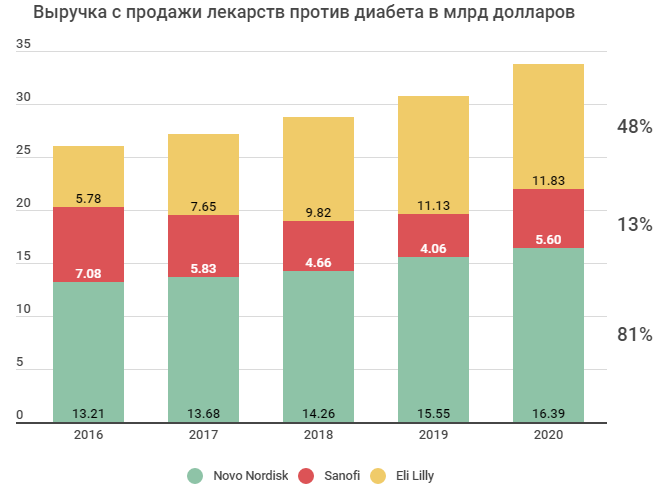

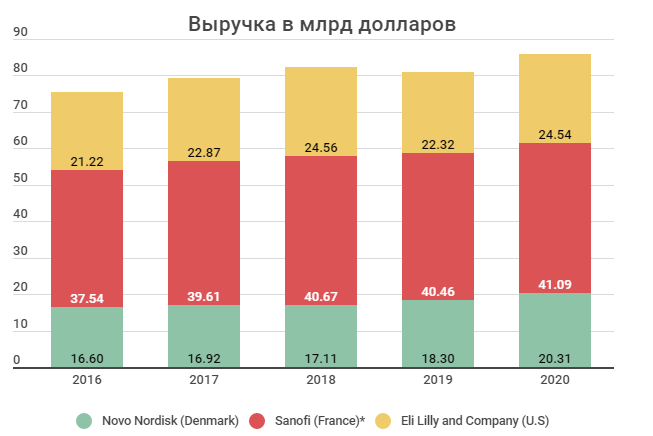

На самом деле выбирать особо не из чего, так как в отрасли давно установлена олигополия. Около 96% всего мирового рынка делится тремя компаниями: Novo Nordisk (Дания, Тикер: NVO), Sanofi (Франция, Тикер: SNY) и Eli Lilly and Company (США, Тикер: LLY).

Последние 5 лет Sanofi стабильно вытесняется с рынка, но в 2020 году им удалось найти новые рынки сбыта по мимо Европы и США, что привело к росту доходов с товаров для диабетиков на 1,6 млрд долларов. Тем не менее компанию я бы эту отбросил, так как инсулин и препараты для диабетиков составляют всего 13% от выручки, хотя в 2016 году показатель достигал 18%. Это говорит о том, что в направлении руководство особо незаинтересованно, поэтому какого-то развития я бы в нем не ждал.

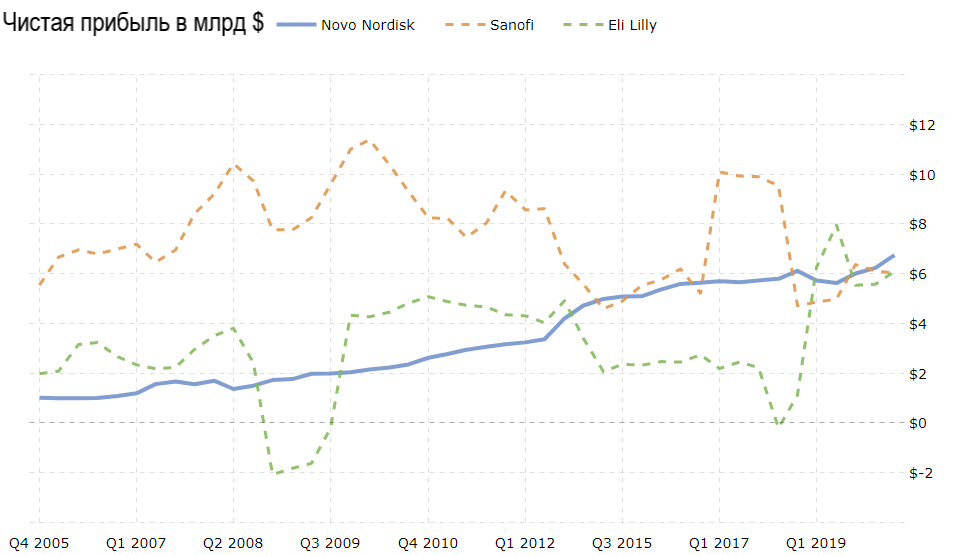

Novo Nordisk имеет самую большую долю на рынке, компания специализируется на производстве инсулина и продуктов для диабетиков, на них приходится 81% выручки. Динамика, которую вы видите на картинке ниже у компании с 2005 года, растет стабильно и по чуть-чуть. Недавно вышла новость о том, что компания запустила производство инсулина для Walmart, который по цене будет более доступным, чем аналоги. Это может послужить толчком для роста продаж Novo Nordisk в 2021 году. Интересен так же сам факт, что Walmart для производства выбрал именно компанию из Дании, а не соотечественника Eli Lilly, но причины этого не раскрываются.

У Eli Lilly самые хорошие результаты в плане увеличения доли рынка, продажи выросли в 2 раза за 5 лет, с 5,78 до 11,83 млн долларов, преимущественно за счет продаж в США. Доля препаратов для диабетиков в выручке увеличилась с 27 до 48 процентов. Таким образом, из перечисленных трех компаний последние две представляются для меня наиболее привлекательными.

Общая выручка со всех направлений у компаний растет медленно, за последние 5 лет только у NVO она выросла более чем на 20%, хотя компания специализируется только на товарах для диабетиков. Это говорит о том, что направления LLY и SNY не очень перспективны или пока просто себя не проявили. В любом случае компания из Дании выглядит более привлекательно на фоне своих конкурентов.

Общая выручка со всех направлений у компаний растет медленно, за последние 5 лет только у NVO она выросла более чем на 20%, хотя компания специализируется только на товарах для диабетиков. Это говорит о том, что направления LLY и SNY не очень перспективны или пока просто себя не проявили. В любом случае компания из Дании выглядит более привлекательно на фоне своих конкурентов.

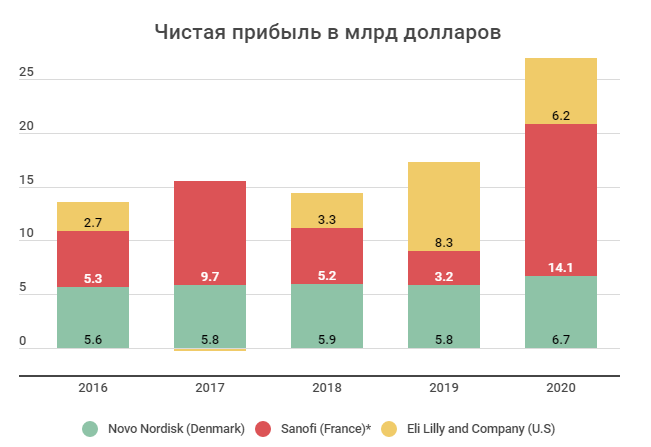

В прибыли у Novo Nordisk такая же ситуация, как и в выручке — растет стабильно медленно, а вот у других компаний виден серьезный разброс. Такие скачки в основном обусловлены приобретением или продажей бизнеса и обесценением активов. Из-за того, что у Eli Lilly и Sanofi множество различных направлений, прибыль становится очень тяжело прогнозировать. Многие из препаратов производимых компаниям лечат очень специфичные болезни, нормальной статистики по которым просто не найти. Поэтому, если делать ставку на ускорение роста количества диабетиков в мире, то Novo Nordisk остается единственным нормальным вариантом для инвестиций.

В прибыли у Novo Nordisk такая же ситуация, как и в выручке — растет стабильно медленно, а вот у других компаний виден серьезный разброс. Такие скачки в основном обусловлены приобретением или продажей бизнеса и обесценением активов. Из-за того, что у Eli Lilly и Sanofi множество различных направлений, прибыль становится очень тяжело прогнозировать. Многие из препаратов производимых компаниям лечат очень специфичные болезни, нормальной статистики по которым просто не найти. Поэтому, если делать ставку на ускорение роста количества диабетиков в мире, то Novo Nordisk остается единственным нормальным вариантом для инвестиций.

О Novo Nordisk

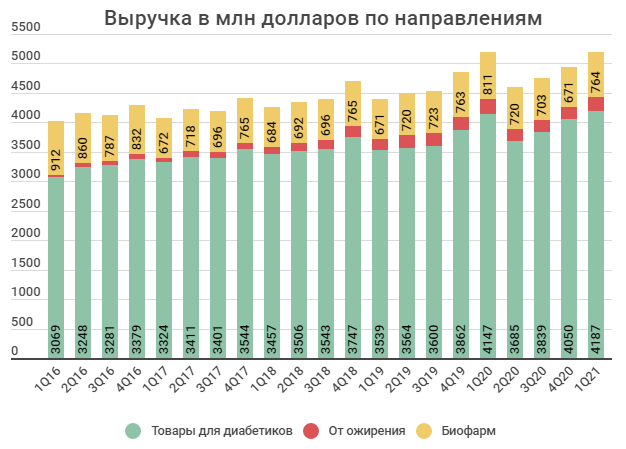

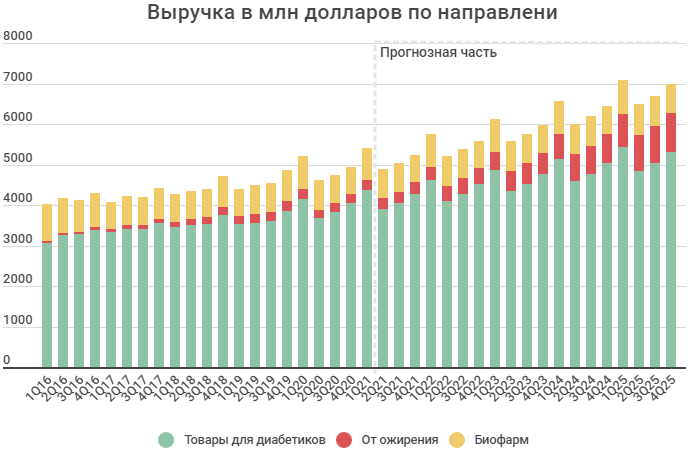

Около 80% бизнеса приходится на продажи инсулина, 4,5% — препараты для контроля веса, 14,5% для лечения редких заболеваний крови. Продажи инсулина растут в среднем на 5% в год, то есть вместе со всем рынком инсулина. Продажи препаратов для лечения крови стагнируют в среднем на 3,8% в год. А вот, что касается препаратов против ожирения, то тут динамика намного лучше, в среднем растут на 38% в год. Уровень проникновения таких лекарств в Америке довольно низкий, по оценкам компании только 3% людей с ожирением используют их, то есть потенциал для роста этом направлении достаточно большой. Более того, буквально месяц назад FDA одобрил препарат для контроля веса Wegovy, но как это отразиться на продажах мы увидим только в 3 квартале.

В общем и целом от компании я ожидаю такого же стабильно роста продаж инсулина, увеличения доли препаратов против ожирения и сохранения доходов с лекарств для лечения заболеваний крови на таком же уровне.

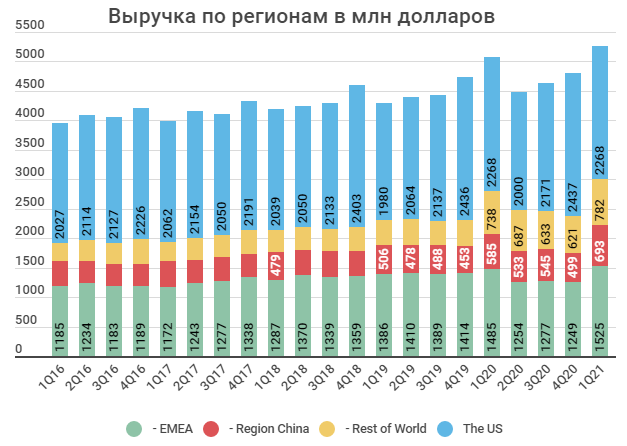

По географии компания охватывает все самые большим рынки инсулина: США, Китай, Европу (EMEA) и стабильно наращивает свою долю в других странах, а это как раз то, что нам нужно. Доходы с продаж в США и Европе растут медленно, всего на 1,1% и 2,3% соответственно. Китай показывает себя намного лучше, в среднем растет на 8,6% в год. На развивающихся рынках продажи идут особенно хорошо, в среднем растут на 16,3% в год, что для такой большой компании как Novo Nordisk является очень хорошим показателем. В будущем также ожидаю ускоренного роста на рынке Китая и развивающихся стран, все согласно макротрендам.

По географии компания охватывает все самые большим рынки инсулина: США, Китай, Европу (EMEA) и стабильно наращивает свою долю в других странах, а это как раз то, что нам нужно. Доходы с продаж в США и Европе растут медленно, всего на 1,1% и 2,3% соответственно. Китай показывает себя намного лучше, в среднем растет на 8,6% в год. На развивающихся рынках продажи идут особенно хорошо, в среднем растут на 16,3% в год, что для такой большой компании как Novo Nordisk является очень хорошим показателем. В будущем также ожидаю ускоренного роста на рынке Китая и развивающихся стран, все согласно макротрендам.

После анонса сотрудничества Walmart и Novo Nordisk можем увидеть ускорение роста продаж в США, но насколько — пока сложно сказать. По статистике, где-то четверть больных диабетом в США не могут позволить себе инсулин из-за высоких цен, а это 8,5 млн человек. Инсулин, который будет продавать Walmart стоит 73$, когда NVO и LLY продают в среднем по 300$, что дает существенную экономию для потребителей, порядка 75%. Средние траты диабетиков в США 9600$, с учетом скидки будет 2400$, что при 8,5 млн диабетиков открывает возможность для увеличения рынка на 20 млрд долларов. По заявлениям Walmart, только среди их клиентов порядка 3 млн диабетиков, что дает нам потенциальную выручку с продаж в 7,5 млрд долларов. Какая часть из этого принадлежит Novo Nordisk неизвестно, но учитывая желание Walmart сделать препарат более доступным, предположу что наценка минимальна. В таком случае доля Novo Nordisk может составлять от 2,5 до 4 млрд долларов, что дает нам плюс 12-20% к выручке 2020 года (расчеты очень приблизительные, информации на этот счет нет).

Финансовая устойчивость

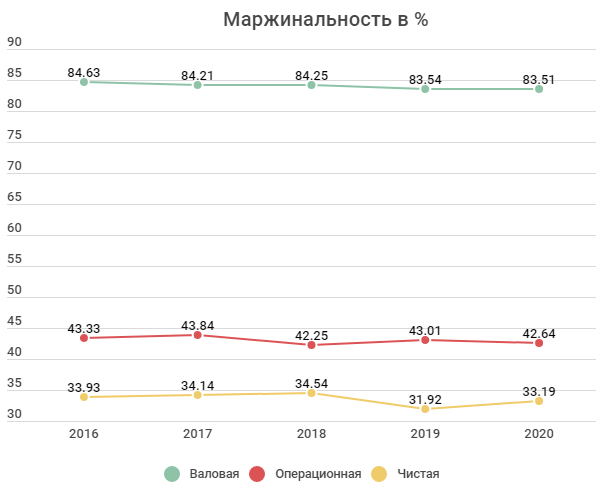

Бизнес у компании высокомаржинальный, значение валовой маржи составляет 83,5%, операционной 42,6%, чистой — 33%. Такие высокие показатели говорят об эффективности бизнеса, а их неизменность об устойчивости.

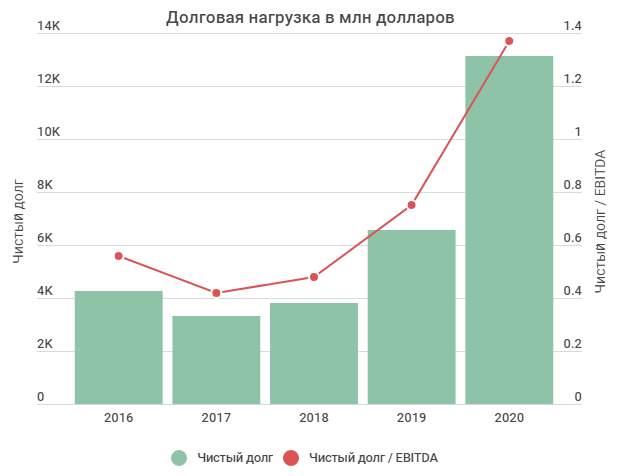

Долговая нагрузка Novo Nordisk очень низкая даже по российским меркам, показатель чистый долг/EBITDA на 2020 год составил всего 1,37. Рост долга у компании временный и в 2021-2022 годах ожидается его погашение.

Долговая нагрузка Novo Nordisk очень низкая даже по российским меркам, показатель чистый долг/EBITDA на 2020 год составил всего 1,37. Рост долга у компании временный и в 2021-2022 годах ожидается его погашение.

Сравнение с конкурентами

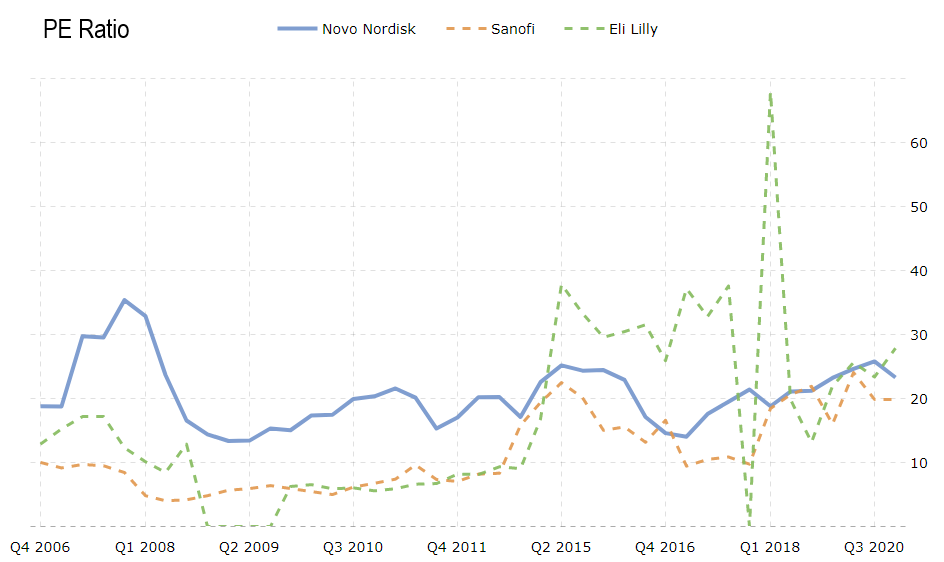

По рыночным мультипликатором компания дорогая, но, если отбросить Sanofi и сравнивать только с Eli Lilly, то картина становится лучше. По всем показателям, кроме P/S, компания выглядит дешевле, однако темпы роста прибыли значительно отстают от Eli Lilly.

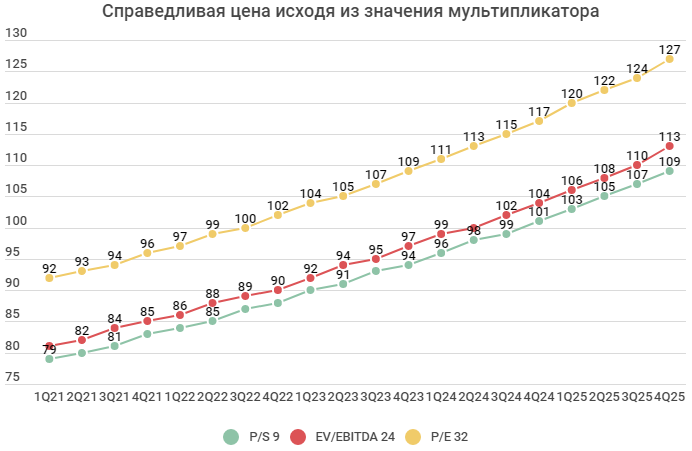

По мультипликатору P/S справедливая цена компании составляет 80$, по P/E — 95$, по EV/EBITDA — 97.6. Итоговую справедливую цену определяю исходя из равного веса каждого мультипликатора в расчете — 90$ за акцию. К текущим ценам апсайд 7%, от 84 до 90$.

Показатели в млрд долларов | Novo Nordisk | Eli Lilly | Sanofi | Среднее |

|---|---|---|---|---|

Капитализация | 194.0 | 221 | 131.4 | 182.1 |

Балансовая стоимость | 9.4 | 5.8 | 75.089 | 30.1 |

Выручка LTM | 20.3 | 25.5 | 43.911 | 29.9 |

EBITDA LTM | 9.4 | 8.4 | 21.182 | 15.8 |

Чистая прибыль LTM | 6.9 | 6.1 | 15.351 | 9.4 |

Мультипликаторы и относительные показатели | ||||

P/B | 20.73 | 38.10 | 1.75 | 20.19 |

P/S | 9.56 | 8.67 | 2.99 | 7.07 |

P/E | 28.29 | 36.23 | 8.56 | 24.36 |

EV/EBITDA | 21.0 | 27.8 | 6.7 | 18.5 |

Рост выручка 5 лет в % | 5,1% | 3,6% | 2,2% | 3.7% |

Рост прибыли 5 лет в % | 4,6% | 27,4% | 28%; 6,5%* | 20%; 12,8% |

* без учета временных статей

Дорого ли?

По историческим данным нельзя сказать, что Novo Nordisk дорогая компания, сейчас она стоит примерно столько же сколько и 15 лет назад, хотя доля рынка за это время значительно увеличилась. В дополнение к этому, многие конкуренты уже по несколько раз обновили свои исторические максимум, а NVO топчется на месте.

На самом деле, несмотря на очень низкие темпы роста, компания поражает своей стабильностью. Вы только посмотрите на этот график, если бы я не знал, что синяя линия это Novo Nordisk, то принял бы ее за какой-нибудь ETF на облигации.

На самом деле, несмотря на очень низкие темпы роста, компания поражает своей стабильностью. Вы только посмотрите на этот график, если бы я не знал, что синяя линия это Novo Nordisk, то принял бы ее за какой-нибудь ETF на облигации.

Доходный подход

В доходном подходе прогнозирую ускорение роста продажи инсулина с 5 до 5,6%. Рост продаж препаратов для похудения закладываю текущий (38%), но учитывая низкий уровень их проникновения и одобрение FDA нового препарата, возможно значительное увеличение показателя. От Биофарм (лекарства для лечения редких заболеваний крови) особо ничего не ожидаю, закладываю рост в 1%, хотя может быть руководство удивит.

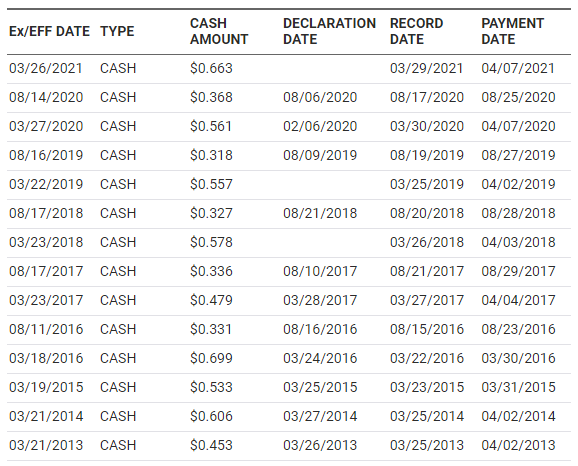

Исходя из текущих мультипликаторов прогнозируемые цены можно увидеть на графике ниже. Справедливая цена в доходном подходе по моим расчетам составила 116 долларов за акцию, +38% к текущим ценам. Это немного, но учитывая низкие темпы роста и стабильность бизнеса я бы сказал достаточно. Если к прогнозу прибавить еще дивиденды за 5 лет владения, то она увеличится до 44%.

Про дивиденды

За владение акциям Novo Nordisk дважды в год выплачиваются дивиденды. Их определяет руководство исходя из размера «лишнего капитала», который можно извлечь без ущерба органическому росту компании. Дивидендная доходность к текущим ценам находится в районе 1%. Мелочь, но приятно!  Источник

Источник

Основные выводы

Диабет очень серьезное заболевание, которое может привести к фатальным последствиям. К 2030 году согласно моему прогнозу количество больных диабетом увеличится с 465 до 700 млн человек, такая динамика делает производителей инсулина интересными с инвестиционной точки зрения. На данный момент на рынке установлена олигополия, все производство инсулина принадлежит трем компаниям: Novo Nordisk (Дания, Тикер: NVO), Sanofi (Франция, Тикер: SNY) и Eli Lilly and Company (США, Тикер: LLY). Среди них Novo Nordisk представляется мне самой интересной, так как фокус бизнеса целиком ориентирован на людей с диабетом и людей с ожирением. По финансовым показателям удалось установить, что компании очень трудно продолжать расти из-за ограниченности рынка, но так как ожидается его расширение к 2030 году, то этот момент перестает быть проблемой. Помимо этого компания развивается в очень перспективном направлении — препараты для лечения ожирения. В прошлой статье я уже писал, что проблема ожирения очень важна и ее игнорирование политиками приведет к серьезным последствиям. Препараты, которые производит компания, могут помочь ее решить.

Таким образом, итоговую справедливую цену я определяю по доходному подходу или 116 долларов за акцию. Апсайд небольшой, но принимая во внимание стабильность компании, ее скорее стоит рассматривать как некую облигацию со страховкой на случай резкого роста спроса на инсулин и препараты против ожирения.

Полезные ссылки

Про диабет

ВОЗ про диабет

Лучший источник, здесь можно найти все самую актуальную статистическую информацию о заболевании и прогнозы.

Текущая цена: 77.87$

Целевая цена: 116$

Потенциал:48.97%

Резюме:Покупать