Daqo New Energy Corp: потенциал акций

- 9 Ноября 2021

Цена на кремний с начала года выросла в три раза, а котировки крупнейшего производителя Daqo New Energy сложились в двое. Стоит ли сейчас заходить в акции компании и есть ли там потенциал — обсудим дальше в статье.

О компании

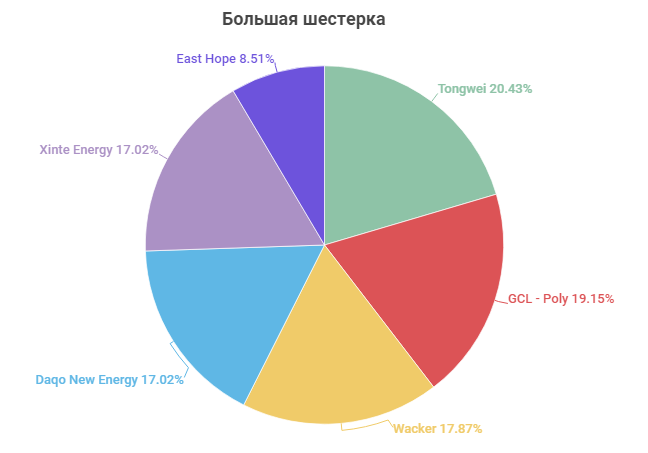

Daqo New Energy Corp (тикер: DQ) — производитель поликристаллического кремния (далее просто кремний), который используется при изготовлении солнечных батарей. Текущие мощности составляют порядка 80 тысяч метрических тонн, что делает компанию одним из 6 крупнейших производителей в мире, с долей на рынке в 17%.

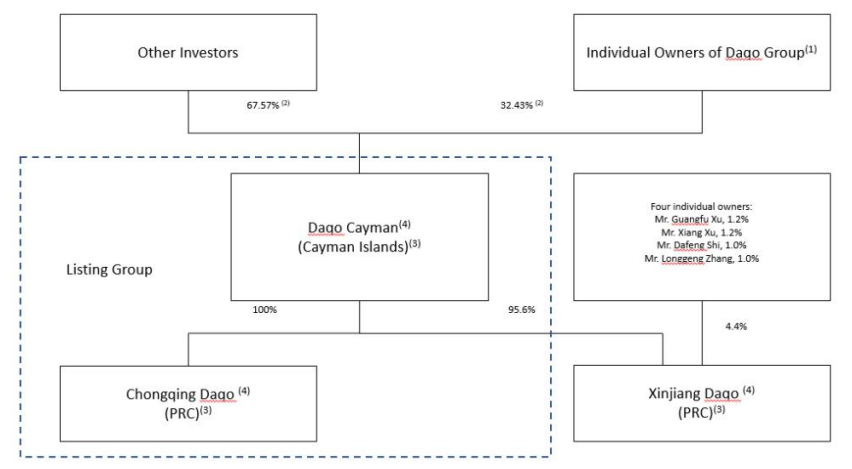

Юридически компания оформлена как VIE, что является главным инвестиционным риском. Однако, сфера деятельности Daqo относится к энергетике, а китайское правительство поощряет иностранные инвестиции в нее, поэтому не стоит сильно переживать. Само руководство этот факт не скрывает и даже предоставляет подробную структуру своей организации, за что им отдельный плюс к социальному рейтингу.

Юридически компания оформлена как VIE, что является главным инвестиционным риском. Однако, сфера деятельности Daqo относится к энергетике, а китайское правительство поощряет иностранные инвестиции в нее, поэтому не стоит сильно переживать. Само руководство этот факт не скрывает и даже предоставляет подробную структуру своей организации, за что им отдельный плюс к социальному рейтингу.

Почти треть компании принадлежит Daqo Group (производитель солнечных батарей) и ее владельцам/менеджменту, остальные акции находятся в свободном обращении. Free float достаточно большой, что говорит о возможности приобретения доли каким-нибудь китайским производителем солнечных батарей. Особенно это актуально после ценового ралли в этом году. Предполагаю, когда цены на кремний остынут, многие производители задумаются над этим.

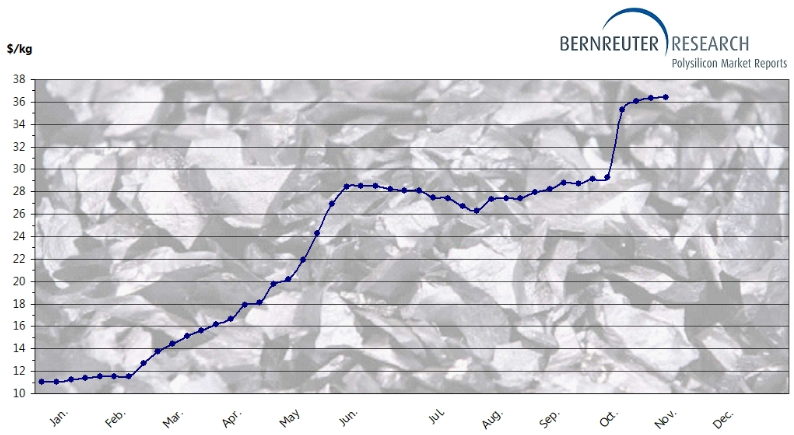

Сейчас цена кремния находится на историческом максимуме, с начала года выросла в три раза, с 12 до 36 долларов за кг., и продолжает расти. Есть аналитики считающие, что цена дойдет до 43 долларов, но точных прогнозов никто не дает, ситуация в секторе очень сложная.

Сейчас цена кремния находится на историческом максимуме, с начала года выросла в три раза, с 12 до 36 долларов за кг., и продолжает расти. Есть аналитики считающие, что цена дойдет до 43 долларов, но точных прогнозов никто не дает, ситуация в секторе очень сложная.

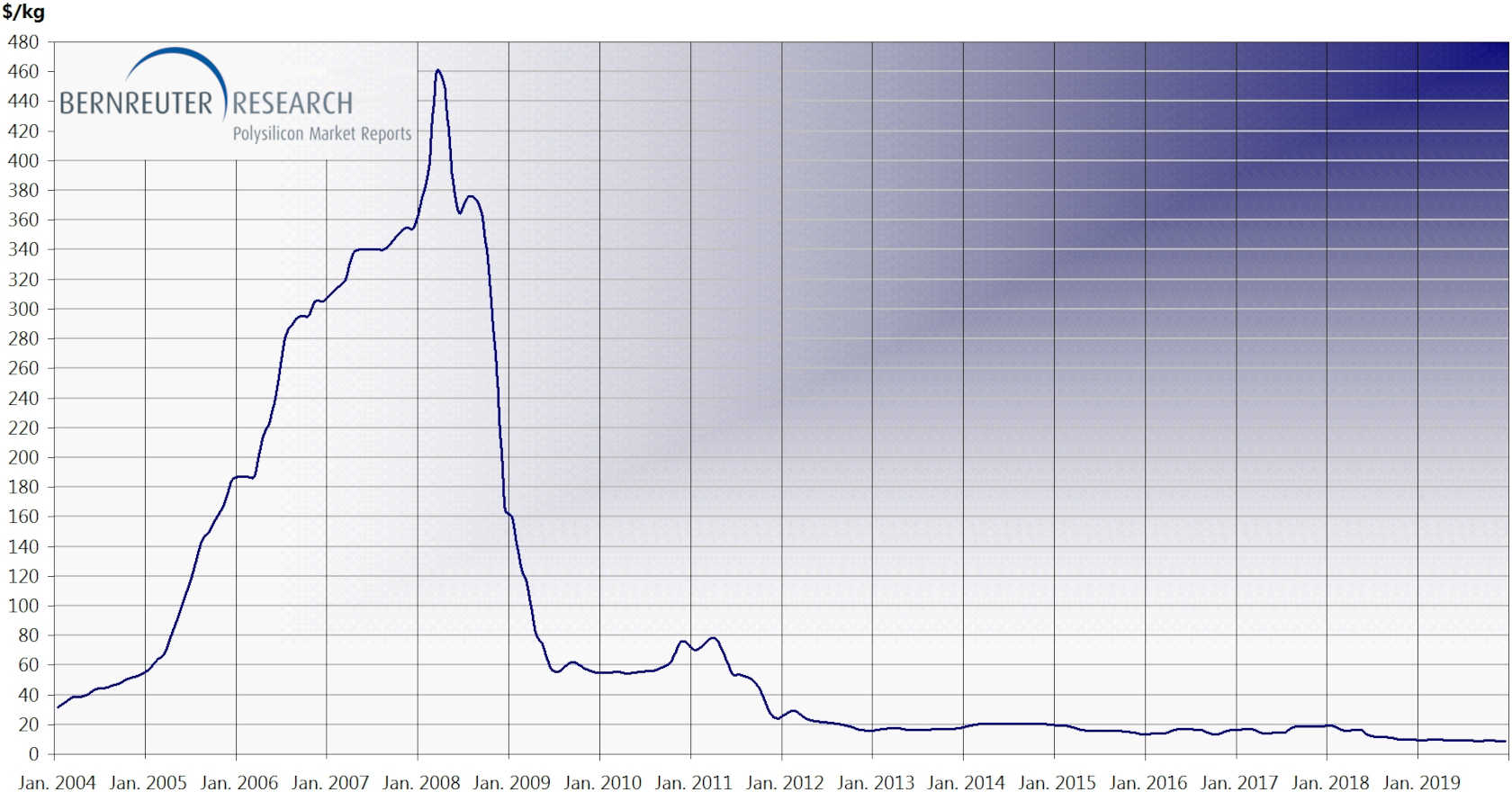

Тем не менее до исторических максимумов еще расти и расти.

Тем не менее до исторических максимумов еще расти и расти.

Однако, акции Daqo на трехкратный рост цен на кремний реагируют двукратным падением. В декабре котировки доходили до 120$, при цене на кремний в 11$, сейчас цена акций составляет 65$ при цене в 36$. Является ли это иррациональным поведением рынка или просто пессимизмом со стороны инвесторов?

Операционные и финансовые показатели

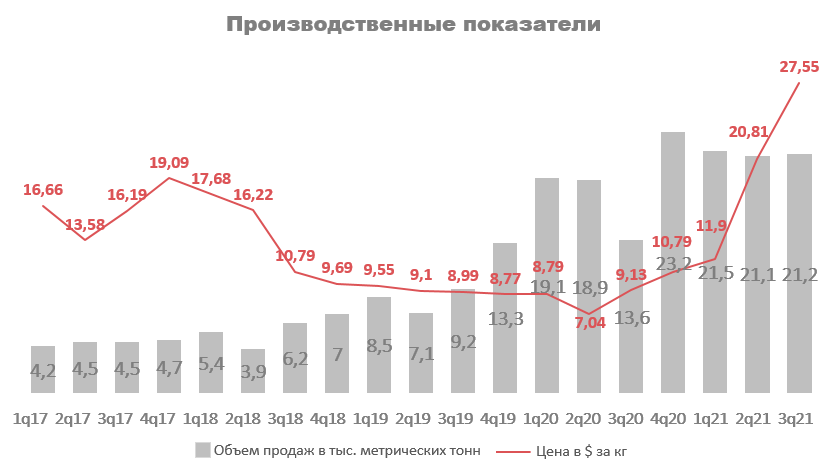

Выручка компании формируется на 100% исходя из продаж кремния и кремниевых пластин, следовательно, она зависит сразу от двух переменных: цены на кремний и объема реализации. Объем продаж за 9 месяцев вырос на 20%, с 52 до 64 тонн г/г., цена реализации в 3 квартале (апрель-июнь) увеличилась на 200% г/г.

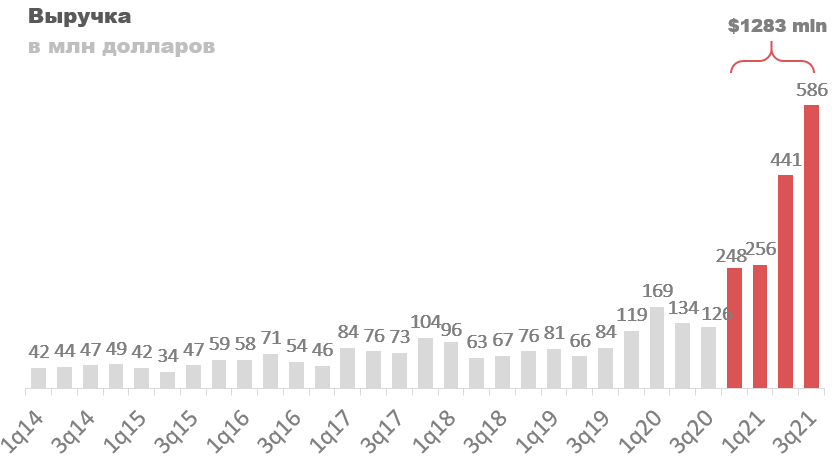

Все это привело к тому, что выручка компании последние 12 месяцев растет как на дрожжах. В 4 квартале (июль-сентябрь) я ожидаю таких же показателей как и в 3, так как средняя цена кремния за оба периода составляет 27$. Но вот в 1 квартале 22 года выручка может спокойно дойти до миллиарда долларов, это при капитализации в пять. В краткосрочном периоде у котировок есть шанс удвоится, а то и утроится, но это чисто спекулятивная идея, за которой кроется множество рисков.

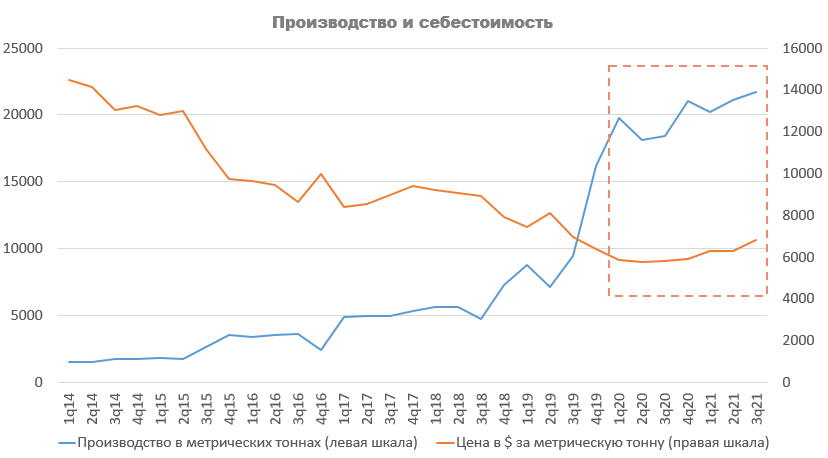

Одним из таких рисков является возвращение цен на прежний уровень, а возможно и ниже. Последние несколько лет цена на кремний стабильно падала в основном из-за уменьшения издержек производителей. Уменьшались они за счет масштабируемости производства, и Daqo не стал исключением. Ниже можно увидеть, как при увеличении объема производства (левая шкала) сильно упала себестоимость (правая шкала). На данный момент она находится в районе 6$ за кг или 6 тысяч за тонну. Чтобы иметь чистую маржу в районе 10-15 процентов, Daqo достаточно продавать кремний по цене в 10$ за кг.

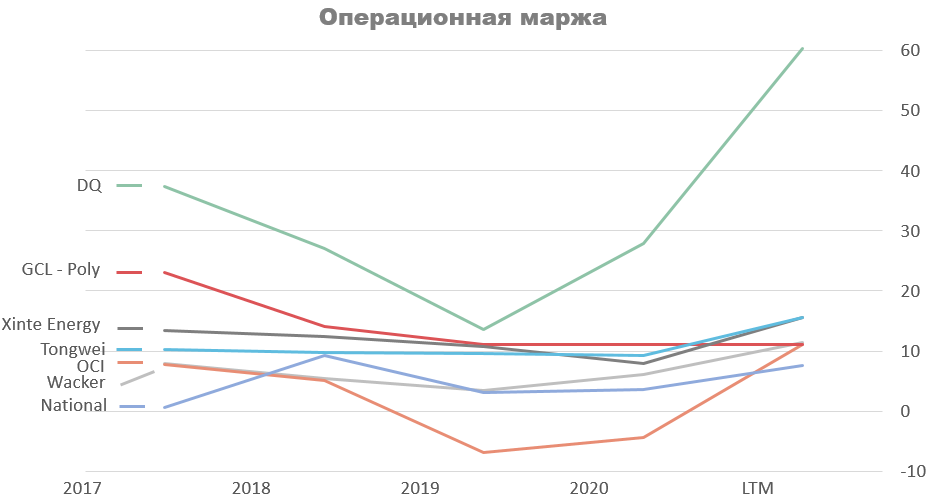

Из хороших новостей, цены 10$ за кг стало недостаточно для других производителей. Себестоимость производства увеличилась за счет роста цен на энергоносители и другие компоненты, также увеличились административные расходы и затраты на транспортировку. Сомневаюсь, что даже по окончанию сырьевого цикла производителям удастся значительно нарастить свою операционную маржу. Сейчас у большинства она находится в районе 10-15%, то есть цены они максимально смогут снизить именно на это значение, в противном случае их ждет убыток. Предположим, что по окончанию цикла операционная маржа вырастет до 30-40% (чего никогда не было, исключая Daqo), получается, что оптимальная цена реализации составит 15-18$ за кг. Даже при текущих ценах за компанию это все равно очень много, а с учетом расширения производственных мощностей появляется потенциал к росту.

Прогноз цены акций

Уже с первого квартала 2022 года, то есть в октябре, запускается новый завод мощностью 35 тысяч тонн. Последующий рост производства строится исключительно из моих предположений основанный на исторических данных. В прогнозе можно увидеть три сценария роста цен, наиболее реалистичным я считаю базовый и пессимистичный. В Китае в 2022 году ожидается значительное увеличение производственных мощностей, в связи с чем цены вряд ли останутся на уровне 40$ за кг.

Справедливая цена в оптимистичном прогнозе составила 280$, в базовом — 120$, в пессимистичном 58$. Потенциал по базовому составляет около 100%, форвардный P/S — 0,64, P/E — 1.94. Прогнозируемая выручка в 25 году — 8.2 млрд долларов, чистая прибыль — 2.4 млрд.

Сравнительный подход

Сравнив Daqo с аналогами, могу смело сказать, что это лучшая компания по всем параметрам. Начнем с мультипликаторов, они все очень низкие, кроме P/S, но это оправдывается высокими темпами роста выручки. В среднем они в три раза выше, чем у других, 52% против 15%. Чистая прибыль растет в 10 раз быстрее, 84% против 8%, но это достигается за счет высокой маржинальности, а она у них самая лучшая в секторе. Помимо этого у компании полностью отсутствует долговая нагрузка, что несомненно большой плюс.

Мультипликаторы | DQ | Wacker | OCI | GCL-Poly | Xinte Energy | National Silicon Corporation | Tongwei | Среднее |

|---|---|---|---|---|---|---|---|---|

P/S | 3.17 | 1.58 | 1.21 | 4.95 | 1.58 | 34.03 | 3.80 | 2.63 |

P/Operational profit | 5.26 | 13.71 | 10.87 | 44.46 | 10.13 | 446.32 | 24.34 | 20.69 |

P/EBITDA | 5.24 | 8.64 | 17.43 | -24.10 | 8.70 | 87.33 | 27.10 | 7.66 |

P/E | 7.12 | 21.06 | 99.30 | -12.78 | 14.73 | 257.45 | 36.22 | 32.07 |

P/BV | 1.98 | 4.94 | 1.11 | 3.46 | 1.94 | 7.42 | 7.14 | 3.72 |

P/OCF | 6.12 | 7.61 | 77.65 | 10.05 | 8.56 | 175.07 | 49.54 | 30.94 |

P/FCF | 15.65 | 9.58 | -93.85 | 34.07 | -10.41 | -103.77 | -53.99 | -23.29 |

EV/EBITDA | 4.1 | 7.0 | 25.3 | -37.0 | 13.1 | 88.7 | 27.4 | 7.27 |

Финансовые показатели | ||||||||

Рост выручки в % | 52.52 | 2.03 | -11.44 | -14.98 | 13.68 | 36.85 | 26.39 | 15.01 |

Рост чистой прибыли в % | 84.70 | -20.0 | -45.02 | -20 | 18.19 | 6.09 | 38.05 | 8.86 |

Операционная маржа | 60.18 | 11.54 | 11.14 | 11.14 | 15.62 | 7.63 | 15.63 | 18.98 |

Чистая маржа | 44.45 | 7.51 | 1.22 | -38.77 | 10.74 | 13.22 | 10.50 | 6.98 |

Net Debt / EBITDA | -1.16 | -1.67 | 7.83 | - | 4.44 | 1.32 | 0.34 | -0.26 |

По сравнительному подходу акции компании можно оценить в 80$ за штуку.

Мультипликаторы | Справедливая цена в $ | Вес подхода |

P/S | 45 | 20% |

P/Operational profit | 181 | 20% |

P/EBITDA | 43 | 20% |

P/E | 75 | 20% |

EV/EBITDA | 54 | 20% |

Итого | 80 | 100 |

Затратный подход (банкротство)

У компании отсутствует долг и исторически он никогда не был большим, есть запасы денежных средств в районе одного миллиарда долларов, огромная, по сравнению с конкурентами, маржа. Банкротства Daqo я не ожидаю, но в случае такого исхода справедливая цена акций исходя из стоимости чистых активов составила бы 32$.

Вывод

Daqo New Energy Corp — самый эффективный производитель поликристаллического кремния. У компании низкая долговая нагрузка и высокие темпы роста. Бизнес модель очень хорошо масштабируется и на данный момент является самой устойчивой по сравнению с аналогами. Акции торгуются с дисконтом, хотя, по моему мнению, должны торговаться с наценкой в 20-30% исключительно за счет эффективности.

На рынке кремния сейчас царит бычий тренд, но в котировках это не отображается. Скорее всего инвесторы ожидают возвращения цен в коридор 8-11$ за кг, что, на мой взгляд, очень пессимистично. С учетом текущей инфляции, сомневаюсь, что возврат до прежних цен в ближайшее время вообще возможен, поэтому в базовом сценарии ожидаю возвращение цен в коридор от 15 до 20$ за кг. При таких ценах с учетом увеличения объема производства цена в 120$ за акцию более чем обоснована.

В случае реализации пессимистичного сценария, цена по моим расчетам не должна опуститься ниже 32$ за акцию. Это цена чистых активов. Но в таком случае возможен запуск программы обратного выкупа акций (у компании 1 млрд долларов на счету), что поддержало бы котировки. Также допускаю возможность покупки акций третьим лицами. Вполне вероятно, что некоторые производители солнечных батарей хотели бы обезопасить себя от роста цен на сырье, поэтому такой вариант тоже возможен.

Целевая цена в моем понимании составляет 120$ за бумагу, с текущими ценами на кремний настрой скорее бычий. Ссылку на сайт, где можно еженедельно отслеживать изменение цен на сырье, прикрепляю (ссылка).

Подход | Цена | Вес подхода в % |

|---|---|---|

Оптимистичный (форвардные мультипликаторы) | 280 | 15 |

Базовый (форвардные мультипликаторы) | 120 | 45 |

Пессимистичный (форвардные мультипликаторы) | 58 | 20 |

Банкротство | 32 | 3 |

Сравнительный | 80 | 17 |

Итого | 120 | 100 |

Текущая цена: 21.63$

Целевая цена: 120$

Потенциал:454.79%

Резюме:Покупать