Потенциал акций Pinterest

- 7 Февраля 2022

Pinterest — это одновременно социальная сеть, визуальный поисковик и онлайн-магазин. Пользователи заходят на сайт в первую очередь для поиска идей и вдохновения. Это может быть, например, интерьер кухни. Pinterest выдаст множество различных вариантов, пользователь отберет наиболее интересные и сохранит. Сама компания ничего не продает, только сводит покупателей и продавцов. Реклама на платформе нативная, это значит, что она по сути является контентом. Пока это единственный источник монетизации, и он приносит 100% всех доходов, но в будущем руководство планирует внедрить возможность совершать покупки через сайт. Как это будет реализовано пока неясно, но, если им удастся создать дополнительный источник доходов, то это будет большим плюсом для бизнеса.

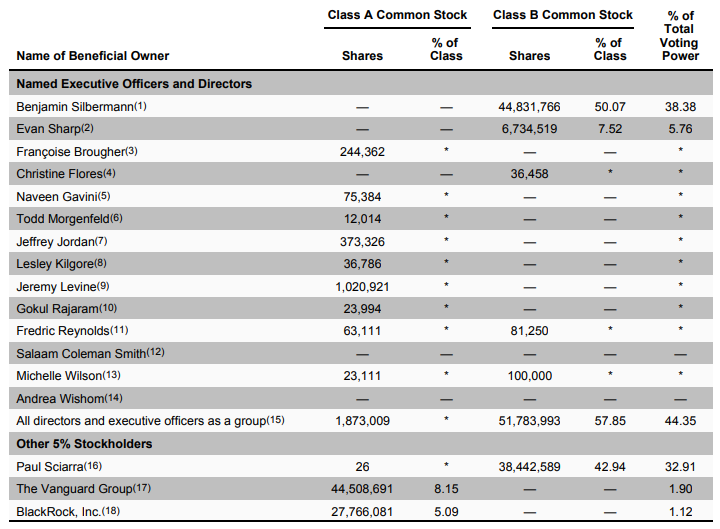

Торгуются бумаги компании под тикером PINS. Всего акций два типа: 569 млн типа А и 89 млн типа B. Первые дают один голос на бумагу, вторые - двадцать. Почти все акции типа B находятся во владении трех основателей: Benjamin Silbermann, Evan Sharp и Paul Sciarra. Дают они им примерно 77% всех голосов, следовательно, на владельцев акций типа А приходится всего 23%.

Операционные и финансовые показатели

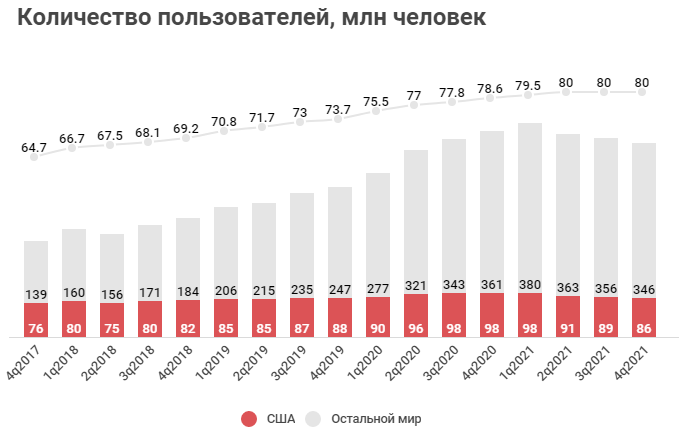

Территориально штаб-квартира компании находится в штате Калифорния, Сан-Франциско, но работают они по всему миру. Исторически основная аудитория платформы сформировалась в США и последние несколько лет держится примерно на одном и том же уровне, около 90 млн человек. Аудитория в других странах показывает положительную динамику, за последние 3 года она выросла на 88%, с 184 до 346 млн человек. Однако, последние три квартала можно наблюдать отток пользователей, что продолжает давить на котировки и по сей день. По словам руководства это связано с изменением алгоритма поиска Google и влиянием COVID. Насколько это правда сказать сложно, но по последним данным в первом квартале можно будет ожидать прирост аудитории с 432 до 436 млн человек (+1%).

Данную негативную динамику можно оценить как один из главных рисков инвестиций в Pinterest.

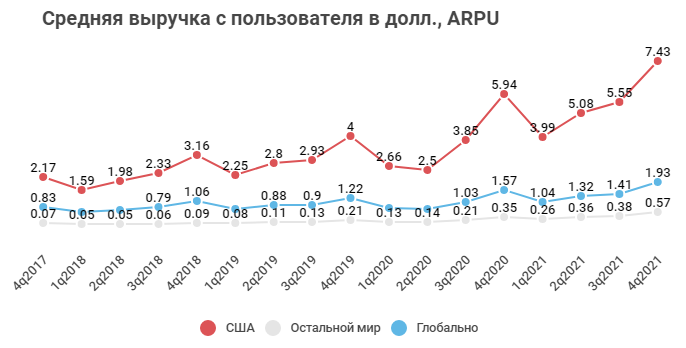

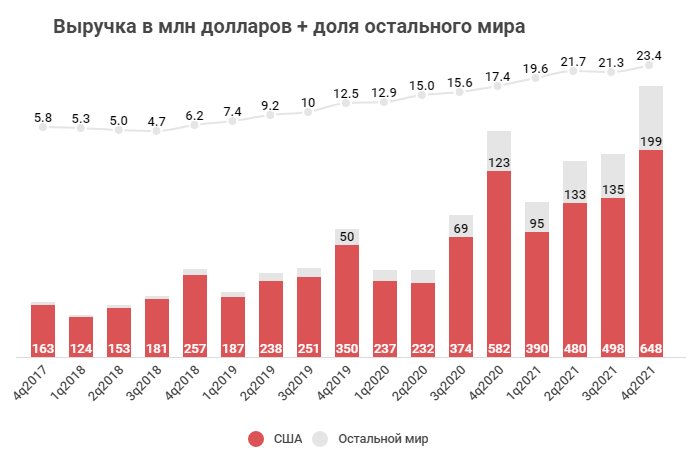

Несмотря на отток пользователей, компании удалось улучшить монетизацию. В 2021 году средняя выручка с пользователя в США составила 22 доллара, + 47% г/г, в остальном мире — 1,57 доллара, + 89% г/г. Разница в 14 раз между США и остальным миром говорит о возможности роста доходов за счет других стран еще долгие годы. В связи с этим руководство решило инвестировать в видео-контент и онлайн-шоппинг, по их мнению это поможет привлечь новую аудиторию, уменьшит отток и создаст дополнительный источник доходов.

Успехи в монетизации позволили Pinterest поставить новый рекорд в выручке, даже несмотря на отток пользователей. В 2021 году она составила 2,57 млрд долларов, + 52% г/г. Из них 2 млрд пришлось на США, 500 млн — на другие страны. Хотя доля остального мира относительна низкая, с 2017 она увеличилась в 4 раза, с 5 до 20%, и продолжает расти.

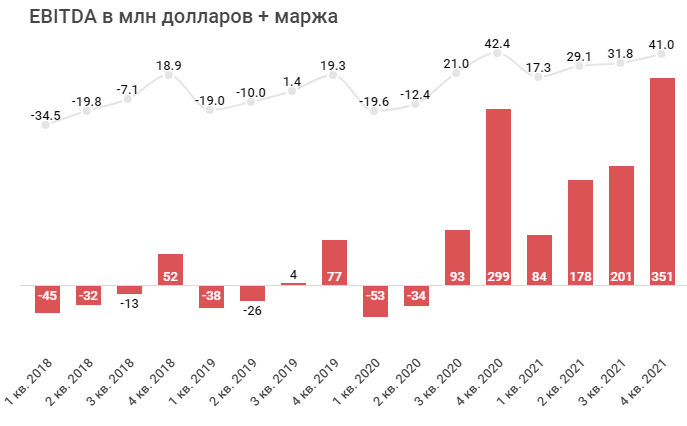

За счет того, что выручка растет значительно быстрее расходов, Pinterest наконец-то удалось выйти в прибыль. В 2021 году она составила 316 млн долларов, что при текущей капитализации в 17,7 млрд дает P/E 56,2. Недешево, и это лишь один из аргументов, почему я считаю покупку акций на данный момент плохой идеей. Вторым аргументом является прогноз руководства на 1 квартал 2022 года, цитату прикрепил ниже:

«Our current expectation is that Q1 revenue will grow in the high teens percentage range year over year. We expect our non-GAAP operating expenses to grow around 10% quarter-over-quarter in Q1. For the full year, we expect non-GAAP operating expenses to grow around 40% yearover-year as we ramp up our investments in our native content ecosystem, core Pinner experience, and headcount across research and development and sales and marketing».

Суть этого прогноза в следующем: выручка в 1 квартале вырастет где-то на 16-19% год к году, это 580 млн долларов, а расходы на 10% квартал к кварталу, это 733 млн долларов. Получается, что в первом квартале Pinterest ждет убыток примерно в 150 млн, и во втором квартале скорее всего тоже, примерно 60 млн. Отсюда вопрос: «Зачем покупать компанию по завышенным мультипликатором, зная, что впереди убытки, повышение ставки ФРС, непонятная ситуация с инфляцией и возможное продолжение оттока аудитории?». На мой взгляд, это глупая идея, поэтому я бы подождал отчета за первый, а лучше за второй квартал и уже там смотрел по ситуации.

Примечание: убыток во 2 квартале бумажный, связан с разовой выплатой акций сотрудникам после выхода на IPO.

Примечание: убыток во 2 квартале бумажный, связан с разовой выплатой акций сотрудникам после выхода на IPO.

Будущие убытки будут давить на котировки, но боятся их не стоит. Основных причин так полагать несколько:

Огромный запас ликвидности и отсутствие долгов.

Бумажные расходы составляют значительную часть затрат компании.

Бизнес-модель не требует значительных инвестиций.

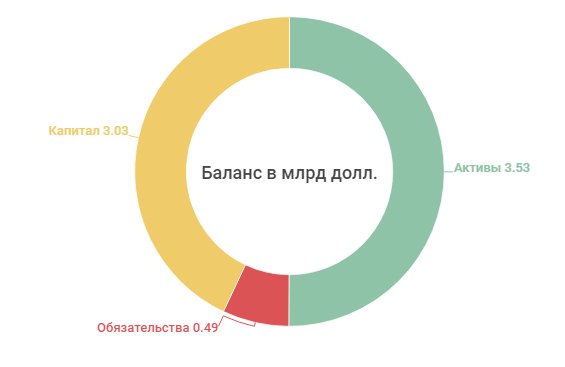

Начнем по порядку. У компании на балансе 3,53 млрд долларов активов, из них 1,5 млрд это кэш и 1 млрд краткосрочные инвестиции. Обязательства составляют всего 500 млн и могут быть легко перекрыты даже с большим убытком.

Примерно пятую часть всех операционных расходов составляют компенсации акциями, что позволяет Pinterest генерировать денежный поток даже в убыточные кварталы.

Примерно пятую часть всех операционных расходов составляют компенсации акциями, что позволяет Pinterest генерировать денежный поток даже в убыточные кварталы.

Примечание: в расчет EBITDA помимо всех известных показателей входит компенсации акциями сотрудникам.

Примечание: в расчет EBITDA помимо всех известных показателей входит компенсации акциями сотрудникам.

Бизнес модель не подразумевает значительных инвестиций в инфраструктуру, что позволяет генерировать большой денежный поток. Так за 2021 год FCF составил 744 млн долларов.

Если бы Pinterest решили выплатить весь свободный денежный поток, дивиденд на акцию составил бы 1,1 доллар, что при текущих котировках (27$) дает дивидендную доходность в 4% .

Примечание: из 744 млн FCF 415 млн приходится на компенсации акциями.

Примечание: из 744 млн FCF 415 млн приходится на компенсации акциями.

Мини-итог

Последние три квартала у компании наблюдается отток аудитории, что продолжает давить на котировки. Улучшение монетизации позволило компенсировать эту проблему, но, если отток не прекратится, то это можно считать главным риском инвестиций в Pinterest. Пока выручка растет и денежные потоки тоже, но ближайшие два квартала по прогнозу руководства будут убытки, из-за чего инвестиции на данный момент я считаю нецелесообразными.

Тем не менее компания, на мой взгляд, является очень интересной. Основные причины для покупки следующие:

В случае успешного запуска онлайн-шоппинга на платформе у Pinterest появится дополнительный источник доходов.

Даже при поддержании аудитории на одном уровне есть возможность расти за счет монетизации аудитории из других стран.

Большая ликвидность на счете и отсутствие долгов позволяет спасть спокойно.

Бизнес-модель компании не требовательна к инвестициям в инфраструктуру, что при масштабировании позволяет извлекать больше денежных средств.

Этот пункт вытекает из четвертого. Когда кэша много, а на развитие бизнеса нужно значительно меньше, появляется возможность для выплаты дивидендов или выкупа акций. Скорее всего руководство выберет второй вариант.

Оценка сравнительным подходом

Pinterest, как и другие соц. сети, борется за время пользователей, поэтому для сравнения я взял такие компании, как Meta, Google, Snap и Twitter. Дополнительно, из-за планов руководства насчет онлайн-торговли, добавил Amazon.

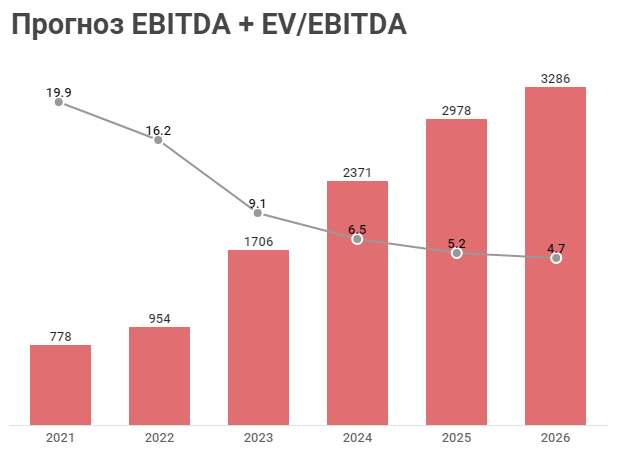

По всем рыночным мультипликаторам, кроме P/B, компания переоценена. Если рассматривать финансовые показатели, то у Pinterest впечатляющие темпы роста выручки, около 52% при средних 28%, и относительно высокая маржинальность по EBITDA в 30% при средних 20%.

Для оценки я возьму показатель EV/EBITDA, по нему справедливая стоимость акций составит 20 долларов (текущая цена 27$). Это еще раз подтверждает мое предположение о том, что компания на данный момент переоценена.

Показатели в млн долларов | Meta | Amazon | SNAP | Среднее | |||

|---|---|---|---|---|---|---|---|

Капитализация | 17 772 | 659 527 | 1 899 458 | 1 598 930 | 62 637 | 29 538 | 711 310 |

Выручка | 2 578 | 117 919 | 257 637 | 469 822 | 4 117 | 4 799 | 142 812 |

EBITDA | 778 | 54 720 | 103 521 | 74 256 | -337 | 236 | 38 862 |

Чистая прибыль | 316 | 39 370 | 76 033 | 33 364 | -487 | -180 | 24 736 |

FCF | 744 | 39 116 | 67 012 | -14 726 | 181 | 324 | 15 442 |

Балансовая стоимость | 3 039 | 124 879 | 251 635 | 138 245 | 3 790 | 7 970 | 88 260 |

Чистый долг | -2 271 | -34 125 | -111 254 | -83 525 | -1 062 | -1 963 | -39 033 |

Мультипликаторы | |||||||

P/S | 6.9 | 5.6 | 7.4 | 3.4 | 15.2 | 6.2 | 8 |

P/E | 56.2 | 16.8 | 25.0 | 47.9 | -128.6 | -164.1 | 30* |

P/B | 5.8 | 5.3 | 7.5 | 11.6 | 16.5 | 3.7 | 9 |

P/FCF | 23.9 | 16.9 | 28.3 | -108.6 | 346.1 | 91.2 | 23* |

EV/EBITDA | 25.7 | 12.7 | 19.4 | 22.7 | -189.0 | 133.5 | 18 |

Финансовые показатели | |||||||

EBITDA, маржа в % | 30.2 | 46.4 | 40.2 | 15.8 | -8.2 | 4.9 | 21* |

Чистая прибыль, маржа в % | 12.3 | 33.4 | 29.5 | 7.1 | -11.8 | -3.8 | 23* |

Рост выручки, CAGR в % | 52.8 | 28.3 | 23.5 | 26.4 | 51.7 | 10.5 | 28 |

Рост прибыли, CAGR в % | - | 21.2 | 35.2 | 49.1 | - | - | 35 |

Чистый долг/EBITDA | -2.92 | -0.62 | -1.07 | -1.12 | 3.15 | -8.32 | -1.6 |

Примечание: * — из расчётов были убраны убыточные компании или компании с искажающими мультипликаторами.

Оценка доходным подходом

В доходном подходе я закладываю замедление темпов роста выручки в ближайшие пять лет и значительное увеличение расходов в 2022 году с последующим умеренным ростом. Согласно этой модели компанию можно оценить в 90 долларов за акцию.

В млн долларов | 2021A | 2022F | 2023F | 2024F | 2025F | 2026F |

Выручка | 2 578 | 3 532 | 4 827 | 6 177 | 7 614 | 8 924 |

Операционные расходы | 2 251 | 3 152 | 3 783 | 4 539 | 5 447 | 6 537 |

EBIT | 326 | 380 | 1 044 | 1 638 | 2 167 | 2 387 |

Амортизация | 28 | 37 | 44 | 53 | 63 | 76 |

Компенсация акциями | 415 | 537 | 618 | 680 | 748 | 823 |

Налог | 5 | 6 | 15 | 23 | 31 | 34 |

EBITDA | 778 | 954 | 1 706 | 2 371 | 2 978 | 3 286 |

CAPEX | -9 | -41 | -20 | -24 | -29 | -35 |

Денежные потоки | 769 | 913 | 1 686 | 2 347 | 2 950 | 3 251 |

Ставка дисконтирования | - | 7.75% | 7.75% | 7.75% | 7.75% | 7.75% |

Дисконтированные ДДП | - | 847 | 1 452 | 1 875 | 2 188 | 2 238 |

Суммарный ДДП | 8 600 | |||||

Ожидаемые темпы роста | 3% | |||||

Чистый долг | -2 271 | |||||

Терминальная стоимость (дисконтированная) | 48 430 | |||||

Прогнозируемая стоимость предприятия | 59 301 | |||||

Количество акций | 658 144 902 | |||||

Прогнозная цена | 90 $ | |||||

Оценка форвардными мультипликаторами

Этот метод основан на расчетах предыдущего подхода. Прогнозный показатель EV/EBITDA на 2026 год 4.7 при среднем в отрасли 18. Это позволяет ожидать роста котировок до 100 долларов за акцию.

Заключение

Отток пользователей продолжает давить на котировки Pinterest. Улучшение монетизации платформы позволило устранить влияние последствий этого на выручку, но сможет ли компания развернуть тренд станет ясно только во втором квартале. На данный момент руководство хочет решить проблему за счет инвестиций в видео-контент и создание онлайн-магазина. Это приведет к значительному росту расходов в первом и втором квартале 2022 года, что может негативно сказаться на акциях. С точки зрения долгосрочных инвестиций компания интересна, у нее есть приличное количество кэша на балансе, огромный потенциал монетизации аудитории других стран и возможность платить хорошие дивиденды в будущем.

На мой взгляд, акции Pinterest интересны для покупки в диапазоне 15-20 долларов за штуку. На фоне текущих цен META компания выглядит переоцененной, но у нее есть хороший потенциал для роста котировок до 90 долларов за акцию.

Текущая цена: 38.87$

Целевая цена: 90$

Потенциал:131.54%

Резюме:Покупать