Московская биржа: отчет за 3 квартал 2022 года

- 10 Ноября 2022

Московская биржа:

Капитализация 197,5 млрд рублей.

Прибыль LTM 32,6 млрд рублей.

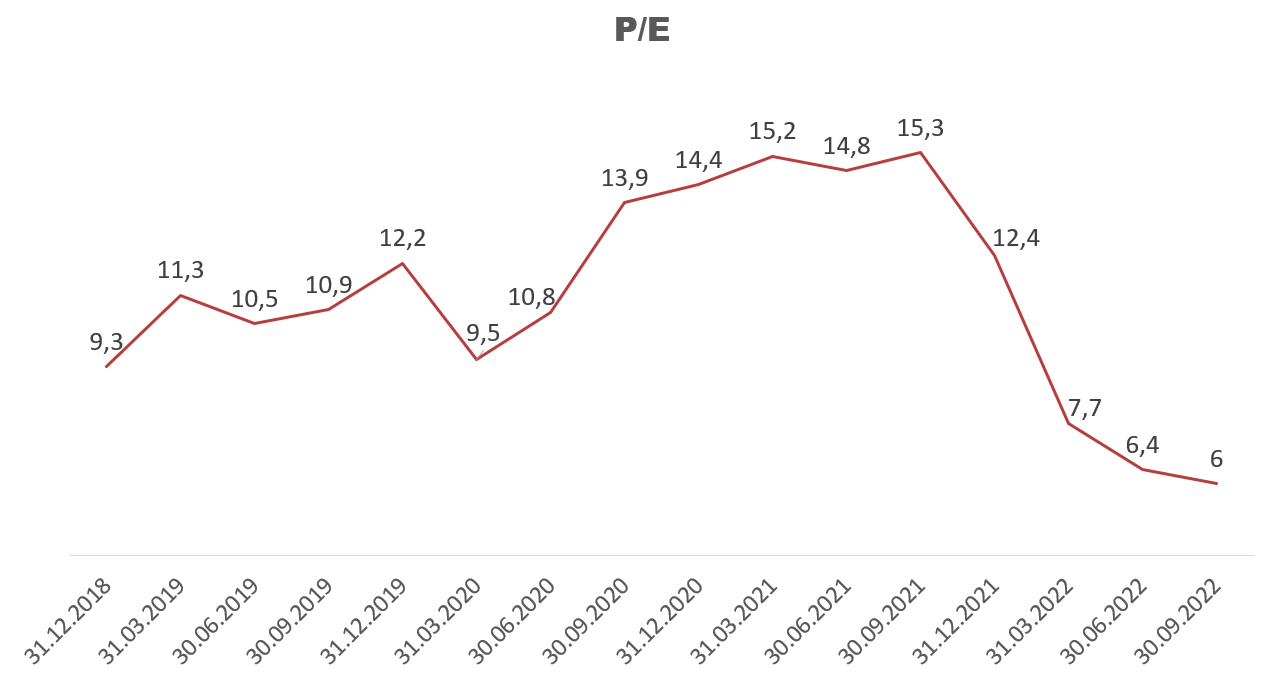

P/E 6.

Результаты деятельности за 3 квартал:

Комиссионные доходы 8,9 млрд рублей, -14,3% г/г.

Операционные расходы, +8,8% г/г.

EBITDA 11,9 млрд рублей, + 27,5% г/г.

Чистая прибыль 8,7 млрд, +29,3% г/г.

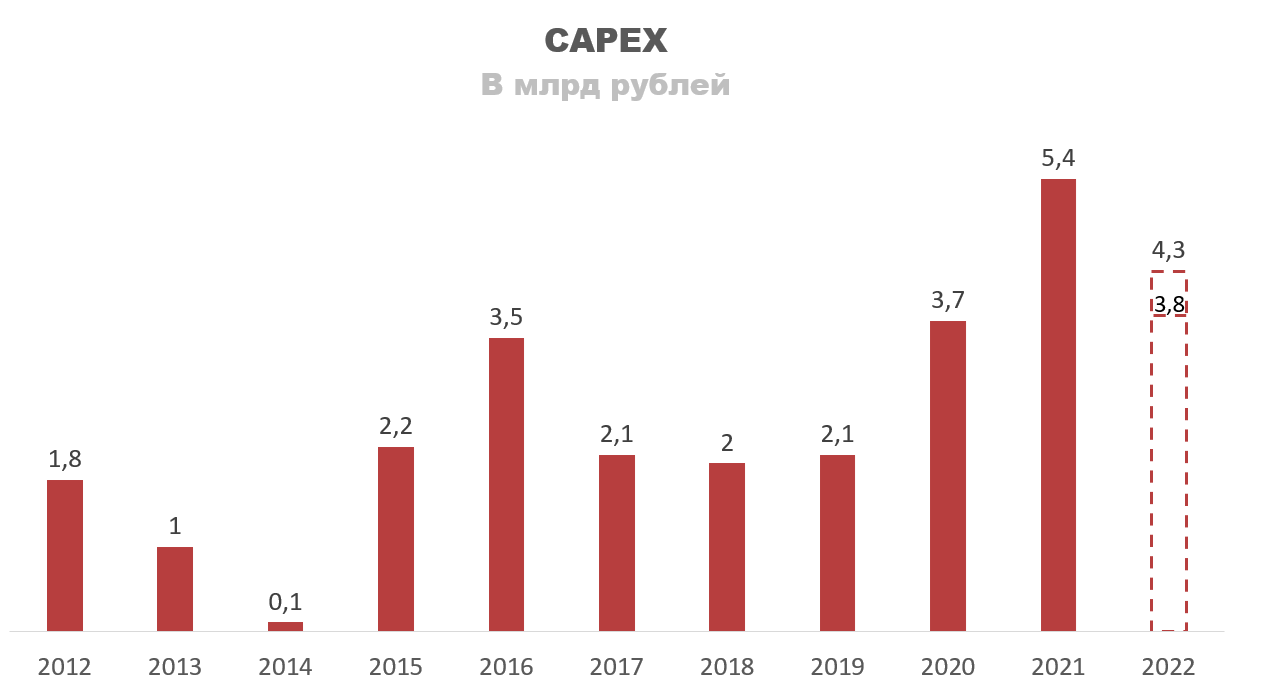

Снижен прогноз по CAPEX на 2022 год с 4,5-5 до 3,8-4,3 млрд рублей.

Снижен прогноз по росту OPEX с 20% до менее 20% в 2022 году.

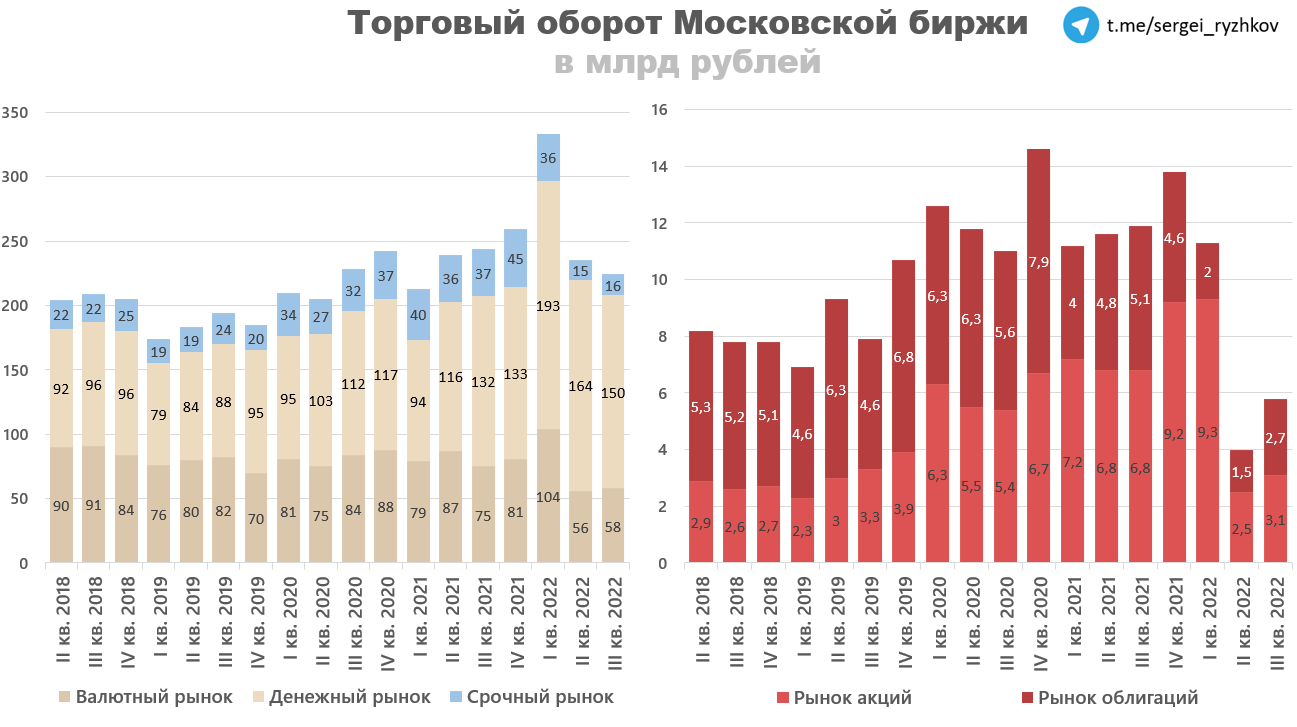

Начнем с главного — комиссионных доходов. Несмотря на их падение год к году, по отношению к прошлому кварталу они выросли на 10,8%, с 8,1 до 8,9 млрд рублей. Неожиданный результат, особенно на фоне снижения общего оборота торгов с 240 до 231 трлн рублей. Удалось его достичь по двум причинам:

Пересмотр тарифов.

Переток денежных средств в более прибыльные рынки.

Начнем разбор по порядку.

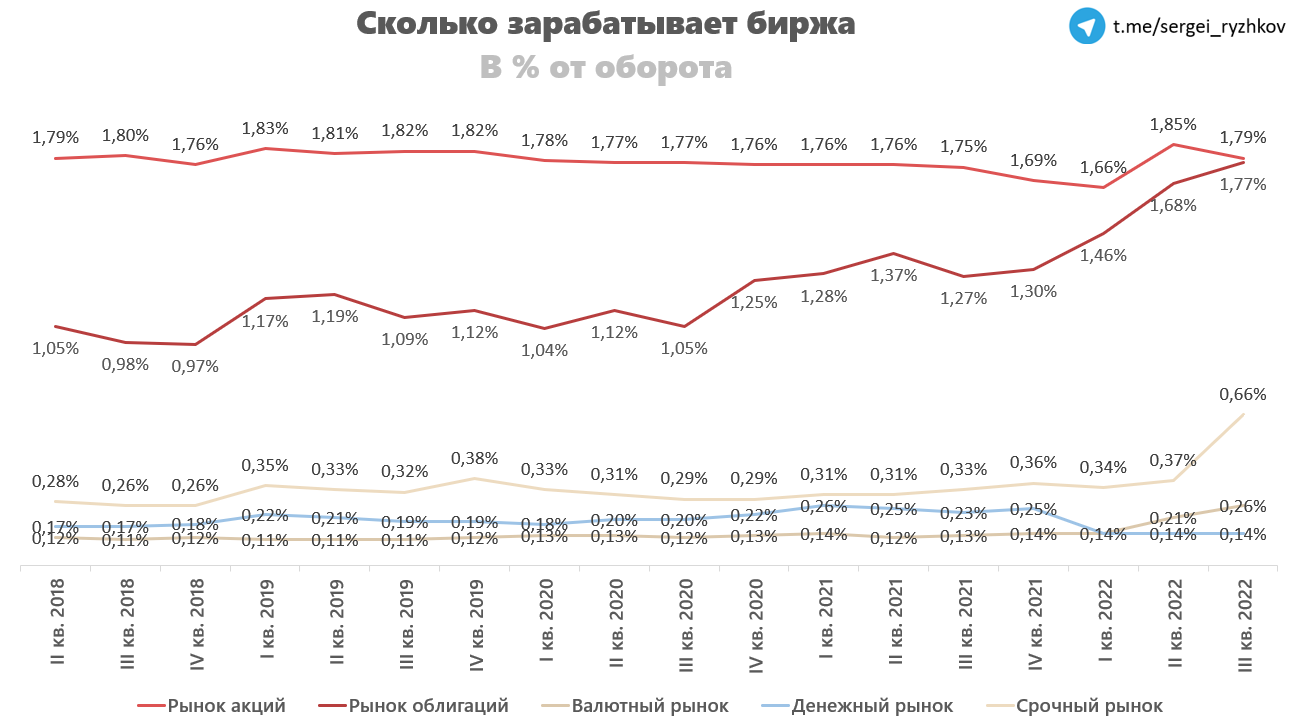

Ввиду своего монопольного положения MOEX может поднять тарифы, чтобы компенсировать падение оборота торгов. Что они в общем-то и сделали. В 3 квартале зарабатываемый процент с оборота на срочном рынке вырос почти в два раза, с 0,37% до 0,66%, что принесло Московской бирже дополнительные 500 млн рублей. На остальных рынках тарифы тоже продолжили расти, что в совокупности с первым изменением оказало сильную поддержку комиссионным доходам.

Также хочу обратить внимание насколько больше биржа зарабатывает на рынке акций и облигаций по сравнению, например, с денежным. Различие почти в 13 раз, 0,14% против 1,79%. Эта разница позволяет MOEX увеличивать свои доходы при перетоке денежных средств из менее прибыльных рынков, вроде денежного, в более прибыльные рынки, вроде акций, даже несмотря на падение общего объема торгов. Этот момент в разборе компании я не учел из-за чего прогноз получился пессимистичнее, чем следовало.

В третьем квартале как раз произошел переток средств в три самых прибыльных рынка: акций, облигаций, фьючерсов и опционов (срочный рынок). Так, оборот в облигациях вырос на 90%, с 1,45 до 2,74 млрд рублей. В акциях на 24%, с 2,5 до 3,1 млрд рублей.

На срочном рынке оборот вырос всего на 6%, но удвоение размера комиссии дало о себе знать. Во втором квартале MOEX на срочном рынке заработал 556 млн рублей, в третьем — уже 1056 млн рублей. То же самое произошло на валютном рынке. Торговый оборот там особо не изменился, но комиссионные доходы выросли на 32%, с 1160 до 1527 млн рублей. На рынке акции и облигаций ситуация противоположная. Там доходы растут в основном из-за увеличения торгового оборота.

Таким образом, мы имеем рост комиссионных доходов в третьем квартале за счет двух ранее озвученных факторов: изменения тарифов и перетока денежных средств в более прибыльные рынки. В четвёртом менеджмент еще пообещал пересмотреть тарифы на рынке акции, что в случае восстановления объемов обещает очень хороший четвертый квартал, но это не точно.

Процентные доходы MOEX по-прежнему не раскрывает из-за требования регулятора, но если судить по опубликованным данным, то в третьем квартале они должны были снизиться, а операционные доходы остаться на уровне 16 млрд рублей.

Примечание: серый цвет — расчетный показатель, эти данные MOEX не раскрывал.

Операционные расходы снизились на 7% по отношению к прошлому кварталу, с 5,8 до 5,4 млрд рублей. Основную часть составило сокращение расходов на маркетинг и рекламу, их уменьшили аж сразу на 300 млрд рублей. По словам руководства это произошло из-за завершения промо-кампании «Финуслуг».

Динамика гораздо лучше, чем ожидалось. На фоне этого менеджмент понизил прогноз по росту OPEX в 2022 году с 20% до менее 20%. На графике ниже я взял их из расчета роста на 19% год к году. То есть, максимум, который стоит ожидать — расходы на уровне первого квартала, около 6,6 млрд рублей.

За счет сохранения операционных доходов и снижения операционных расходов чистая прибыль продолжила расти и составила 8,7 млрд рублей, +29,3% г/г. Результат очень сильный. Наращивать прибыль в текущей ситуации под силу далеко не каждой компаний. Тут, на мой взгляд, решает монопольное положение MOEX. С потерей интереса к иностранным акциям у российских инвесторов просто не осталось альтернатив.

Текущая капитализация компании 197,5 млрд рублей, прибыль LTM — 32,6 млрд рублей, P/E упало до 6. Мосбиржа сейчас торгуется очень дешево, особенно для монополии.

О дивидендах

По словам руководства основная причина невыплаты дивидендов — нормативные требования регулятора. Что они конкретно под этим имели в виду сложно сказать. Из раскрытых данных баланса следует, что достаточность капитала у MOEX сейчас высокая. Каких-то токсичных активов у них быть не должно. В МСФО за 2021 год на балансе в основном облигации, котировки которых уже давно восстановились до прежних уровней. Поэтому что там не устраивает регулятор — непонятно. Возможно, проблема кроется в текущей невозможности забирать деньги из НРД, но когда она разрешится тоже неизвестно.

Однако, на мой взгляд, это не повод для беспокойства. Финансовые показатели компании растут, прибыль копится, когда-нибудь ее да распределят. На звонке менеджмент не исключал возможность дополнительных выплат в 2023 году или выплат из нераспределенной прибыли прошлых лет — называйте как хотите. CAPEX в 2022 год сократили с 4,5-5 до 3,8-4,3 млрд рублей — тоже плюс в пользу выплат.

Заключение

Отчет вышел хороший. С помощью изменения тарифов и оптимизации расходов компания без проблем проходит кризис. Отмена дивидендов — новость печальная, но с такими результатами в следующем году должны вернуться к выплатам. Руководство на вебкасте не отрицало такой возможности.

Для меня лично MOEX остается одной из лучших идей на российском рынке, на ряду со Сбером и «Позитив Технолоджиз». Маржа у Мосбиржи высокая, темпы роста хорошие, рыночные мультипликаторы низкие, платят дивиденды (ну, или будут), монопольное положение. Наверное, MOEX даже лучший среди этих трех.

P.S. Ниже прикрепил таблицу с отчетностью, чтобы вам было проще разобраться в компании. Серым цветом, как обычно, выделены расчетные показатели, остальные были раскрыты биржей.

Мой телеграмм: https://t.me/sergei_ryzhkov

Отчетность

Млн рублей | 1 кв. 2021 г. | 2 кв. 2021 г. | 3 кв. 2021 г. | 4 кв. 2021 г. | 1 кв. 2022 г. | 2 кв. 2022 г. | 3 кв. 2022 г. |

|---|---|---|---|---|---|---|---|

Комиссионные доходы | 9 253 | 9 927 | 10 412 | 11 963 | 10 600 | 8 100 | 8 900 |

Процентные доходы + чистые прочие операционные доходы | 3 604 | 3 269 | 2 951 | 3 492 | 5 827 | 7 774 | 7 143 |

Операционные доходы | 12 856 | 13 196 | 13 362 | 15 454 | 16 427 | 15 874 | 16 043 |

Административные и прочие операционные расходы | -2 130 | -2 522 | -2 593 | -3 388 | -3 498 | -2 958 | -2 494 |

Расходы на персонал | -2 394 | -2 422 | -2 359 | -2 707 | -3 102 | -2 842 | -2 895 |

Операционная прибыль | 8 332 | 8 252 | 8 411 | 9 359 | 9 827 | 10 074 | 10 654 |

Процентные расходы в отношении выпущенного опциона пут на собственные акции | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Доля в прибыли ассоциированных компаний | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Прочие расходы | 159 | 505 | 7 | -43 | 157 | 156 | 69 |

Прибыль до налогообложения | 8 491 | 8 757 | 8 418 | 9 316 | 9 983 | 10 230 | 10 723 |

Расходы по налогу на прибыль | -1 656 | -1 794 | -1 678 | -1 758 | -1 883 | -1 930 | -2 023 |

Чистая прибыль | 6 835 | 6 964 | 6 740 | 7 558 | 8 100 | 8 300 | 8 700 |

EBITDA | 9 224 | 9 006 | 9 331 | 11 112 | 11 100 | 11 400 | 11 906 |