Что купить в 2023 году: акции китайских банков

- 3 Января 2023

С 5 декабря СПБ биржа предоставила доступ к акциям пяти крупнейших китайских банков, три из них платят дивиденды в гонконгских долларах с доходностью 8-9% и могут послужить хорошим инструментом для диверсификации валютных и страновых рисков.

Обзор банков

Industrial and Commercial Bank of China (ICBC) мы разбирали вот в этой статье. Если вкратце, то это самый крупный и в то же время самый сбалансированный банк из этой пятерки. У него высокая достаточность капитала, хорошие показатели ROA и ROE, низкий P/E, всего 4,45, и прогнозная дивидендная доходность составляет 8,91%. На мой взгляд, их акции должны быть в портфеле.

Что касается BOC Hong Kong, то его в портфель лучше не добавлять, думаю из таблицы понятно почему. По всем показателям банк худший и прогнозный дивиденд очень низкий. Что-то на уровне China Merchants Bank, но те финансово поэффективнее будут и с растущей выручкой и прибылью.

В этой статье мы пройдемся только по последним двум из таблицы, так как они дают самую высокую дивидендную доходность и стоят достаточно дешево. У Bank of China P/E 4,28, а у CCBC P/E всего 3,71.

Показатели | Industrial and Commercial Bank of China | BOC Hong Kong | China Merchants Bank | Bank of China Limited | China Construction Bank Corporation |

|---|---|---|---|---|---|

Капитализация в млрд HKD | 1 611 | 279 | 1 027 | 968 | 1 182 |

Прибыль TTM в млрд HKD | 362 | 24 | 133 | 226 | 318 |

P/E | 4,45 | 11,62 | 7,72 | 4,28 | 3,71 |

Прог. дивиденд (Yahoo) и доходность | 0.34 HKD (8,91%) | 1,13 HKD (4,28%) | 1,78 HKD (4,28%) | 0,26 HKD (9,31%) | 0,43 HKD (9,12%) |

ROE (рентабельность капитала) | 11,02% | 7,99% | 15,6% | 9,82% | 11,84% |

ROA (рентабельность активов) | 0,97% | 0,69% | 1,44% | 0,86% | 0,99% |

Достаточность капитала | 18,86% | 21,88% | 17,29% | 17.17% | 17,95% |

HKD - гонконгский доллар, TTM - последние 12 месяцев.

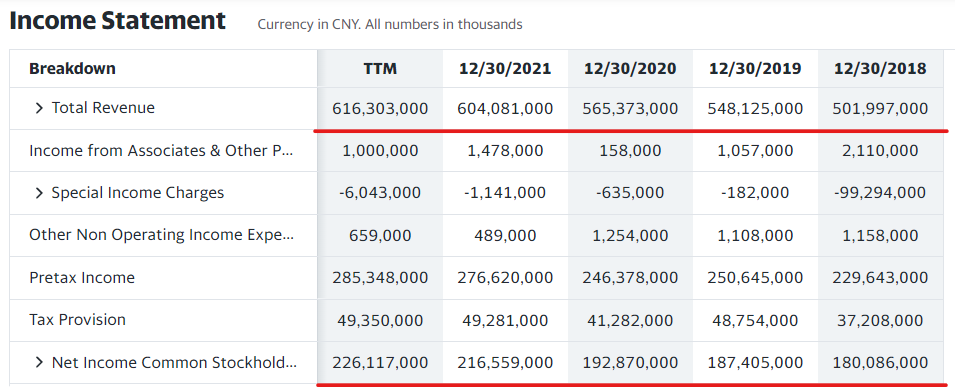

Начнем с Bank of China, так как у него самая высокая прогнозная дивидендная доходность — 9,31%. Выручка банка растет стабильно, за последние пять лет прирост составил 22,7%. С прибылью чуть получше, она за этот же промежуток выросла на 25,5%. Достаточность капитала самая низкая среди этой пятерки (17,17%), но довольно высокая по мировым меркам. У того же Сбера этот показатель находится в районе 14-15%, поэтому можно сказать, что банк надежный.

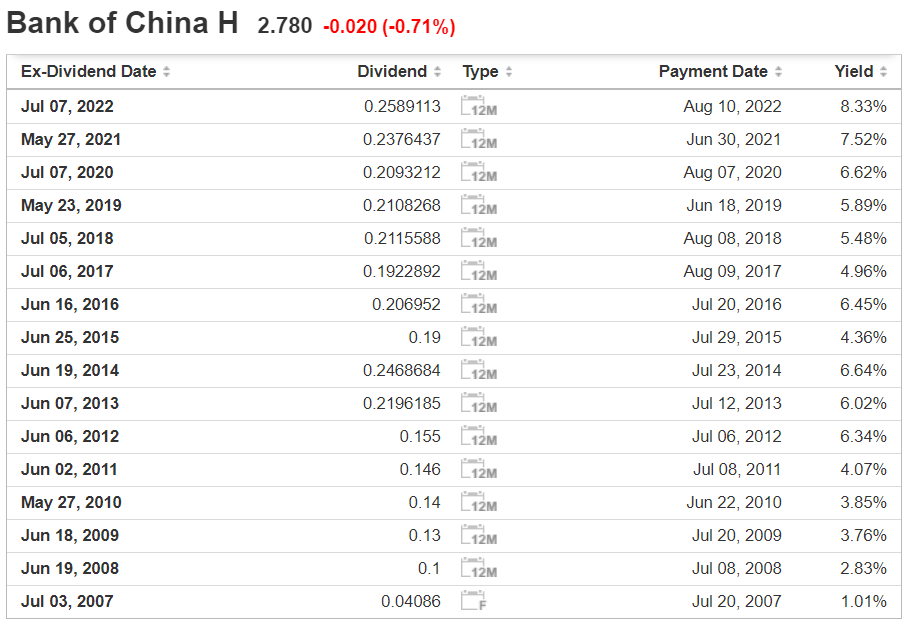

С 2007 года дивиденды платят стабильно. Доходность на дату отсечки последние три года повышенная. Думаю, при стабилизации ситуации она снизится до своих исторических 5,5-6,5%, что означает рост котировок в совокупности с приличными дивидендами. В этом плане акции очень интересны.

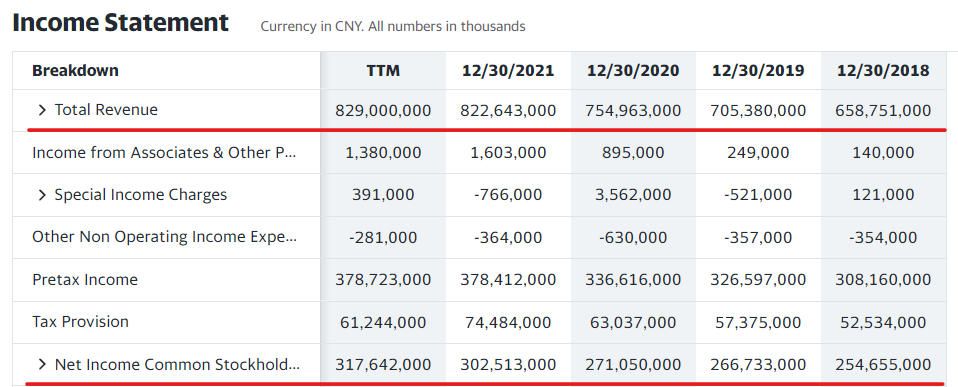

У China Construction Bank Corporation ситуация аналогичная. Финансовые показатели стабильно растут. За последние пять лет выручка выросла на 25,9%, а прибыль на 24,7%. Достаточность капитала составляет 17,95% — выше, чем у предыдущего, но это компенсируется более низким дивидендом, 9,12% против 9,31%.

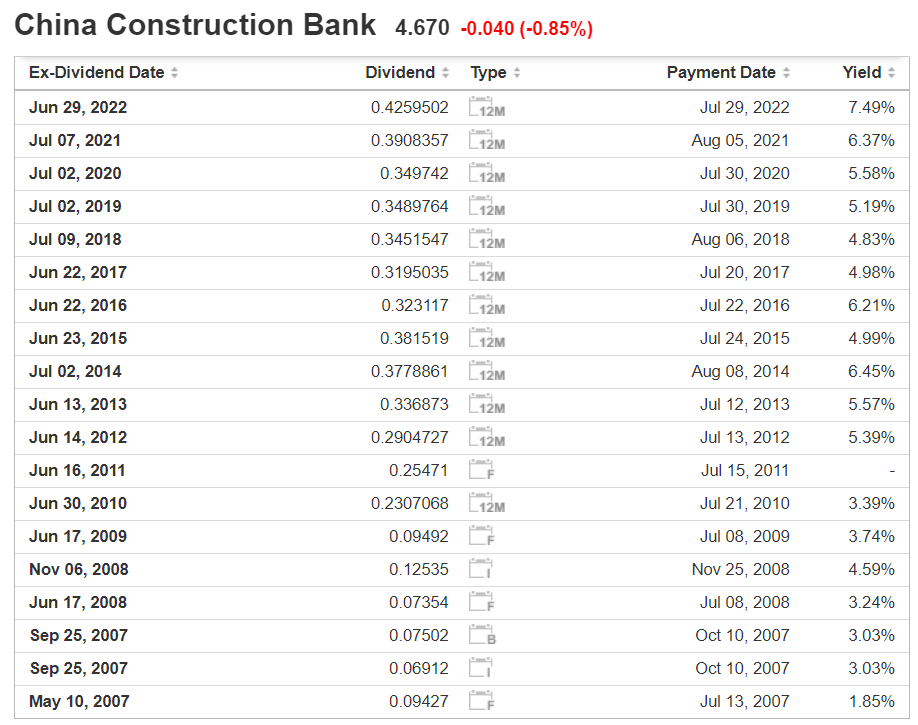

Дивиденды платят стабильно. Доходность на дату отсечки последние три года повышенная по тем же причинам, что и у всех. На мой взгляд, еще один достойный вариант для добавления в портфель.

Заключение

Среди пяти китайский банков, которые СПБ биржа допустила к торгам, наиболее интересны следующие три:

Industrial and Commercial Bank of China.

Bank of China Limited.

China Construction Bank Corporation.

У каждого из них стабильно растут финансовые показатели на протяжении последних пяти лет, а достаточность капитала находится на высоком уровне по мировым меркам. Дивиденды у всех трех в районе 9%, по этой причине я бы добавлял в портфель сразу три для лучшей диверсификации. Для инвесторов, которые хотят отобрать лучший на свой вкус, добавил сравнительную таблицу ниже.

Мой телеграмм: https://t.me/sergei_ryzhkov

Показатели | Industrial and Commercial Bank of China | Bank of China Limited | China Construction Bank Corporation |

|---|---|---|---|

P/E | 4,45 | 4,28 | 3.71 |

Прогнозный дивиденд HKD | 0.34 HKD | 0,26 HKD | 0,43 HKD |

Дивидендная доходность | 8,91% | 9,31% | 9,12% |

Рост выручки за последние 5 лет | 21,6% | 22,7% | 25,9% |

Рост прибыли за последние 5 лет | 21,4% | 25,5% | 24,7% |

Достаточность капитала | 18,86% | 16,53% | 17,95% |