IPO посредством SPAC. Проще и быстрее

- 8 Апреля 2021

По мере роста и развития компания рано или поздно встает перед выбором, оставаться частной или стать публичной, продав часть своих акций в рамках IPO широкому кругу инвесторов. Преимущества IPO достаточно очевидны – это возможность привлечь дополнительный капитал, за счет широты круга потенциальных инвесторов привлечь можно практически неограниченную сумму. Кроме того, торгующиеся компании более привлекательны для любой категории инвесторов, за счет большей ликвидности и наличия относительно объективного механизма определения рыночной цены. Одним из главных же недостатков IPO, как средства вывести компанию на новый уровень является сложность процедуры IPO. В последние годы рождаются и популяризируются механизмы, позволяющие решить эту проблему. Одним из решений является IPO посредством SPAC-компании.

Что такое SPAC?

SPAC (Special-purpose acquisition company) – это компания, не обладающая собственными активами кроме денежных средств и не ведущая операционной деятельности, создаваемая с единственной целью – выйти на IPO и впоследствии слиться с другой компанией, которая таким образом сможет стать публичной в обход собственной процедуры IPO. SPAC можно назвать технической компанией или компанией-пустышкой.

Поскольку регуляторы разных стран предъявляют к публичным компаниям различные, иногда достаточно строгие требования, а сама процедура IPO требует высоких затрат, определенных компетенций и времени, SPAC позволяет упростить процедуру.

Участниками SPAC являются инвесторы, заинтересованные в дальнейшем её слиянии с другой компанией. Это можно назвать инвестицией в IPO вслепую, на момент создания SPAC чаще всего неизвестно, когда и с кем произойдет слияние. Тем не менее круг потенциальных претендентов может быть ограничен, например, определенной отраслью.

Комиссией по ценным бумагам США установлены определенные правила, регламентирующие деятельность SPAC. Так, акции подобных компаний продаются по фиксированной цене в 10$, а все собранные при IPO средства помещаются на специальный escrow-счет, где находятся до момента, когда компания найдет объект для слияния. Сделка по слиянию одобряется акционерами. Стоит отметить, что 10 долларов – это цена размещения, в процессе же торгов цена может вырасти, или, реже, упасть. Если цена выросла, то в случае ликвидации компании и возврата денег с эскроу-счета возвращены будут только 10 долларов за акцию.

Поиском претендентов на слияние занимается инициатор (спонсор/спонсоры) создания SPAC. На процедуру отводится 2 года, если за этот срок найти претендента на слияние не удалось, SPAC ликвидируется, инвестором возвращаются деньги с эскроу-счета и менеджеры такой компании должны начинать все с начала. Несмотря на отсутствие полноценной коммерческой деятельности такие компании все равно имеют определенные издержки, которые ложатся на плечи менеджеров компании, выступавших ее учредителями. Кроме того, учредители несут и репутационные риски, так как если им не удается найти подходящий вариант для слияния, инвесторы уходят ни с чем потратив время.

Зачем нужны SPAC?

Интересы участников в процедуре следующие:

Учредители, или спонсоры SPAC получают право на 20% акций, которые обязана дополнительно выпустить компания, сливающаяся со SPAC. Таким образом, при удачном слиянии спонсоры могут хорошо заработать. Впрочем, они же несут и основные риски в случае неудачи.

Инвесторы в SPAC при ограниченных (во всяком случае до момента слияния) рисках имеют шанс заработать, если слияние окажется удачным и объект слияния будет интересен рынку.

Компания, выходящая таким образом на IPO получает возможность избежать связанных с обычной процедурой сложностей и сэкономить время.

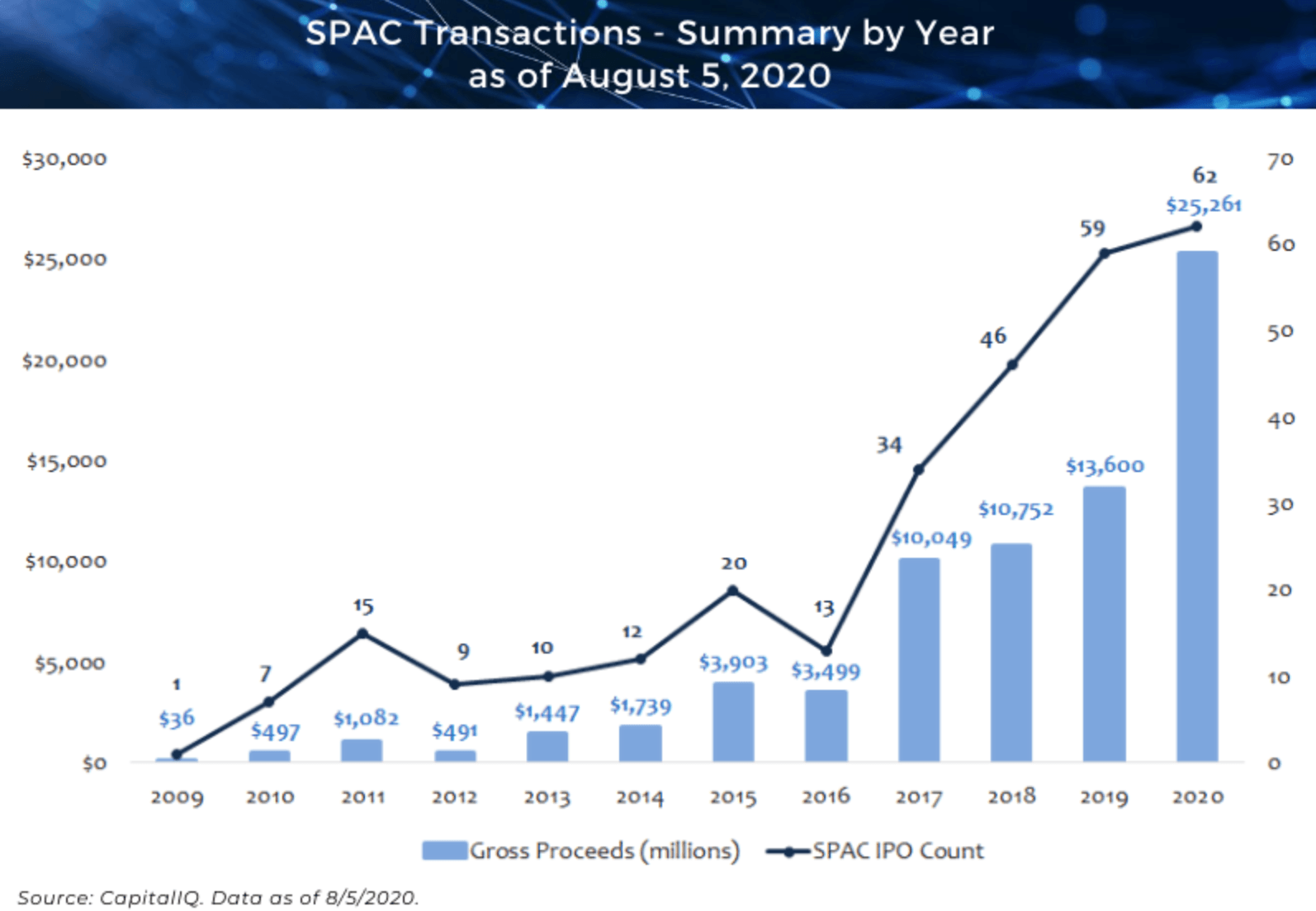

Данный инструмент на самом деле не новый, первые подобные компании появились в США еще в 80-х годах, однако именно в последние годы количество IPO посредством SPAC стремительно пошло в рост, достигнут максимума в 2020 году. На графике ниже можно видеть, что на начало августа 2020 года состоялось 62 IPO на общую сумму $25 млрд.

Публичными с использованием SPAC стали такие компании как Virgin Galactic Ричарда Брэнсона или производитель грузовых электромобилей Nikola. В конце ноября 2020 года появилась информация о том, что стартап бывшего владельца Yota Дениса Свердлова, компания Arrival, занимающаяся производством электротранспорта, выйдет на Nasdaq не посредством традиционного IPO, а через слияние со SPAC CIIG Merger.

Преимущества и риски для частного инвестора

Стоит ли частному инвестору смотреть в сторону SPAC IPO как инструмента для инвестирования? Несмотря на те же цели, которые преследует выходящая на IPO через SPAC компания, в данном механизме есть свои специфические риски. Так, на стадии поиска потенциального объекта для слияния есть риск потерять время впустую. В случае покупки акций SPAC не в процессе первичного предложения, а на рынке, есть риск купить их по более высокой цене, без возможности вернуть премию в случае неудачи с поиском компании для слияния. Кроме того, спонсоры SPAC получают существенный пакет акций новой компании, не будучи ориентированными на долгосрочное владения ими, они могут в процессе выхода из компании обрушить цену.

IPO через SPAC представляет интерес для инвесторов постольку, поскольку оно медленно, но верно вытесняет традиционное IPO, и если на рынок идет компания, которая вам интересна, иных вариантов, кроме как рисковать с подобным инструментом нет. Впрочем, всегда есть альтернатива дождаться полноценных торгов новой компании и купить интересные акции, но это уже несколько иная история.

Популяризация SPAC как способа выйти на IPO еще раз иллюстрирует ажиотаж вокруг фондового рынка: классические процедуры уже не могут устраивать многочисленных новых игроков рынка, для которых годы на подготовку к IPO слишком большой срок, такие компании порой существуют лишь пару лет. Колоссальное ускорение процедур несет в себе системные риски. Во-первых, потому что форма отчасти подменяет суть: любое отступление от классических правил ведет к меньшему контролю со стороны комиссии по ценным бумагам, что в свою очередь ведет к риску появления среди публичных компаний недобросовестных игроков, чьи акции со временем станут доступны широкому кругу неквалифицированных инвесторов. Во-вторых, упрощение IPO делает публичное размещение заманчивой альтернативой венчурному финансированию, где в качестве инвесторов выступают профессионалы. Несмотря на то, что инвестиции непосредственно в SPAC доступны лишь квалифицированным инвесторам, после слияния ситуация меняется, что может привести к появлению множества компаний с высоким риском вложения, доступных для широкого круга инвесторов. Приведенные выше примеры компаний, таких как Nikola или Arrival, не имеющих даже законченного продукта, а в случае с Arrival – даже выручки, ярко иллюстрируют подобные опасения. На растущем рынке, как известно, растет все, но не все выживает на падающем. Видимо, остается надеяться, что растущим рынок будет всегда.