Нормативы ЦБ РФ, используемые для оценки банков

- 29 Апреля 2020

Центральный Банк является основным регулятором банковской отрасли в России. Он отвечает за стабильность и надежность всего финансового сектора. Для обеспечения этой надежности Центральным Банком были разработаны и введены специальные нормативы, основная задача которых состоит в поддержании устойчивости финансовых организаций, а также достаточного уровня ликвидности для продолжения операционной деятельности.

Инвесторам, оценивающим банк, могут быть интересны следующие нормативы:

Достаточности капитала

Ликвидности

Максимального риска

Нормативы достаточности капитала

Данные показатели отражают способность банка нивелировать последствия неуплаты денежных займов за счет собственных средств. Проще говоря, чем выше данные показатели, тем безопаснее считается банк.

Основными являются: норматив достаточности базового капитала банка (Н1.1), норматив достаточности основного капитала банка (Н1.2), норматив достаточности собственных средств (капитала) банка (Н1.0).

Минимально допустимые значения:

H1.1 — минимум 4.5%

H1.2 — минимум 6%

H1.0 — минимум 8%

Чаще всего инвесторы обращают внимание именно на последний (H1.0). У Сбербанка, например, вокруг этого показателя строится дивидендная политика. Если он выше 12,5%, то Сбербанк вправе выплатить дивиденды в размере 50% от чистой прибыли по МСФО.

Рассчитываются данные показатели как отношение капитала банка к активам взвешенным по риску. В зависимости от рассчитываемого показатели в значении «капитал» берутся разные его статьи.

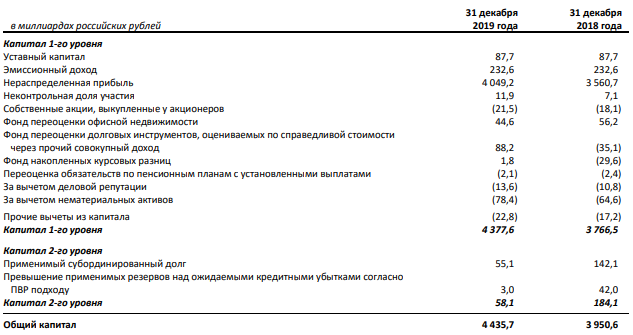

Пример того, какие статьи Сбербанк берет при расчете капитала 1 и 2 уровня

Нормативы ликвидности

Норматив мгновенной ликвидности банка (Н2) определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов).

Норматив текущей ликвидности банка (Н3) определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов).

Норматив долгосрочной ликвидности банка (Н4) определяет отношение долгосрочных активов банка к собственным средствам (капиталу) банка и обязательствам (пассивам).

То есть, в каждом из перечисленных случаев берутся активы (по степени ликвидности: от наиболее ликвидных к менее) и находится их отношение к обязательствам банка.

Допустимые значения:

H2 — минимум 15%

H3 — минимум 50%

H4 — максимум 120%

Нормативы риска

Н6 — норматив максимального размера риска на одного заемщика или группу связанных заемщиков. Отражает, какую максимальную сумму банк может выдать одному заемщику или группе связанных заемщиков. На данный момент норматив равен 25% от собственного капитала банка. Это значит, что если собственный капитал банка 1 млрд рублей, то кредит одному заемщику не может превышать 250 млн.

Н7 — максимальный размер крупных кредитных рисков. Максимальное значение 800%. Показатель означает, что сумма всех кредитов с высоким риском не может превышать собственный капитал на 800%. Например, собственный капитал банка 1 млрд рублей, следовательно, 8 млрд — максимальная сумма таких кредитов.

Ответственность за несоблюдение

Обычно, при единичном нарушении нормативов Центральный Банк применяет штрафы как меру наказания. Однако, при злостном и продолжительном несоблюдении, ЦБ вправе отозвать лицензию у банка и ввести временную администрацию.

Заключение

Таким образом, мы рассмотрели все основные показатели применяемые для анализа стабильности банка. Существует еще множество подобных, но в рамках данной статьи вышеперечисленные были определены как наиболее полезные для начинающего инвестора.

Полезные ссылки:

Рейтинг банков по показателям: https://www.banki.ru/banks/ratings/?source=submenu_banksratings.

Самая большая база статистической информации о банковском секторе: https://www.cbr.ru/banking_sector/analytics/.

Закон о нормативах: http://base.garant.ru/70286876/.

Сайт с рассчитанными для банков показателями по всем вышеприведенным нормативам: https://analizbankov.ru/.