Оценка акций ПАО «Детский мир»

- 30 Сентября 2021

Даты изменения прогноза:3

ПАО «Детский мир» — крупнейший ритейлер детских товаров на территории России.

В сентябре 2020 у компании появился уникальный статус, компания без контролирующего акционера, когда АФК «Система» и РКИФ продали свои акции. Но длилось это лишь 2 месяца и в результате оферты основным акционером стала компания Altus Capital через Gulf Investments, выкупив 29,9% акций.

Выручка и операционные показатели

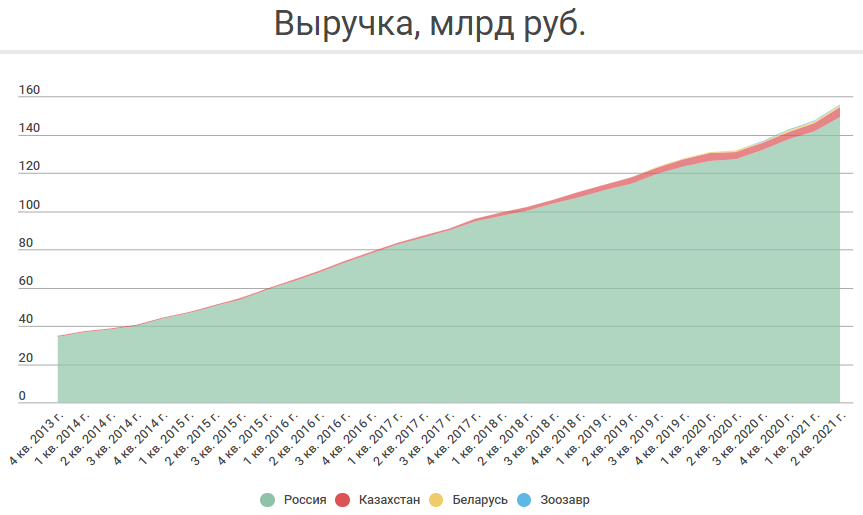

Кроме России ритейлер присутствует в Казахстане и Беларуси, а также в 2019 году начал развивать направление товаров для домашних животных. Но все они занимают небольшую долю и основной бизнес — продажи детских товаров на российском рынке.

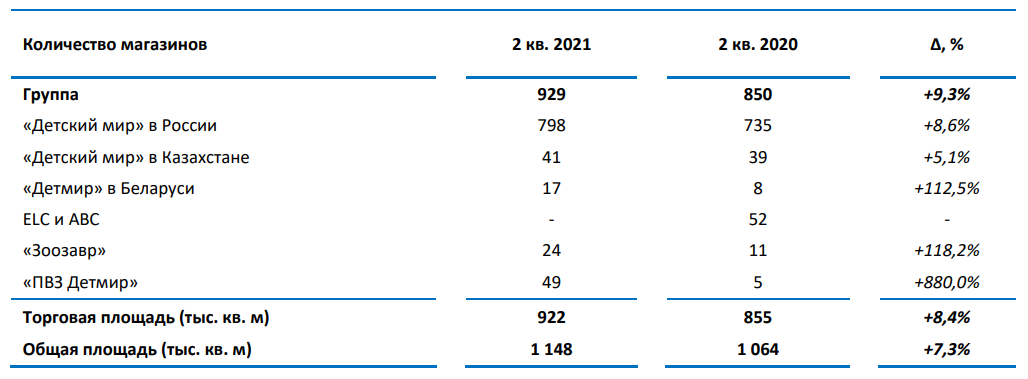

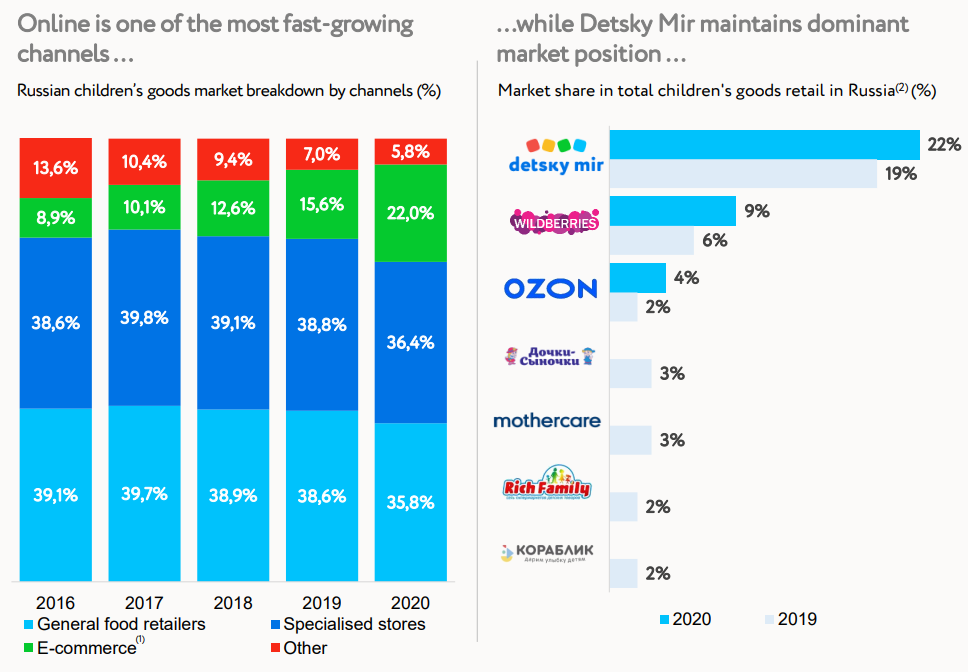

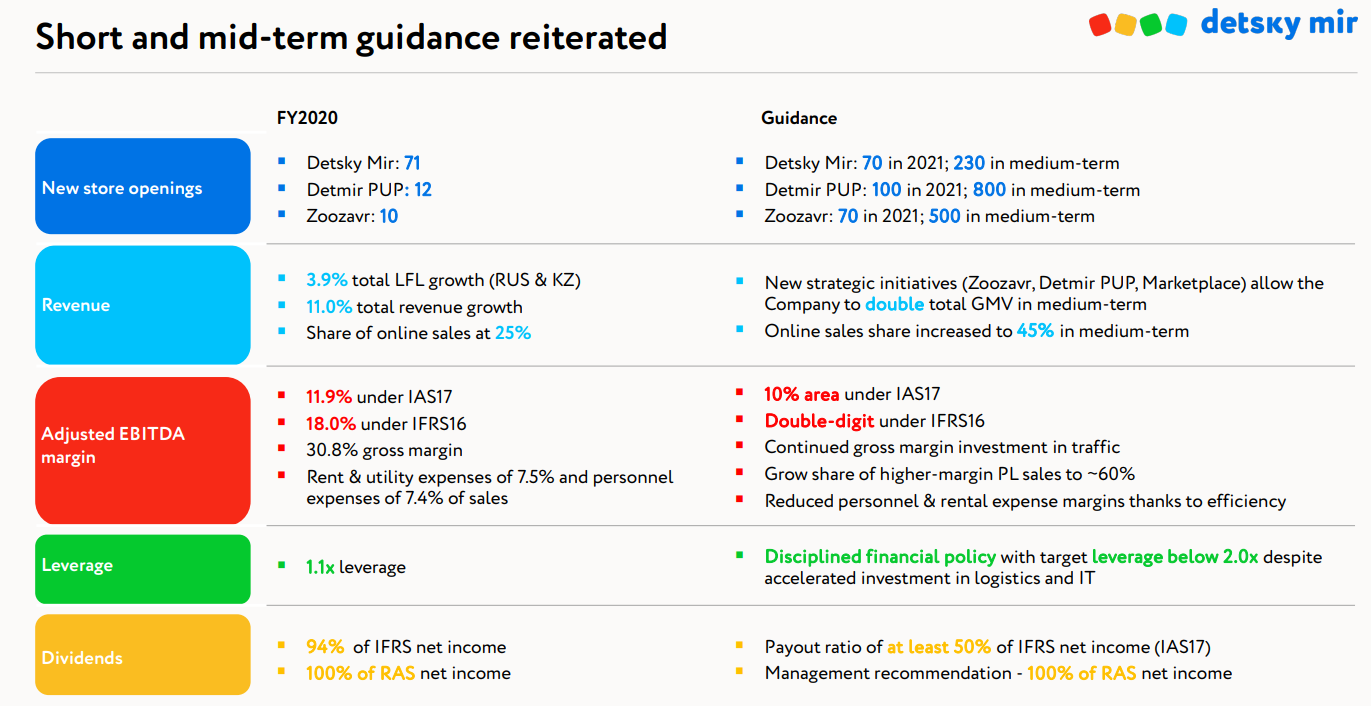

Количество магазинов компании с конца 2014 года выросло в 3 раза (до 929). Однако, выручка компании с каждым годом все меньше зависит от размера торговой площади. Доля онлайн-продаж в растет, во втором квартале она составила 28,3%. Как лишнее подтверждение роста онлайна — компания закрыла партнерские магазины ELC в 2020 году и на их месте появились магазины сверхмалого формата «ПВЗ Детмир».

Количество магазинов компании с конца 2014 года выросло в 3 раза (до 929). Однако, выручка компании с каждым годом все меньше зависит от размера торговой площади. Доля онлайн-продаж в растет, во втором квартале она составила 28,3%. Как лишнее подтверждение роста онлайна — компания закрыла партнерские магазины ELC в 2020 году и на их месте появились магазины сверхмалого формата «ПВЗ Детмир».

ПВЗ — пункт выдачи заказов, формат сочетает небольшой магазин и пункт выдачи. Впрочем, обычные магазины функционируют схожим способом. Упор компании на омниканальность — продажа через любой возможный канал (онлайн и офлайн). Примерно схожий подход использует М.видео в рамках своей стратегии, хотя последнее время они больше стараются называть себя «онлайн».

У компании достаточно масштабные планы на среднесрочную перспективу. В стратегии до 2024 года значится удвоение продаж, например планируется увеличение сети «Зоозавр» на 500 магазинов и «ПВЗ Детмир» на 800 точек.

У компании достаточно масштабные планы на среднесрочную перспективу. В стратегии до 2024 года значится удвоение продаж, например планируется увеличение сети «Зоозавр» на 500 магазинов и «ПВЗ Детмир» на 800 точек.

Ритейлер начинает развивать свой маркетплейс, в планах увеличить количество товарных позиций до 2,4 млн к 2024 году, в 2020 году было 250 тысяч, во 2-ом квартале 422 тысячи. Пока эти доходы никак не влияют на общую картину выручки, но и не будут. По заявлениям менеджмента компании эта часть бизнеса не должна занимать более 10% от суммарной онлайн-выручки.

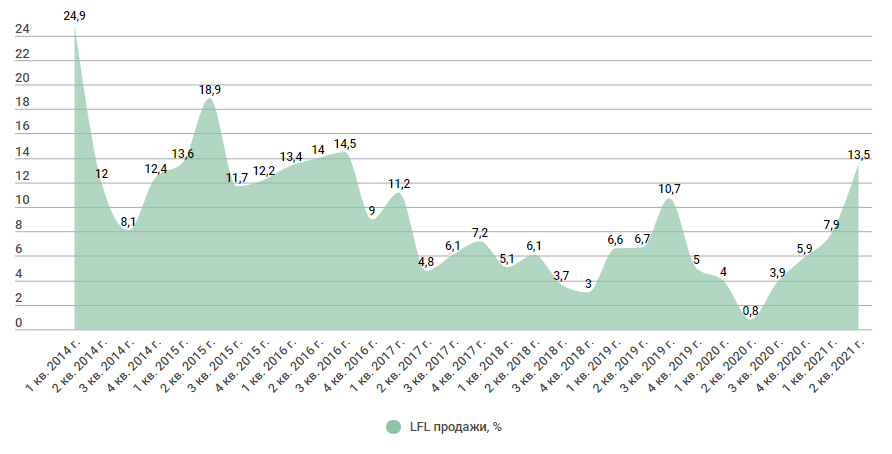

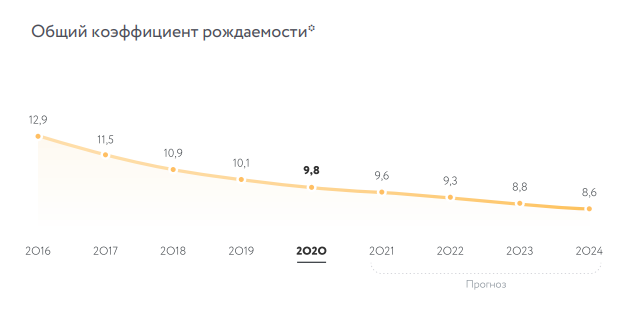

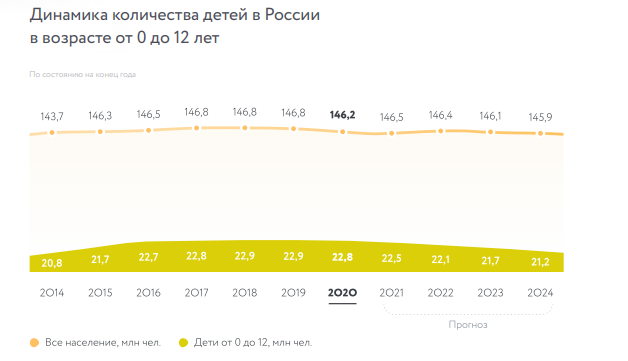

«Детский мир» одна из самых эффективных компаний с точки зрения сопоставимых продаж, не было периодов, когда они находились в отрицательной зоне. Даже в условиях низкой инфляции. Рост продаж обеспечивается трафиком, что в ритейле редкое явление. Во время карантина произошло падение трафика, но в 4-ом квартале он вернулся в положительную зону. Отрицательную динамику трафика в 2 и 3 кварталах компенсировал значительный рост среднего чека, так что удалось сохранить тенденцию абсолютно положительной динамики. Эффективность можно подчеркнуть еще тем, что в России низкая рождаемость, но динамика выручки сети до сих пор имеет двузначные темпы роста.

«Детский мир» одна из самых эффективных компаний с точки зрения сопоставимых продаж, не было периодов, когда они находились в отрицательной зоне. Даже в условиях низкой инфляции. Рост продаж обеспечивается трафиком, что в ритейле редкое явление. Во время карантина произошло падение трафика, но в 4-ом квартале он вернулся в положительную зону. Отрицательную динамику трафика в 2 и 3 кварталах компенсировал значительный рост среднего чека, так что удалось сохранить тенденцию абсолютно положительной динамики. Эффективность можно подчеркнуть еще тем, что в России низкая рождаемость, но динамика выручки сети до сих пор имеет двузначные темпы роста.

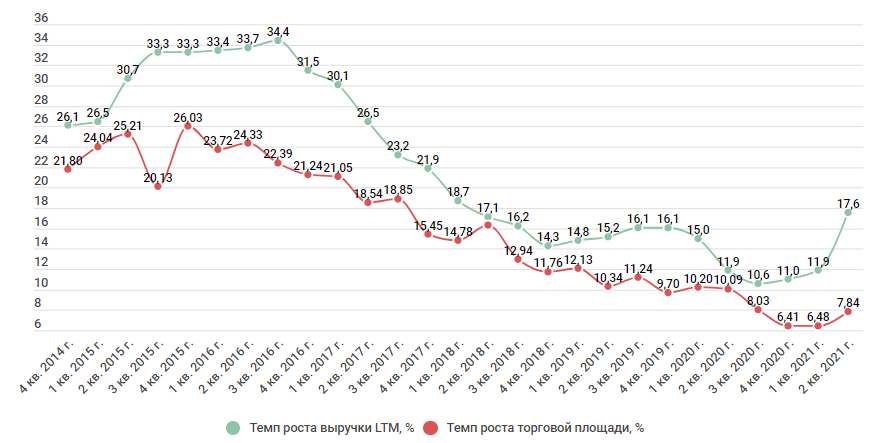

Благодаря положительной динамике сопоставимых продаж, выручка компании растет быстрее, чем торговая площадь. В ритейле — это один из самых важных показателей. Он означает, что вложенные средства в открытие новых торговых точек дают дополнительный денежный поток.

Благодаря положительной динамике сопоставимых продаж, выручка компании растет быстрее, чем торговая площадь. В ритейле — это один из самых важных показателей. Он означает, что вложенные средства в открытие новых торговых точек дают дополнительный денежный поток.

Финансовые показатели

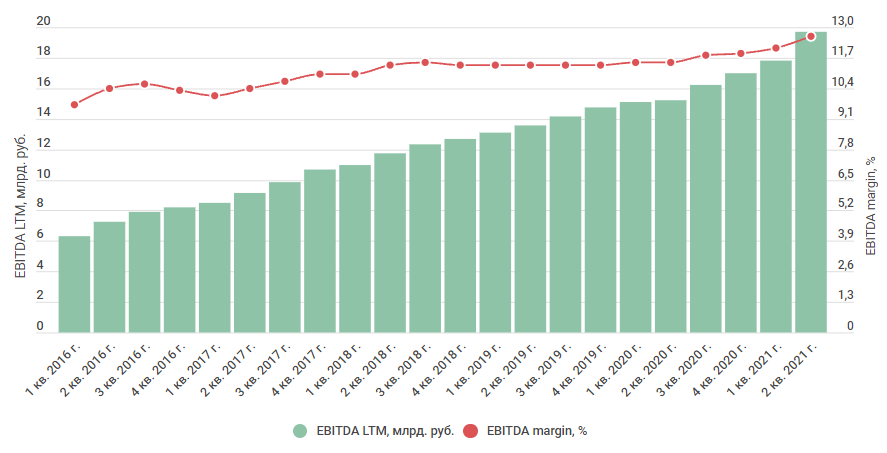

EBITDA (IAS 17) растет двузначными темпами, плюс последние 4 квартала наблюдался рост рентабельности.

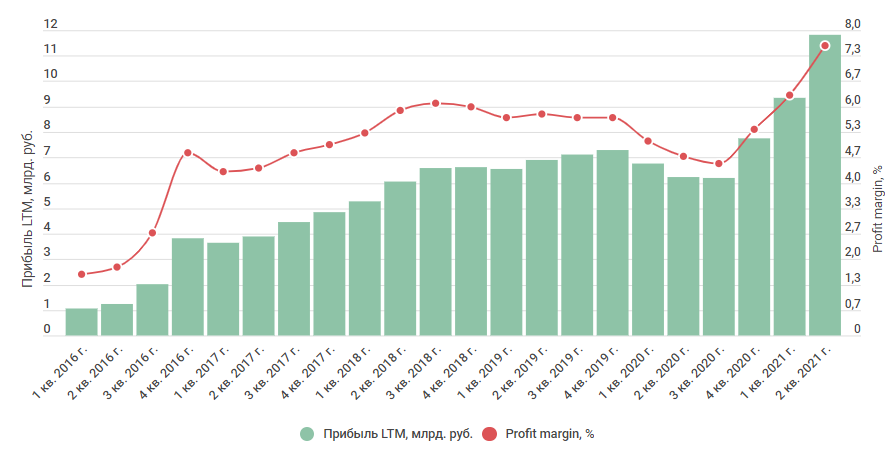

Прибыль более волатильная. Одна из причин - курсовые разницы. Около трети товаров импортируются по валютным контрактам. Особенно было актуально во 2-ом и 3-ем квартале 2020 года, при росте курса. Вдобавок, нужно отметить, что у компании достаточно долгий цикл реализации запасов: товар проданный в 3 или 4 квартале мог быть закуплен на склад в прошлом году. Поэтому есть основание предполагать, что текущая рекордная рентабельность — результат закупки до скачка курса в 2020 году, это же можно считать основанием для снижения в следующих кварталах.

Прибыль более волатильная. Одна из причин - курсовые разницы. Около трети товаров импортируются по валютным контрактам. Особенно было актуально во 2-ом и 3-ем квартале 2020 года, при росте курса. Вдобавок, нужно отметить, что у компании достаточно долгий цикл реализации запасов: товар проданный в 3 или 4 квартале мог быть закуплен на склад в прошлом году. Поэтому есть основание предполагать, что текущая рекордная рентабельность — результат закупки до скачка курса в 2020 году, это же можно считать основанием для снижения в следующих кварталах.

Надо понимать, что бизнес «Детского мира» является сезонным. Самые «жирные» по прибыли — это 3 и 4 кварталы, когда дети идут в школу и одеваются к зимнему сезону, поэтому результат 2-ого квартала, который превышает результат 3-его прошлогоднего можно назвать успешным.

Но часть этого успеха обусловлена разовым фактором. Компания получила кредит для поддержки бизнеса и ей удалось его списать, это списание оказалось в отчете о прибылях и убытках. Здесь, конечно, можно задать вопрос: «Почему компания, которая по итогам 2020 года увеличила прибыль, попала под антикризисную поддержку?» Но в середине 2020 года уверенности в успешном окончании года не было ни у кого.

Но часть этого успеха обусловлена разовым фактором. Компания получила кредит для поддержки бизнеса и ей удалось его списать, это списание оказалось в отчете о прибылях и убытках. Здесь, конечно, можно задать вопрос: «Почему компания, которая по итогам 2020 года увеличила прибыль, попала под антикризисную поддержку?» Но в середине 2020 года уверенности в успешном окончании года не было ни у кого.

Дивиденды и денежные потоки

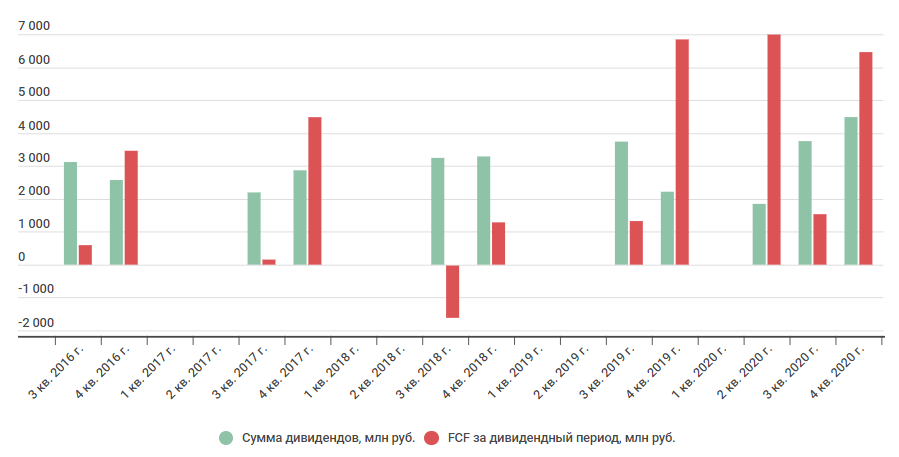

Компания платит дивиденды дважды в год: обычно это за 9 месяцев и по итогам года. Как раз после «жирных» кварталов. В 2020-ом году было пока единственное исключение, когда выплатили полугодовой дивиденд. В 2020-ом году по заявлению Марии Давыдовой (CEO компании) апрель и май были плохими, а июнь 2020-ого был уже отличным месяцем. Рекомендую послушать недавнее интервью, там есть про нюансы и разовость результатов 2020 года.

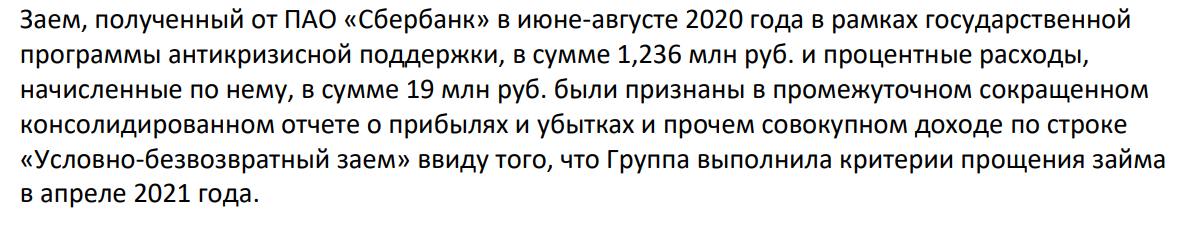

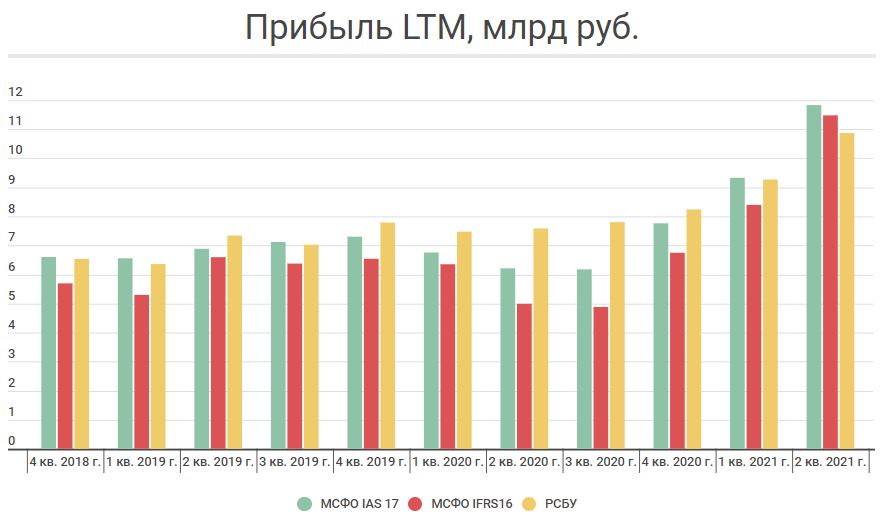

Дивидендная политика компании основана на распределении половины от чистой прибыли по МСФО. Практика последних лет — выплата 100% от прибыли по РСБУ. По РСБУ прибыль даже была чуть выше МСФО. Итоговая рекомендация за 2019 год оказалась на уровне 55% от прибыли по РСБУ за 4-ый квартал. Поэтому оставался своего рода долг перед акционерами, поэтому возникла эта полугодовая выплата. Рекомендация дивиденда за 2019 год была в мае 2020 года. А из-за хорошего завершения 2-ого квартала, компания решила вернуть этот должок. Локдауны закончились — результаты отличные. То есть по смыслу эти 2,5 рубля за 1-ое полугодие 2020 года можно отнести к годовой выплате за 2019 году, в котором годовой дивиденд был бы 10,56 рублей, а за 2020 год 11,15 рублей.

Дивидендная политика компании основана на распределении половины от чистой прибыли по МСФО. Практика последних лет — выплата 100% от прибыли по РСБУ. По РСБУ прибыль даже была чуть выше МСФО. Итоговая рекомендация за 2019 год оказалась на уровне 55% от прибыли по РСБУ за 4-ый квартал. Поэтому оставался своего рода долг перед акционерами, поэтому возникла эта полугодовая выплата. Рекомендация дивиденда за 2019 год была в мае 2020 года. А из-за хорошего завершения 2-ого квартала, компания решила вернуть этот должок. Локдауны закончились — результаты отличные. То есть по смыслу эти 2,5 рубля за 1-ое полугодие 2020 года можно отнести к годовой выплате за 2019 году, в котором годовой дивиденд был бы 10,56 рублей, а за 2020 год 11,15 рублей.

Ниже график годовой прибыли по разным стандартам отчетности. По РСБУ до 2021 года зарабатывали больше.

При смене акционеров практика 100% выплаты сохранилась, при новых собственниках уже была дана рекомендация за 2020 год — 6,07 рублей на акцию. Поэтому вероятно уровень выплат сохранится, топ-менеджеров «Полюса» эта политика устраивает. Следующая выплата должна быть за 9 месяцев, рекомендация должна появится в начале ноября. Пока за пол года по РСБУ заработали больше, чем за 9 месяцев в 2020 году, поэтому я бы ждал как минимум 6 рублей промежуточного дивиденда.

При смене акционеров практика 100% выплаты сохранилась, при новых собственниках уже была дана рекомендация за 2020 год — 6,07 рублей на акцию. Поэтому вероятно уровень выплат сохранится, топ-менеджеров «Полюса» эта политика устраивает. Следующая выплата должна быть за 9 месяцев, рекомендация должна появится в начале ноября. Пока за пол года по РСБУ заработали больше, чем за 9 месяцев в 2020 году, поэтому я бы ждал как минимум 6 рублей промежуточного дивиденда.

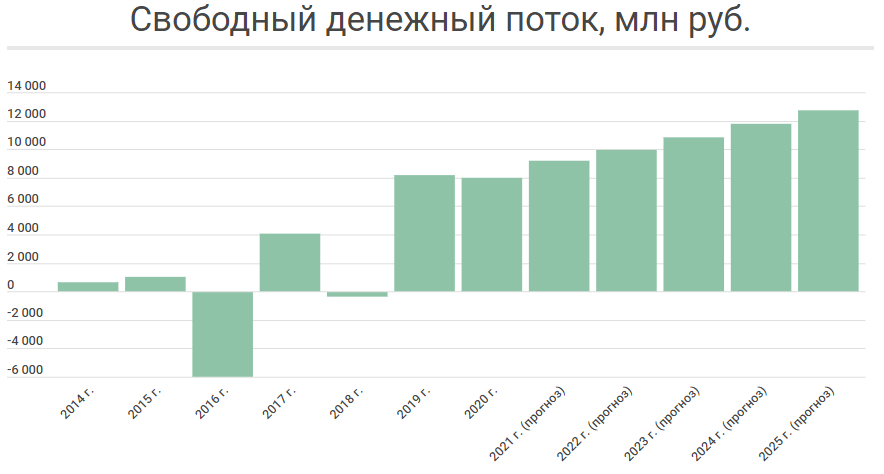

Любопытно, что такой размер дивидендов только недавно стали покрывать свободным денежным потоком. Выплаты ранее фактически осуществлялись в долг. Годовые денежные потоки последний год ускорились.

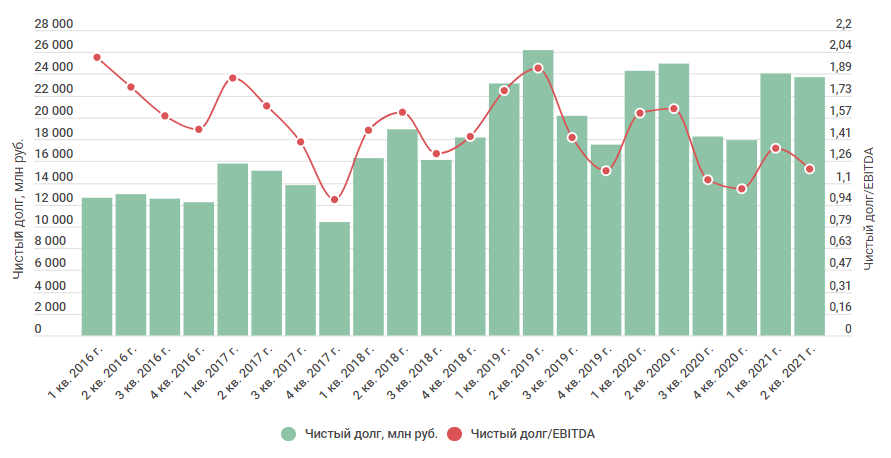

Долг не высокий — 1,2 EBITDA. У него также есть сезонность, в 1-ом полугодии из-за оборотного капитала свободный денежный поток отрицательный, во 2-ом полугодии происходит продажа запасов и поток становится положительным и долг снижается.

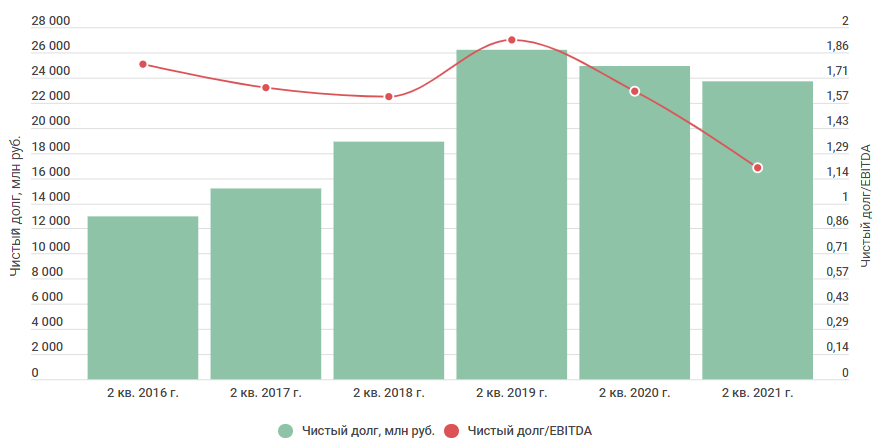

Долг на конец 2-ых кварталов для наглядности. Снижение нагрузки заметно.

Долг на конец 2-ых кварталов для наглядности. Снижение нагрузки заметно.

Выручка компании растет быстрее торговой площади, свободный денежный поток компании находится в положительной зоне, компания может себе позволить выплачивать 100% чистой прибыли на дивиденды, не испытывая при этом трудности.

Выручка компании растет быстрее торговой площади, свободный денежный поток компании находится в положительной зоне, компания может себе позволить выплачивать 100% чистой прибыли на дивиденды, не испытывая при этом трудности.

Оценка

Затратный подход

Основная претензия многих к Детскому миру строится на околонулевом собственном капитале. Иногда он выходит в небольшой плюс, на конец 2-ого квартала там 800 млн рублей по IAS 17 (по IFRS 16 он отрицательный). Но компания еще не выплатила физически дивиденды за 2020 год, закрытие реестра 11 июля. Выплатят порядка 4,5 млрд — поэтому все останется в пределах нуля. Отсутствие собственного капитала потенциально может стать проблемой в случае финансовых затруднений. Если компания резко перестанет зарабатывать, тогда всплывет долг и отсутствие какой-либо возможности его погасить. Но пока этого даже на горизонте не видно, даже когда компания закрывала торговые точки в апреле 2020 года, она была прибыльна.

Сравнительный анализ

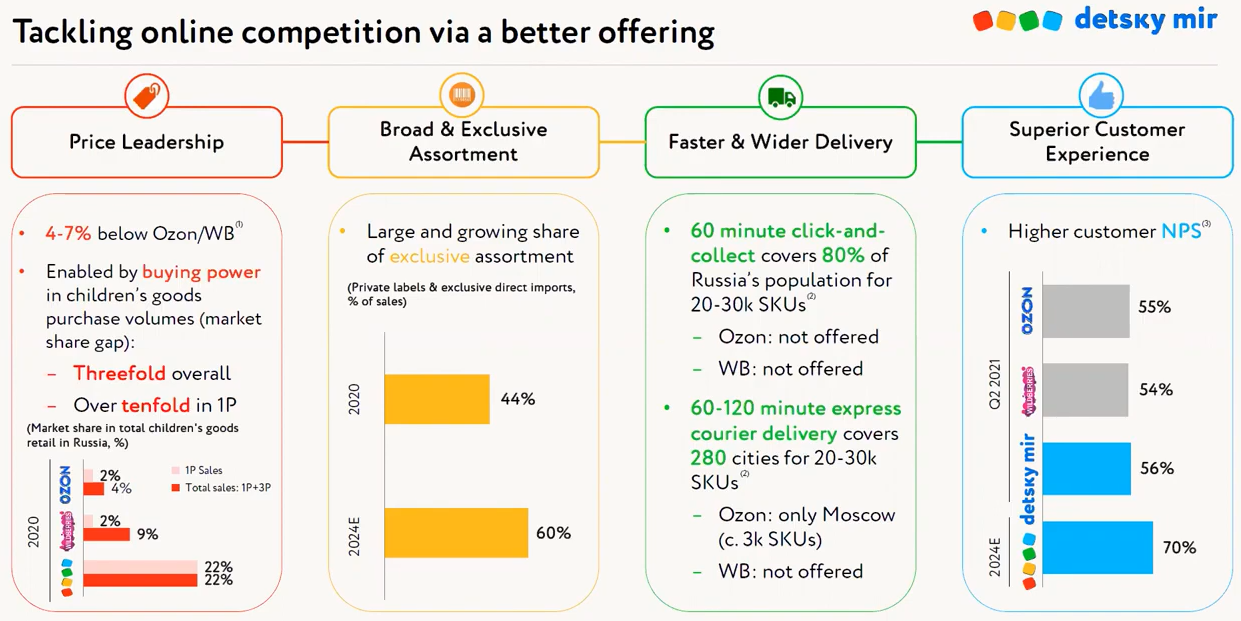

Компания фактически конкурирует с e-commerce проектами: Ozon и Wildberries. По словам Марии Давыдовой офлайн-сети «Дочки Сыночки» и «Кораблик» последние годы испытывают трудности. Пока разрыв по сравнению с онлайн-ритейлерами достаточно высокий, но «Детский мир» расширяет как ассортимент, так и улучшает сервис: есть различные способы, забрать в торговой точке через час, или заказать доставку на следующий день. Конкурировать с российскими платформами «Детскому миру» будет тяжело, но я бы не стал списывать их со счетов.

Публичных аналогов нет. Для сравнения взял всех российских публичных ритейлеров, использовал везде стандарт IFRS 16. Некоторые мультипликаторы искажают убытки Ozon, без него отраслевой P/E, EV/EBITDA, P/FCF были бы 16,4; 6,2; 10,6 соответственно.

В млн руб., если не указано иное | ПАО «Детский мир» | Ozon Holdings PLC | «Лента Лтд» | ПАО «Магнит» | X5 Retail Group | ПАО «М.видео» | ПАО «Обувь России» | O’KEY Group S.A. | Fix Price Group Ltd | Ритейл в целом |

|---|---|---|---|---|---|---|---|---|---|---|

Капитализация | 95 342 | 788 053 | 106 295 | 584 973 | 639 961 | 105 553 | 2 919 | 13 408 | 550 120 | 2 886 624 |

Чистый долг + аренда | 61 278 | -47 566 | 69 612 | 498 617 | 822 038 | 141 222 | 12 949 | 58 598 | 18 831 | 1 635 579 |

EV | 156 620 | 740 487 | 175 907 | 1 083 590 | 1 461 999 | 246 775 | 15 868 | 72 006 | 568 951 | 4 522 203 |

СЧА | -1 931 | 59 112 | 99 587 | 181 798 | 87 405 | 34057 | 15 274 | 13 714 | 6 158 | 495 174 |

P/BV | -49,37 | 13,33 | 1,07 | 3,22 | 7,32 | 3,1 | 0,19 | 0,98 | 89,33 | 5,83 |

Выручка 12 мес. | 156 093 | 130 613 | 446 656 | 1 612 647 | 2 069 104 | 456 699 | 11 062 | 177 945 | 213 306 | 5 274 125 |

P/S | 0,61 | 6,03 | 0,24 | 0,36 | 0,31 | 0,23 | 0,26 | 0,08 | 2,58 | 0,55 |

Средний рост выручки с 2013 года, %* | 21,6 | 65,23 | 16,26 | 14,61 | 19,78 | 16,21 | 11,42 | 3,3 | 30,94 | 22,15 |

Рост выручки за 1 полугодие г/г, % | 22,07 | 59,47 | 0,51 | 7,71 | 9,46 | 22,33 | 7,14 | 4,24 | 28,05 | 17,89 |

Прибыль 12 мес. | 11 481 | -35 253 | 12 735 | 41 528 | 32 129 | 11 092 | 1 128 | -392 | 18 349 | 92 797 |

P/E | 8,30 | -22,35 | 8,35 | 14,09 | 19,92 | 9,52 | 2,59 | -34,20 | 29,98 | 31,11 |

Маржа прибыли, % | 7,36 | -26,99 | 2,85 | 2,58 | 1,55 | 2,43 | 10,20 | -0,22 | 8,60 | 1,76 |

EBITDA 12 мес. | 28 441 | -19 419 | 40 754 | 185 661 | 253 344 | 48 105 | 3 435 | 14 709 | 40 635 | 595 665 |

EV/EBITDA | 5,51 | -38,13 | 4,32 | 5,84 | 5,77 | 5,13 | 4,62 | 4,90 | 14,00 | 7,59 |

Чистый долг/EBITDA (IFRS 16) | 2,15 | 2,45 | 1,71 | 2,69 | 3,24 | 2,94 | 3,77 | 3,98 | 0,46 | 2,75 |

Маржа EBITDA, % | 18,22 | -14,87 | 9,12 | 11,51 | 12,24 | 10,53 | 31,05 | 8,27 | 19,05 | 11,29 |

FCF 12 мес. | 8 531 | -21 429 | 17 615 | 124 582 | 12 554 | 20 340 | -763 | 2 921 | 11 970 | 176 321 |

P/FCF | 11,18 | -36,78 | 6,03 | 4,70 | 50,98 | 5,19 | -3,83 | 4,59 | 45,96 | 16,37 |

Годовая дивидендная доходность, %** | 8,6 | 0 | 0 | 8,31 | 7,96 | 11,53 | 0 | 4,57 | 1,72 | 4,74 |

*Для Fix Price и Ozon средний темп роста взят с 2018 года.

**Для Fix Price использовался полугодовой дивиденд.

По большинству показателей компания выглядит лучше отрасли, даже без учета Ozon.

Ориентируясь на сравнительный анализ, «Детский мир» можно оценить в 127,15 млрд рублей или 172,1 рублей за акцию.

Мультипликатор | Стоимость компании | Вес подхода |

|---|---|---|

P/BV | -11 258 | 0,2 |

P/S | 85 851 | 0,2 |

P/E | 357 174 | 0,1 |

PEG | 176 658 | 0,1 |

EV/EBITDA | 154 589 | 0,2 |

P/FCF | 139 652 | 0,2 |

Оценка | 127 150 | - |

Доходный подход

Компания существует на рынке, где клиентская база не росла, не растет и едва ли будет расти.

*Количество рождений на тысячу населения всех возрастов.

*Количество рождений на тысячу населения всех возрастов.

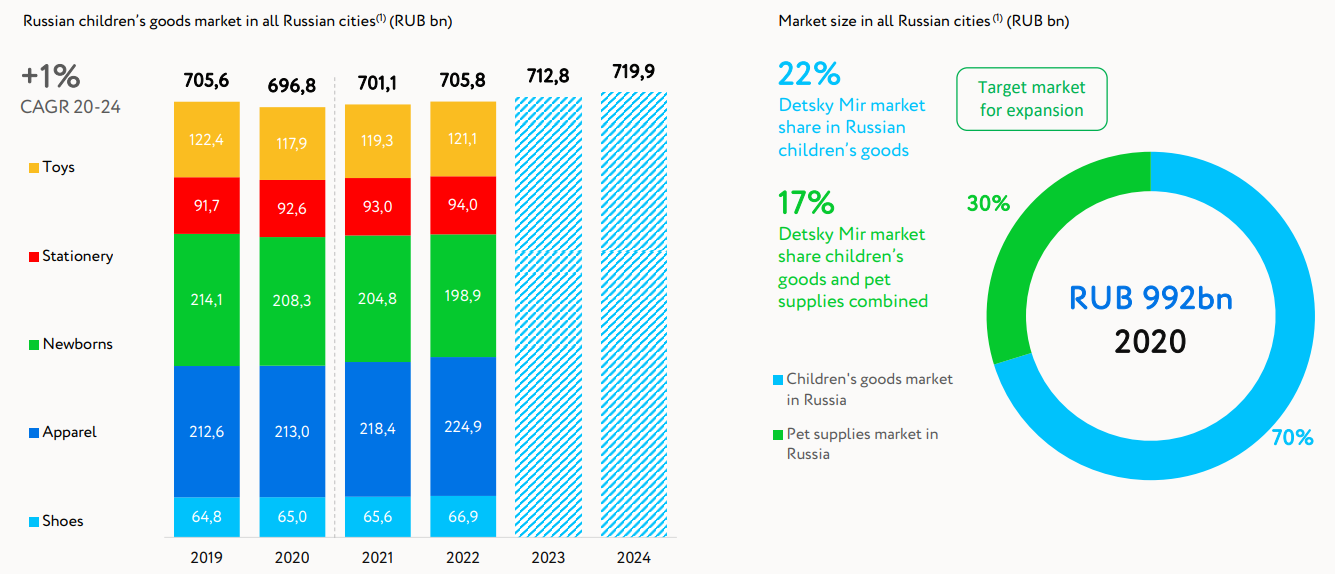

Соответственно прогноз по размеру рынка в рублях в среднесрочной перспективе остается примерно на том же уровне, что и был.

Раз физически рынок не растет, надо отметить как меняются цены на продукцию. Последний год цены на детские консервы и подгузники росли опережая общую инфляцию в стране — немалая доля. Но в тоже время сегмент одежды, обуви, игрушек и сухих смесей росли медленней. Суммарно на игрушки и одежду в 2020 году приходилась большая доля выручки. Согласно презентации в 2020 году на игрушки приходилось — 31%, на категорию fashion — 29%, товары для новорожденных — 30%, 10% — прочие категории. Поэтому без работы менеджмента успехов здесь едва ли можно достичь.

2013 г. | 2014 г. | 2015 г. | 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | Август 2021 г. | |

Консервы мясные для детского питания, кг | 0,63 | 7,28 | 6,25 | 8,49 | |||||

Смеси сухие молочные для детского питания, кг | 6,64 | 10,9 | 18,45 | 6,39 | 3,06 | -2,63 | 5,28 | 1,86 | 3,8 |

Консервы овощные для детского питания, кг | 6,1 | 7,6 | 23,48 | 8,42 | 2,48 | 4,49 | 3,75 | 6,43 | 7,16 |

Консервы фруктово-ягодные для детского питания, кг | 5,04 | 8,16 | 21,48 | 8,47 | 1,86 | 3,46 | 4,69 | 4,83 | 7,38 |

Одежда детская | 5,6 | 6,33 | 13,16 | 8,56 | 3,59 | 1,98 | 1,55 | 1,59 | 2,57 |

Обувь детская | 5,67 | 7,18 | 14,79 | 11,08 | 4,77 | 2,13 | 1,53 | 1,51 | 3,05 |

Подгузники детские бумажные (памперсы), 10 шт. | 2,14 | 7,1 | 25,71 | 2,3 | -0,71 | 0,95 | 2,47 | 4,94 | 7,13 |

Игрушки | 4,5 | 6,8 | 15,92 | 8,1 | 3,63 | 1,69 | 1,82 | 2,79 | 3,9 |

Инфляция | 6,450 | 11,36 | 12,91 | 5,38 | 2,52 | 4,27 | 3,05 | 4,91 | 6,69 |

У компании есть стратегия по углублению онлайн-канала. Планируют достичь показателя в 45% к 2024 году. Во втором квартале было 28,3%. Развивать будут как с помощью открытия классических магазинов, к 2024 году планируют открыть еще 230, так и новый формат пунктов выдачи заказов, их планируют открыть 800 штук.

Важно понимать, что самовывоз из магазина — это тоже «онлайн». У меня по этому поводу есть личный опыт. Самовывоз подразумевает, что ты приходишь в магазин, берешь собранный тебе пакет, стоящий на полке, а потом стоишь очередь на кассе со всеми. Онлайн здесь только то, что не надо самому искать, от самой неприятной части офлайн-формата (очередь) это не избавляет.

Вторая часть, развитие онлайна, подразумевает рост показателей маркетплейса. 2,4 млн SKU в планах (во втором квартале 422 тысячи) —- это много. Какая часть из этого пойдет в запасы не до конца понятно, наверняка что-то пойдет. Потенциально это большой риск из-за отрицательного оборотного капитала. С работой над оборотным капиталом обжигались многие ритейлеры. Наумова, когда рассказывала в интервью про приход в «Магнит», отмечала отдельную трудность оптимизации запасов. Не трудно поставить на полку что-то хорошее, трудно убрать с этой полки плохое или заменить его. Поэтому при таком увеличении SKU риск слушать отговорки про «мягкие запасы» существует (словосочетание, которым «Обувь России» отбивается от вопросов про оборотный капитал).

По выручке стратегия сводится к удвоению показателя GMV. У компании нет планов сделать товары сторонних производителей на маркетплейсе основным направлением, поэтому внутри GMV их будет менее 10% от собственной онлайн выручки. Своими текущими преимуществами перед Ozon и Wildberries они называют низкую цену (на 4-7% дешевле), и возможность экспресс-доставки за 60-120 минут в 280 городах (у Wildberries нет такой доставки, а у Ozon только в Москве).

Любопытно, что рентабельность EBITDA в сезонно «плохом» полугодии составила 11,3%. В планах компании увеличить долю собственных торговых марок до 60%. Рентабельность этих товаров выше, однако компания осторожно указывает в среднесрочном таргете рентабельность около 10%.

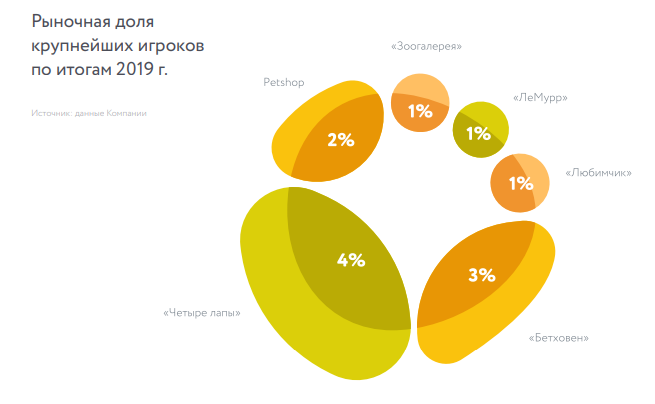

Последнее значительное изменение касается развитие нового направления — товаров для животных. Этот рынок, в отличие от детских товаров растет высокими темпами, в среднем 13,3% прошлые 5 лет и по прогнозу в среднем на 8,3%.

А крупного представителя на этом рынке нет. Зайти не должно составить труда, но это тоже капзатраты.

А крупного представителя на этом рынке нет. Зайти не должно составить труда, но это тоже капзатраты.

Исходя из стратегии можно предполагать, что в 2024 году торговая сеть будет выглядеть следующим образом.

Количество магазинов, шт. | 2020 г. | 2 кв. 2021 г. | 2021 г. (прогноз) | 2024 г. (прогноз) |

«Детский мир» | 832 | 856 | 902 | 1062 |

«Зоозавр» | 20 | 24 | 90 | 520 |

«ПВЗ Детмир» | 16 | 49 | 116 | 816 |

На 2021 год компания запланировала 5-5,5 млрд капитальных затрат — это более чем в 2 раза выше прошлогодних затрат. В прошлом году фактически выпало целое полугодие, в котором компания даже закрывала торговые точки. Дальнейшие планы компании предполагают также 5-5,5 млрд ежегодных капзатрат в среднесрочной перспективе.

Учитывая возможную динамику роста выручки, увеличение рентабельности от СТМ и планов по капитальным затратам, прогноз свободного денежного потока может выглядеть следующим образом. При ставке дисконта в 10% возможная оценка проходит на уровне 170 млрд рублей или 230 рублей за акцию.

Резюме

Компания «Детский мир» после смены основного акционера начала новый виток развития. До этого были предположения, что рост показателей может замедлиться и стать меньше 10%. Но пока, вопреки динамике сектора, компании удается сохранять статус растущей. Частично последние результаты можно объяснить низкой базой 1-ого полугодия, но это не совсем корректно. Плохим был лишь один квартал, а дальше ставка на омниканальность помогла найти новую точку роста в виде формата ПВЗ.

Компания не исключает возможности для M&A, но пока не видит «кандидатов». Эту функцию не стоит забывать, учитывая, что у офлайн-конкурентов есть проблемы. Менеджмент без конкретики говорил, что переговоры были, но предлагали слишком высокую оценку.

За новым сегментом товаров для животных стоит понаблюдать подольше, пока не предполагается, что он займет значительную долю в результатах. Но этот рынок растет, плюс его пока не трудно освоить из-за малого количества серьезных конкурентов. Поэтому нельзя исключать большего акцента от компании.

Складывается ощущение, что рынок исключает возможность роста результатов, приписав компании статус «дойной коровы», отчасти это верно. При выплате 100% прибыли на дивиденды инвестировать в рост рискованно. Но эффективность компании доказывает обратное: уже несколько лет платили всю прибыль, открывали новые магазины. А долг снижался. Новый акционер не видит оснований для изменения дивидендной политики. Но не стоит забывать, что формально она выглядит как «50% от прибыли». Риск есть, но думаю, что ближайший годы практика 100% сохранится. Поэтому за 2021 год я бы ожидал дивиденд на уровне 13,9 - 15,5 рублей. Ждем рекомендаций по дивиденду за 9 месяцев, которые будут в ноябре.

Рентабельность «Детского мира» близка к рентабельности новичка фондового рынка Fix Price. Даже имеет схожие темпы роста. Fix Price даже выплатил всю прибыль на дивиденды за полугодие. Его оценивают в 30 прибылей, а Детский мир в 8,3. Может ли компания имея высокую дивидендную доходность входить в список компании роста?

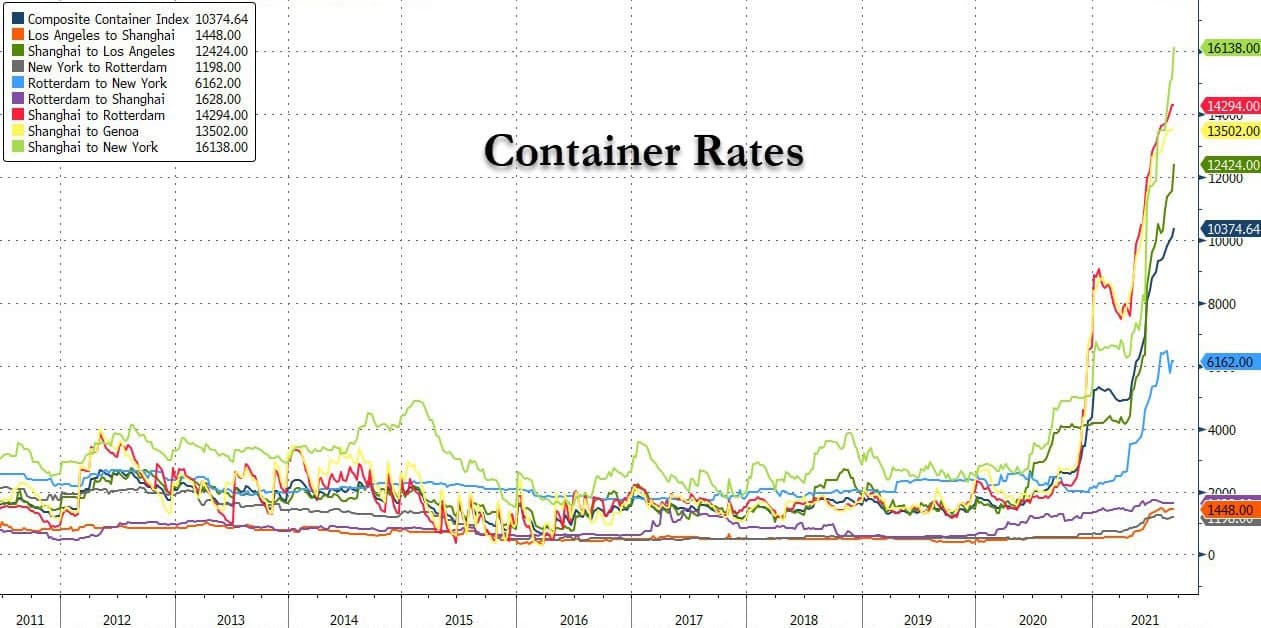

Теперь к рискам. Основной риск в ближайший год на мой взгляд — снижение рентабельности. Компания рассказывала, что закупки к «сезону» она начинает делать за год. Поэтому есть вероятно, что текущий уровень — результат закупок в валюте до апреля 2020 года. Дальше в результатах будут отражаться товары купленные дороже. Кроме этого существуют проблемы импорта из Китая. Ставки в 5-10 раз выше прошлогодних. Более того, они значительно выросли относительно первого полугодия. Потенциально это все дополнительные расходы, риск задержек. Нельзя исключать, что переложить на покупателя такой объем затрат не удастся.

Даты изменения прогноза:3

Текущая цена: 0

Целевая цена: 230

Потенциал:undefined%

Резюме:Не торгуется