Девелоперы: сравнение результатов 2020 года и 1 квартала 2021 года

- 26 Апреля 2021

ПИК

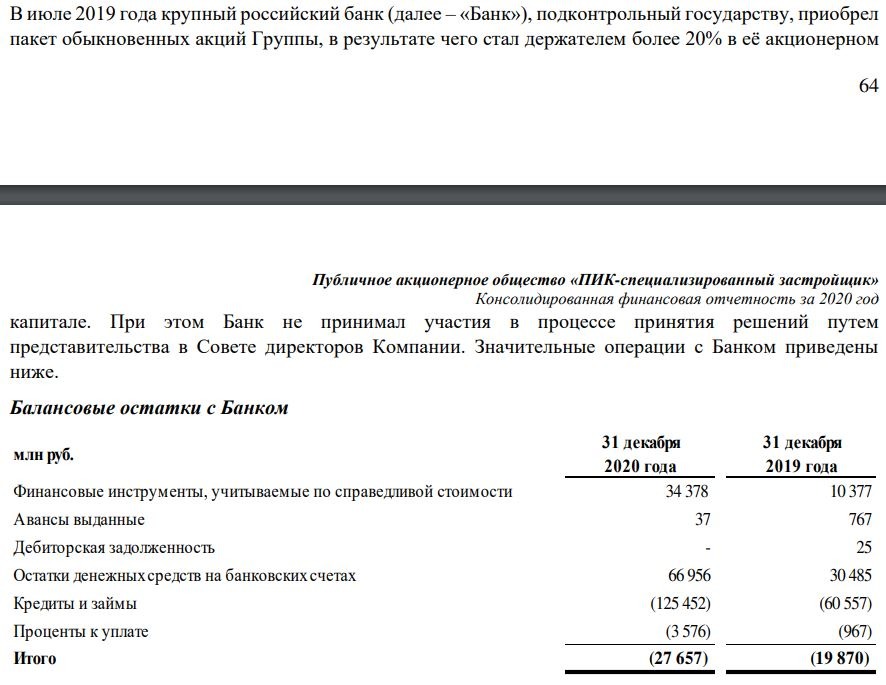

ПИК показал очень сильный отчет за 2020 год. Портфель проектов вырос с 587 до 902,5 млрд рублей. Изменение в оценке больше, чем размер всех проектов ЛСР. С выходом отчета мультипликаторы компании перешли из значения дорогих к приемлемым. Прибыль за 2020 год выросла до 86 млрд рублей. В таком высоком значении прибыли есть забавный момент — это переоценка форварда с банком ВТБ. Она составила 21,8 млрд рублей.

Любопытно, что в отчетности скрывают название банка, в пояснении сказано «российский банк, подконтрольный государству». К чему такая конспирация, учитывая, что ВТБ принадлежат 23% акций девелопера? ВТБ упоминается ноль раз.

Эта прибыль носит бумажный характер, но соглашение заканчивается в середине этого года. Основание для переоценки соглашения — рыночная цена акций ПИК. На 31.12.2020 она составила 600 рублей, на 31.12.2019 было 400 рублей. Но сейчас цена уже 975 рублей. Это может говорить о том, что в 2021 году бумажная прибыль от переоценки станет уже настоящей, причем значение вырастет. Возможно, соглашение продлят, так уже было в истории компании. По логике конец соглашения может значить продажу части акций, принадлежащих ВТБ, потому что это будет свыше 50 млрд рублей, многовато даже для одного из крупнейших российских банков. Кроме этого, Сергей Гордеев говорил, что есть планы по SPO. С увеличением акций в свободном обращении, компания может попасть в востребованный многими индекс MSCI.

Эта прибыль носит бумажный характер, но соглашение заканчивается в середине этого года. Основание для переоценки соглашения — рыночная цена акций ПИК. На 31.12.2020 она составила 600 рублей, на 31.12.2019 было 400 рублей. Но сейчас цена уже 975 рублей. Это может говорить о том, что в 2021 году бумажная прибыль от переоценки станет уже настоящей, причем значение вырастет. Возможно, соглашение продлят, так уже было в истории компании. По логике конец соглашения может значить продажу части акций, принадлежащих ВТБ, потому что это будет свыше 50 млрд рублей, многовато даже для одного из крупнейших российских банков. Кроме этого, Сергей Гордеев говорил, что есть планы по SPO. С увеличением акций в свободном обращении, компания может попасть в востребованный многими индекс MSCI.

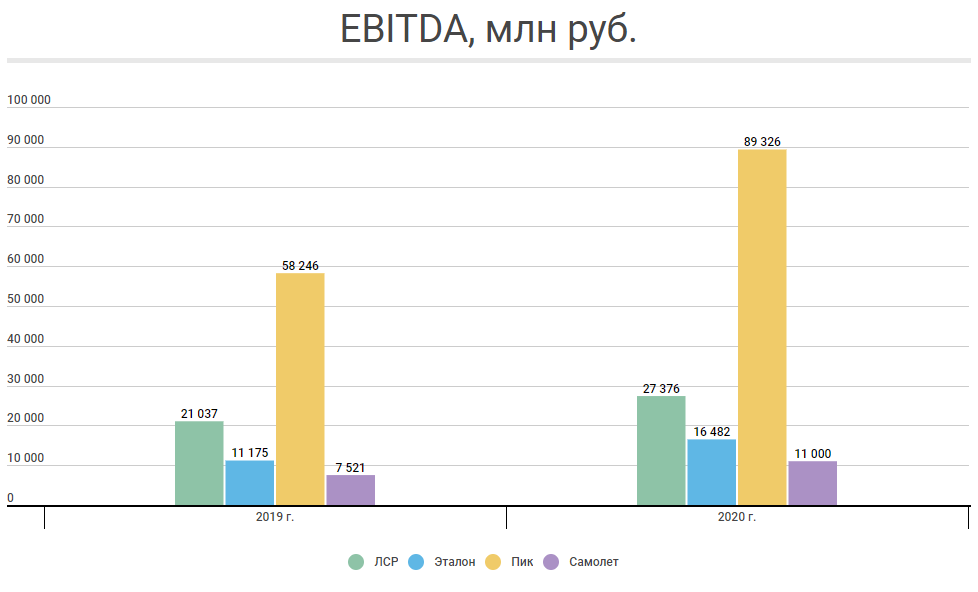

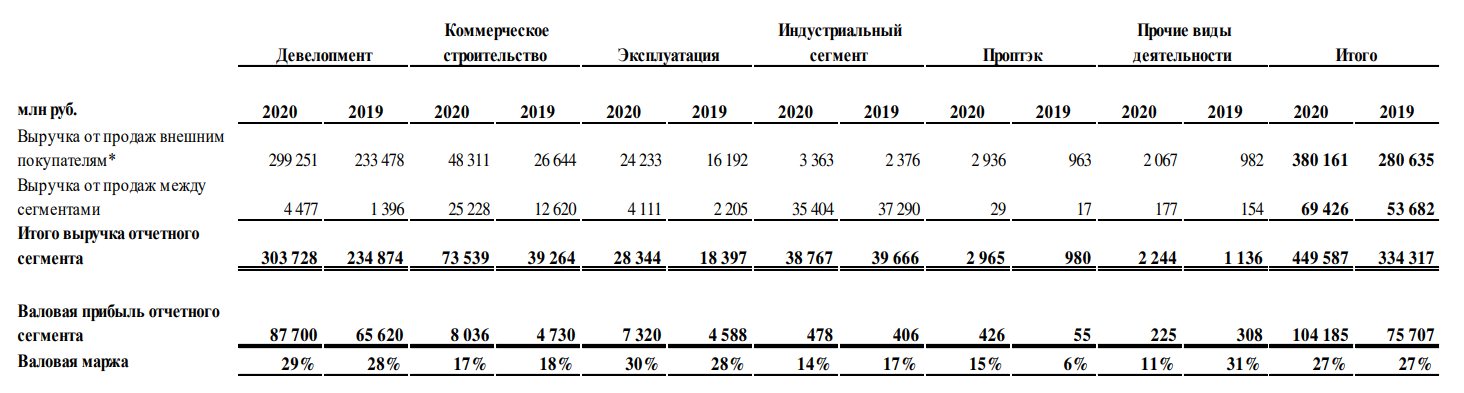

Очищенный от переоценки результат компании тоже впечатляет. EBITDA выросла с 58,2 млрд рублей до 89,3 млрд рублей (+53%). Причем рост основан не на побочных бизнесах, в которых предполагались точки роста, это родной девелоперский бизнес. Дешевая ипотека сделала результат.

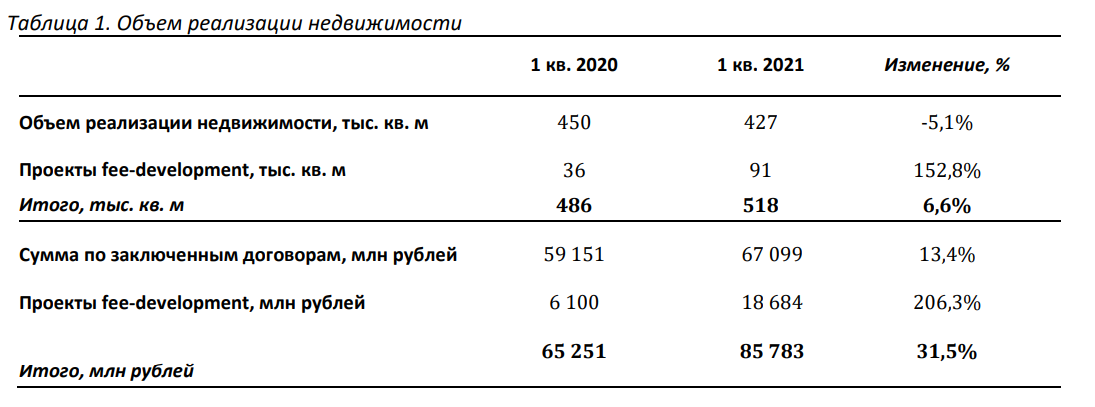

Из-за роста ставок, можно было предположить, что результат 2021 года ухудшится. Но операционный отчет за 1 квартал вышел даже лучше прошлогоднего. Годовой результат с такой динамикой в 1 квартале должен оказаться лучше.

Компания рекомендовала две выплаты дивидендов: за 2020 год и за 1 квартал 2021 года. В сумме 45,4 рубля. Была опубликована дивидендная политика, которая предполагает выплату не менее 30% от скорректированной чистой прибыли по МСФО. Из-за перехода из бумажной прибыли от переоценки форварда с ВТБ возникает драйвер роста выплат.

Компания рекомендовала две выплаты дивидендов: за 2020 год и за 1 квартал 2021 года. В сумме 45,4 рубля. Была опубликована дивидендная политика, которая предполагает выплату не менее 30% от скорректированной чистой прибыли по МСФО. Из-за перехода из бумажной прибыли от переоценки форварда с ВТБ возникает драйвер роста выплат.

За 2020-ый год выплаты составят 45,2 рублей на акцию (22,7 за 1-ое полугодие и итоговая рекомендация в 22,5 рублей), в сумме 30 млрд рублей. 45% от скорректированной прибыли. Здесь есть вопрос, как правильно корректировать? Мой вариант расчета скорректированной прибыли — 66,3 млрд рублей.

Главный фактор, который меня смущает, и который, на мой взгляд, является причиной низкой планки дивидендов — это денежный поток. Он отрицательный. Из-за увеличения оборотного капитала операционный денежный поток за 2020-ый год минус 50,5 млрд рублей. Пылесос проектов, не иначе. На большой объем кэша в 96,5 млрд рублей на балансе нет смысла смотреть — это требование для всех застройщиков, и у конкурентов также много денег на балансе.

У компании на 2021 год достаточно большое количество драйверов для роста капитализации: большой денежный поток, рост дивидендов, попадание в индексы. Но история говорит о том, что акции ведут себя достаточно не рыночно относительно фундаментального анализа. Когда результаты были плохие — котировки росли, сейчас результаты отличные и котировки растут еще сильнее.

Эталон

Компания заработала 2 млрд прибыли за 2020 год. Минимальный дивиденд в 12 рублей на акцию, о которых «Эталон» говорил в начале прошлого года — это 3,5 млрд рублей. Но это было старое количество акций. С недавней допэмиссией — это 4,6 млрд рублей. До 2020 года «ЛенСпецСМУ» публиковал отчетность раньше. «ЛенСпецСМУ» — ключевой актив в группе, и можно было заранее понять вектор результатов компании. У «ЛенСпецСМУ» прибыль 3,1 млрд рублей. Второй значимый актив — «Лидер-инвест», который показал прибыль в 2,5 млрд рублей. Суммарно 5,6 млрд рублей. Выручка этих двух компаний составляет 62 млрд рублей из 78,7 млрд выручки Эталон (78,8%). То есть оставшиеся активы, которые приносят 22,2% выручки компаний, имеют отрицательную прибыль.

Любопытно, что баланс «Лидер-Инвест» раздулся из-за соглашения по активам ЗиЛ, которые добавили 27,2 млрд рублей. Сумма дисконтированная, в соглашении 32,2 млрд рублей. Интересно, как по итогам 2020 будет выглядеть отчетность самого ЗиЛа, там должны быть красивые цифры, потому что на 31.12.2019 активов всего 18,6 млрд. 13,6 млрд переоценки (если смотреть на сумму соглашения). Капитализация ЗиЛа 9,6 млрд рублей, у компании дефицит собственного капитала в 3,5 млрд рублей, переоценка должна его закрыть и остается еще 10 млрд рублей. Сопоставимо с рыночной оценкой.

Продолжим про «Эталон». Скорректированная EBITDA составила 16,5 млрд рублей, рост 47%. Большой объем финансовых расходов, которые съедают всю операционную прибыль. В отчетностях девелоперов показатель Debt/EBITDA — трудноинтерпретируемый. В отчете пишут, что он составляет 1,2. Вот только на указанный долг в 19,6 млрд рублей у компании 5,5 млрд чистых финансовых расходов.

Портфель проектов вырос на с 188,5 млрд рублей до 203,5 млрд рублей. Проблема этих оценок в том, что она никак не связана с итоговым результатом. Активы оценены на бумаге, а выручка и прибыль — то за сколько их продают. Денежный поток, как у ПИК отрицательный. Но! Даже если исключить изменение оборотного капитала, операционный денежный поток составляет 700 млн рублей. У ПИКа без учета оборотного капитала 71 миллиард. Я бы не делал ставку на эту компанию. Для меня главная интрига — как будет действовать «Система» с дивидендами, в остальном я не вижу здесь драйверов роста.

«Самолет»

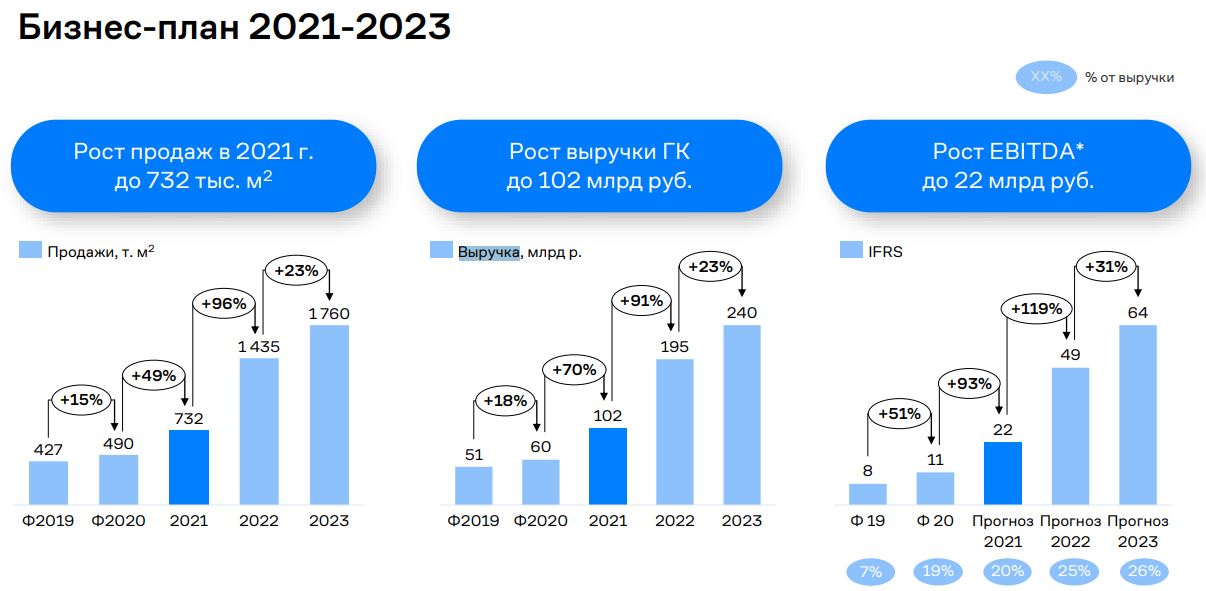

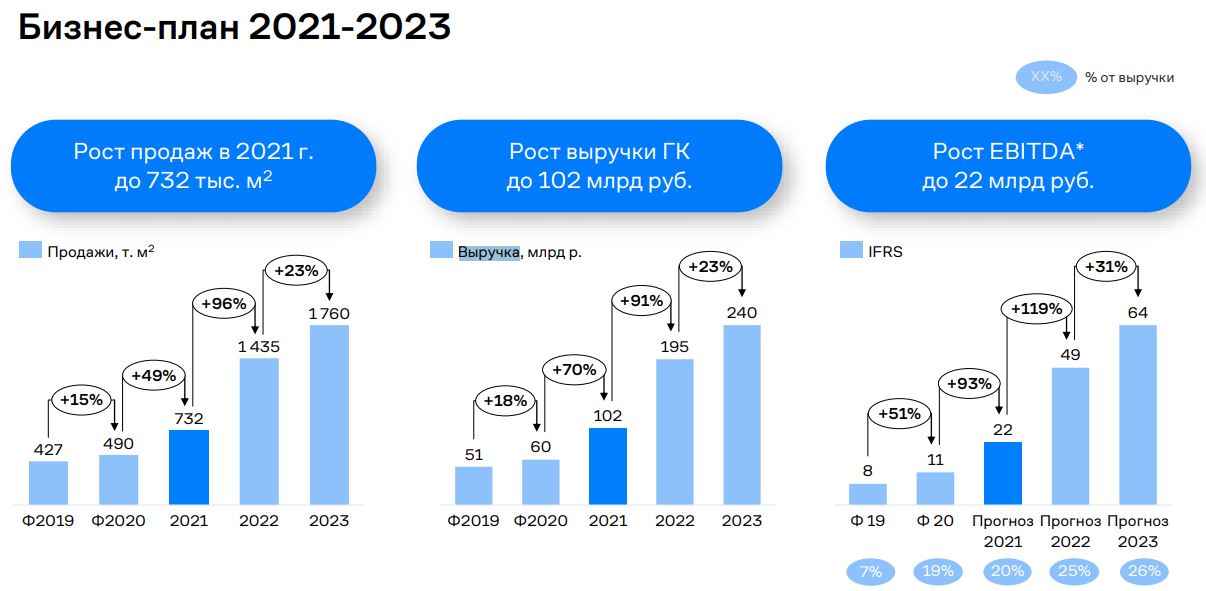

Компания опубликовала презентацию с основными финансовыми результатами, в которой нет ни слова о чистой прибыли, только EBITDA. «Самолет» продолжает обещать 5 млрд дивидендов в год. EBITDA за 2020 — 11 млрд, при выручке 60 млрд рублей. Рентабельность ниже чем у «Эталона» и самая низкая среди публичных девелоперов. Заработала ли компания 5 млрд прибыли? Еще я скептически отношусь к компании, которая на третьем слайде презентации хвастается «как выросла цена наших акций». Лучше бы аудированную отчетность выпустили, которой до сих пор нет. Цена акций и правда выросла прилично. С октября 2020 (IPO) рост составил 57%.

Еще «Самолет» опубликовал ну очень оптимистичные прогнозы результатов. Второй ПИК, не иначе.

Cushman & Wakefield оценил компанию в 307,5 млрд рублей. Любопытно, что 16,8 млрд из них — оценка бренда. У ПИК 51,8 млрд рублей. Руководству надо продать «ГК Самолет», переименовать компанию в «Перспективный застройщик» и 3 года платить обещанные дивиденды. Жаль, что так нельзя сделать.

Cushman & Wakefield оценил компанию в 307,5 млрд рублей. Любопытно, что 16,8 млрд из них — оценка бренда. У ПИК 51,8 млрд рублей. Руководству надо продать «ГК Самолет», переименовать компанию в «Перспективный застройщик» и 3 года платить обещанные дивиденды. Жаль, что так нельзя сделать.

Без полной отчетности мало что можно добавить, проектов у компании много, планы наполеоновские. Надо реализовывать. Но в этой компании я еще больше сомневаюсь, чем в «Эталоне».

ЛСР

Более подробный обзор компании доступен по ссылке.

Если в предыдущих вариантах скепсис относительно низких значений упирается в высокую капитализацию компаний относительно того, сколько они зарабатывают (кроме ПИК), то ЛСР выглядит дешево. Но! Решение по дивидендам мягко говоря удивило.

Компания заработала 12 млрд прибыли, рост 60%. Скорректированная EBITDA выросла скромнее, чем у «Эталона», на 30% и составила 27,4 млрд рублей. ЛСР дешевле «Самолета», а он столько не зарабатывает. С началом карантина компания отошла от своего варианта дивидендов последних лет: платим 78 рублей, что составляет 7,8 млрд рублей. За 2019 год выплатили 30 рублей. Обещали байбек, но байбека нет. В конце августа рекомендовали 20 рублей из нераспределенной прибыли прошлых лет. Ну и наконец последняя рекомендация — 39 рублей. Где-то потеряли 19 рублей. Реализовался риск отсутствия внятной дивидендной политики. Единственное обоснование, которое я вижу — свободный денежный поток отрицательный. Операционный денежный поток 200 млн рублей, без оборотного капитала 16,3 млрд рублей.

Такая последовательность отражается на котировках и компания выглядит недооцененной. Чтобы цена стала адекватной надо принять нормальную дивидендную политику, а не «не меньше 20% от чистой прибыли». Плюс необходимо по заветам Андрея Костина выполнить байбек, который обещали.

Обо всех

Моя субъективная оценка, которая опирается на мнение о операционных успехах и оценки компаний рынком.

«Самолет» < «Эталон» < ЛСР < ПИК. До отчетов и рекомендаций дивидендов от ЛСР было:

«Эталон» < «Самолет» < ПИК < ЛСР. Акции «Самолета» подорожали, ПИК выпустил мегаотчет.

ЛСР | Эталон | ПИК | Самолет | |

Выручка, млн руб. | 118 052 | 78 655 | 380 161 | 60 100 |

Валовая прибыль, млн руб. | 39 069 | 21 915 | 104 185 | 15 200 |

EBITDA, млн руб. | 27 376 | 16 482 | 89 326 | 11 300 |

Чистая прибыль, млн руб. | 12 025 | 2 036 | 89 326 | - |

Чистый долг, млн руб. | 28 825 | 24 675 | 135 568 | 23 700 |

Кредиторская задолженность, млн руб. | 75 168 | 48 133 | 152 713 | - |

СЧА, млн руб. | 91 728 | 51 073 | 182 311 | - |

Портфель проектов, млн руб. | 276 268 | 203 530 | 902 541 | 307 500 |

Продажи, кв. м | 826 | 538 | 2 085 | 486 |

Продажи, млн руб. | 94 500 | 79 922 | 292 186 | 59 549 |

Средняя цена, тыс. руб. за кв. м | 114,407 | 148,500 | 140,137 | 122,529 |

Капитализация, млн руб. | 86 173 | 49 081 | 634 077 | 92 401 |

EV, млн руб. | 114 998 | 73 756 | 769 645 | 116 101 |

EV/EBITDA | 4,20 | 4,47 | 8,62 | 10,27 |

P/E | 7,17 | 24,11 | 7,10 | - |

P/BV | 0,94 | 0,96 | 3,48 | - |

P/NAV | 0,31 | 0,24 | 0,70 | 0,30 |

Gross Margin, % | 33,09 | 27,86 | 27,41 | 25,29 |

EBITDA margin, % | 23,19 | 20,95 | 23,50 | 18,80 |

Debt/EBITDA | 1,05 | 1,50 | 1,52 | 2,10 |

Результаты за 1 кв. 2021 г.

Все компании из списка отчитались о продажах за 1 квартал. Результаты вышли неоднозначные.

ЛСР | Эталон | Пик | Самолет | |

Доля сделок с ипотекой 1 кв. 2021 г. | 63 | 37 | 77 | 70 |

Доля сделок с ипотекой 1 кв. 2020 г. | 51 | 44 | 67 | 69 |

Доля сделок с ипотекой 4 кв. 2020 г. | 64 | 44 | 76 | 73 |

Продажи 1 кв. 2021 г., млн руб. | 19 000 | 16 214 | 85 783 | 18 400 |

Продажи 1 кв. 2020 г., млн руб. | 23 000 | 17 936 | 65 251 | 13 900 |

Изменение, % | -17,39 | -9,60 | 31,47 | 32,37 |

Продажи 1 кв. 2021 г., тыс. кв. м. | 142 | 99 | 518 | 126 |

Продажи 1 кв. 2020 г., тыс. кв. м. | 198 | 126 | 486 | 127 |

Изменение г/г., % | -28,28 | -21,67 | 6,58 | -0,79 |

Цена за кв. м 1 кв. 2021 г., тыс. руб. | 133,80 | 164,33 | 165,60 | 146,03 |

Цена за кв. м 1 кв. 2020 г., тыс. руб. | 116,16 | 142,38 | 134,26 | 109,45 |

Цена за кв. м 4 кв. 2020 г., тыс. руб. | 118,64 | 158,39 | 148,8 | 134,4 |

Изменение г/г, % | 15,19 | 15,41 | 23,34 | 33,42 |

Ввод в эксплуатацию 1 кв. 2021 г., тыс. кв.м | 54 | 3 | 232 | - |

Ввод в эксплуатацию 1 кв. 2020 г., тыс. кв.м | 67 | 89 | 304 | - |

Изменение г/г, % | -19,40 | -96,58 | -23,68 | - |

Объем текущего строительства на 01.04.2021, тыс. кв. м | 2824 | 794 | 5984 | 1461 |

Объем текущего строительства на 01.04.2020, тыс. кв. м | 3278 | 912 | 6685 | 1281 |

Изменение г/г, % | -13,86 | -12,91 | -10,49 | 14,02 |

Во-первых, единственная компания которая смогла увеличить количество проданных квадратных метров — это ПИК. У остальных продажи снизились, у «Самолета» незначительный минус. Но рост цен продолжился, у всех двузначный рост относительно 1 квартала. Дальше нас ждут результаты у которых низкая прошлогодняя база — 2 квартал, пик карантина. Благодаря этому результат полугодия должен оказаться лучше, но за результаты второго полугодия есть опасение в том, что они окажутся хуже. Конец льготной ипотеки, рост ставок — достаточно весомый катализатор ухудшения.

Отдельно отмечу статистику по объемам строительства, публикуемую на портале ЕРЗ. Все компании, кроме «Самолета», строят сейчас меньше. Ситуация со снижением предложения, при стимулированном низкими ставками спросе, дал двузначные темпы роста цен на недвижимость. В среднесрочной перспективе все вышеописанные факторы могут привести к снижению финансовых результатов, которые за 2020 год оказались лучше чем за 2019 год.